- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- オーストラリアの7-9月期GDPは前期比0.6%増~民間消費の落ち込みが懸念材料~

2017年12月06日

文字サイズ

- 小

- 中

- 大

12月6日、オーストラリア統計局(ABS)は、2017年7-9月期のGDP統計を公表した。7-9月期の実質GDP成長率は前期比0.6%増(季節調整値、以下同様)と前期の同0.9%増から減速したものの、1991年から続いている景気拡大の世界最長記録1を更新した。

1 105四半期連続の景気拡大となった。

1 105四半期連続の景気拡大となった。

1.四半期GDP概況(需要側): 民間固定資本形成が成長率を底支え

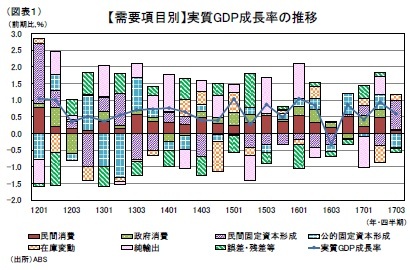

需要項目別に見ると、内需は消費が落ち込む中、民間固定資本形成が牽引し、成長率を底支えした。外需の成長率寄与度は-0.0%ポイントであった(図表1)。

GDPの60%近くを占める民間消費は前期比0.1%増と前期の同0.8%増から悪化した。前期比で増加したものの、消費マインドの低下によって寄与度は大きく低下し、リーマンショック以降、最も低調な結果となった。

GDPの60%近くを占める民間消費は前期比0.1%増と前期の同0.8%増から悪化した。前期比で増加したものの、消費マインドの低下によって寄与度は大きく低下し、リーマンショック以降、最も低調な結果となった。政府消費も、同0.2%増と前期の同1.2%増から悪化した。防衛費こそ増加したものの、防衛費を除く支出の伸びが前期を下回った。

低調な結果となった消費に比べて、総固定資本形成は、民間部門が牽引し、前期比1.8%増と前期の同0.4%増から改善し、GDPを底支えした。住宅投資は同1.0%減(前期:同0.5%減)と悪化したものの、民間設備投資が同8.6%増(前期:同3.0%減)と大きく改善し、民間固定資本形成を押し上げた。一方で、公的部門は同7.5%減と前期(同9.0%増)の反動から落ち込んだ。

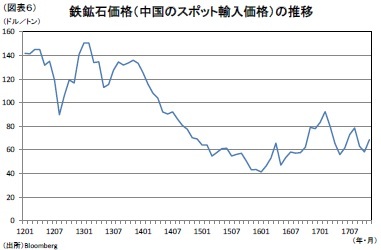

純輸出は、輸出が同1.9%増、輸入が同1.9%増となった結果、成長率寄与度が-0.0%ポイント(前期:同 +0.5%ポイント)と成長率の押し上げ要因とはならなかった。通関ベースで見ると、前期比で輸出の増加が輸入の増加を上回った結果、貿易収支黒字は拡大した。輸出は、前期から為替が豪ドル高に進んだものの、鉄鉱石を中心とするコモディティ価格の上昇によって金属鉱石・鉱物の輸出額が増加し、輸出総額を押し上げた。輸入は、消費財と資本財の輸入額が増加したものの、影響は限定的で輸入総額は微増に留まった。

2.四半期GDP概況(供給側):寄与度は全項目で低下

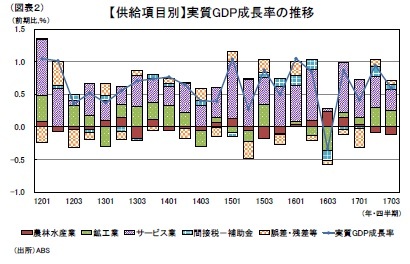

供給項目別に見ると、農林水産業を除き全項目でプラス成長となったが、それぞれの成長率寄与度は低下している (図表2)。

農林水産業は、前期比4.1%減と前期の同3.0%減から悪化した。農業が同4.1%減(前期:同3.5%減)、林業・水産業が同3.9%減(前期:同0.1%減)と悪化した。

農林水産業は、前期比4.1%減と前期の同3.0%減から悪化した。農業が同4.1%減(前期:同3.5%減)、林業・水産業が同3.9%減(前期:同0.1%減)と悪化した。鉱工業は、前期比1.1%増と前期の同1.4%増から悪化した。電気・ガス・水道が同1.9%増(前期:同1.2%減)と、改善した一方で、鉱業が同1.1%増(前期:同1.6%増)、製造業が同1.5%増(前期:同2.5%増) 、建設業が同0.6%増(前期:同1.2%増)と悪化した。

GDPの約7割を占めるサービス業は、前期比0.5%増と前期の同0.7%増から悪化した。卸売が同0.8%増(前期:同1.9%減)、運輸・郵便・倉庫が同0.9%増(前期:同1.2%減)、医療・福祉が同1.3%増(前期:同0.7%増)、娯楽が同0.6%増(前期:同0.2%減)、その他サービスが同2.2%増(前期:同0.8%減)と改善した一方で、小売が同0.1%増(前期:同1.5%増)、宿泊・飲食が同1.0%増(前期:同2.6%増)、情報通信が同1.3%減(前期:同2.6%増)、金融・保険が同0.0%増(前期:同1.9%増)、不動産・物品賃貸が同1.6%減(前期:同0.6%増)、専門・科学・技術サービスが同0.7%増(前期:同1.7%増)、行政サービスが同0.7%増(前期:同1.4%増)、政府行政・国防が同0.5%増(前期:同0.6%減)と悪化した。教育・学習支援は同0.5%増(前期:同0.5%増)と横ばいであった。

3.先行きのポイント

民間消費は、鈍い賃金上昇と家計における住宅ローン債務の積み上がりによる家計の圧迫を背景に前期から寄与度は大きく低下した。今後もこれらの要因が重石となり、民間消費は伸び悩むと推測される。企業景況感の改善によって底打ちしたと見られる企業の設備投資がどれだけ下支えできるかに注目である。

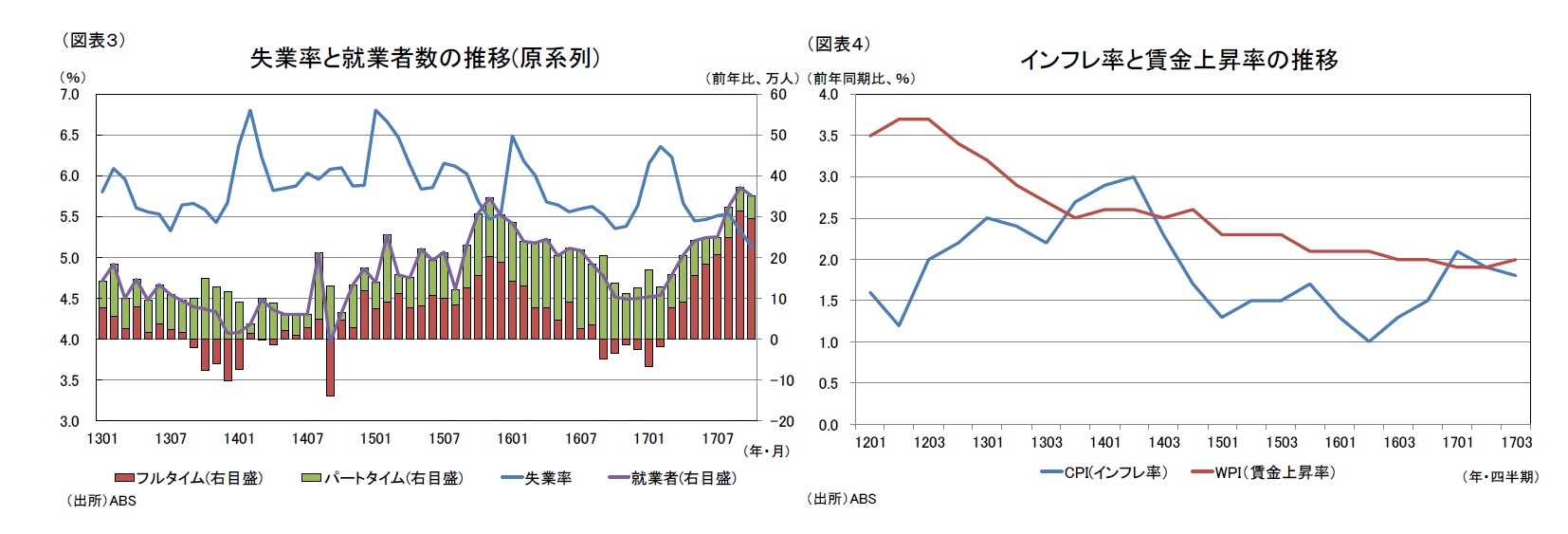

労働市場では、就業者数の増加に伴い、失業率の低下傾向が続いている。特に、足元ではパートタイム労働者に代わってフルタイム労働者の増加が顕著となっている(図表3)。しかし、賃金上昇率は労働需給の逼迫や7月の最低賃金引き上げなどの材料がありながらも、過去最低水準にまで鈍化している。賃金上昇率が鈍化した結果、2017年は実質ベースでの賃金がほぼ横ばいとなっている(図表4)。

労働市場では、就業者数の増加に伴い、失業率の低下傾向が続いている。特に、足元ではパートタイム労働者に代わってフルタイム労働者の増加が顕著となっている(図表3)。しかし、賃金上昇率は労働需給の逼迫や7月の最低賃金引き上げなどの材料がありながらも、過去最低水準にまで鈍化している。賃金上昇率が鈍化した結果、2017年は実質ベースでの賃金がほぼ横ばいとなっている(図表4)。

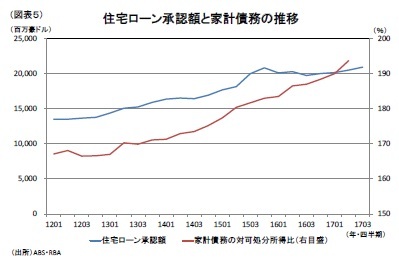

家計債務は増加傾向が続いており、対可処分所得比で見ると、足元では200%近い水準にまで達している (図表5)。その結果、消費マインドにも悪影響を与えていると考えられる。家計債務拡大の主因は住宅ローン残高の増加である。移民流入による人口増加と中国を中心とする海外からの不動産投資によって、オーストラリアの住宅価格は上昇してきた。一方で、オーストラリア連邦準備銀行(RBA)が、2011年から金融緩和を進めてきた結果、住宅ローン金利は低下し、住宅ローンの承認額も増加している。政府当局は2015年に住宅ローンの拡大を抑制する規制・指導を行い、住宅ローン承認額は一時的に減少したが、足元では再び増加に転じている。政府当局は規制強化を検討しているようであるが、その場合住宅投資の落ち込みを通じて景気に水を差す懸念がある。

家計債務は増加傾向が続いており、対可処分所得比で見ると、足元では200%近い水準にまで達している (図表5)。その結果、消費マインドにも悪影響を与えていると考えられる。家計債務拡大の主因は住宅ローン残高の増加である。移民流入による人口増加と中国を中心とする海外からの不動産投資によって、オーストラリアの住宅価格は上昇してきた。一方で、オーストラリア連邦準備銀行(RBA)が、2011年から金融緩和を進めてきた結果、住宅ローン金利は低下し、住宅ローンの承認額も増加している。政府当局は2015年に住宅ローンの拡大を抑制する規制・指導を行い、住宅ローン承認額は一時的に減少したが、足元では再び増加に転じている。政府当局は規制強化を検討しているようであるが、その場合住宅投資の落ち込みを通じて景気に水を差す懸念がある。

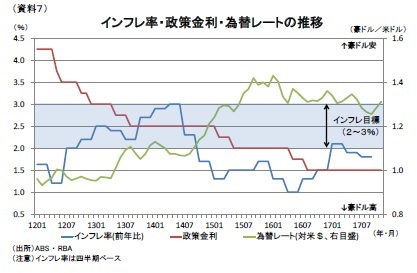

7-9月期のインフレ率は、前年同期比1.8%と前期(同1.9%増)に引き続き、インフレ目標の下限(2.0%)を下回った。電気・ガス料金の高騰やタバコ価格の定期的な値上げなどの上昇要因はあったものの、賃金の伸び悩みと豪ドル高の進行によってインフレ圧力が後退したと見られる。

7-9月期のインフレ率は、前年同期比1.8%と前期(同1.9%増)に引き続き、インフレ目標の下限(2.0%)を下回った。電気・ガス料金の高騰やタバコ価格の定期的な値上げなどの上昇要因はあったものの、賃金の伸び悩みと豪ドル高の進行によってインフレ圧力が後退したと見られる。オーストラリア連邦準備銀行は、2011年から金融緩和を進めてきたが、16年8月に政策金利を史上最低の1.5%まで引き下げた後、1年以上にわたって据え置いている(資料7)。12月の金融政策決定会では15会合連続の据え置きを決定し、当面は緩和的な金融政策を維持する旨の声明を発表した。インフレ率が低下傾向にあることや家計債務の利払い負担を踏まえると、当面は緩和的な金融政策を維持せざるを得ないだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2017年12月06日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

神戸 雄堂

神戸 雄堂のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2020/02/12 | 豪州経済の重石となる気候変動問題~注目されるエネルギー政策の行方~ | 神戸 雄堂 | 基礎研レター |

| 2019/12/05 | 豪州の7-9月期GDPは前期比0. 4%増~公共部門が下支えも民間部門は不振が続く~ | 神戸 雄堂 | 経済・金融フラッシュ |

| 2019/11/01 | 公共土木施設の被害額から見る自然災害の趨勢 | 神戸 雄堂 | 基礎研レター |

| 2019/10/16 | ロシア経済の見通し-停滞が続く経済。20年は内需の回復で加速も、緩慢な成長に留まるか。 | 神戸 雄堂 | 基礎研レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【オーストラリアの7-9月期GDPは前期比0.6%増~民間消費の落ち込みが懸念材料~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

オーストラリアの7-9月期GDPは前期比0.6%増~民間消費の落ち込みが懸念材料~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!