- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 日銀、「6度目の正直」も困難か~金融市場の動き(5月号)

2017年05月02日

文字サイズ

- 小

- 中

- 大

1.トピック:日銀、「6度目の正直」も困難か

日銀が先週27日に公表した展望レポートでは、今後の物価上昇率は急ピッチで上昇を続け、「2018年度頃」には物価目標である2%程度に達するとの見通しが維持された(会合の結果詳細はP4~5参照)。日銀は黒田総裁就任以降、物価目標の達成期限を既に5度後ろ倒ししているが、「6度目の正直」も難しそうだ。

今回示された日銀の経済・物価見通しを民間予測機関の中心的な見通し(直近のESPフォーキャスト調査より)と比較すると、2018年度の実質成長率は民間予測機関の1.07%に対し、日銀は1.3%とやや強めである。さらに、同年度の物価上昇率については、民間予測機関の1.0%に対し、日銀は1.7%と大きく乖離しており、日銀の見通しはかなり強気なものになっている。今後の景気や物価の方向性に関しては民間も同様であり、筆者自身も異論がないものの、とりわけ日銀の物価上昇率見通しの高さは際立っている。

総裁会見における黒田総裁の説明によれば、今後の物価上昇のメカニズムは、(1)需給ギャップがプラス幅を拡大していくもとで、賃金の上昇を伴いながら物価上昇率が緩やかに高まっていくという好循環が作用、(2)現実の物価上昇率が高まっていくもとで、いわゆる「適合的な期待形成」の面から、予想物価上昇率が上昇傾向を辿っていくことで、物価上昇率が2%に到達するというものだ。

今回示された日銀の経済・物価見通しを民間予測機関の中心的な見通し(直近のESPフォーキャスト調査より)と比較すると、2018年度の実質成長率は民間予測機関の1.07%に対し、日銀は1.3%とやや強めである。さらに、同年度の物価上昇率については、民間予測機関の1.0%に対し、日銀は1.7%と大きく乖離しており、日銀の見通しはかなり強気なものになっている。今後の景気や物価の方向性に関しては民間も同様であり、筆者自身も異論がないものの、とりわけ日銀の物価上昇率見通しの高さは際立っている。

総裁会見における黒田総裁の説明によれば、今後の物価上昇のメカニズムは、(1)需給ギャップがプラス幅を拡大していくもとで、賃金の上昇を伴いながら物価上昇率が緩やかに高まっていくという好循環が作用、(2)現実の物価上昇率が高まっていくもとで、いわゆる「適合的な期待形成」の面から、予想物価上昇率が上昇傾向を辿っていくことで、物価上昇率が2%に到達するというものだ。

ただし、物価目標の早期達成は難しい。もともとの目標水準が高いうえ、幾つものハードルが存在するためだ。主なものは以下の通りである。

また、賃上げが十分に進まない場合は、物価上昇自体がその後の物価上昇を抑制する可能性がある。

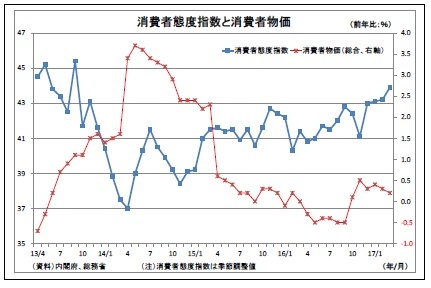

また、賃上げが十分に進まない場合は、物価上昇自体がその後の物価上昇を抑制する可能性がある。日銀の「生活意識に関するアンケート調査」によれば、8割以上の家計が物価上昇について「どちらかと言えば、困ったこと」と捉えている。実際、過去の物価上昇率と消費者態度指数(マインド)の推移を見ると、物価上昇局面では実質的な所得の目減りを受けて、消費者のマインドが悪化する傾向が強い。

実際の物価が上がることで、適合的に予想物価上昇率が上がったとしても、かえって家計が防衛色を強めてしまえば、企業は価格引き上げを躊躇し、物価上昇も抑制されてしまう。実際、最近では複数の小売業等において、価格引下げの動きが目立ってきている。

(3) 海外経済動向

また、日本にとっては外部環境にあたる海外経済の動向もハードルになる。とりわけ米国経済の重要性が高い。海外経済が順調であれば、円安も進みやすくなり、輸入物価の上昇に加えて、輸出の増加や採算改善が日本経済と物価の追い風になる。一方、海外経済が減速してしまえば、円高進行も相まって、物価に強い逆風が吹くことになる。少なくとも海外経済が安定していることが、必要な条件となる。

以上のように、日銀が物価目標を達成するには、様々なハードルがあり、よほど強い追い風が吹かない限り18年度頃に達成することは困難だろう。日銀自身も「期待に働きかける」目的から強気の見通しを示し続けざるを得ない事情があり、民間予測機関とのギャップに繋がっている面もあるとみられる。

過去の日銀の展望レポートの物価見通しの改定状況を見ると(表紙図表参照)、当初(2年後の物価上昇率を初めて公表する際に)2%前後の水準が示された後、当該年度が近づくタイミングで下方修正が入り始め、以降も下方修正が繰り返されるパターンが定着している。今後についても、早ければ今年度後半、遅くとも来年度前半には18年度の物価見通しを引き下げ、物価目標達成時期を後ろ倒しする事態が予想される。ただし、金利が下がりすぎることには副作用があることを既に日銀自身が認めており、追加緩和余地は乏しいことから、物価目標に向けた「モメンタムは維持されている」として、現行の金融政策を粛々と続けるという展開が続きそうだ。

なお、これまでの大規模な金融緩和の結果、日銀の総資産のGDP比は既に主要国で突出した規模に膨らんでいる。このことは、将来日銀に多大な損失が発生するリスクも膨らんでいることを示している。また、国債市場では圧倒的な買い手として市中の国債を吸収し続け、またイールドカーブ・コントロールの担い手として、非常に強い影響力を及ぼしているため、日銀の将来の政策転換が市場に大きなショックを与えるリスクも高まっている。

今後も物価目標の達成時期が逃げ水のように遠ざかっていくことが想定されるが、現行の大規模な金融緩和を続ければ続けるほど、将来の収束、すなわち出口戦略のハードルも高まっていくという難題を日銀は抱えている。日銀は市場の混乱を懸念して、出口戦略の説明を避け続けているが、今後も出口への市場の不安は解消されるどころかますます高まっていく恐れがある。そうした事態を避ける意味でも、事前の十分な市場との対話が求められる。

また、日本にとっては外部環境にあたる海外経済の動向もハードルになる。とりわけ米国経済の重要性が高い。海外経済が順調であれば、円安も進みやすくなり、輸入物価の上昇に加えて、輸出の増加や採算改善が日本経済と物価の追い風になる。一方、海外経済が減速してしまえば、円高進行も相まって、物価に強い逆風が吹くことになる。少なくとも海外経済が安定していることが、必要な条件となる。

以上のように、日銀が物価目標を達成するには、様々なハードルがあり、よほど強い追い風が吹かない限り18年度頃に達成することは困難だろう。日銀自身も「期待に働きかける」目的から強気の見通しを示し続けざるを得ない事情があり、民間予測機関とのギャップに繋がっている面もあるとみられる。

過去の日銀の展望レポートの物価見通しの改定状況を見ると(表紙図表参照)、当初(2年後の物価上昇率を初めて公表する際に)2%前後の水準が示された後、当該年度が近づくタイミングで下方修正が入り始め、以降も下方修正が繰り返されるパターンが定着している。今後についても、早ければ今年度後半、遅くとも来年度前半には18年度の物価見通しを引き下げ、物価目標達成時期を後ろ倒しする事態が予想される。ただし、金利が下がりすぎることには副作用があることを既に日銀自身が認めており、追加緩和余地は乏しいことから、物価目標に向けた「モメンタムは維持されている」として、現行の金融政策を粛々と続けるという展開が続きそうだ。

なお、これまでの大規模な金融緩和の結果、日銀の総資産のGDP比は既に主要国で突出した規模に膨らんでいる。このことは、将来日銀に多大な損失が発生するリスクも膨らんでいることを示している。また、国債市場では圧倒的な買い手として市中の国債を吸収し続け、またイールドカーブ・コントロールの担い手として、非常に強い影響力を及ぼしているため、日銀の将来の政策転換が市場に大きなショックを与えるリスクも高まっている。

今後も物価目標の達成時期が逃げ水のように遠ざかっていくことが想定されるが、現行の大規模な金融緩和を続ければ続けるほど、将来の収束、すなわち出口戦略のハードルも高まっていくという難題を日銀は抱えている。日銀は市場の混乱を懸念して、出口戦略の説明を避け続けているが、今後も出口への市場の不安は解消されるどころかますます高まっていく恐れがある。そうした事態を避ける意味でも、事前の十分な市場との対話が求められる。

(2017年05月02日「不動産投資レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀、「6度目の正直」も困難か~金融市場の動き(5月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀、「6度目の正直」も困難か~金融市場の動き(5月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!