- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 資金循環統計(16年10-12月期)~個人金融資産は過去最高を更新し、初の1800兆円台に、投資を手控える傾向は継続

2017年03月17日

文字サイズ

- 小

- 中

- 大

3.その他注目点: 企業の現預金残高は依然過去最高付近に、日銀の国債保有は4割に迫る

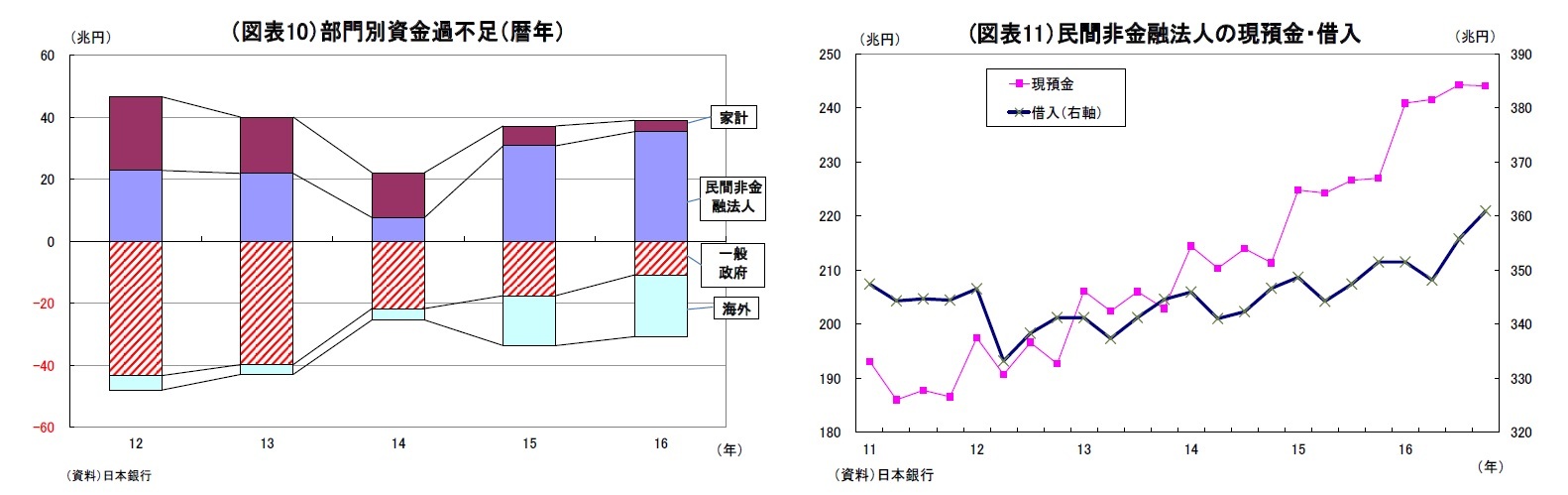

2016年の資金過不足を主要部門別にみると、従来同様、企業(民間非金融法人)と家計部門の資金余剰が政府(一般政府)の資金不足を補い、残りが海外にまわった形となっている。ただし、2015年との比較では、企業の資金余剰が4.6兆円増加した一方で、家計の資金余剰は2.7兆円減少した。企業収益が過去最高レベルにある一方で賃金が伸び悩んだこと、超低金利下で住宅投資が活発化し、住宅ローンを借りる動きが強まったことなどが背景にあるとみられる(図表10)。

昨年12月末の民間非金融法人のバランスシートを見ると、現預金残高は過去最高であった9月末から微減の244兆円となった。一方で借入金が5兆円増加したため、企業の純借入(借入金-現預金)は9月末比5兆円増の117兆円となった。ただし、前年比で見ると、借入金の増加が9兆円に留まる一方で、現預金の増加は17兆円に達しており、純借入は8兆円減少している(図表11)。

昨年12月末の民間非金融法人のバランスシートを見ると、現預金残高は過去最高であった9月末から微減の244兆円となった。一方で借入金が5兆円増加したため、企業の純借入(借入金-現預金)は9月末比5兆円増の117兆円となった。ただし、前年比で見ると、借入金の増加が9兆円に留まる一方で、現預金の増加は17兆円に達しており、純借入は8兆円減少している(図表11)。

国庫短期証券を含む国債の12月末残高は1076兆円と、9月末から16兆円減少したが、前年比では41兆円の増加となった。

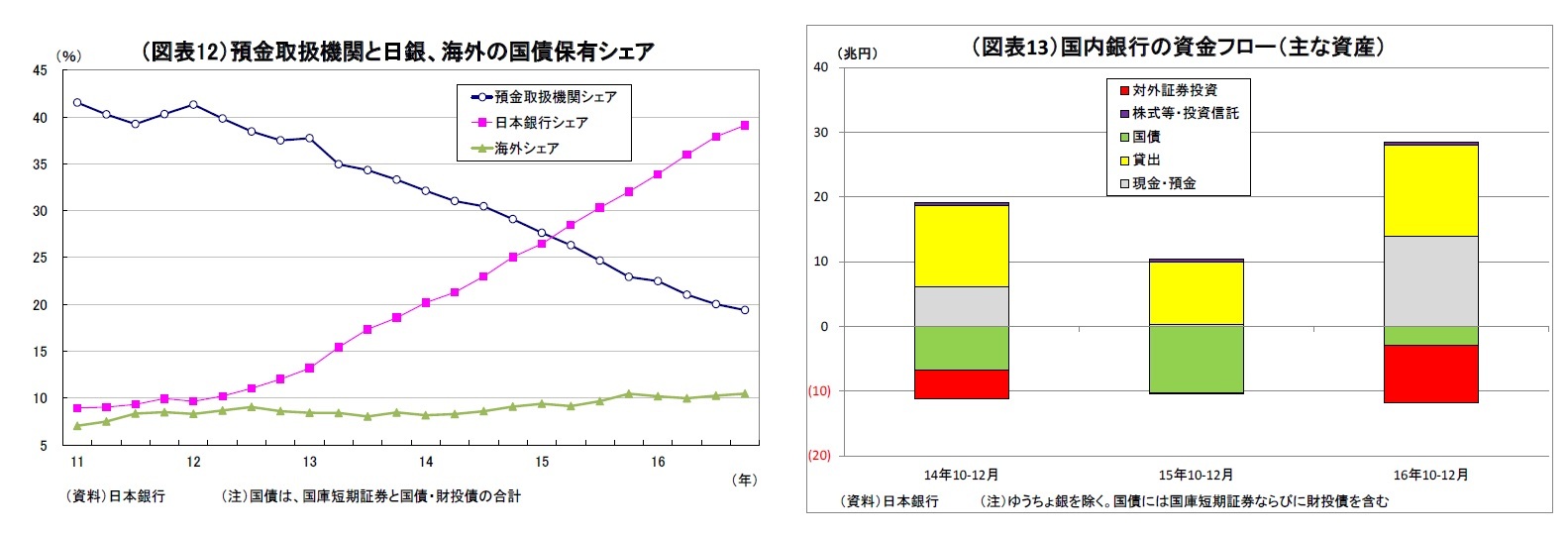

国債の保有状況を見ると、これまで同様、預金取扱機関(銀行など)の保有高が減少(209兆円、9月末比10兆円減)し、保有シェアはとうとう2割を割り込んだ(19.4%、9月末は20.0%)。一方、大規模な国債買入れを継続している日銀の保有高は引き続き増加(421兆円、9月末比7兆円増)し、シェアも39.1%(9月末は37.9%)と4割に肉薄している。次回発表の3月末時点では4割を突破する公算が極めて高い。

なお、海外部門の保有高も113兆円と9月末から1兆円増加。シェアも10.5%(9月末は10.3%)と若干上昇している。従来に比べて増勢は一服しているが、海外勢はドル調達コストの関係で有利な条件で円を入手できる状況が続いており、国債への需要は根強い(図表12)。

最後に、国内銀行の10-12月期の資金フローを確認すると、国債からの資金流出超過は続いているが、減少ペースに鈍化が見られる。また、今年7-9月期までは対外証券投資への流入超過(積み増し)が顕著であったが、10-12月期には大幅な流出超過(取り崩し)となっている。米大統領選後に米国債利回りが急上昇(価格が急落)したため、損失限定のための処分売りが活発化した模様(図表13)。

国債の保有状況を見ると、これまで同様、預金取扱機関(銀行など)の保有高が減少(209兆円、9月末比10兆円減)し、保有シェアはとうとう2割を割り込んだ(19.4%、9月末は20.0%)。一方、大規模な国債買入れを継続している日銀の保有高は引き続き増加(421兆円、9月末比7兆円増)し、シェアも39.1%(9月末は37.9%)と4割に肉薄している。次回発表の3月末時点では4割を突破する公算が極めて高い。

なお、海外部門の保有高も113兆円と9月末から1兆円増加。シェアも10.5%(9月末は10.3%)と若干上昇している。従来に比べて増勢は一服しているが、海外勢はドル調達コストの関係で有利な条件で円を入手できる状況が続いており、国債への需要は根強い(図表12)。

最後に、国内銀行の10-12月期の資金フローを確認すると、国債からの資金流出超過は続いているが、減少ペースに鈍化が見られる。また、今年7-9月期までは対外証券投資への流入超過(積み増し)が顕著であったが、10-12月期には大幅な流出超過(取り崩し)となっている。米大統領選後に米国債利回りが急上昇(価格が急落)したため、損失限定のための処分売りが活発化した模様(図表13)。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2017年03月17日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/05 | 金(Gold)の強気相場は続くか~3600ドル到達後のNY金見通し | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/08/22 | 米利下げ再開が視野に、円高進行の目途は?~マーケット・カルテ9月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/08/12 | 貸出・マネタリー統計(25年7月)~銀行貸出が連月で急増、定期預金も増勢を拡大中 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/08/04 | 長期金利1.6%到達は通過点か?~今後の金利見通し | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年09月17日

貿易統計25年8月-関税引き上げの影響が顕在化し、米国向け自動車輸出が数量ベースで大きく落ち込む -

2025年09月17日

「最低賃金上昇×中小企業=成長の好循環」となるか?-中小企業に託す賃上げと成長の好循環の行方 -

2025年09月17日

家計消費の動向(二人以上世帯:~2025年7月)-実質賃金改善下でも「メリハリ消費」継続、娯楽支出は堅調を維持 -

2025年09月16日

インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 -

2025年09月16日

タイの生命保険市場(2024年版)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資金循環統計(16年10-12月期)~個人金融資産は過去最高を更新し、初の1800兆円台に、投資を手控える傾向は継続】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資金循環統計(16年10-12月期)~個人金融資産は過去最高を更新し、初の1800兆円台に、投資を手控える傾向は継続のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!