- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)

2016年12月02日

文字サイズ

- 小

- 中

- 大

1.トピック:2017年はどんな年?金融市場のテーマと展望

師走に入り、今年も残すところ1カ月を切った。少々早いものの、今年の金融市場を振り返り、来年の市場のテーマと動向を展望したい。

(2016年の振り返り・・・サプライズ続出)

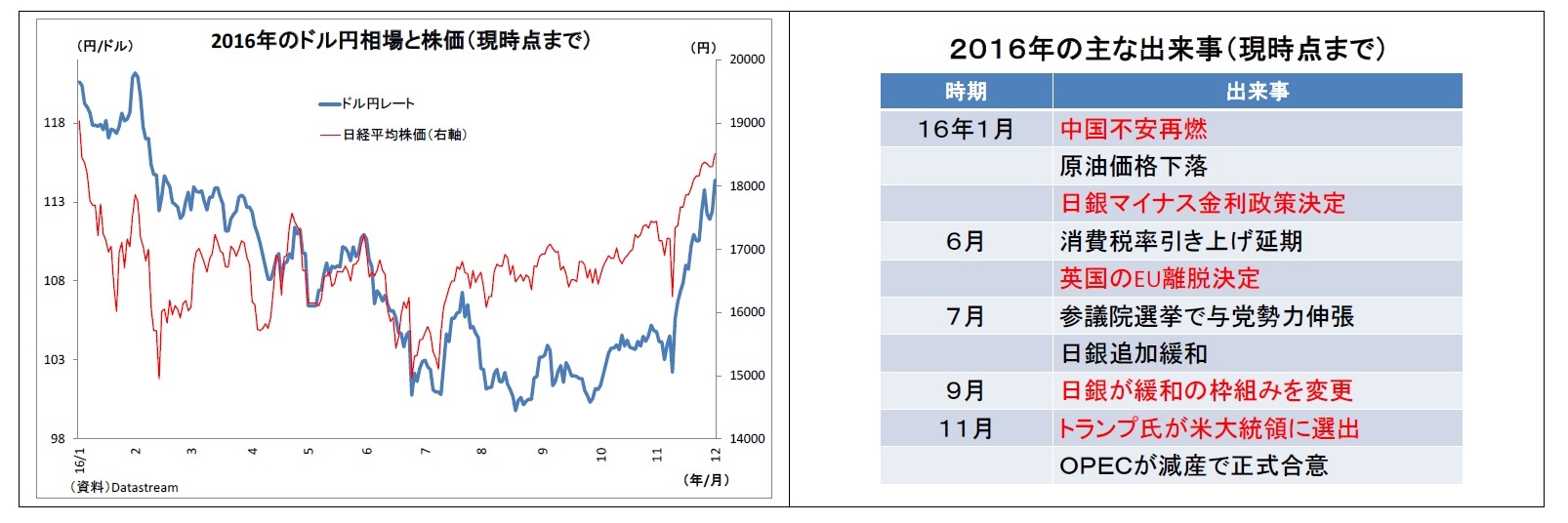

まず、2016年のこれまでの市場の動きを確認すると、ドル円相場は年初の120円台後半でスタートし、8月に一時100円を割り込んだが、この1カ月で急激な円安が進み、足元では114円付近まで戻している。また、日本株(日経平均株価)についても、年初の19000円台から、6月に14900円台まで落ち込んだが、足元では18500円弱まで回復している。共に「V字」に近い推移になった。

年初から年の半ばにかけては、中国不安や原油安、英国のEU離脱決定(Brexit)などネガティブな材料が相次ぎ、ドル円下落と株安に繋がったが、年の終盤には米大統領選でトランプ氏が勝利したことがポジティブな材料と捉えられ、急速な持ち直しに寄与した。

年初と比べた場合、ドル円の戻り以上に株価の戻りが顕著になっている点には、日米中央銀行の動きが大きく関わっている。日銀が7月末にETFの買入れ規模をほぼ倍増(3.3兆円→6兆円)させたことで、株価が押し上げられた。そして、FRBが利上げに慎重化(昨年12月時点では年4回の利上げを示唆していたが、直近までの実績はゼロ)したことが、円高ドル安に働く一方で、米株高を通じて日本株の下支えになった。

年末までには、イタリアの国民投票(12/4)、オーストリア大統領選(同)、利上げが見込まれるFOMC(12/14)など注目材料が多数残っているほか、米国のトランプ新大統領への期待も振れやすく、まだ波乱含みだ。今年は多くのサプライズに翻弄された一年と総括される。

(2016年の振り返り・・・サプライズ続出)

まず、2016年のこれまでの市場の動きを確認すると、ドル円相場は年初の120円台後半でスタートし、8月に一時100円を割り込んだが、この1カ月で急激な円安が進み、足元では114円付近まで戻している。また、日本株(日経平均株価)についても、年初の19000円台から、6月に14900円台まで落ち込んだが、足元では18500円弱まで回復している。共に「V字」に近い推移になった。

年初から年の半ばにかけては、中国不安や原油安、英国のEU離脱決定(Brexit)などネガティブな材料が相次ぎ、ドル円下落と株安に繋がったが、年の終盤には米大統領選でトランプ氏が勝利したことがポジティブな材料と捉えられ、急速な持ち直しに寄与した。

年初と比べた場合、ドル円の戻り以上に株価の戻りが顕著になっている点には、日米中央銀行の動きが大きく関わっている。日銀が7月末にETFの買入れ規模をほぼ倍増(3.3兆円→6兆円)させたことで、株価が押し上げられた。そして、FRBが利上げに慎重化(昨年12月時点では年4回の利上げを示唆していたが、直近までの実績はゼロ)したことが、円高ドル安に働く一方で、米株高を通じて日本株の下支えになった。

年末までには、イタリアの国民投票(12/4)、オーストリア大統領選(同)、利上げが見込まれるFOMC(12/14)など注目材料が多数残っているほか、米国のトランプ新大統領への期待も振れやすく、まだ波乱含みだ。今年は多くのサプライズに翻弄された一年と総括される。

(2017年はどんな年?)

(1)海外要因に大きく左右され、不透明感強い

それでは、来年2017年は金融市場にとってどのような年になるのだろうか?まず、最大の特徴として、今年に続いて海外の要因に大きく左右される展開になるだろう。米国・欧州・新興国それぞれの要因が日本の金融市場に多大な影響を及ぼす可能性が高いが、先行き不透明感が強い要因が多いだけに、思惑で市場が不安定になりそうだ。

1) 米国要因:トランプ期待の持続性と政策実行の行方

まず、米国に関しては、トランプ新政権への期待の持続性がポイントになる。トランプ氏が大統領選で勝利して以降、同氏の掲げる政策のうち、巨額のインフラ投資や大規模減税、金融規制緩和が注目され、期待が先行する形で米国の成長・インフレ期待が高まり、米株高・ドル高が進行した。とりわけ、日本の金融市場にとって効いたのは米長期金利(10年国債利回り)の急上昇だ。日米金利差の拡大が円安ドル高を促し、株価を押し上げた。

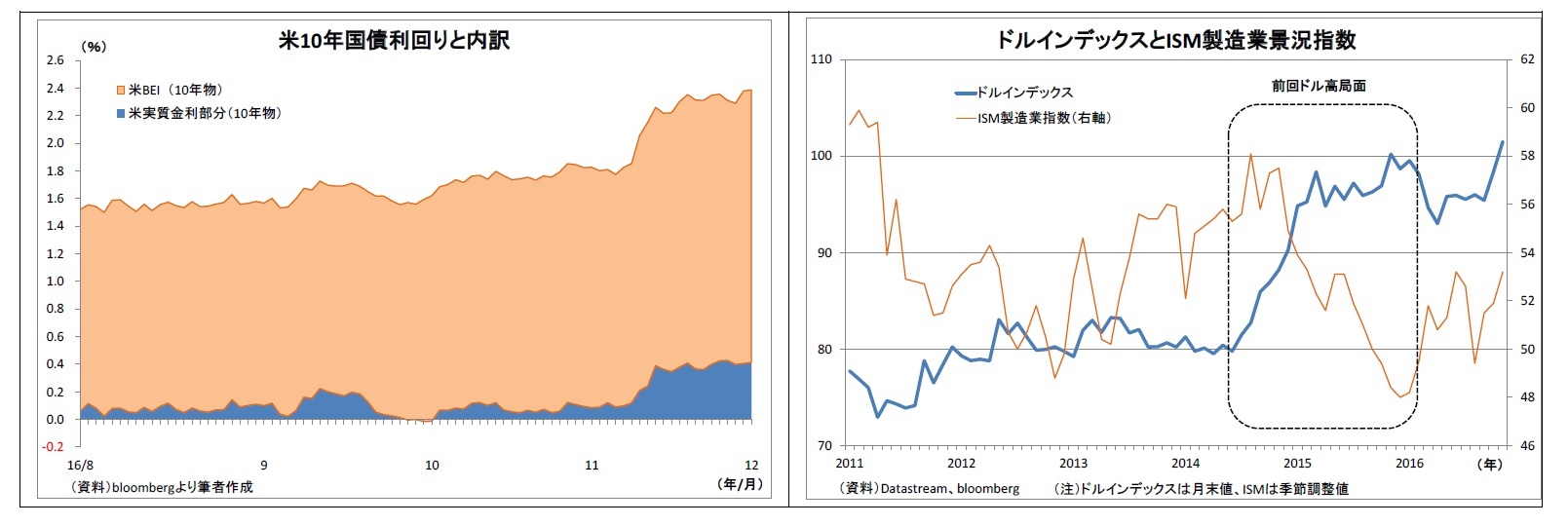

米長期金利を実質金利部分(リスクプレミアム込み)と期待インフレ率(ブレーク・イーブン・インフレ率=BEI)とに分解すると、トランプ氏勝利を受けた11月上旬以降、実質金利部分、期待インフレ率ともに上昇しており、両者が米長期金利の上昇に寄与している。実質金利部分の上昇には、成長期待とともに同氏の政策が実施されることで膨らむ財政赤字への懸念によるリスクプレミアム拡大も含まれていると考えられるが、株価も上昇しており、今のところ「悪い金利上昇」という色彩は強くない。

従って、まずは今後もトランプ新大統領への期待が続き、米金利上昇が促されるのか?がドル円・日本株の最大の焦点となる。その後は上記インフラ投資等の政策の実行性や効果が具体的に問われる段階になる。この間、同氏の掲げる政策のうち保護主義的な通商政策や移民抑制策など経済にマイナスに作用する政策の行方も明らかになってくるとみられるが、強硬姿勢が目立てば、市場の期待剥落に作用するだろう。

ポイントとなるイベントは、1月20日の大統領就任、2月頃の予算教書などとなるが(表紙図表参照)、同氏の場合はSNSで随時情報発信するため、いつ重要な情報が出てくるのか予断を許さない面がある。

(1)海外要因に大きく左右され、不透明感強い

それでは、来年2017年は金融市場にとってどのような年になるのだろうか?まず、最大の特徴として、今年に続いて海外の要因に大きく左右される展開になるだろう。米国・欧州・新興国それぞれの要因が日本の金融市場に多大な影響を及ぼす可能性が高いが、先行き不透明感が強い要因が多いだけに、思惑で市場が不安定になりそうだ。

1) 米国要因:トランプ期待の持続性と政策実行の行方

まず、米国に関しては、トランプ新政権への期待の持続性がポイントになる。トランプ氏が大統領選で勝利して以降、同氏の掲げる政策のうち、巨額のインフラ投資や大規模減税、金融規制緩和が注目され、期待が先行する形で米国の成長・インフレ期待が高まり、米株高・ドル高が進行した。とりわけ、日本の金融市場にとって効いたのは米長期金利(10年国債利回り)の急上昇だ。日米金利差の拡大が円安ドル高を促し、株価を押し上げた。

米長期金利を実質金利部分(リスクプレミアム込み)と期待インフレ率(ブレーク・イーブン・インフレ率=BEI)とに分解すると、トランプ氏勝利を受けた11月上旬以降、実質金利部分、期待インフレ率ともに上昇しており、両者が米長期金利の上昇に寄与している。実質金利部分の上昇には、成長期待とともに同氏の政策が実施されることで膨らむ財政赤字への懸念によるリスクプレミアム拡大も含まれていると考えられるが、株価も上昇しており、今のところ「悪い金利上昇」という色彩は強くない。

従って、まずは今後もトランプ新大統領への期待が続き、米金利上昇が促されるのか?がドル円・日本株の最大の焦点となる。その後は上記インフラ投資等の政策の実行性や効果が具体的に問われる段階になる。この間、同氏の掲げる政策のうち保護主義的な通商政策や移民抑制策など経済にマイナスに作用する政策の行方も明らかになってくるとみられるが、強硬姿勢が目立てば、市場の期待剥落に作用するだろう。

ポイントとなるイベントは、1月20日の大統領就任、2月頃の予算教書などとなるが(表紙図表参照)、同氏の場合はSNSで随時情報発信するため、いつ重要な情報が出てくるのか予断を許さない面がある。

なお、トランプ大統領への期待が今後も続き、米金利が上昇した場合も、その金利上昇自体が株安・円高に繋がりかねない点には注意が必要だ。金利の上昇は米住宅投資や設備投資の逆風になるほか、金利上昇の結果もたらされるドル高は米製造業の輸出採算を悪化させる。実際、2014年半ばから15年春までの急激なドル高局面では製造業の景況感が大きく悪化し、輸出や設備投資にも影響が現れた。ドル高の進行がトランプ氏によるドル高(もしくは円安)牽制を促すリスクもある。

2) 欧州要因:重要な選挙が目白押し

次に、欧州に関しては、選挙が大きな材料になる。来年には、オランダ、フランス、ドイツといったEUの大国で国政選挙が予定されている(表紙図表参照)。ポピュリズムの結果、反EU的な指導者・政党が勢力を大きく伸ばせば、欧州の基盤たるEUに次なる離脱国が発生する懸念から、株安・(リスク回避の)円高圧力になる。とりわけ、フランスは域内でドイツ、英国に次ぐ経済規模を持ち、極右勢力である国民戦線の台頭が顕著なだけに要警戒となる。

また、Brexitも来年にはいよいよ本格的に動き出す。移民抑制を重視し、EU単一市場へのアクセスを放棄する「ハード・ブレグジット」へ向かえば、市場の緊張感が高まることになりそうだ。

3) 新興国

来年は新興国もその耐久性を問われることになる。既に米国への資金還流に伴い、資金流出に見舞われている国があるうえ、来年も米利上げに伴って流出が進む懸念があるためだ。また、これまでは原油安に伴う物価上昇率低下で金融緩和余地が生まれ、緩和が新興国景気を下支えしてきたが、資金流出懸念がある場合には、流出に拍車をかける恐れのある金融緩和という手段が制約されてしまう。

資金流出懸念などから新興国リスクが高まると、市場の緊張感も高まる(株安・円高圧力に)ことになるだろう。

2) 欧州要因:重要な選挙が目白押し

次に、欧州に関しては、選挙が大きな材料になる。来年には、オランダ、フランス、ドイツといったEUの大国で国政選挙が予定されている(表紙図表参照)。ポピュリズムの結果、反EU的な指導者・政党が勢力を大きく伸ばせば、欧州の基盤たるEUに次なる離脱国が発生する懸念から、株安・(リスク回避の)円高圧力になる。とりわけ、フランスは域内でドイツ、英国に次ぐ経済規模を持ち、極右勢力である国民戦線の台頭が顕著なだけに要警戒となる。

また、Brexitも来年にはいよいよ本格的に動き出す。移民抑制を重視し、EU単一市場へのアクセスを放棄する「ハード・ブレグジット」へ向かえば、市場の緊張感が高まることになりそうだ。

3) 新興国

来年は新興国もその耐久性を問われることになる。既に米国への資金還流に伴い、資金流出に見舞われている国があるうえ、来年も米利上げに伴って流出が進む懸念があるためだ。また、これまでは原油安に伴う物価上昇率低下で金融緩和余地が生まれ、緩和が新興国景気を下支えしてきたが、資金流出懸念がある場合には、流出に拍車をかける恐れのある金融緩和という手段が制約されてしまう。

資金流出懸念などから新興国リスクが高まると、市場の緊張感も高まる(株安・円高圧力に)ことになるだろう。

(2016年12月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2017年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!