- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

増宮 守

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

6.海外市場動向

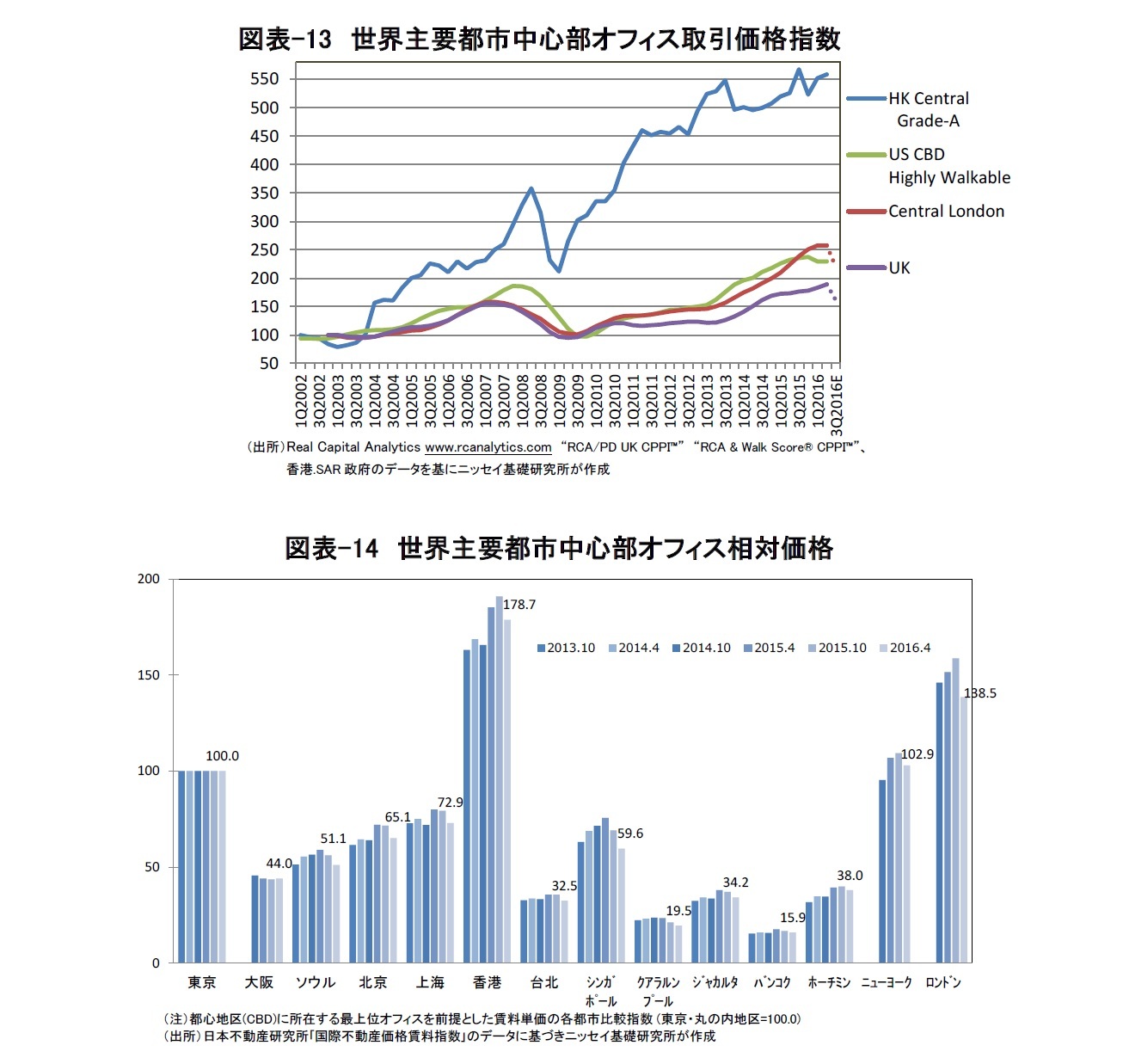

また、香港の不動産投資市場も世界での注目度が高く、オフィス賃料や取引価格はともに世界最高水準にある(図表-14)。アジアのベンチマーク市場と認識されており、シンガポールや東京の不動産に投資する際、香港との相対評価に基づいて判断する海外投資家も多い。香港のコンドミニアムや区分所有オフィスは、個人投資家や中小企業による投機的な売買対象にもなっており、取引の流動性が高く、ロンドンと並んで世界で最も不動産価格サイクルの周期が早い、あるいは短い市場と認識されている。実際、2009年上期の回復局面をみると、香港セントラルのグレードAオフィス価格は、ロンドン中心部のオフィス価格よりも早期に回復していた(図表-13)。

このように、世界のベンチマーク市場にはある程度の先行性があり、さらに、オフィスなどの取引価格指数が公表されていることから、日本市場の参考にすることができる。

2016年第2四半期時点、高値圏にあるロンドン中心部のオフィス価格は、既に小幅な下落を示していた(図表-13)。また、今後はBrexitの影響が表れることから、かなりの価格下落が予想される。

一方、香港セントラルのグレードAオフィス価格をみると、2013年以降は上値が重くなったものの、堅調を維持している(図表-13)。ただし、香港景気は低迷しており、香港証券取引所と上海証券取引所の相互接続によって中国本土企業の香港進出が活発化した4という特需がオフィス市場を支えてきた面がある。中国をはじめアジア地域全体の景気見通しが芳しくないことから、今後のさらなる価格上昇は難しいと思われる。

4 ご参考、増宮守「オフィス市場におけるインバウンドの影響~教育関連施設やアジア系企業の拡大などに期待~」ニッセイ基礎研究所、不動産投資レポート、2016年6月30日

7.おわりに

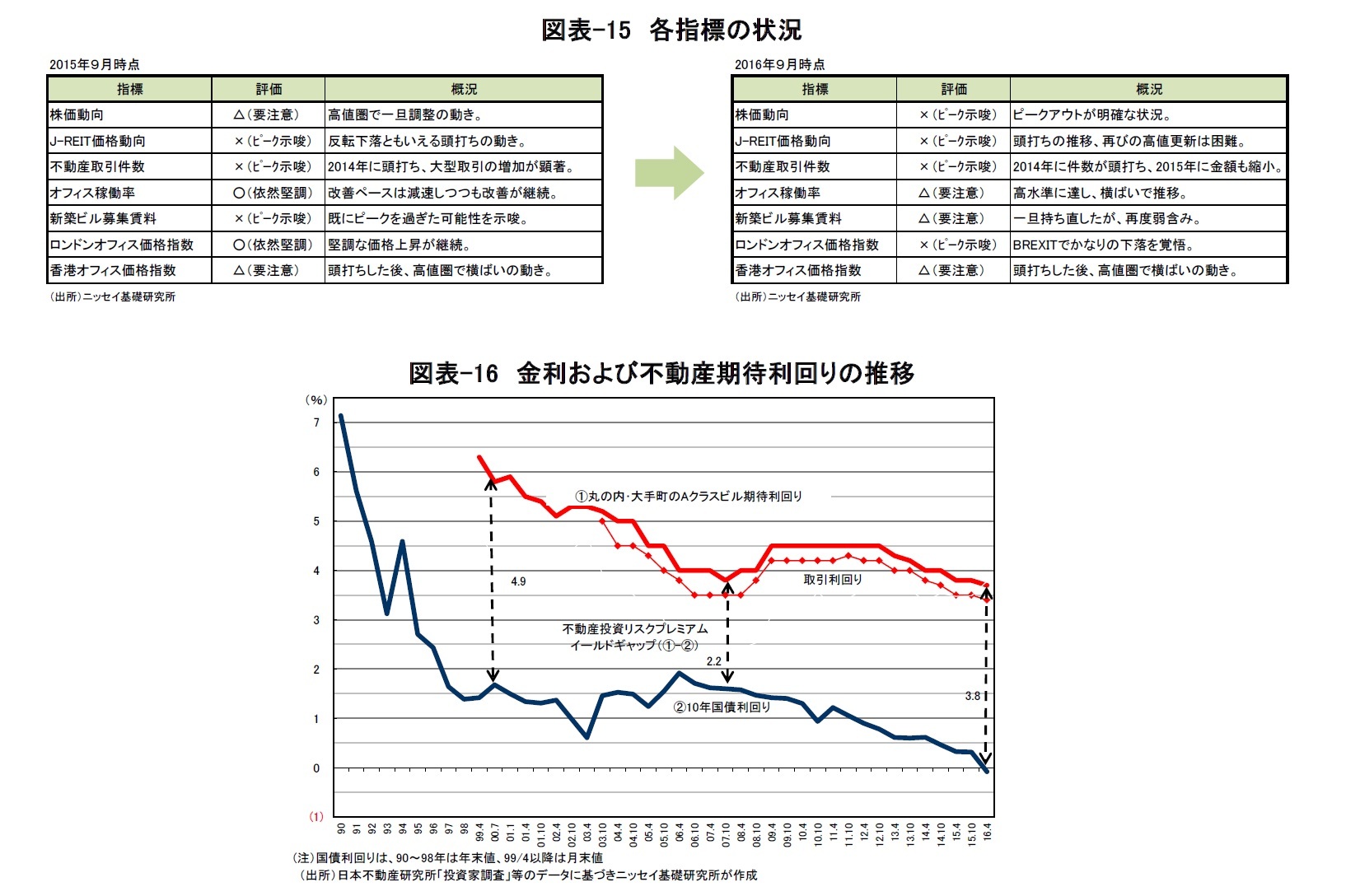

一方、今後の不動産価格の下落リスクについては、各指標が示すとおり、サイクルに従った下落局面が予想される。当面は低金利の継続を前提に大幅な価格下落は想像し難いものの、低金利によって高騰してきた不動産価格は、マイナス金利の国債と同様、長期の金利上昇リスクを抱えている。最近、日銀の買い取りを見込んだ短期の国債投資を傍目に、機関投資家が長期の国債投資を縮小している。流動性が低く、売買コストも高い不動産は、長期投資向きの資産であり、ましてや、日銀が直接買い取ってくれるものでもない。国債バブルといえる現在の不動産投資に際しては、長期の視点から、改めて将来の金利上昇局面での対応を検討しておきたい。

(2016年10月13日「不動産投資レポート」)

このレポートの関連カテゴリ

増宮 守

増宮 守のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2017/08/29 | 【アジア・新興国】アジアの保険会社による不動産投資の拡大も踊り場に~当面は中国政府の海外投資規制強化に注目~ | 増宮 守 | 保険・年金フォーカス |

| 2017/08/01 | 大丸有(大手町、丸の内、有楽町)の国際化にみる今後のエリア包括的開発への期待 | 増宮 守 | 研究員の眼 |

| 2017/05/01 | 豊洲市場がヒルズ化?ダイナミックに変貌する都心東側のソフト戦略に注目 | 増宮 守 | 研究員の眼 |

| 2017/03/14 | 海外資金による国内不動産取得動向(2016年)~アベノミクス開始以前の状況に後退~ | 増宮 守 | 基礎研レポート |

新着記事

-

2025年11月14日

マレーシアGDP(2025年7-9月期)~内需は底堅く、外需は純輸出が改善 -

2025年11月14日

保険と年金基金における各種リスクと今後の状況(欧州 2025.10)-EIOPAが公表している報告書(2025年10月)の紹介 -

2025年11月14日

中国の不動産関連統計(25年10月)~販売が一段と悪化 -

2025年11月14日

英国GDP(2025年7-9月期)-前期比0.1%で2四半期連続の成長減速 -

2025年11月14日

家計消費の動向(二人以上世帯:~2025年9月)-「メリハリ消費」継続の中、前向きな変化の兆しも

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!