- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- マネー統計(16年7月分)~住宅ローンが勢いを増す、普通預金が急増

2016年08月09日

文字サイズ

- 小

- 中

- 大

3.マネタリーベース: 少しペースアップが必要

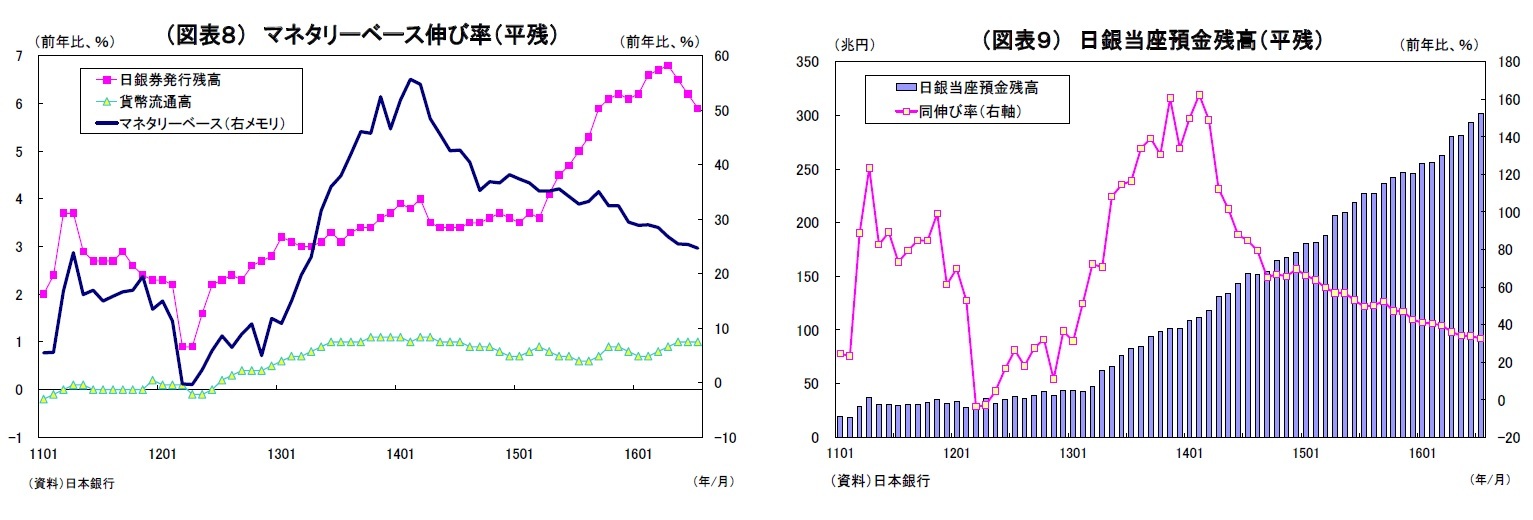

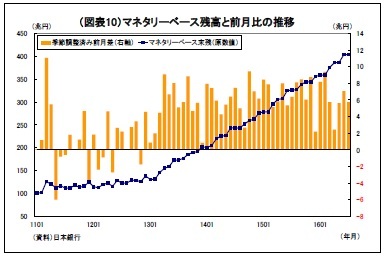

8月2日に発表された7月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通するお金)を示すマネタリーベース平均残高は前年比で24.7%の増加となり、伸び率は前月(同25.4%)からやや低下した。日銀当座預金の伸び率が前年比32.6%と前月(33.9%)から低下したうえ、日銀券発行高の伸び率も前年比5.9%と前月(6.2%)から低下したためだ。

マネタリーベースの伸び率は5ヵ月連続で緩やかに低下しているが、その主因である日銀当座預金の伸び率低下は、単に分母にあたる前年の残高増加に伴うもので、日銀当座預金の前年比増加額は、概ね75兆円弱で安定的に推移している。

なお、日銀券(紙幣)発行残高の伸び率低下は3ヵ月連続となるが、5.9%という水準は歴史的に見ると高い(図表8~9)。

金融政策との関係では、現行の金融政策におけるマネタリーベース増加目標は「年間約80兆円増」であり、単純計算では月当たり6.7兆円増が必要になるが、7月の月末残高の前月末比増加額はわずか91億円に留まった。7月は季節柄、国債の発行超過が多いうえ、国債利払いがないことから、日銀当座預金が増加しにくいという事情がある。今回もこの季節要因の影響を大きく受けた形だが、季節調整済みのマネタリーベース平均残高でみても前月差5.7兆円増と、目標達成ペースを下回っている。

マネタリーベースの伸び率は5ヵ月連続で緩やかに低下しているが、その主因である日銀当座預金の伸び率低下は、単に分母にあたる前年の残高増加に伴うもので、日銀当座預金の前年比増加額は、概ね75兆円弱で安定的に推移している。

なお、日銀券(紙幣)発行残高の伸び率低下は3ヵ月連続となるが、5.9%という水準は歴史的に見ると高い(図表8~9)。

金融政策との関係では、現行の金融政策におけるマネタリーベース増加目標は「年間約80兆円増」であり、単純計算では月当たり6.7兆円増が必要になるが、7月の月末残高の前月末比増加額はわずか91億円に留まった。7月は季節柄、国債の発行超過が多いうえ、国債利払いがないことから、日銀当座預金が増加しにくいという事情がある。今回もこの季節要因の影響を大きく受けた形だが、季節調整済みのマネタリーベース平均残高でみても前月差5.7兆円増と、目標達成ペースを下回っている。

4.マネーストック: 普通預金が急増

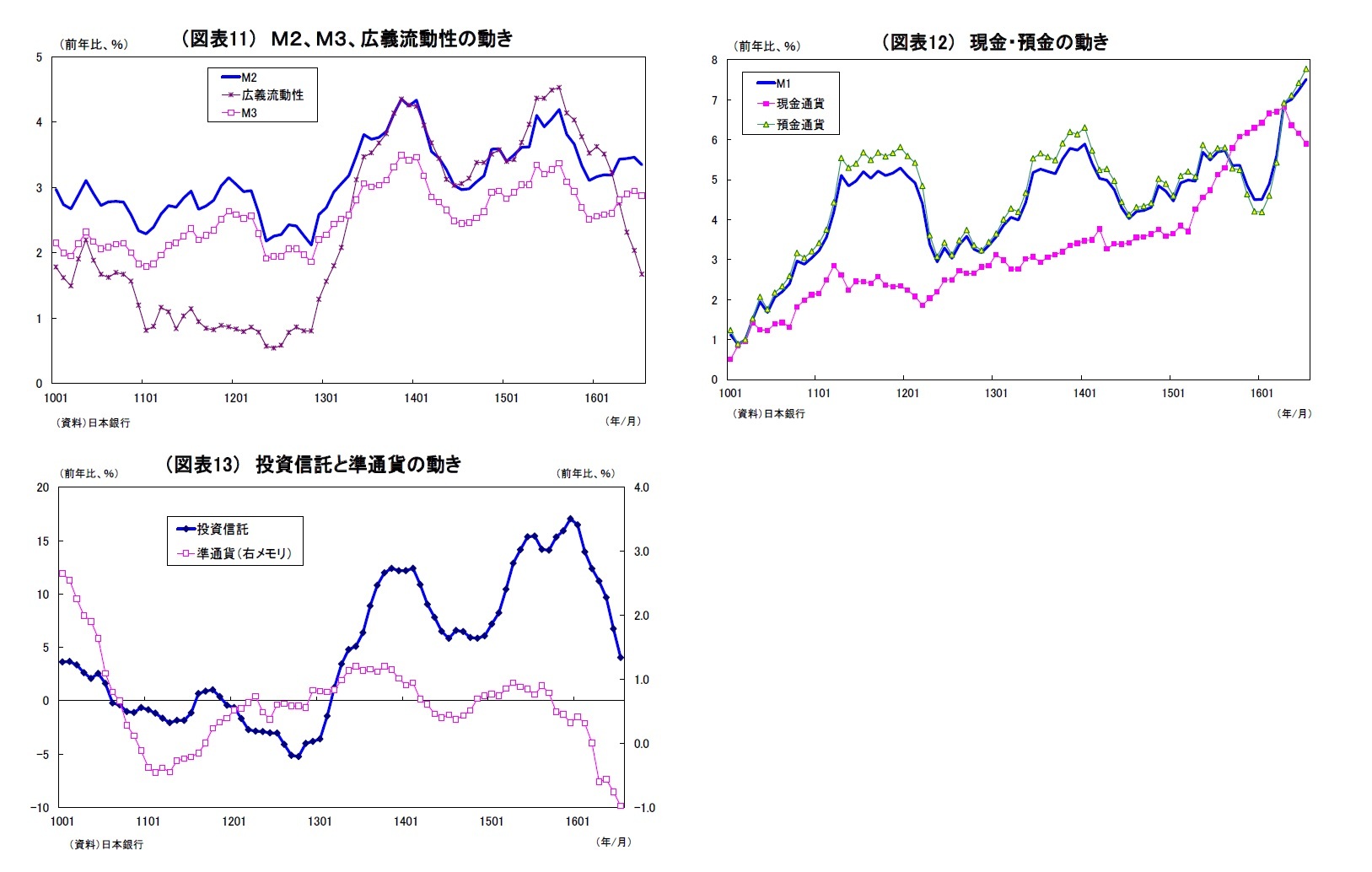

M3の内訳では、現金通貨の伸び率が前年比5.9%(前月は6.2%)、準通貨(定期預金など)の伸び率も▲1.0%(前月は▲0.8%)、CD(譲渡性預金)の伸び率が▲15.0%(前月改定値は▲12.1%)とそれぞれやや低下したが、預金通貨(普通預金など)の伸び率が7.5%(前月改定値は7.2%)と大きく上昇した(図表11~12)。マイナス金利導入以降に様々な金利が低下したことで、企業や金融機関で短期証券等での運用が困難となり、普通預金へと大量に資金が流入しているとみられる。

M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比1.7%(前月改定値は2.0%)と前月から大きく低下。1月時点の3.6%から急激な低下が続いている。

内訳のうち、M3の伸びは横ばいであったが、残高が比較的大きい金銭の信託(前年比伸び率:前月▲1.9%→当月▲2.8%)のマイナス幅が拡大したほか、投資信託(元本ベース・前年比伸び率:前月6.7%→当月4.0%)の伸びも引き続き大きく低下したことが響いた。

投資信託の伸び率は1月時点の16.5%から急速な低下基調にある。マイナス金利の影響で運用難に陥ったMMFが販売停止となり、一部で払い戻しが行われているほか、不安定な市場環境が続き、家計などがリスク性資産への投資を手控えている可能性が高い。

M3に投信や外債といったリスク性資産等を含めた広義流動性の伸び率は前年比1.7%(前月改定値は2.0%)と前月から大きく低下。1月時点の3.6%から急激な低下が続いている。

内訳のうち、M3の伸びは横ばいであったが、残高が比較的大きい金銭の信託(前年比伸び率:前月▲1.9%→当月▲2.8%)のマイナス幅が拡大したほか、投資信託(元本ベース・前年比伸び率:前月6.7%→当月4.0%)の伸びも引き続き大きく低下したことが響いた。

投資信託の伸び率は1月時点の16.5%から急速な低下基調にある。マイナス金利の影響で運用難に陥ったMMFが販売停止となり、一部で払い戻しが行われているほか、不安定な市場環境が続き、家計などがリスク性資産への投資を手控えている可能性が高い。

(2016年08月09日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【マネー統計(16年7月分)~住宅ローンが勢いを増す、普通預金が急増】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

マネー統計(16年7月分)~住宅ローンが勢いを増す、普通預金が急増のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!