- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の7を予想

2016年09月16日

文字サイズ

- 小

- 中

- 大

9月短観予測:円高への耐久力が試される

(非製造業では悪化を予想)

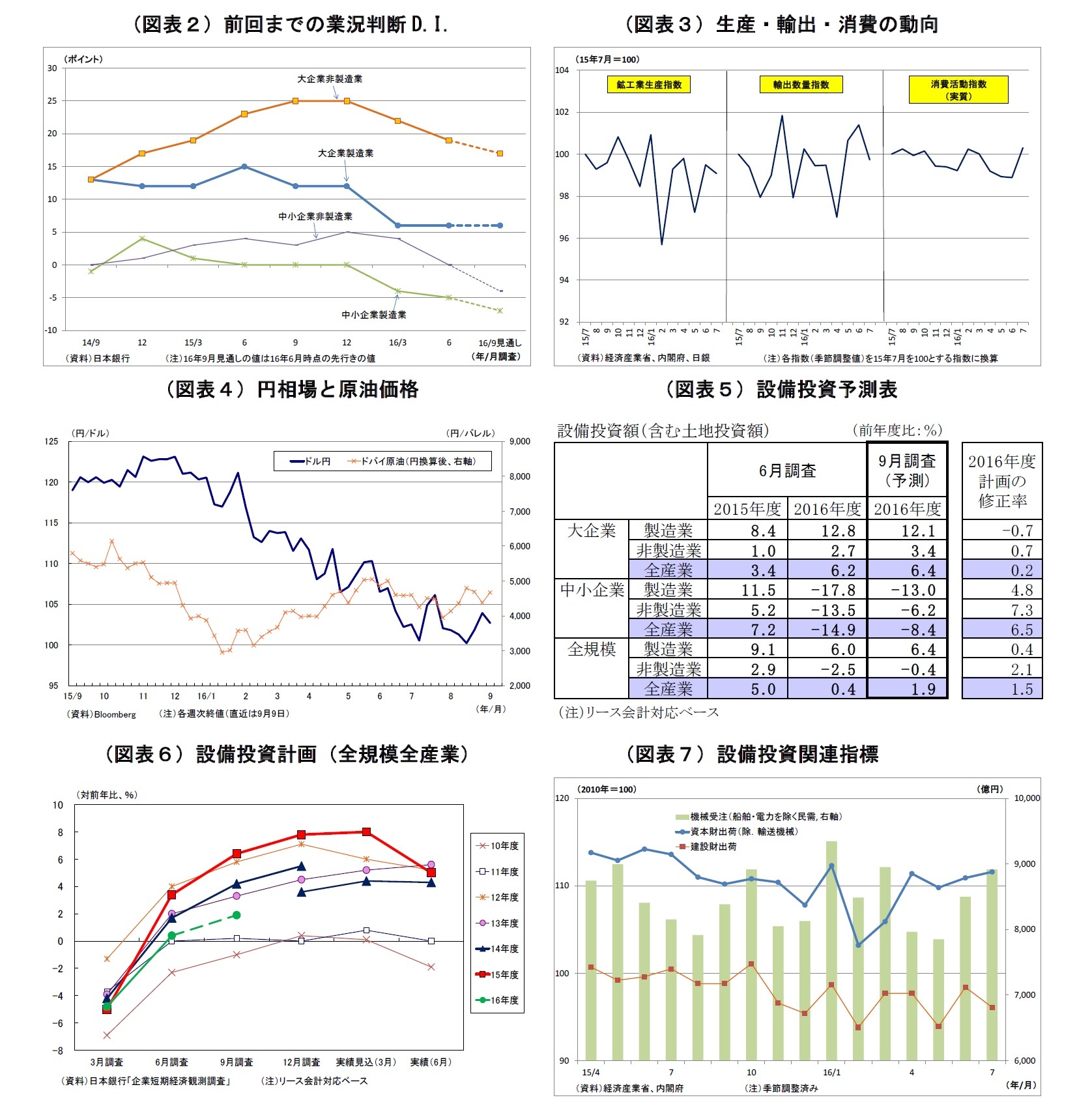

10月3日発表の日銀短観9月調査では、注目度の高い大企業製造業の業況判断D.I.が7と前回6月調査比で1ポイント上昇し、わずかながら5期ぶりの景況感改善が示されると予想する。一方、大企業非製造業の業況判断D.I.は17と前回比2ポイント低下し、3四半期連続の悪化が見込まれる。

前回6月調査では、大企業製造業の業況判断D.I.が横ばい、非製造業では3ポイント低下し、先行きに対しても慎重な見方が示されていた。

前回調査以降の7月の経済指標は、個人消費に底堅さが見られるものの、総じて力強さに欠ける状況にある。また、何より円高が長引いている。ドル円レートは6月下旬に英国のEU離脱決定を受けて1ドル100円付近まで円高が進んだ後、米利上げ観測の低迷を背景として100円強を中心とする推移が続いている。これは、多くの輸出企業の想定為替レートを超える円高水準であり、輸出環境は厳しい。さらに、円高は訪日客の購買力低下をもたらすことで、インバウンド消費にも逆風になっている。

今回、大企業製造業では長引く円高が逆風になるため景況感の大幅な反発は当然見込めないものの、燃費不正で停止していた軽自動車の生産再開や熊本地震からの挽回生産が進んだ自動車産業が牽引役となるほか、英国のEU離脱決定に伴う緊迫感の一服なども支援材料となることで、景況感の小幅な改善が予想される。

非製造業では、15年度補正予算執行や16年度予算の前倒し執行に伴う公共事業増加が下支えになるものの、これまで成長エンジンとなってきたインバウンド消費の減速に加えて、8月以降の天候不順による悪影響も受けていることから、景況感の悪化が予想される。

中小企業の業況判断D.I.は、製造業が前回から横ばいの▲5、非製造業が2ポイント低下の▲2と予想。大企業同様、中小企業でも非製造業の景況感悪化が続くと見込まれる。

先行きの景況感については、大企業では製造業・非製造業ともに小幅ながら持ち直しが予想される。世界経済の先行き不透明感は依然として強いものの、8月初旬に閣議決定された政府経済対策への期待が追い風となる。一方、中小企業については、相対的に企業体力が乏しいだけに先行きへの警戒感が先立ちやすく、今回も景況感の悪化が示されそうだ。

16年度の設備投資計画(全規模全産業)は、前年度比1.9%増と前回調査時点の0.4%増から上方修正されると予想。例年、6月調査から9 月調査にかけては、中小企業を中心に計画が固まってくることに伴って上方修正されるクセが強く、今回も上方修正されるだろう。ただし、円高によって輸出環境が厳しさを増し、企業収益も悪化しているため、一部で様子見や先送り姿勢が広がりつつあると考えられ、例年と比べて上方修正の度合いが抑制的になると見ている。

10月3日発表の日銀短観9月調査では、注目度の高い大企業製造業の業況判断D.I.が7と前回6月調査比で1ポイント上昇し、わずかながら5期ぶりの景況感改善が示されると予想する。一方、大企業非製造業の業況判断D.I.は17と前回比2ポイント低下し、3四半期連続の悪化が見込まれる。

前回6月調査では、大企業製造業の業況判断D.I.が横ばい、非製造業では3ポイント低下し、先行きに対しても慎重な見方が示されていた。

前回調査以降の7月の経済指標は、個人消費に底堅さが見られるものの、総じて力強さに欠ける状況にある。また、何より円高が長引いている。ドル円レートは6月下旬に英国のEU離脱決定を受けて1ドル100円付近まで円高が進んだ後、米利上げ観測の低迷を背景として100円強を中心とする推移が続いている。これは、多くの輸出企業の想定為替レートを超える円高水準であり、輸出環境は厳しい。さらに、円高は訪日客の購買力低下をもたらすことで、インバウンド消費にも逆風になっている。

今回、大企業製造業では長引く円高が逆風になるため景況感の大幅な反発は当然見込めないものの、燃費不正で停止していた軽自動車の生産再開や熊本地震からの挽回生産が進んだ自動車産業が牽引役となるほか、英国のEU離脱決定に伴う緊迫感の一服なども支援材料となることで、景況感の小幅な改善が予想される。

非製造業では、15年度補正予算執行や16年度予算の前倒し執行に伴う公共事業増加が下支えになるものの、これまで成長エンジンとなってきたインバウンド消費の減速に加えて、8月以降の天候不順による悪影響も受けていることから、景況感の悪化が予想される。

中小企業の業況判断D.I.は、製造業が前回から横ばいの▲5、非製造業が2ポイント低下の▲2と予想。大企業同様、中小企業でも非製造業の景況感悪化が続くと見込まれる。

先行きの景況感については、大企業では製造業・非製造業ともに小幅ながら持ち直しが予想される。世界経済の先行き不透明感は依然として強いものの、8月初旬に閣議決定された政府経済対策への期待が追い風となる。一方、中小企業については、相対的に企業体力が乏しいだけに先行きへの警戒感が先立ちやすく、今回も景況感の悪化が示されそうだ。

16年度の設備投資計画(全規模全産業)は、前年度比1.9%増と前回調査時点の0.4%増から上方修正されると予想。例年、6月調査から9 月調査にかけては、中小企業を中心に計画が固まってくることに伴って上方修正されるクセが強く、今回も上方修正されるだろう。ただし、円高によって輸出環境が厳しさを増し、企業収益も悪化しているため、一部で様子見や先送り姿勢が広がりつつあると考えられ、例年と比べて上方修正の度合いが抑制的になると見ている。

(注目ポイント:今年度計画の修正状況)

今回の短観で最も注目されるのが今年度の設備投資計画だ。既述のとおり、上方修正されると予想されるが、どの程度の上方修正が行われるか?がポイントになる。設備投資は4-6月期にかけて2四半期連続でGDP成長率の押し下げ要因となってきただけに、企業の設備投資スタンスに明るさが見えるのか、それとも慎重さが目立つのかという点は、日本経済の今後を占ううえで重要性が高い。

また、今年度収益計画の修正状況も注目度が高い。前回調査時点では、売上高は前年比0.1%減、経常利益は7.2%の減益計画となっていたが、前提となっている想定為替レート(大企業製造業)は111.41円と実勢よりも大幅な円安水準に留まっていた。前回調査以降も円高が続いていることから、今回の想定為替レートは円高方向に修正されることが予想されるが、どの程度円高が織り込まれ、結果として、どの程度収益計画の下方修正が行われるかがポイントになる。

今回の短観で最も注目されるのが今年度の設備投資計画だ。既述のとおり、上方修正されると予想されるが、どの程度の上方修正が行われるか?がポイントになる。設備投資は4-6月期にかけて2四半期連続でGDP成長率の押し下げ要因となってきただけに、企業の設備投資スタンスに明るさが見えるのか、それとも慎重さが目立つのかという点は、日本経済の今後を占ううえで重要性が高い。

また、今年度収益計画の修正状況も注目度が高い。前回調査時点では、売上高は前年比0.1%減、経常利益は7.2%の減益計画となっていたが、前提となっている想定為替レート(大企業製造業)は111.41円と実勢よりも大幅な円安水準に留まっていた。前回調査以降も円高が続いていることから、今回の想定為替レートは円高方向に修正されることが予想されるが、どの程度円高が織り込まれ、結果として、どの程度収益計画の下方修正が行われるかがポイントになる。

(日銀金融政策との関係:影響は限定的か)

日銀は今月20日~21日にかけての決定会合において、これまでの「総括的な検証」を行うと予告している。筆者は検証を受けて、同時に金融政策の枠組み変更と追加緩和が実施されると予想しており、仮に見送られるとしても、早期の追加緩和が示唆される可能性が高いとみている。

今回の短観はその直後のタイミングに発表されることになるうえ、内容としても、景況感は規模などによってまちまちに、設備投資も底割れは見込みづらいため、日銀金融政策への影響は限定的になりそうだ。

ただし、もし9月会合で追加緩和の決定や示唆が見送られるなかで、今回の短観が全体的に悪い内容となった場合には、日銀に早期追加緩和を促す材料になる。

日銀は今月20日~21日にかけての決定会合において、これまでの「総括的な検証」を行うと予告している。筆者は検証を受けて、同時に金融政策の枠組み変更と追加緩和が実施されると予想しており、仮に見送られるとしても、早期の追加緩和が示唆される可能性が高いとみている。

今回の短観はその直後のタイミングに発表されることになるうえ、内容としても、景況感は規模などによってまちまちに、設備投資も底割れは見込みづらいため、日銀金融政策への影響は限定的になりそうだ。

ただし、もし9月会合で追加緩和の決定や示唆が見送られるなかで、今回の短観が全体的に悪い内容となった場合には、日銀に早期追加緩和を促す材料になる。

(2016年09月16日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の7を予想】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の7を予想のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!