- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2025・2026年度経済見通し(25年5月)

2025年05月19日

文字サイズ

- 小

- 中

- 大

1.2025年1-3月期は前期比年率▲0.7%のマイナス成長

2025年1-3月期の実質GDPは、前期比▲0.2%(前期比年率▲0.7%)と4四半期ぶりのマイナス成長となった。

財貨・サービスの輸出が前期比▲0.6%の減少となる一方、財貨・サービスの輸入が前期の落ち込みの反動もあり、同2.9%の高い伸びとなったことから、外需寄与度が前期比▲0.8%(前期比年率▲3.3%)と成長率を大きく押し下げた。

高水準の企業収益を背景に設備投資は前期比1.4%の高い伸びとなったが、物価高の影響で民間消費が前期比0.0%と低迷したことから、国内需要は2四半期ぶりに増加したものの、外需の落ち込みをカバーするには至らなかった。

2024年度の実質GDPは前年比0.8%(2023年度は0.6%)、名目GDPは前年比3.7%(2023年度は4.9%)といずれも4年連続のプラス成長となった。GDPデフレーターは前年比2.9%(2023年度は4.2%)と3年連続のプラスとなった。

財貨・サービスの輸出が前期比▲0.6%の減少となる一方、財貨・サービスの輸入が前期の落ち込みの反動もあり、同2.9%の高い伸びとなったことから、外需寄与度が前期比▲0.8%(前期比年率▲3.3%)と成長率を大きく押し下げた。

高水準の企業収益を背景に設備投資は前期比1.4%の高い伸びとなったが、物価高の影響で民間消費が前期比0.0%と低迷したことから、国内需要は2四半期ぶりに増加したものの、外需の落ち込みをカバーするには至らなかった。

2024年度の実質GDPは前年比0.8%(2023年度は0.6%)、名目GDPは前年比3.7%(2023年度は4.9%)といずれも4年連続のプラス成長となった。GDPデフレーターは前年比2.9%(2023年度は4.2%)と3年連続のプラスとなった。

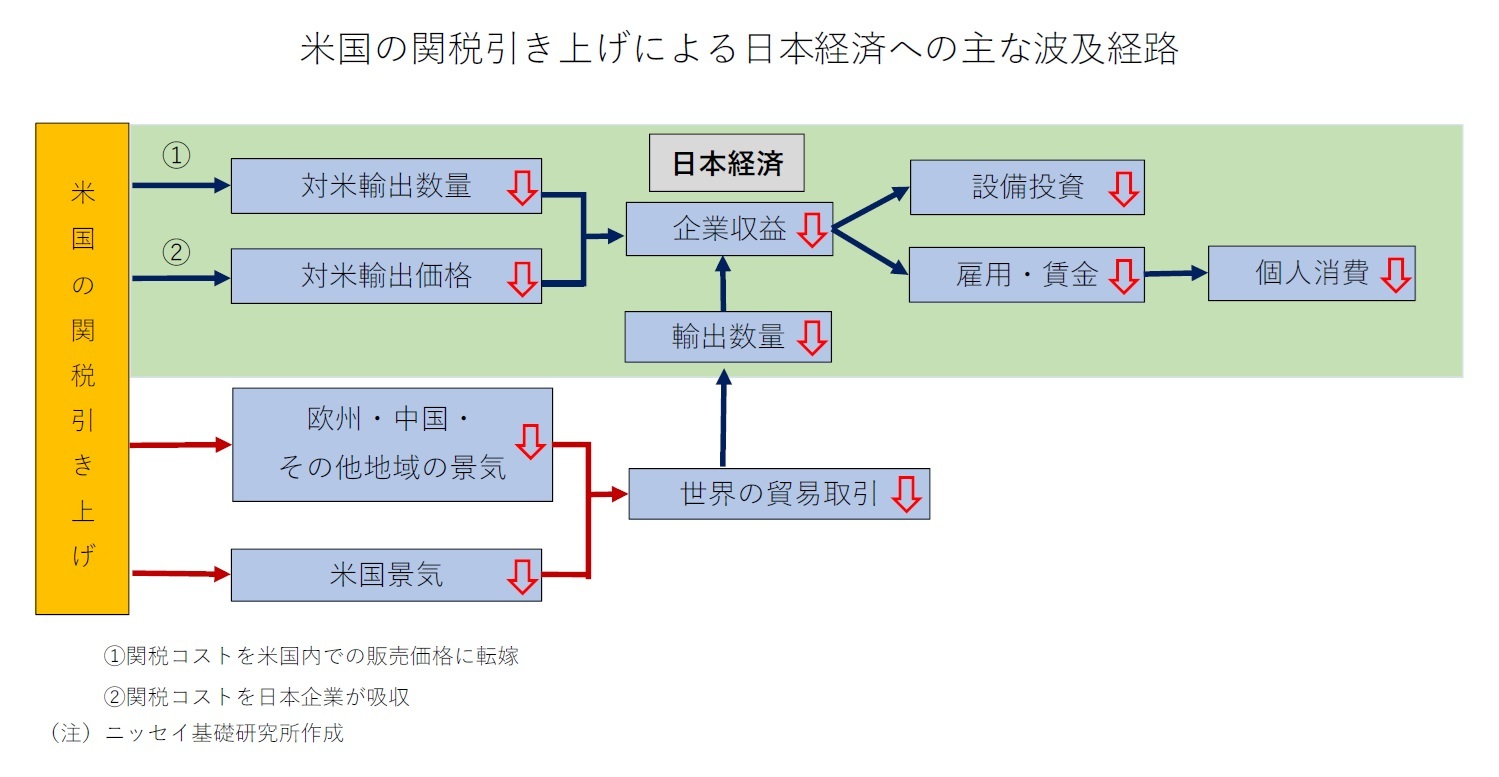

米国の関税引き上げは様々なルートを通じて日本経済に影響を及ぼす。まず、米国の関税引き上げは日本の輸出財の米国の国内生産財に対する価格競争力を低下させ、対米輸出数量の減少を通じて日本の国内生産、企業収益の悪化をもたらす。対米輸出製品の価格を下げれば、輸出数量の落ち込みは緩和されるが、その場合は輸出金額の減少を通じて日本企業の収益を悪化させる。

また、米国の関税引き上げに伴う米国を含めた世界経済の減速や世界の貿易取引の縮小は、日本の輸出数量の一段の減少をもたらす。さらに、企業収益の悪化や関税政策に関する不確実性の高まりは設備投資や賃上げの抑制を招く。企業部門の悪化は家計部門に波及し、雇用所得環境の悪化から個人消費が腰折れするリスクが高まる。

これに加えて、株価下落など金融市場の混乱は企業、家計のマインド悪化を通じて国内需要の下押しにつながるほか、日本企業の海外現地法人の収益悪化が直接投資収益の減少を通じて国内企業の収益にも悪影響を及ぼす。

このように、米国の関税引き上げに伴う悪影響は様々な波及経路を通じて広範囲に及ぶこと、それが顕在化するまでには一定のタイムラグが生じることを念頭に置いておく必要がある。

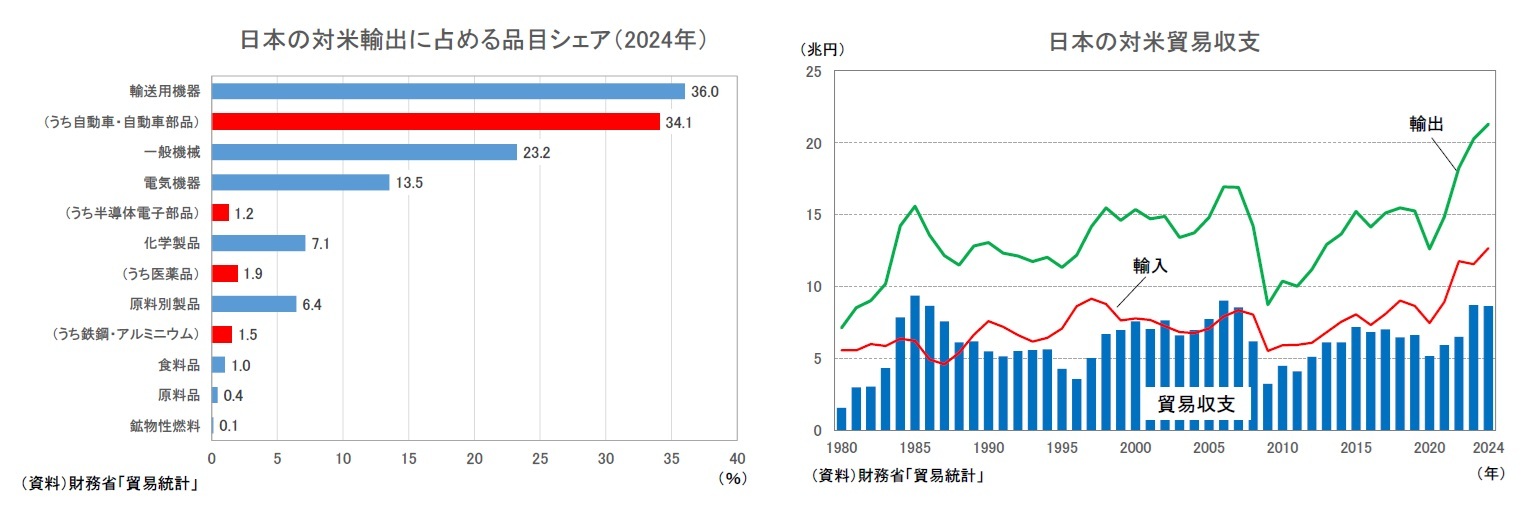

日本と米国の貿易関係を確認すると、2024年の日本から米国への輸出額は21.3兆円と輸出全体の19.9%を占めている(名目GDP比は3.5%)。対米輸出金額のうち、25%の追加関税が発動された自動車、自動車部品は7.3兆円で輸出全体の34.1%を占めている。

米国の貿易赤字を国・地域別にみると、日本は中国、EU、メキシコ、ベトナム、台湾に次ぐ6位である。2024年の日本の対米貿易黒字8.6兆円の内訳を商品別にみると、輸送用機器(7.0兆円)、一般機械(2.9兆円)、電気機器(1.6兆円)の黒字が大きく、鉱物性燃料(▲1.9兆円)、食料(▲1.6兆円)、化学製品(▲0.8兆円)は赤字となっている。

また、米国の関税引き上げに伴う米国を含めた世界経済の減速や世界の貿易取引の縮小は、日本の輸出数量の一段の減少をもたらす。さらに、企業収益の悪化や関税政策に関する不確実性の高まりは設備投資や賃上げの抑制を招く。企業部門の悪化は家計部門に波及し、雇用所得環境の悪化から個人消費が腰折れするリスクが高まる。

これに加えて、株価下落など金融市場の混乱は企業、家計のマインド悪化を通じて国内需要の下押しにつながるほか、日本企業の海外現地法人の収益悪化が直接投資収益の減少を通じて国内企業の収益にも悪影響を及ぼす。

このように、米国の関税引き上げに伴う悪影響は様々な波及経路を通じて広範囲に及ぶこと、それが顕在化するまでには一定のタイムラグが生じることを念頭に置いておく必要がある。

日本と米国の貿易関係を確認すると、2024年の日本から米国への輸出額は21.3兆円と輸出全体の19.9%を占めている(名目GDP比は3.5%)。対米輸出金額のうち、25%の追加関税が発動された自動車、自動車部品は7.3兆円で輸出全体の34.1%を占めている。

米国の貿易赤字を国・地域別にみると、日本は中国、EU、メキシコ、ベトナム、台湾に次ぐ6位である。2024年の日本の対米貿易黒字8.6兆円の内訳を商品別にみると、輸送用機器(7.0兆円)、一般機械(2.9兆円)、電気機器(1.6兆円)の黒字が大きく、鉱物性燃料(▲1.9兆円)、食料(▲1.6兆円)、化学製品(▲0.8兆円)は赤字となっている。

今回の経済見通しにおける関税政策の主な前提は以下の通りである。(1)相互関税は2025年7月以降平均10%で据え置き、(2)対中関税は30%、(3)対カナダ、メキシコには、USMCA適合品が非課税、USMCA適合品以外が10%関税、(4)鉄鋼、アルミ、自動車は25%関税、半導体、医薬品は2025年7-9月期中に25%まで関税引き上げ、(5)中国の報復関税は10%、(6)それ以外の国・地域は対米報復関税を行わない

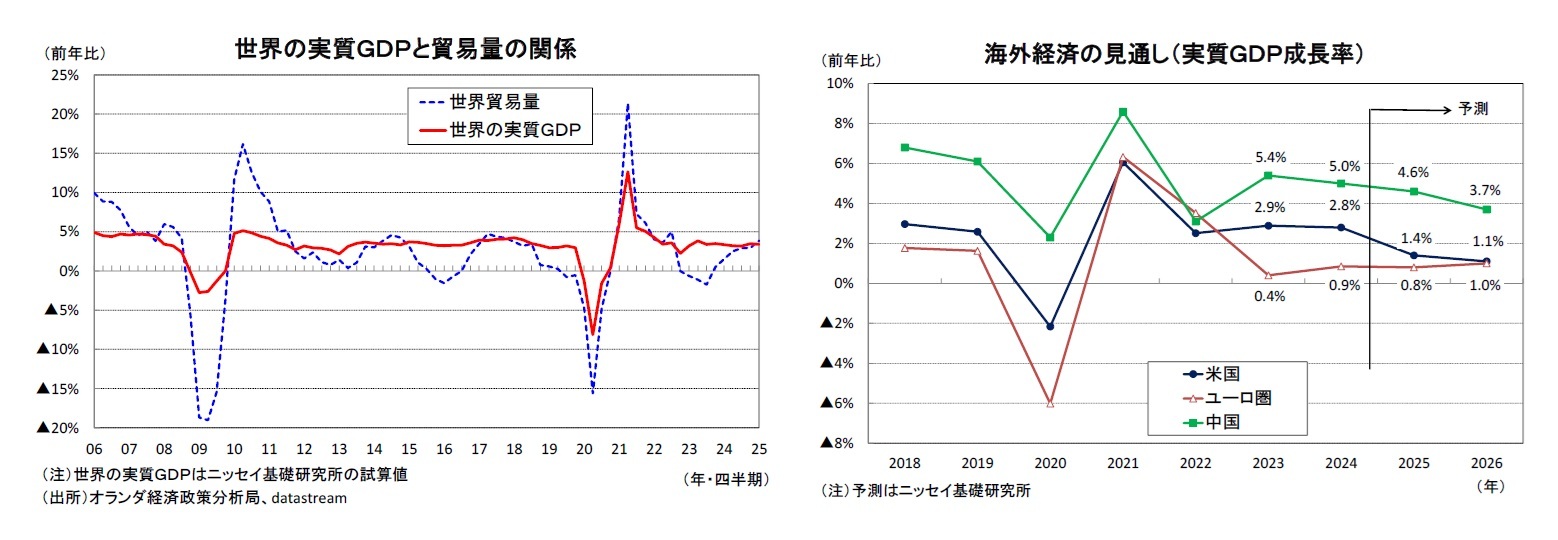

世界の貿易量は2023年末頃に前年比でプラスに転じた後、徐々に伸びを高めていたが、2025年入り後は各国の米国の関税引き上げ前の駆け込み輸出の影響で前年比4%程度まで伸びが加速した。しかし、米国の関税引き上げが本格化した2025年4月以降、世界貿易量は縮小に向かう公算が大きい。

輸出の先行きを左右する海外経済を展望すると、関税引き上げに伴うインフレの加速が国内需要を抑制することから、米国の実質GDP成長率は2024年の2.8%から2025年が1.4%、2026年が1.1%と大きく減速することが予想される。また、関税率の引き上げ幅が他の国・地域よりも大きい中国は、経済対策がその悪影響を一部相殺するものの、実質GDP成長率は2024年の5.0%から、2025年が4.6%、2026年が3.7%へと大幅な減速が避けられないだろう。一方、ユーロ圏の実質GDP成長率は2024年の0.9%から2025年が0.8%へ若干低下した後、防衛・インフラ関連の財政拡張措置が景気の押し上げ要因となることから、2026年には1.0%へ持ち直すと予想している。総じてみれば、今回の予測期間である2026年まで海外経済の成長率は低水準にとどまることを想定している。

日本の輸出は横ばい圏で推移してきたが、関税引き上げの影響が顕在化する2025年4-6月期には米国向けを中心に大きく落ち込むことが見込まれる。今回の見通しでは相互関税の上乗せ分は発動されないことを想定しており、2025年度後半には関税引き上げに伴う輸出の落ち込みには歯止めがかかるだろう。しかし、米国、中国を中心とした海外経済の減速、世界の貿易取引の縮小による日本の輸出への下押し圧力の強い状態は当面続く可能性が高い。

GDP統計の財貨・サービスの輸出は2024年度の前年比1.7%から2025年度に同▲2.1%に減少した後、2026年度も同1.0%と低い伸びにとどまると予想する。

世界の貿易量は2023年末頃に前年比でプラスに転じた後、徐々に伸びを高めていたが、2025年入り後は各国の米国の関税引き上げ前の駆け込み輸出の影響で前年比4%程度まで伸びが加速した。しかし、米国の関税引き上げが本格化した2025年4月以降、世界貿易量は縮小に向かう公算が大きい。

輸出の先行きを左右する海外経済を展望すると、関税引き上げに伴うインフレの加速が国内需要を抑制することから、米国の実質GDP成長率は2024年の2.8%から2025年が1.4%、2026年が1.1%と大きく減速することが予想される。また、関税率の引き上げ幅が他の国・地域よりも大きい中国は、経済対策がその悪影響を一部相殺するものの、実質GDP成長率は2024年の5.0%から、2025年が4.6%、2026年が3.7%へと大幅な減速が避けられないだろう。一方、ユーロ圏の実質GDP成長率は2024年の0.9%から2025年が0.8%へ若干低下した後、防衛・インフラ関連の財政拡張措置が景気の押し上げ要因となることから、2026年には1.0%へ持ち直すと予想している。総じてみれば、今回の予測期間である2026年まで海外経済の成長率は低水準にとどまることを想定している。

日本の輸出は横ばい圏で推移してきたが、関税引き上げの影響が顕在化する2025年4-6月期には米国向けを中心に大きく落ち込むことが見込まれる。今回の見通しでは相互関税の上乗せ分は発動されないことを想定しており、2025年度後半には関税引き上げに伴う輸出の落ち込みには歯止めがかかるだろう。しかし、米国、中国を中心とした海外経済の減速、世界の貿易取引の縮小による日本の輸出への下押し圧力の強い状態は当面続く可能性が高い。

GDP統計の財貨・サービスの輸出は2024年度の前年比1.7%から2025年度に同▲2.1%に減少した後、2026年度も同1.0%と低い伸びにとどまると予想する。

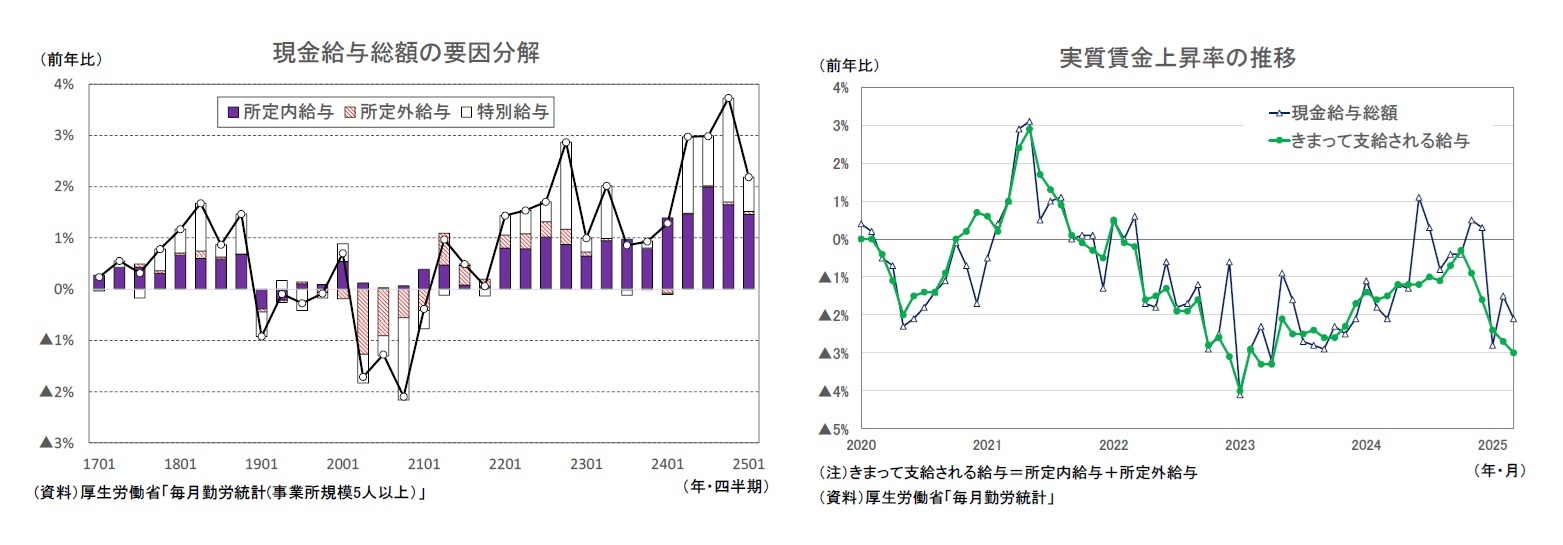

(2026年の春闘賃上げ率は鈍化へ)

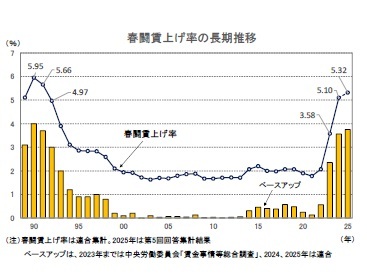

(2026年の春闘賃上げ率は鈍化へ)連合が5/8に公表した「2025春季生活闘争 第5回回答集計結果」によれば、2025年の平均賃上げ率は5.32%(前年実績比+0.22%)、ベースアップに相当する「賃上げ分」は3.75%となった。2025年の春闘賃上げ率が、33年ぶりの高水準となった2024年(5.10%)に続き5%台となることはほぼ確実とみられる。また、中小企業(組合員300人未満)の平均賃上げ率は4.93%(前年実績比+0.48%)となった。大企業(組合員300人以上)の5.36%(前年実績比+0.17%)を下回っているものの、2024年に比べて格差は縮小している。

連合は2025年春闘の基本構想で、賃上げ要求を2024年に続き5%以上(定期昇給相当分を含む)、中小労働組合は格差是正分を積極的に要求するとしていたが、現時点での妥結状況はそれに沿った動きとみることができる。

春闘賃上げ率が2年連続で5%台の高水準となった背景には、賃上げ率を左右する労働需給、企業収益、物価の3要素がいずれも大きく改善してきたことがある。しかし、先行きについては、トランプ関税による景気減速を受けて、賃上げを巡る環境も悪化することが見込まれる。人口減少、少子高齢化という人口動態面からの構造的な要因で企業の人手不足感が強い状態は継続する可能性があるが、輸出の減少を起点とした企業収益の悪化や物価上昇率の低下が賃上げの抑制につながるだろう。

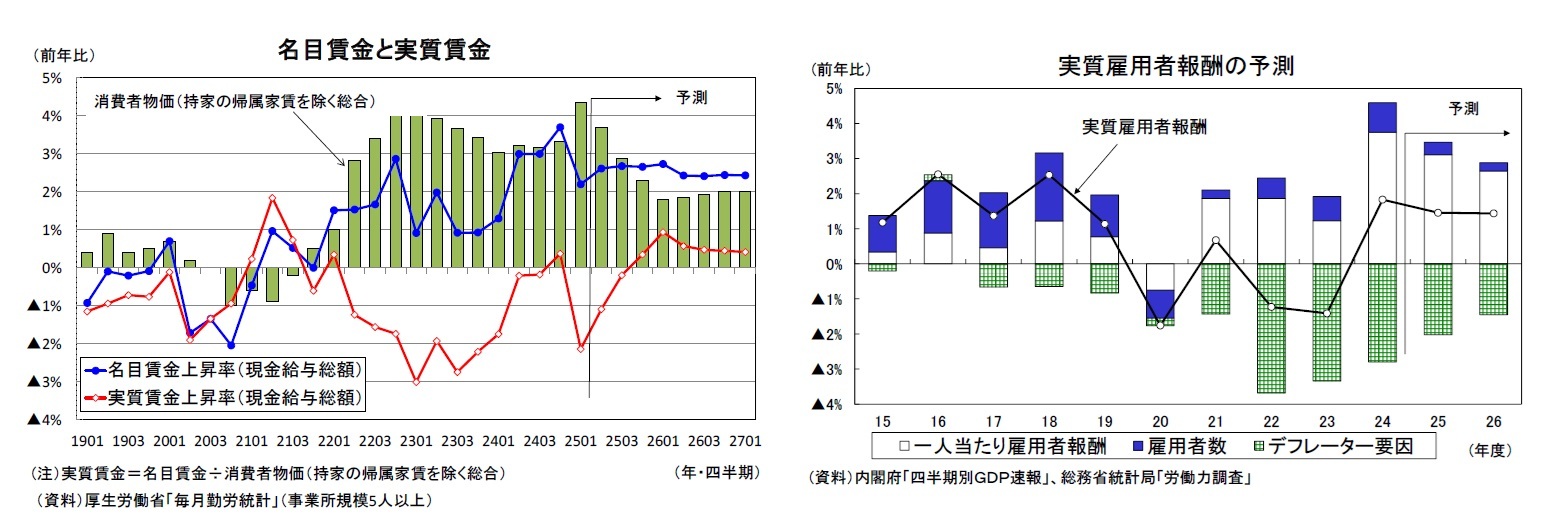

2026年の春闘賃上げ率は4.2%と予想する。厚生労働省の「民間主要企業春季賃上げ要求・妥結状況」)によれば、2024年の春闘賃上げ率は5.33%と33年ぶりの高水準となった後、2025年も5%台となることが見込まれる(当研究所の予想は5.20%)。2026年の春闘賃上げ率が前年から大きく下がることは避けられない情勢だが、4%台前半という賃上げ水準は、定期昇給を除いたベースアップでみれば2%台後半であり、引き続き日銀の物価目標の2%を上回っている。

実質賃金は、2024年10-12月期は特別給与を中心に名目賃金の伸びが大きく高まったことを主因として前年比0.4%と11四半期ぶりの上昇となったが、2025年1-3月期は名目賃金上昇率が鈍化するもとで、消費者物価の上昇ペースが大きく加速したことから同▲2.1%と再び下落に転じた。消費者物価上昇率は2025年度入り後もしばらく高止まりするため、実質賃金上昇率のマイナスはしばらく続く可能性が高い。実質賃金上昇率が持続的・安定的にプラスとなるのは、名目賃金上昇率が3%程度で推移する中、消費者物価上昇率(持家の帰属家賃を除く総合)が2%台まで鈍化することが見込まれる2025年10-12月期以降と予想する2。

2026年の春闘賃上げ率は4.2%と予想する。厚生労働省の「民間主要企業春季賃上げ要求・妥結状況」)によれば、2024年の春闘賃上げ率は5.33%と33年ぶりの高水準となった後、2025年も5%台となることが見込まれる(当研究所の予想は5.20%)。2026年の春闘賃上げ率が前年から大きく下がることは避けられない情勢だが、4%台前半という賃上げ水準は、定期昇給を除いたベースアップでみれば2%台後半であり、引き続き日銀の物価目標の2%を上回っている。

実質賃金は、2024年10-12月期は特別給与を中心に名目賃金の伸びが大きく高まったことを主因として前年比0.4%と11四半期ぶりの上昇となったが、2025年1-3月期は名目賃金上昇率が鈍化するもとで、消費者物価の上昇ペースが大きく加速したことから同▲2.1%と再び下落に転じた。消費者物価上昇率は2025年度入り後もしばらく高止まりするため、実質賃金上昇率のマイナスはしばらく続く可能性が高い。実質賃金上昇率が持続的・安定的にプラスとなるのは、名目賃金上昇率が3%程度で推移する中、消費者物価上昇率(持家の帰属家賃を除く総合)が2%台まで鈍化することが見込まれる2025年10-12月期以降と予想する2。

2024年度の実質雇用者報酬は、名目雇用者報酬の伸びが2023年度の前年比1.9%から同4.6%へ大きく高まったことを主因として前年比1.8%(2023年度:同▲1.4%)3と3年ぶりの増加となった。先行きについては、足もとの企業収益の回復ペース鈍化を受けて特別給与の伸びが低下することから、名目雇用者報酬は2025年度が前年比3.5%、2026年度が同2.9%と増加ペースが緩やかとなるが、物価上昇率の鈍化を受けて、実質雇用者報酬は2025年度が前年比1.5%、2026年度が同1.4%と底堅く推移することが予想される。

1 厚生労働省は2025年3月速報から、名目賃金を実質化する際に、従来の「消費者物価指数(持家の帰属家賃を除く)」を用いた指数に加え、「消費者物価指数(総合)」を用いた指数を公表することとした。ただし、「e-Stat」では、「消費者物価指数(総合)」を用いた実質賃金指数は1系列(就業形態計、事業所規模5人以上の現金給与総額)のみの公表となっている。このため、本稿では「消費者物価指数(持家の帰属家賃を除く総合)」で計算した実質賃金を用いることにする。

2 なお、「消費者物価指数(総合)」で割り引いた実質賃金上昇率は2025年7-9月期にプラスに転じると予想している。

3 家計最終消費支出(除く持ち家の帰属家賃及びFISM)デフレーターで実質化した実質雇用者報酬。家計最終消費支出デフレーターで実質化した実質雇用者報酬は2023年度が前年比▲1.0%、2024年度が同2.3%。

1 厚生労働省は2025年3月速報から、名目賃金を実質化する際に、従来の「消費者物価指数(持家の帰属家賃を除く)」を用いた指数に加え、「消費者物価指数(総合)」を用いた指数を公表することとした。ただし、「e-Stat」では、「消費者物価指数(総合)」を用いた実質賃金指数は1系列(就業形態計、事業所規模5人以上の現金給与総額)のみの公表となっている。このため、本稿では「消費者物価指数(持家の帰属家賃を除く総合)」で計算した実質賃金を用いることにする。

2 なお、「消費者物価指数(総合)」で割り引いた実質賃金上昇率は2025年7-9月期にプラスに転じると予想している。

3 家計最終消費支出(除く持ち家の帰属家賃及びFISM)デフレーターで実質化した実質雇用者報酬。家計最終消費支出デフレーターで実質化した実質雇用者報酬は2023年度が前年比▲1.0%、2024年度が同2.3%。

(2025年05月19日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/18 | 2025~2027年度経済見通し(25年11月) | 斎藤 太郎 | Weekly エコノミスト・レター |

| 2025/11/17 | QE速報:2025年7-9月期の実質GDPは前期比▲0.4%(年率▲1.8%)-トランプ関税の影響が顕在化し、6四半期ぶりのマイナス成長 | 斎藤 太郎 | Weekly エコノミスト・レター |

| 2025/10/31 | 2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ | 斎藤 太郎 | Weekly エコノミスト・レター |

| 2025/10/31 | 鉱工業生産25年9月-7-9月期の生産は2四半期ぶりの減少も、均してみれば横ばいで推移 | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年11月20日

持続可能なESGを求めて-目標と手段とを取り違えないこと -

2025年11月20日

「ラブブ」とは何だったのか-SNS発の流行から考える“リキッド消費” -

2025年11月19日

1ドル155円を突破、ぶり返す円安の行方~マーケット・カルテ12月号 -

2025年11月19日

年金額改定の本来の意義は実質的な価値の維持-年金額改定の意義と2026年度以降の見通し(1) -

2025年11月19日

日本プロ野球の監督とMLBのマネージャー~訳語が仕事を変えたかもしれない~

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2025・2026年度経済見通し(25年5月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2025・2026年度経済見通し(25年5月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!