- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 資本コストから見たPBR効果~要因分析から今後の動向を考える~

2017年09月05日

文字サイズ

- 小

- 中

- 大

1――はじめに

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも高い収益が得られる傾向があります(本稿ではこの傾向を「PBR効果」と呼びます)。アベノミクス相場が始まった2012年以降、なかなかPBR効果が見られていませんでしたが、昨年(2016年)は久々にPBR効果が顕著に見られました。

そこで本稿では、「なぜPBR効果が昨年見られたのか」を資本コストから検証すると共に、今後のPBR効果の動向について考えたいと思います。

そこで本稿では、「なぜPBR効果が昨年見られたのか」を資本コストから検証すると共に、今後のPBR効果の動向について考えたいと思います。

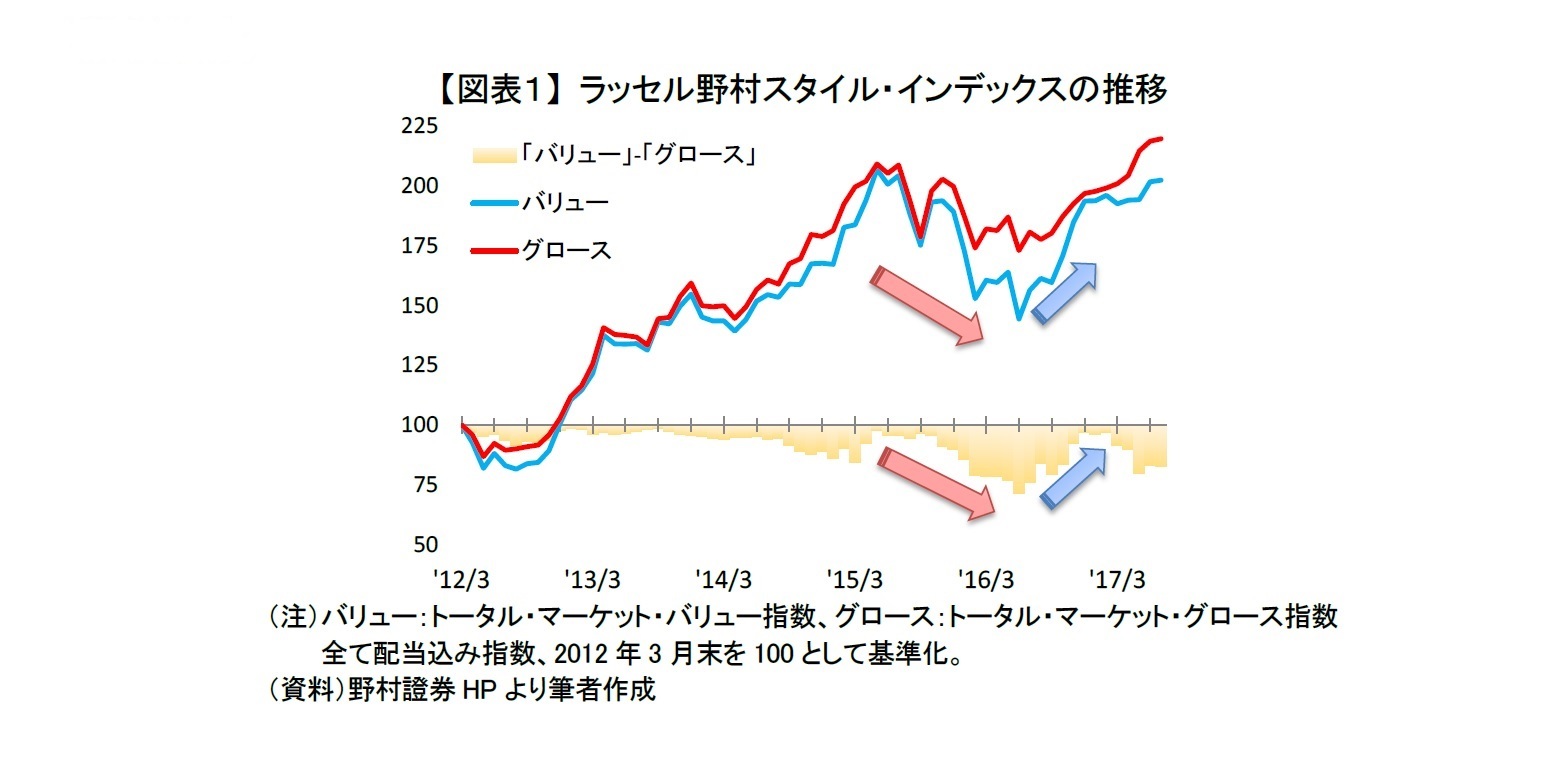

2012年4月以降、「バリュー」-「グロース」が常にマイナス圏で推移しており、グロース指数のパフォーマンスが優位な状況が続いていたことが分かります(棒グラフ)。特に、2015年後半から2016年前半にかけてはバリュー指数の下落が大きく、グロース指数との差が広がりました。そのため、リターン差が2016年6月末には累積で30%目前まで広がりました。

一転して2016年後半はバリュー指数が大きく上昇し、一時は30%近くまで開いた差がほとんど解消しました。ラッセル野村スタイル・インデックスの推移から、2016年の特に後半にかけては久々にPBR効果が見られたことが確認できます。

一転して2016年後半はバリュー指数が大きく上昇し、一時は30%近くまで開いた差がほとんど解消しました。ラッセル野村スタイル・インデックスの推移から、2016年の特に後半にかけては久々にPBR効果が見られたことが確認できます。

3――リターン差の寄与分析

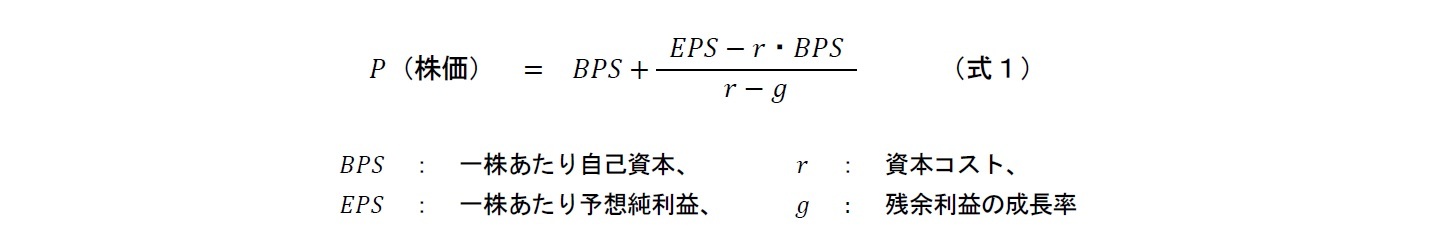

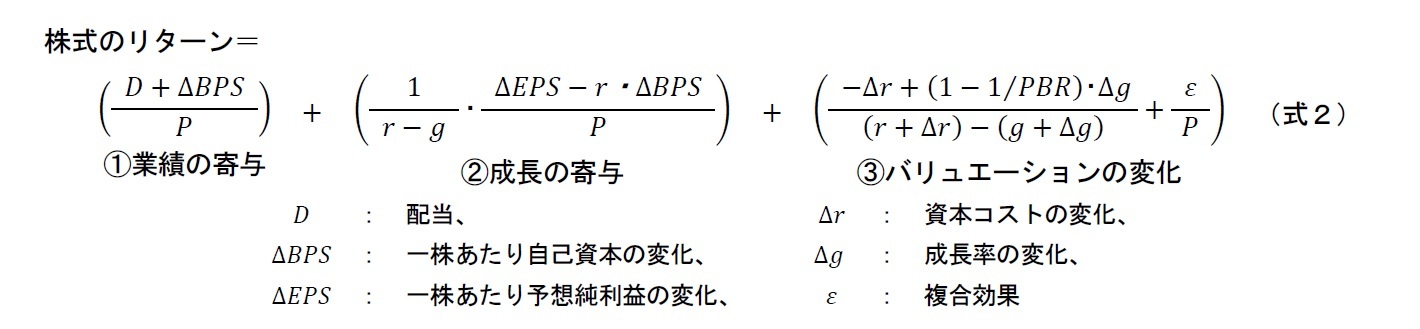

上式の右辺第一項は、分子の配当とBPSの変動の和は実際に当期に稼いだ利益(厳密には包括利益)とみなせるため、「①当期の業績が寄与した部分」といえます。好業績なほどリターンは大きくなり、逆に赤字で自己資本を毀損した場合はマイナスになります。

次に右辺第二項は、分子が当期から翌期にかけて予想残余利益がどれくらい増減したかを表しており、「②残余利益の成長が寄与した部分」といえます。予想残余利益が成長(拡大)すればするほどリターンは大きくなります。また、資本コストと残余利益の成長率の差が小さいほど、株価は大きく上昇し、リターンも大きくなります。

最後の第三項は、主に資本コストや成長率の変化ですので、「③バリュエーション(株価価値評価)変化が寄与した部分」といえます。複合効果を無視すると、資本コストが上昇(低下)したらマイナス(プラス)になります。また成長率については、残余利益がプラスでPBRが1倍を超えている場合は成長率が上昇(低下)したらプラス(マイナス)になります。逆に、残余利益がマイナスでPBRが1倍割れしている場合は、成長率が上昇(低下)したらマイナス(プラス)になります。また、「②成長の寄与」と同様に資本コストと成長率の差が小さいほど、株価やリターンへの寄与は大きくなります。なお、株価に織り込まれている資本コストや成長率は連動して動くため、まとめてバリュエーション要因として分析します。

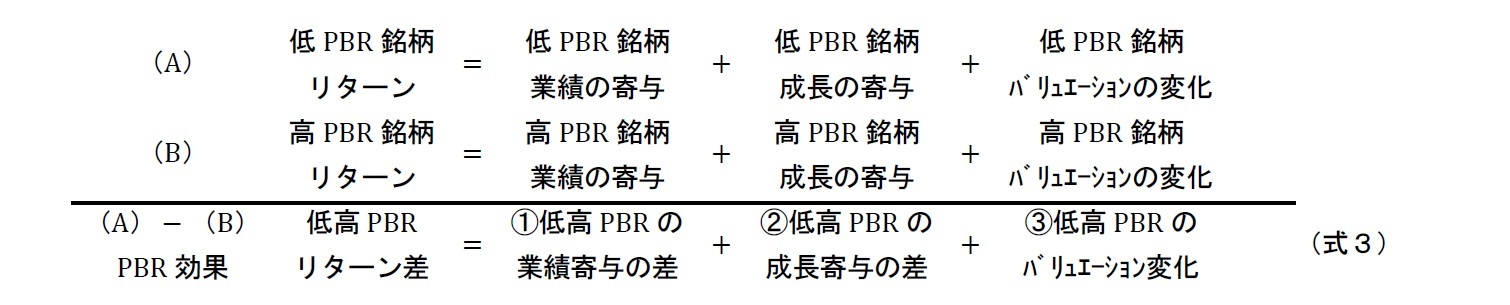

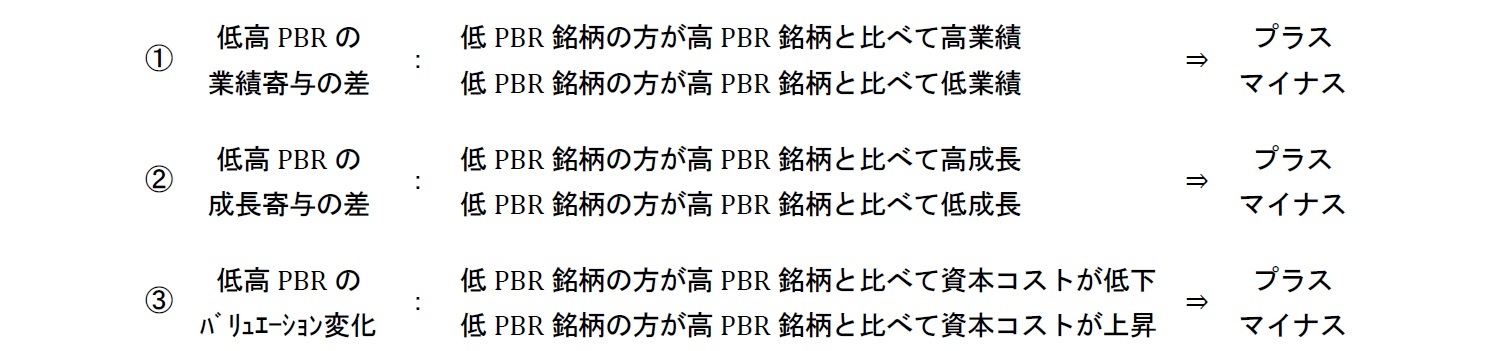

低PBR銘柄のリターンと高PBR銘柄のリターンの差につても、(式2)を用いると3つの差に分けることができます。(式3)の低PBR銘柄と高PBR銘柄の「①業績寄与の差」、「②成長寄与の差」、「③バリュエーションの変化(の差)」です。

次に右辺第二項は、分子が当期から翌期にかけて予想残余利益がどれくらい増減したかを表しており、「②残余利益の成長が寄与した部分」といえます。予想残余利益が成長(拡大)すればするほどリターンは大きくなります。また、資本コストと残余利益の成長率の差が小さいほど、株価は大きく上昇し、リターンも大きくなります。

最後の第三項は、主に資本コストや成長率の変化ですので、「③バリュエーション(株価価値評価)変化が寄与した部分」といえます。複合効果を無視すると、資本コストが上昇(低下)したらマイナス(プラス)になります。また成長率については、残余利益がプラスでPBRが1倍を超えている場合は成長率が上昇(低下)したらプラス(マイナス)になります。逆に、残余利益がマイナスでPBRが1倍割れしている場合は、成長率が上昇(低下)したらマイナス(プラス)になります。また、「②成長の寄与」と同様に資本コストと成長率の差が小さいほど、株価やリターンへの寄与は大きくなります。なお、株価に織り込まれている資本コストや成長率は連動して動くため、まとめてバリュエーション要因として分析します。

低PBR銘柄のリターンと高PBR銘柄のリターンの差につても、(式2)を用いると3つの差に分けることができます。(式3)の低PBR銘柄と高PBR銘柄の「①業績寄与の差」、「②成長寄与の差」、「③バリュエーションの変化(の差)」です。

この3つを実際に計測して、PBR効果発生の要因を探りたいと思います。

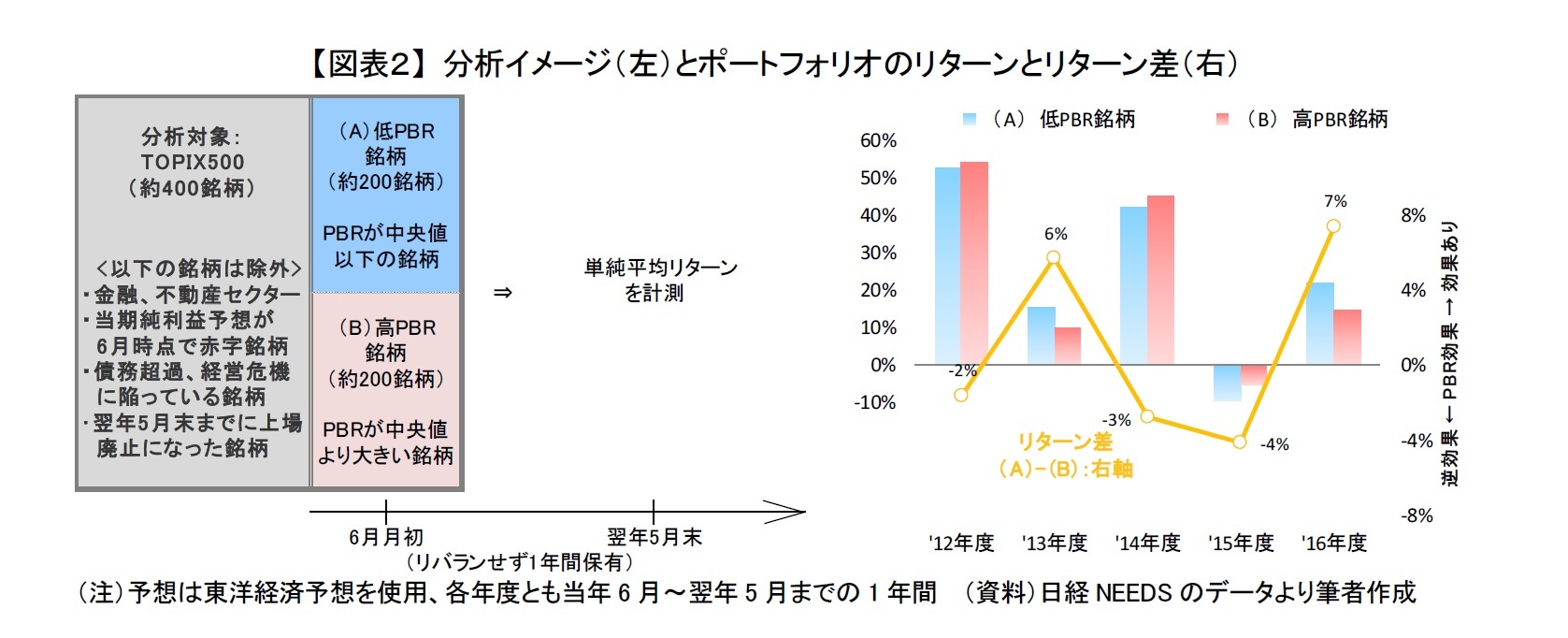

4――2つのポートフォリオを作成

実際に計測する上で、大型株に限定するため分析対象をTOPIX500採用銘柄とします。さらに、資本コストを推計する必要があるため、資本コストの推計が難しい銘柄は除外します。具体的には、TOPIX500採用銘柄でも金融・不動産セクター(東証33業種で「銀行」、「証券、商品先物取引」、「保険」、「その他金融」、「不動産」)、当期純利益が赤字予想の銘柄、債務超過や経営危機に陥っていた企業1は除外します(詳細は【図表2】左、分析対象)。また、資本コストの推計で当期の予想純利益を用いるため、計測期間は3月決算企業の当期予想が出揃う6月からにします(以後、本稿では年度を通常から2カ月ずらした当年6月から翌年5月までの1年間として進めていきます)。

また、毎年6月時点で分析対象銘柄のPBRの中央値以下の銘柄を低PBR銘柄、中央値よりも大きい銘柄を高PBR銘柄として見ていきます(【図表2】左)。まず、低PBR銘柄、高PBR銘柄ごとに6月から翌年5月まで1年間のパフォーマンス(単純平均リターン)を計測します。実際に2012年度から年度ごとの低PBR銘柄と高PBR銘柄のリターン(棒グラフ)とリターンの差(線グラフ)を確認しましょう(【図表2】右)。

また、毎年6月時点で分析対象銘柄のPBRの中央値以下の銘柄を低PBR銘柄、中央値よりも大きい銘柄を高PBR銘柄として見ていきます(【図表2】左)。まず、低PBR銘柄、高PBR銘柄ごとに6月から翌年5月まで1年間のパフォーマンス(単純平均リターン)を計測します。実際に2012年度から年度ごとの低PBR銘柄と高PBR銘柄のリターン(棒グラフ)とリターンの差(線グラフ)を確認しましょう(【図表2】右)。

2016年度はリターン差が7%となっており、PBR効果が顕著に現れていたことが分かります。2013年度もリターン差が6%であり、当分析ではPBR効果が確認できました。なお、2013年度は【図表1】で見てきたラッセル野村スタイル・インデックスのような金融セクターが含まれる場合だと、PBR効果はありませんでした。2013年度は金融セクターが低PBR銘柄のパフォーマンスを押し下げたため、本分析と異なる傾向になったと考えられます。

その一方で2015年度はリターン差が▲4%であり、逆効果でした。2012年度、2014年度もリターン差はマイナスでした。ただ、この2年は低PBR銘柄、高PBR銘柄とも40%以上上昇していることを踏まえると、実質的にリターンの差はほとんどなかったといえます。差はマイナスでしたが逆効果というよりも、PBR効果がなかった年といえるでしょう。

1 具体的には9501:東京電力HD(2012~2014年度)、6753:シャープ(2014~2016年度)、6502:東芝(2015年度~)、7211:三菱自動車(2016年度)は6月時点で当期予想利益が黒字でも除外しました。

その一方で2015年度はリターン差が▲4%であり、逆効果でした。2012年度、2014年度もリターン差はマイナスでした。ただ、この2年は低PBR銘柄、高PBR銘柄とも40%以上上昇していることを踏まえると、実質的にリターンの差はほとんどなかったといえます。差はマイナスでしたが逆効果というよりも、PBR効果がなかった年といえるでしょう。

1 具体的には9501:東京電力HD(2012~2014年度)、6753:シャープ(2014~2016年度)、6502:東芝(2015年度~)、7211:三菱自動車(2016年度)は6月時点で当期予想利益が黒字でも除外しました。

(2017年09月05日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資本コストから見たPBR効果~要因分析から今後の動向を考える~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資本コストから見たPBR効果~要因分析から今後の動向を考える~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!