- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- 量的・質的金融緩和政策導入後の年金運用資産の推移

2016年05月09日

文字サイズ

- 小

- 中

- 大

2013年4月に導入された量的・質的金融緩和後の年金資産の状況について、日本銀行より発表されている2015年12月末までの資金循環統計を用いて、その推移を振り返ってみたい。

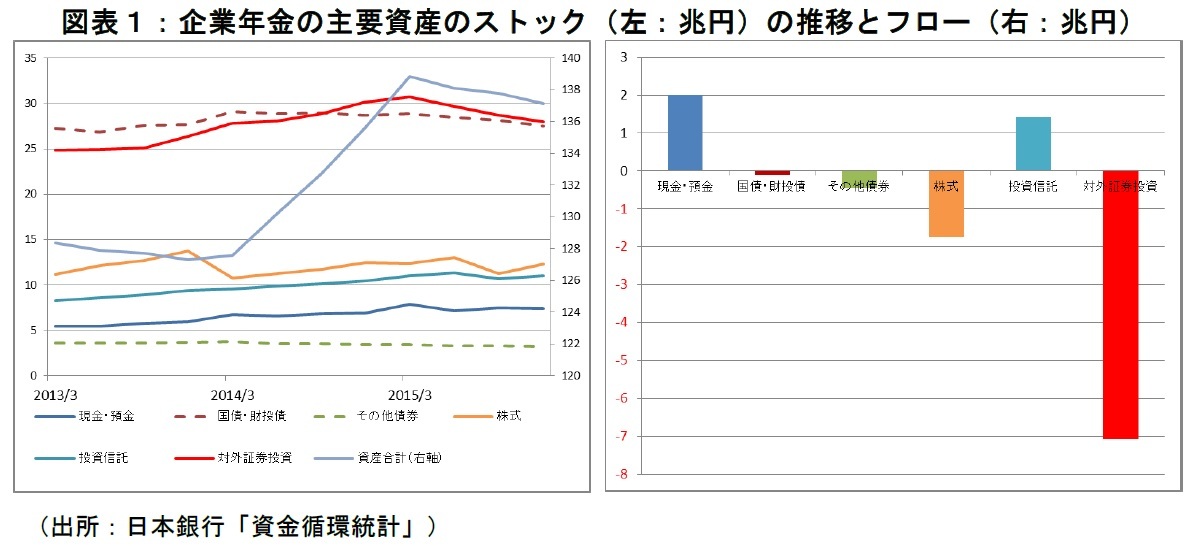

図表1は、企業年金(確定給付年金と確定拠出年金)が保有する主要資産のストックとフローについて、量的・質的金融緩和政策導入直前の2013年3月末から直近までの推移を示したものである。ストックを見ると、資産全体は8.8兆円程度増加した。その内訳として、現金・預金(+2.0兆円)、株式(+1.2兆円)、投資信託(+2.7兆円)、対外証券投資(+3.2兆円)が寄与している。国債・財投債(+0.2兆円)はほぼ横ばい、国庫短期証券及び国債・財投債以外の債券(以下、「その他債券」と呼ぶ)(-0.5兆円)は減少した。一方、同期間のフローの総和を見ると、資産全体で10.2兆円程度のマイナスである。これは、主要資産では対外証券投資(-7.1兆円)の影響が大きい。現金・預金と投資信託はプラスだが、債券と株式はマイナスである。つまり、フローの面での資産の減少分が、年金資産の時価上昇によってカバーされていたことが分かる。また、株式と対外証券投資のフローがマイナスであることから、安倍政権発足後の株高・円安の効果により、時価ウェイトが大きくなった資産から順にリバランスにより売却または償還された状況が垣間見える。

図表1は、企業年金(確定給付年金と確定拠出年金)が保有する主要資産のストックとフローについて、量的・質的金融緩和政策導入直前の2013年3月末から直近までの推移を示したものである。ストックを見ると、資産全体は8.8兆円程度増加した。その内訳として、現金・預金(+2.0兆円)、株式(+1.2兆円)、投資信託(+2.7兆円)、対外証券投資(+3.2兆円)が寄与している。国債・財投債(+0.2兆円)はほぼ横ばい、国庫短期証券及び国債・財投債以外の債券(以下、「その他債券」と呼ぶ)(-0.5兆円)は減少した。一方、同期間のフローの総和を見ると、資産全体で10.2兆円程度のマイナスである。これは、主要資産では対外証券投資(-7.1兆円)の影響が大きい。現金・預金と投資信託はプラスだが、債券と株式はマイナスである。つまり、フローの面での資産の減少分が、年金資産の時価上昇によってカバーされていたことが分かる。また、株式と対外証券投資のフローがマイナスであることから、安倍政権発足後の株高・円安の効果により、時価ウェイトが大きくなった資産から順にリバランスにより売却または償還された状況が垣間見える。

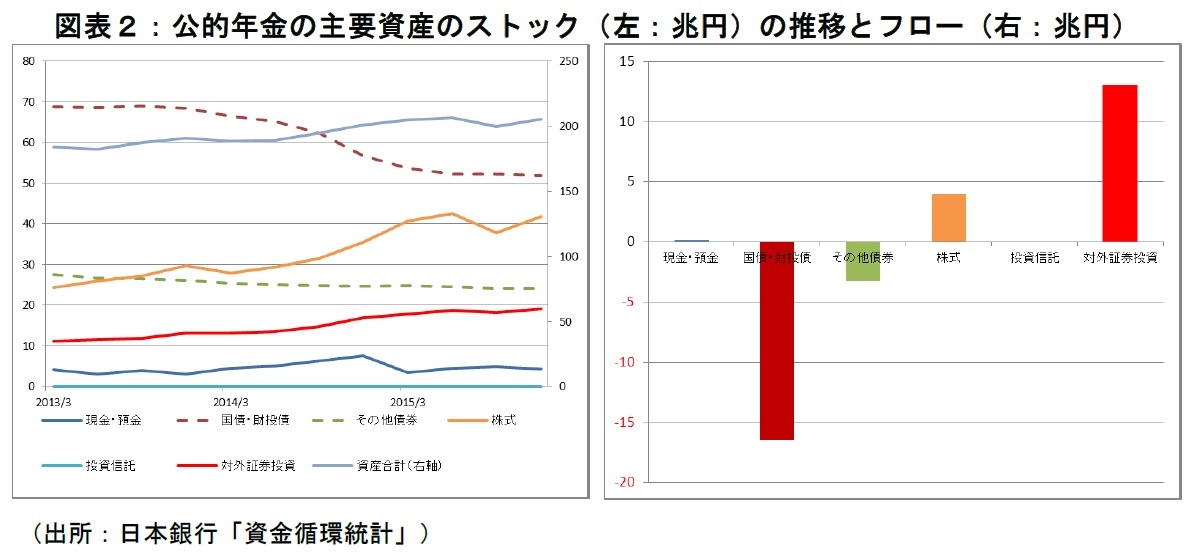

図表2は、公的年金についても同様に、量的・質的金融緩和政策導入直前からの直近までの資産変化を示したものである。ストックを見ると、資産全体で21.6兆円程度増加しており、現金・預金(+0.2兆円)、株式(+17.4兆円)、対外証券投資(+24.7兆円)が寄与している。一方で、国債・財投債(-17.0兆円)とその他債券(-3.4兆円)は減少している。これは、主にGPIF(年金積立金管理運用独立行政法人)が運用の基本ポートフォリオを見直したことによる。同期間のフローの総和を見ると、資産全体では約2.8兆円のマイナスである。企業年金のケースとは異なり、国債・財投債等の債券が売却または償還されるなどして、株式、対外証券投資に資金が移ったことを示唆している。フローはマイナスだが、年金資産の時価上昇によってそのマイナス分がカバーされている状況は、企業年金と同様である。

しかし、2015年後半より株高・円安の傾向に陰りが見え、また2016年1月にマイナス金利政策が導入されたことで、今後の運用環境の変化に対応していく必要がある。特にマイナス金利政策の影響を受けるのは、国債・財投債、対外証券投資、現金・預金であろう。

国債・財投債は、10年国債の利回りがマイナス金利となった。よって、デュレーションの長期化とクレジット・リスクの取り扱いが検討課題になるものと思われる。年金運用において国内債券のインデックスとして用いられることの多いNOMURA-BPIは、利回りがほぼゼロの状況である。国内債券投資については、マイナスの利回りを許容した運営とするのか、利回り確保の観点で利回りがプラスの超長期債か一般債への投資額を増加させるべきか検討する必要が出てくるものと思われる。

対外証券投資は、昨今の円高懸念もあり、為替変動リスクをヘッジしたヘッジ付外債が注目されるであろう。特に、国内債券を用いたデュレーションの長期化が難しい場合に、ヘッジ付き外債にその代替が期待され、許容できるデュレーションの範囲内でプラスの利回りを享受できる可能性がある。しかし、マイナス金利政策導入後も為替リスクのヘッジコストが上昇傾向にあることから、利回りの面での魅力は薄れている。よって、一般債やエマージング債等の高リスクな外債への投資や為替リスクのヘッジを部分的にとどめる等、併せて検討の余地があるものと思われる1。

現金・預金は、マイナス金利政策下でも増加傾向が続くのか、他の資産へシフトするのか注目される。MRF(マネー・リザーブ・ファンド)はマイナス金利の適用から除外されたが、投資信託や年金信託には適用される状況にある。現金・預金で保有すればよいという議論もあるようだが、信託銀行が新しい手数料の導入を始めていると報道されている。手数料が課される場合は、現金・預金の保管コストをどこまで許容するかが課題になるものと思われる。

国債・財投債は、10年国債の利回りがマイナス金利となった。よって、デュレーションの長期化とクレジット・リスクの取り扱いが検討課題になるものと思われる。年金運用において国内債券のインデックスとして用いられることの多いNOMURA-BPIは、利回りがほぼゼロの状況である。国内債券投資については、マイナスの利回りを許容した運営とするのか、利回り確保の観点で利回りがプラスの超長期債か一般債への投資額を増加させるべきか検討する必要が出てくるものと思われる。

対外証券投資は、昨今の円高懸念もあり、為替変動リスクをヘッジしたヘッジ付外債が注目されるであろう。特に、国内債券を用いたデュレーションの長期化が難しい場合に、ヘッジ付き外債にその代替が期待され、許容できるデュレーションの範囲内でプラスの利回りを享受できる可能性がある。しかし、マイナス金利政策導入後も為替リスクのヘッジコストが上昇傾向にあることから、利回りの面での魅力は薄れている。よって、一般債やエマージング債等の高リスクな外債への投資や為替リスクのヘッジを部分的にとどめる等、併せて検討の余地があるものと思われる1。

現金・預金は、マイナス金利政策下でも増加傾向が続くのか、他の資産へシフトするのか注目される。MRF(マネー・リザーブ・ファンド)はマイナス金利の適用から除外されたが、投資信託や年金信託には適用される状況にある。現金・預金で保有すればよいという議論もあるようだが、信託銀行が新しい手数料の導入を始めていると報道されている。手数料が課される場合は、現金・預金の保管コストをどこまで許容するかが課題になるものと思われる。

1 為替変動リスクのヘッジに関するコストの問題については「為替スワップを用いたときのヘッジコスト考え方」(ニッセイ基礎研究所 年金ストラテジー2016年4月号)などを参照されたい。

(2016年05月09日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【量的・質的金融緩和政策導入後の年金運用資産の推移】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

量的・質的金融緩和政策導入後の年金運用資産の推移のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!