- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 保険会社経営 >

- 主要国の生保相互会社の状況-各国で株式会社と相互会社の競争と共存が定常化-デジタル化等の流れを受けた新しい萌芽も登場-

2024年03月12日

主要国の生保相互会社の状況-各国で株式会社と相互会社の競争と共存が定常化-デジタル化等の流れを受けた新しい萌芽も登場-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――はじめに

相互会社は、保険業法により設立を認められた、顧客である保険契約者が株式会社の株主にあてはまる地位をもあわせ持つという保険事業に特有の会社形態である。保険加入と同時に保険契約者は会社の持分権者である社員にもなる(無配当保険の契約者は除く)。会社としての重要な意思決定は社員総会で行われるが、わが国では社員数が膨大な相互会社が多いため、社員の中から選ばれた代表(総代)で構成される総代会が社員総会の機能を代行している(欧米各国では、定足数を低く抑えて社員全員に参加・投票を求める社員総会方式の国と、社員の代表による総代会での投票を行う国の両様がある)。株式会社の主な資本は、会社の構成員たる株主の出資する資本金であるのに対し、相互会社の資本は、単なる債権者としての立場である基金拠出者が拠出する基金である。損益は、株式会社では株主に帰属し、相互会社では社員に帰属する。ただし株式会社であっても契約者への配当を行うことが可能な保険商品を販売することができる。

相互会社には、契約者と株主の利害対立がないため、事業成果の多くを契約者に還元できるというメリットがある。また短期の利益を追う必要がなく、長期的な観点から保険給付を全うすることに経営を集中することができる。反面、事業の安定性を確保するための資本蓄積は、株式を発行する株式会社と異なり、保険事業による利益の内部留保を主な手段とする。ただし、その他の資本調達手段として、利息の支払いを義務づけられる借入類似形態の基金による調達も認められており、近年は、証券化の仕組みを用いて基金を募集する例も現れている。

わが国では、戦後半世紀ほど、上位生保会社のほとんどが相互会社という期間が続いたが、1980年代以降、外資系、異業種系、損保系等の新規参入が株式会社形態で行われたこと、1997年以降発生した一連の中堅生保会社の経営破綻において破綻会社が相互会社であった場合も生命保険契約者保護機構からの資金援助等を得ながら外資系生保等が経営を引き継ぐ形で対処された結果、株式会社として再建されたこと、明治生命と安田生命が相互会社どうしの合併を行ったこと、5つの相互会社(大同生命、大和生命、太陽生命、三井生命、第一生命)が株式会社に転じたこと等を受け、相互会社数は減少し、今日では5社(日本生命、明治安田生命、住友生命、富国生命、朝日生命)となっている。

欧米主要国の生保市場においても、状況は似ている。以下、欧米主要国の生保市場における相互会社の状況を確認していくこととしたい。

なお、以下では、便宜的に各国のランキング形式の会社一覧表を使用するが、これらは何らかの機関が作成した各様のデータを使って筆者がまとめたものであるので、確定的なものではない。各表は各国の大手生保会社を確認するための一覧にすぎないということにご留意いただきたい。

また、わが国でも、JA共済、全労済、県民共済、日本コープ共済等、組合が実施する保険類似の共済事業があって大きな規模になっているように、欧米各国にも、共同組合が実施する保険等、株式会社ではない機関が提供する保険が多種多様に存在する。

例えば、世界各国の協同組合保険・相互保険セクターの会員から成る「国際協同組合・相互保険連合会(ICMIF:The International Cooperative and Mutual Insurance Federation、わが国の大手共済機関も加入している)と欧州の相互保険・協同組合保険セクターの会員から成る「欧州相互保険・協同組合保険協会(AMICE:The Association of Mutual Insurers and Insurance Cooperatives in Europe))が連名で2023年12月に公表した、『欧州ミューチュアルマーケットシェア2023(European Mutual Market Share 2023)1』では、各国法制上、相互会社または協同組合の保険として設立されている狭い意味の相互組織とその子会社である株式会社に加えて、相互主義的な組織や運営を持つ保険提供機関、いわば「保険を提供する株式会社的でない組織」を広く相互保険(以下では「ミューチュアルズ」として表現します)として扱い、欧州各国におけるミューチュアルズのシェア等がまとめられている。以下では、欧州各国の状況を見る際に、参考データとして、このICMIF・AMICEの『欧州ミューチュアルマーケットシェア2023』のデータにも言及させていただく。

相互会社には、契約者と株主の利害対立がないため、事業成果の多くを契約者に還元できるというメリットがある。また短期の利益を追う必要がなく、長期的な観点から保険給付を全うすることに経営を集中することができる。反面、事業の安定性を確保するための資本蓄積は、株式を発行する株式会社と異なり、保険事業による利益の内部留保を主な手段とする。ただし、その他の資本調達手段として、利息の支払いを義務づけられる借入類似形態の基金による調達も認められており、近年は、証券化の仕組みを用いて基金を募集する例も現れている。

わが国では、戦後半世紀ほど、上位生保会社のほとんどが相互会社という期間が続いたが、1980年代以降、外資系、異業種系、損保系等の新規参入が株式会社形態で行われたこと、1997年以降発生した一連の中堅生保会社の経営破綻において破綻会社が相互会社であった場合も生命保険契約者保護機構からの資金援助等を得ながら外資系生保等が経営を引き継ぐ形で対処された結果、株式会社として再建されたこと、明治生命と安田生命が相互会社どうしの合併を行ったこと、5つの相互会社(大同生命、大和生命、太陽生命、三井生命、第一生命)が株式会社に転じたこと等を受け、相互会社数は減少し、今日では5社(日本生命、明治安田生命、住友生命、富国生命、朝日生命)となっている。

欧米主要国の生保市場においても、状況は似ている。以下、欧米主要国の生保市場における相互会社の状況を確認していくこととしたい。

なお、以下では、便宜的に各国のランキング形式の会社一覧表を使用するが、これらは何らかの機関が作成した各様のデータを使って筆者がまとめたものであるので、確定的なものではない。各表は各国の大手生保会社を確認するための一覧にすぎないということにご留意いただきたい。

また、わが国でも、JA共済、全労済、県民共済、日本コープ共済等、組合が実施する保険類似の共済事業があって大きな規模になっているように、欧米各国にも、共同組合が実施する保険等、株式会社ではない機関が提供する保険が多種多様に存在する。

例えば、世界各国の協同組合保険・相互保険セクターの会員から成る「国際協同組合・相互保険連合会(ICMIF:The International Cooperative and Mutual Insurance Federation、わが国の大手共済機関も加入している)と欧州の相互保険・協同組合保険セクターの会員から成る「欧州相互保険・協同組合保険協会(AMICE:The Association of Mutual Insurers and Insurance Cooperatives in Europe))が連名で2023年12月に公表した、『欧州ミューチュアルマーケットシェア2023(European Mutual Market Share 2023)1』では、各国法制上、相互会社または協同組合の保険として設立されている狭い意味の相互組織とその子会社である株式会社に加えて、相互主義的な組織や運営を持つ保険提供機関、いわば「保険を提供する株式会社的でない組織」を広く相互保険(以下では「ミューチュアルズ」として表現します)として扱い、欧州各国におけるミューチュアルズのシェア等がまとめられている。以下では、欧州各国の状況を見る際に、参考データとして、このICMIF・AMICEの『欧州ミューチュアルマーケットシェア2023』のデータにも言及させていただく。

2――欧米主要国の相互会社の状況

欧米の主要国でもわが国と同様、1980年代までは、上位生保会社の多くが相互会社であった。しかし、金融他業態や他国の生保会社との競合が激化し、M&Aを活用した合従連衡が盛んになるにつれ、資本調達が行いやすく、株式交換によるM&Aも行いやすい株式会社形態の方が競争に有利との判断が働き、1990年代半ばから2000年代初頭にかけ、生保相互会社が株式会社化する動きが相次いだ。

この動きの中で、英国、カナダ、オーストラリアでは、大手生保会社の中に相互会社を見つけることが難しい状況となった。

この動きの中で、英国、カナダ、オーストラリアでは、大手生保会社の中に相互会社を見つけることが難しい状況となった。

1|米国の状況

(1) 米国生保業界の会社形態の状況

1) 会社形態別の状況

米国の生保市場における事業者の主な組織形態は、株式会社、相互会社、フラターナル組合である。フラターナル組合は、わが国でいえば、共済組合に相当する組織であるが、ロッジ(集会所・支部)システムと呼ばれる地方組織をベースに構成されること、保険を提供することとともに地域のロッジをベースにして組合員や地域コミュニティを対象にフラターナル活動(友愛的活動、慈善・福祉活動、社会貢献活動)を行うことをも目的とすること、という点で、米国独自の組織となっている。

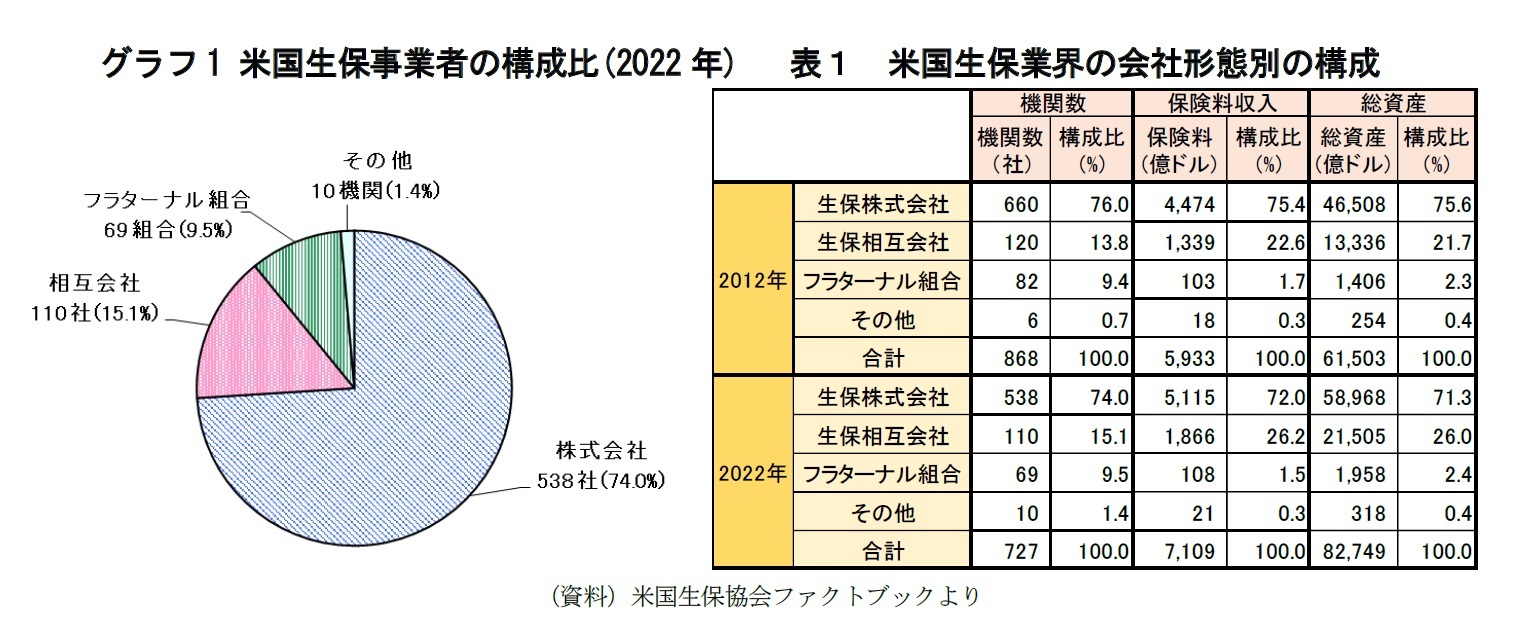

これら組織形態ごとの機関数の構成比はグラフ1、表1の通りである。米国には2022年末現在、727の生保事業者が存在するが、538社の株式会社が、機関数、保険料収入、総資産とも、70%以上の構成比を占めている。相互会社グループの会社は110社あり、構成比は、機関数で15.1%、保険料で26.2%、総資産で26.0%となっている。機関数ベースの構成比が15.1%の相互会社グループが、保険料、総資産の構成比では4分の1強となってバランスが崩れているように見えるが、これは表中の「相互会社」の中には、相互会社が買収または新規設立によりグループ内に取り込んだ株式会社の社数や業績が含まれているからである。

なお別途、AMベスト社の『ベスツ アグリゲイト&アベレージ ライフ/ヘルス 米国&カナダ 2023年版』には、属性別の構成会社リストが開示されているが、そのうち「全米生命保険/医療保険相互会社」の項には42の相互会社グループの名前が並んでいる。おそらくはこの42+αが純粋な相互会社の数であろうと思われる。

フラターナル組合は、機関数では9。5%の構成比を有するが、保険料収入、総資産の構成比では1.5%、2.4%となっており、販売している契約が小口であることがわかる。

(1) 米国生保業界の会社形態の状況

1) 会社形態別の状況

米国の生保市場における事業者の主な組織形態は、株式会社、相互会社、フラターナル組合である。フラターナル組合は、わが国でいえば、共済組合に相当する組織であるが、ロッジ(集会所・支部)システムと呼ばれる地方組織をベースに構成されること、保険を提供することとともに地域のロッジをベースにして組合員や地域コミュニティを対象にフラターナル活動(友愛的活動、慈善・福祉活動、社会貢献活動)を行うことをも目的とすること、という点で、米国独自の組織となっている。

これら組織形態ごとの機関数の構成比はグラフ1、表1の通りである。米国には2022年末現在、727の生保事業者が存在するが、538社の株式会社が、機関数、保険料収入、総資産とも、70%以上の構成比を占めている。相互会社グループの会社は110社あり、構成比は、機関数で15.1%、保険料で26.2%、総資産で26.0%となっている。機関数ベースの構成比が15.1%の相互会社グループが、保険料、総資産の構成比では4分の1強となってバランスが崩れているように見えるが、これは表中の「相互会社」の中には、相互会社が買収または新規設立によりグループ内に取り込んだ株式会社の社数や業績が含まれているからである。

なお別途、AMベスト社の『ベスツ アグリゲイト&アベレージ ライフ/ヘルス 米国&カナダ 2023年版』には、属性別の構成会社リストが開示されているが、そのうち「全米生命保険/医療保険相互会社」の項には42の相互会社グループの名前が並んでいる。おそらくはこの42+αが純粋な相互会社の数であろうと思われる。

フラターナル組合は、機関数では9。5%の構成比を有するが、保険料収入、総資産の構成比では1.5%、2.4%となっており、販売している契約が小口であることがわかる。

2) 個々の生保会社の状況

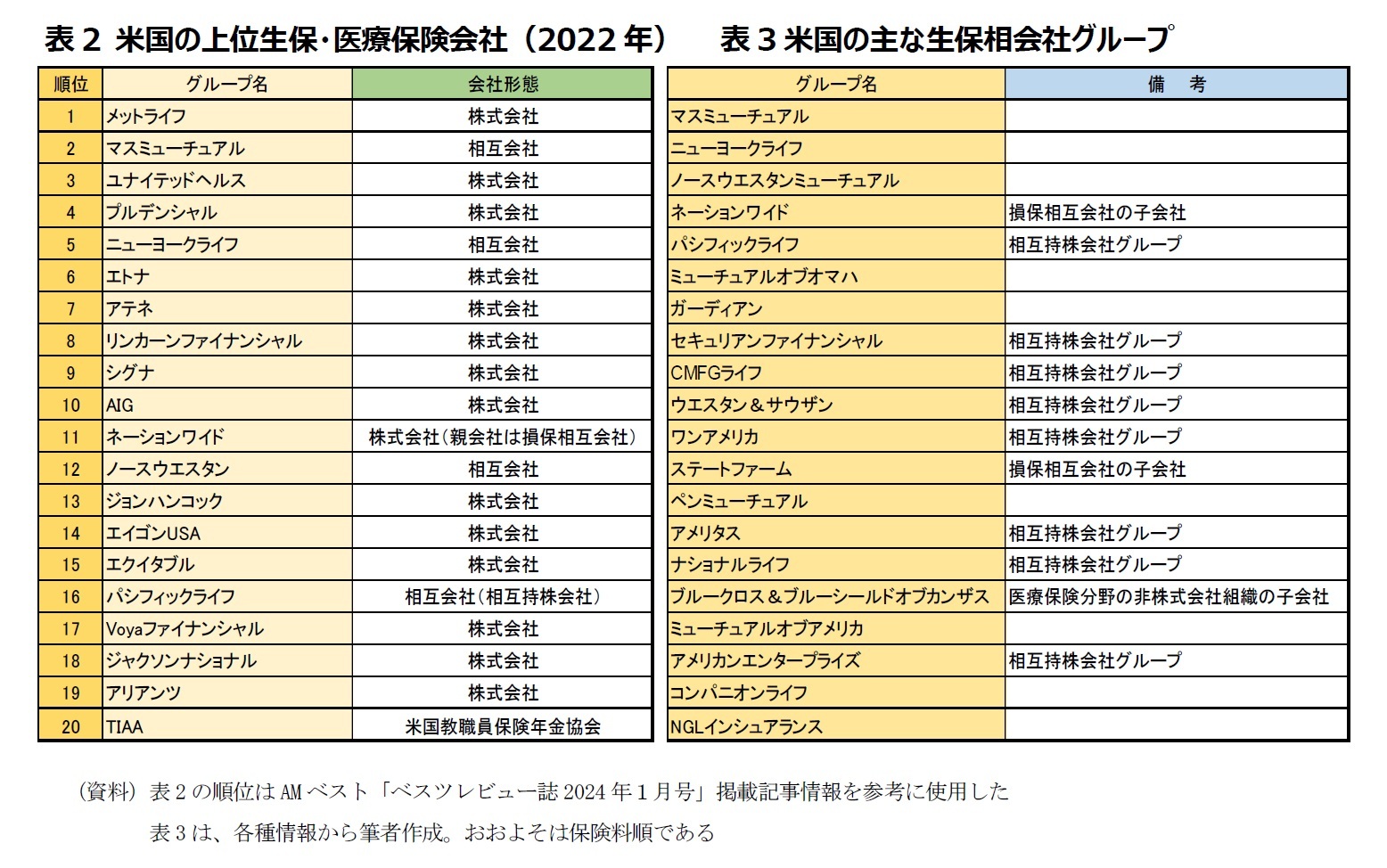

表2は米国の生保・医療保険業界における保険料収入の上位グループである。

このうち、ユナイテッドヘルス、エトナ、シグナは、医療保険分野の大手グループであるが、いずれも株式会社である。医療保険分野には、ブルークロス/ブルーシールドといわれる非株式会社形態の事業者が存在する。

表2では、第2位マスミューチュアル、第5位ニューヨークライフ、第12位ノースウエスタンミューチュアルが相互会社である。また第16位のパシフィックライフは相互持株会社を核とするグループである。相互持株会社も、業界統計では、相互会社グループに含まれている。

米国には、日本と同様、大手生保会社の中に複数の相互会社が残っている。

また第11位のネーションワイドは損保相互会社を親会社とする株式会社、第20位のTIAAは米国教職員保険年金協会が正式名称で、株式会社ではない組織である。

表2は米国の生保・医療保険業界における保険料収入の上位グループである。

このうち、ユナイテッドヘルス、エトナ、シグナは、医療保険分野の大手グループであるが、いずれも株式会社である。医療保険分野には、ブルークロス/ブルーシールドといわれる非株式会社形態の事業者が存在する。

表2では、第2位マスミューチュアル、第5位ニューヨークライフ、第12位ノースウエスタンミューチュアルが相互会社である。また第16位のパシフィックライフは相互持株会社を核とするグループである。相互持株会社も、業界統計では、相互会社グループに含まれている。

米国には、日本と同様、大手生保会社の中に複数の相互会社が残っている。

また第11位のネーションワイドは損保相互会社を親会社とする株式会社、第20位のTIAAは米国教職員保険年金協会が正式名称で、株式会社ではない組織である。

3) 相互持株会社

表2と表3の中に散見される相互持株会社は、以下の特徴を持つ米国に特徴的な相互会社の形態である。米国には貯蓄金融機関にこうした形態の持株会社グループがあるが、1990年代の後半に保険業界にも取り入れられた。中堅以下の相互会社の多くが相互持株会社グループに転じている。

以下は、相互持株会社の概要である。

表2と表3の中に散見される相互持株会社は、以下の特徴を持つ米国に特徴的な相互会社の形態である。米国には貯蓄金融機関にこうした形態の持株会社グループがあるが、1990年代の後半に保険業界にも取り入れられた。中堅以下の相互会社の多くが相互持株会社グループに転じている。

以下は、相互持株会社の概要である。

- 相互会社の保険加入者(=社員)の持つ権利を、保険関係上の権利(保険契約に関する請求権)と社員関係上の権利(投票権、残余財産分配請求権、保険契約者配当請求権)に区分し、各々を、保険事業を行う保険株式会社及び持株会社機能を担う相互持株会社に分けて引き継ぐ形で組織再編が行われる。

- 保険関係上の権利を引き継ぐ保険株式会社には相互会社の資産、負債が包括的に移転され、社員関係上の権利を引き継ぐ相互持株会社は子会社である保険株式会社をガバナンスする株式を保有する。

- 相互持株会社は保険株式会社その他の子会社からなるグループ全体の経営にあたる。

- 保険関係上の権利を引き継ぐ保険株式会社が生保会社として保険事業を行う。組織変更後の新たな保険契約者は相互持株会社の社員となる。

- 相互持株会社は、組織再編当初は、子保険株式会社の株式(中間持株会社(株式会社)が設立される場合は中間持株会社の株式)を100%保有する。その後、株式発行によって外部資金を調達することができるが、その場合でも、子保険株式会社(または中間持株会社)の株式の50%超を保有しなくてはならない。

- 相互持株会社の資産は子保険会社の保険契約者のための責任財産とみなされる。従って、保険株式会社が支払不能となった場合には、相互持株会社の全資産が契約者への債務を満たすために利用可能となる。

これら米国の損保相互会社は「全米相互保険会社協会(NAMIC:National Association of Mutual Insurance Companies)」を組織している。

以下は、NAMICホームページ内の協会紹介部分からの抜粋である。

以下は、NAMICホームページ内の協会紹介部分からの抜粋である。

- 120年以上にわたり、NAMICは米国およびカナダ全土の大小相互保険会社の最善の利益に貢献してきました。NAMICのメンバーシップには1,500を超える会員企業が含まれています。当協会は、国内最大手の国内保険会社の多くとともに、アメリカ全土のメインストリートにある地域および地元の相互保険会社をサポートしています。

- NAMICは、アドボカシー(権利擁護)活動、公共政策、広報活動、会員サービスにおいてリーダーシップを発揮し、会員と相互損害保険業界を強化・支援します。

(2024年03月12日「基礎研レポート」)

このレポートの関連カテゴリ

松岡 博司のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2024/03/13 | 英国生保市場の構造変化-年金事業への傾斜がもたらした繁忙とプレーヤーの変化- | 松岡 博司 | 基礎研レポート |

| 2024/03/12 | 主要国の生保相互会社の状況-各国で株式会社と相互会社の競争と共存が定常化-デジタル化等の流れを受けた新しい萌芽も登場- | 松岡 博司 | 基礎研レポート |

| 2023/09/05 | コロナパンデミック前後の英国生保市場の動向(1)-年金を中核事業とする生保業績- | 松岡 博司 | 保険・年金フォーカス |

| 2023/07/19 | インド生保市場における 生保・年金のオンライン販売の動向-デジタル化を梃子に最先端を目指す動き- | 松岡 博司 | 保険・年金フォーカス |

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【主要国の生保相互会社の状況-各国で株式会社と相互会社の競争と共存が定常化-デジタル化等の流れを受けた新しい萌芽も登場-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

主要国の生保相互会社の状況-各国で株式会社と相互会社の競争と共存が定常化-デジタル化等の流れを受けた新しい萌芽も登場-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!