- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し~

2017年10月30日

文字サイズ

- 小

- 中

- 大

4|財務は借入利率の低下によって分配金にプラス寄与する見通し

昨年1月末に日銀がマイナス金利を導入し10年国債利回りは一時マイナス0.3%まで低下した。その後は新たな政策目標(イールドカーブコントロール)のもと10年国債利回りはプラス圏に浮上したが依然として低位で推移しており、J-REIT各社は好条件でデット資金を調達できている(図表―11)。2017年上期にJ-REITが発行した投資法人債の平均利率は0.44%(期間8.9年)で昨年の0.51%からさらに低下した。現在のJ-REIT全体の負債利子率(融資関連費用を含む)は0.93%のため、引き続き利払い費用の減少によって分配金の増加が期待できそうだ。

昨年1月末に日銀がマイナス金利を導入し10年国債利回りは一時マイナス0.3%まで低下した。その後は新たな政策目標(イールドカーブコントロール)のもと10年国債利回りはプラス圏に浮上したが依然として低位で推移しており、J-REIT各社は好条件でデット資金を調達できている(図表―11)。2017年上期にJ-REITが発行した投資法人債の平均利率は0.44%(期間8.9年)で昨年の0.51%からさらに低下した。現在のJ-REIT全体の負債利子率(融資関連費用を含む)は0.93%のため、引き続き利払い費用の減少によって分配金の増加が期待できそうだ。

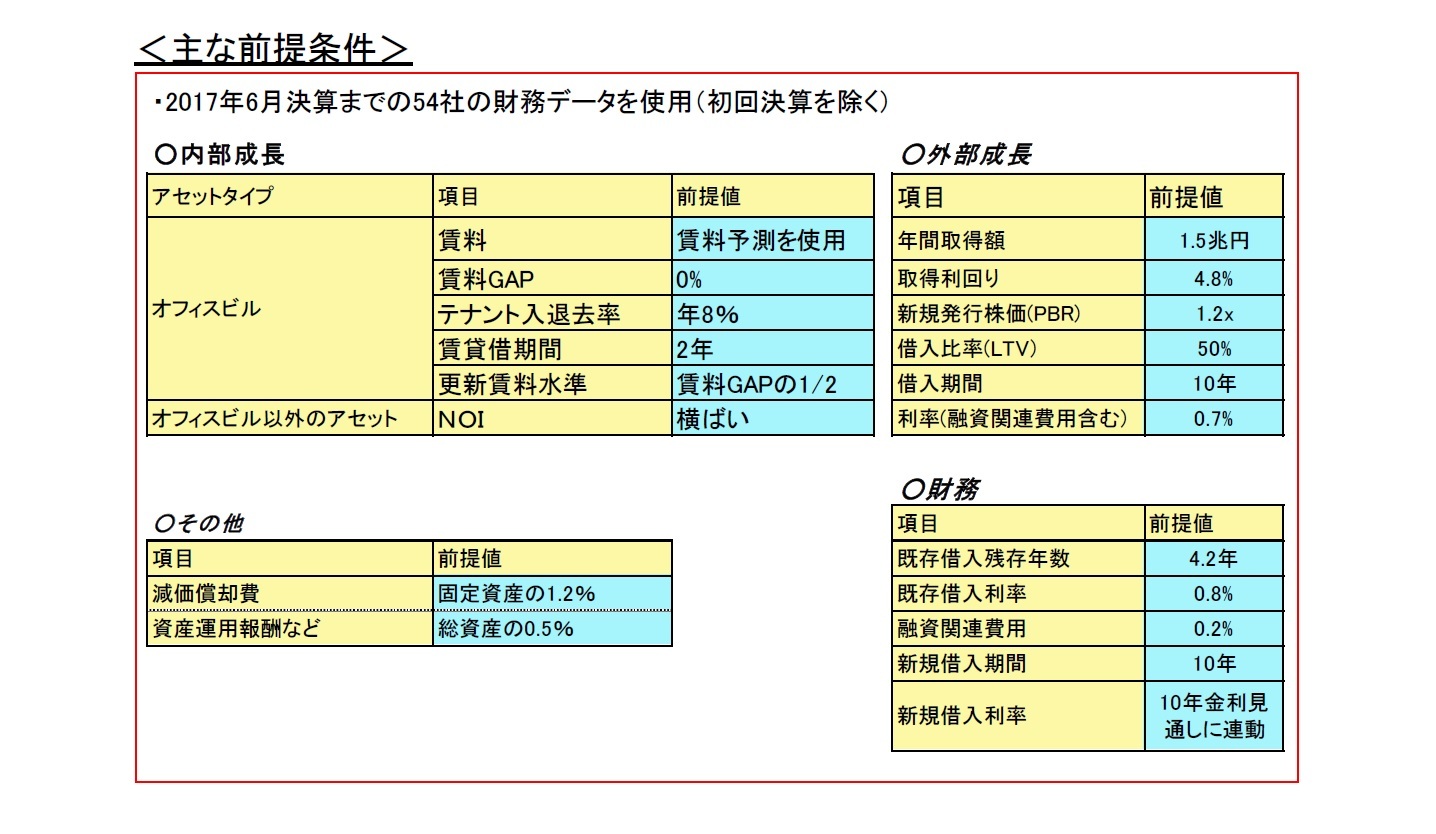

この金利見通し(メイン、楽観、悲観)を利用して、一定の前提条件(稿末に記載)のもと金利変動に伴う分配金の増減率(今後5年間)を計算した。結果は、メインシナリオで+1.8%(年率0.4%)、楽観で▲4.0%(年率▲0.8%)、悲観で+7.8%(年率1.6%)となった。金利が低位で推移するシナリオ(メイン、悲観)では借入コストの低下によって分配金が増加する一方、金利が早期に上昇するシナリオ(楽観)では分配金にマイナスの影響が出る。

5|今後5年間の分配金の成長レンジは▲6%~+13%(年率▲1%~+3%)

最後に、これまでに想定した各種シナリオ(オフィス賃料予測、金利見通し、外部成長シナリオ)を組み合わせることで今後5年間の分配金レンジを試算した。オフィス賃料(標準)と金利(メイン)の組み合わせの場合、分配金成長率は+4%(年率+1%)となり成長率は鈍化するものの引き続き増益基調を維持する結果となった。また、最も高い成長率は13%(年率3%)、最も低い成長率は▲6%(年率▲1%)となった。オフィス賃料の下振れ(悲観)と金利上昇(楽観)の組み合わせの場合、1口当たり分配金は2019年まで概ね横ばいで推移したのち減少に転じる見通しである。

最後に、これまでに想定した各種シナリオ(オフィス賃料予測、金利見通し、外部成長シナリオ)を組み合わせることで今後5年間の分配金レンジを試算した。オフィス賃料(標準)と金利(メイン)の組み合わせの場合、分配金成長率は+4%(年率+1%)となり成長率は鈍化するものの引き続き増益基調を維持する結果となった。また、最も高い成長率は13%(年率3%)、最も低い成長率は▲6%(年率▲1%)となった。オフィス賃料の下振れ(悲観)と金利上昇(楽観)の組み合わせの場合、1口当たり分配金は2019年まで概ね横ばいで推移したのち減少に転じる見通しである。

4――おわりに

本稿では、今後の事業環境の変化に伴う分配金の見通しを試算した。最も悪いシナリオでも分配金の減少率は年率1%程度と限定的で、J-REITの収益安定性を確認する結果となった。

最後に、J-REITの公租公課の負担増について触れたい。2018年は3年に1度の固定資産税の評価替えの年度にあたり最近の地価上昇により固定資産税の増加が予想される。例えば、地価公示によると東京23区の商業地は毎年約5%ずつ上昇している。負担増加に伴う分配金への影響4は保有不動産の土地割合や地価上昇率によって各社異なるが、仮にJ-REIT全体で公租公課が5%増加した場合、利益は1%減少することになる。この程度であれば問題はないが、今後さらに増加していくとなると収益のマイナス要因として無視できないと思われる。大胆な金融緩和は資産デフレからの脱却をはじめJ-REIT市場に大きな恩恵をもたらした。一方で、緩和の長期化によって投資マネーが不動産にも殺到し利回りが大きく低下したことで、外部成長機会の喪失や固定資産税の増加などJ-REIT運用において負の側面も浮かびつつある。

最後に、J-REITの公租公課の負担増について触れたい。2018年は3年に1度の固定資産税の評価替えの年度にあたり最近の地価上昇により固定資産税の増加が予想される。例えば、地価公示によると東京23区の商業地は毎年約5%ずつ上昇している。負担増加に伴う分配金への影響4は保有不動産の土地割合や地価上昇率によって各社異なるが、仮にJ-REIT全体で公租公課が5%増加した場合、利益は1%減少することになる。この程度であれば問題はないが、今後さらに増加していくとなると収益のマイナス要因として無視できないと思われる。大胆な金融緩和は資産デフレからの脱却をはじめJ-REIT市場に大きな恩恵をもたらした。一方で、緩和の長期化によって投資マネーが不動産にも殺到し利回りが大きく低下したことで、外部成長機会の喪失や固定資産税の増加などJ-REIT運用において負の側面も浮かびつつある。

4 日本プライムリアルティ投資法人によると、公租公課は1期当たり89百万円増加し1口当たり分配金は96円(約▲1.3%)減少する(2017年6月期決算説明会資料)

(2017年10月30日「基礎研レポート」)

このレポートの関連カテゴリ

関連レポート

- J-REIT市場が示唆するオフィス市況の転換期~「不動産のカナリア」としての働きは健在か?

- Jリート市場は年間6%上昇。物件取得額は過去3番目の高水準-不動産クォータリー・レビュー2016年第4四半期

- マイナス金利後に変化したJ-REIT市場の資金フロー~多様な投資家の参入が市場の安定を育む

- 東京都心部Aクラスビルのオフィス市況見通し(2017年)-2017年~2023年のオフィス賃料・空室率

- 札幌オフィス市場の現況と見通し(2017年)

- 仙台オフィス市場の現況と見通し(2017年)

- 名古屋オフィス市場の現況と見通し(2017年)

- 大阪オフィス市場の現況と見通し(2017年)

- 福岡オフィス市場の現況と見通し(2017年)

- 中期経済見通し(2017~2027年度)

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

J-REIT市場の事業環境と今後の収益見通し~今後5年間の分配金レンジは▲6%~+13%の見通し~のレポート Topへ

![[図表-11] :負債利子率、10年国債利回り、投資法人債利率の推移](https://www.nli-research.co.jp/files/topics/56994_ext_15_14.jpg?v=1509347197)

![[図表-12] 10年国債利回りの見通し(2017年~2022年の抜粋)](https://www.nli-research.co.jp/files/topics/56994_ext_15_15.jpg?v=1509347198)

![[図表-13] :今後5年間の分配金レンジ(2017年=100)](https://www.nli-research.co.jp/files/topics/56994_ext_15_18.jpg?v=1509347198)

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!