- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 金利・債券 >

- 2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料

2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料

金融研究部 金融調査室長・年金総合リサーチセンター兼任 福本 勇樹

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

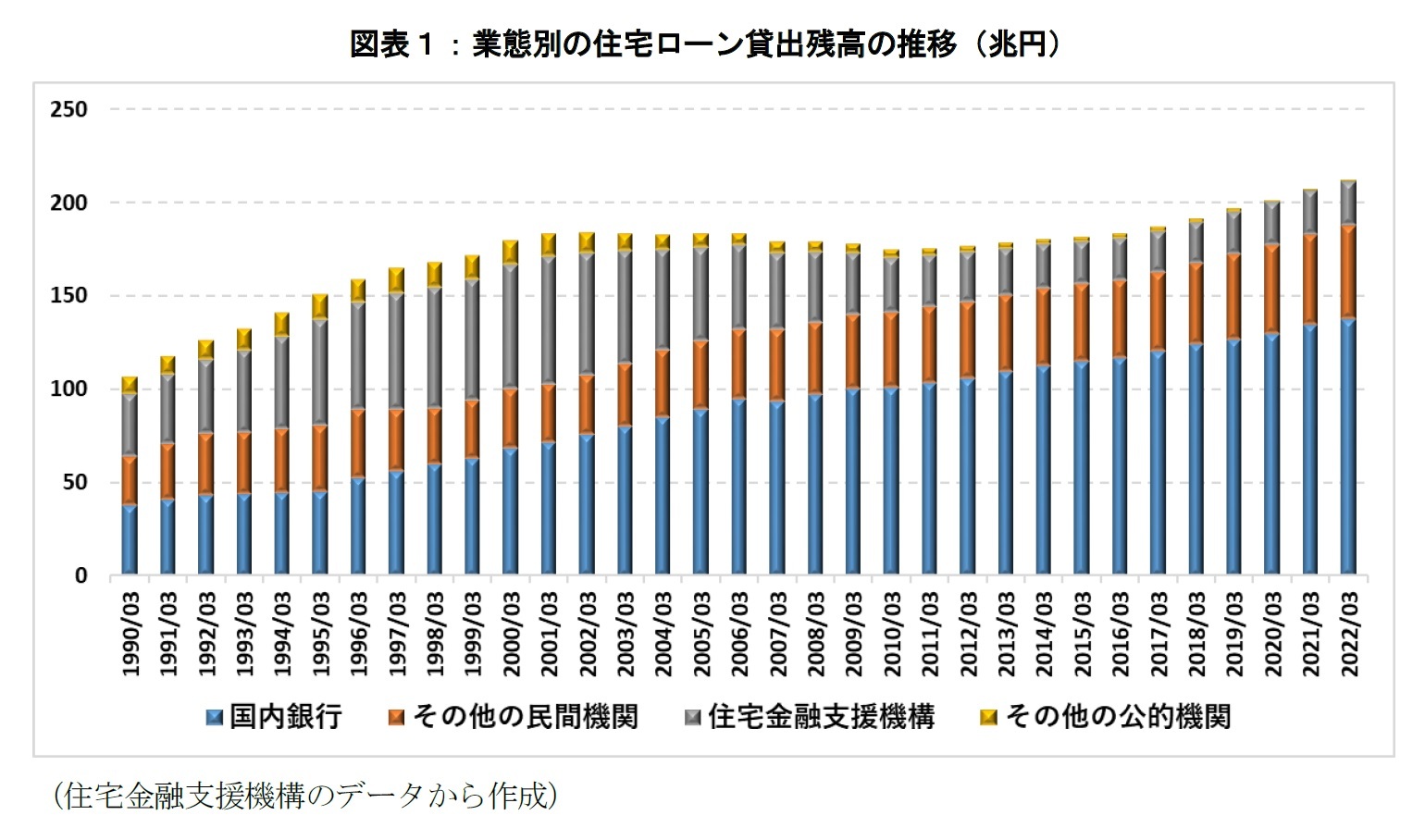

1――増加傾向にある個人の住宅ローン借入残高

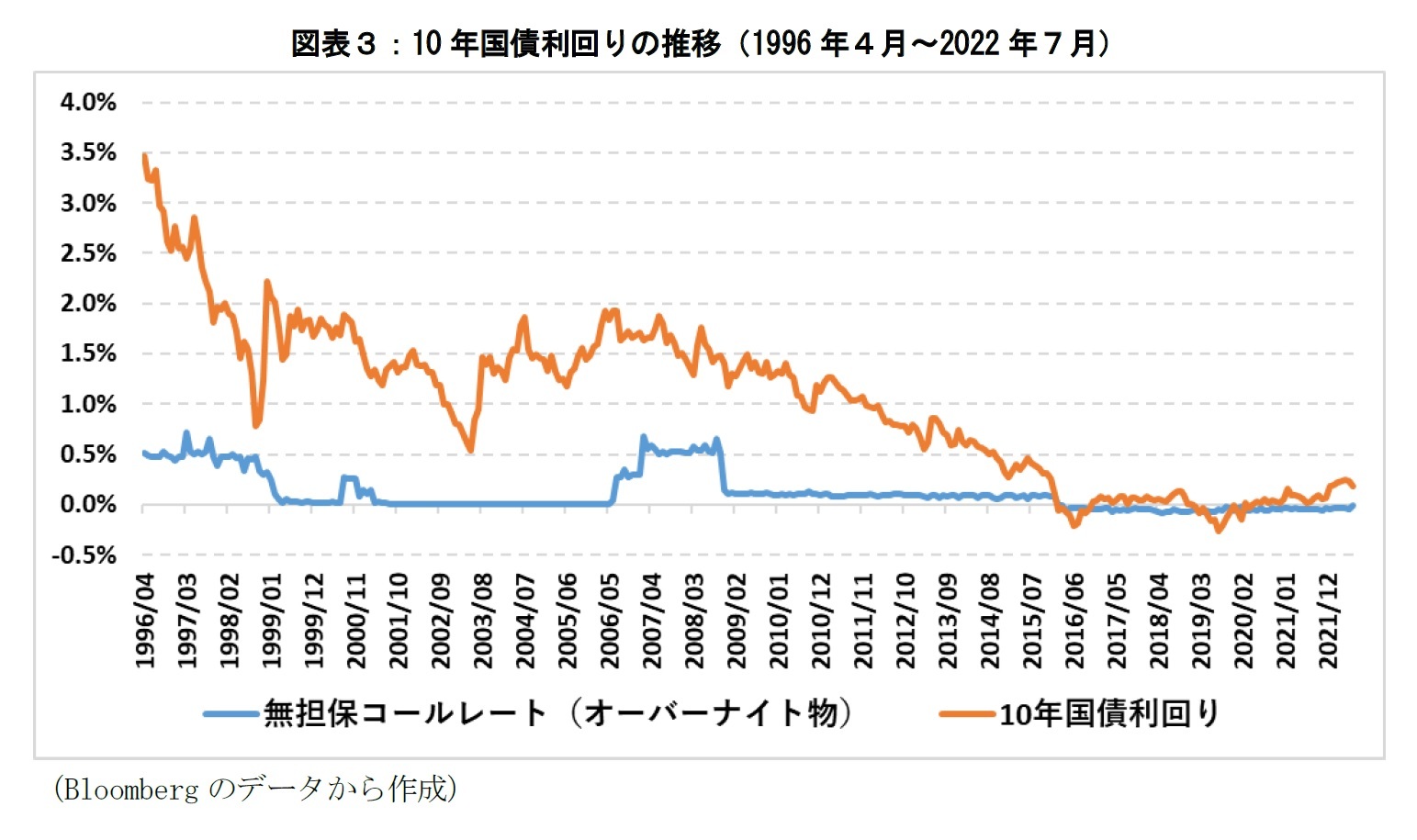

1990年以降、円金利は低下の一途をたどっている。変動金利型住宅ローンは日本銀行の金融政策や短期金利との関連性が高い。短期金利の金利指標として代表的なのは無担保コールレート(オーバーナイト物)である。無担保コールレート(オーバーナイト物)は、日本銀行の金融政策における操作目標に位置付けられていたこともあって、日本銀行の金融政策との関連性が高い。1999年の日本銀行によるゼロ金利政策導入以降、0%~0.5%のレンジで推移していたが、2016年1月のマイナス金利政策導入以降、マイナス圏を推移している。

固定金利型住宅ローン適用金利など、様々な金利との関連性の高いと指摘される金利指標の10年国債利回りは、日本銀行によるゼロ金利政策が導入された1999年以降、1~2%のレンジで推移していたが、特に物価の安定目標(消費者物価指数(除く生鮮食品)の前年比2%増の実現)が設定されて異次元金融緩和が導入された2013年以降は1%割れが常態化している(図表3)。また、2016年9月に10年国債利回りをゼロ%近辺で推移させることを目指すイールドカーブコントロールが導入され、実際に10年国債利回りがゼロ%前後を推移する状況が6年間継続している(2022年8月時点)。通常、長期金利の水準はその国の経済成長率やインフレ率等のファンダメンタルズに対する市場参加者の将来期待に基づいて形成されるものだが、これらが低水準であるのに加えて、日本の低金利環境を説明する上で、日本銀行による金融政策の影響が大きく、無視できなくなっている。

住宅ローン減税制度とは、住宅ローンを借り入れて住宅を購入する際に、購入者の金利負担の軽減を図るためのものである。2022年の税制改正以降、新築住宅の場合は毎年末の住宅ローン残高か住宅の取得価額のうちのいずれか小さい方の金額の0.7%が13年間にわたり所得税から控除される。所得税から控除しきれない場合は住民税からも一部控除される。住宅ローンの適用金利が0.7%未満であれば、住宅ローン返済額における利息支払額よりも所得控除額が大きくなる(債務者から見て順ざや)。前項で紹介したように変動金利型で借り入れると、適用金利が0.7%未満で取り組むことができる市場環境にあるため、住宅ローン減税による順ざやのメリットを享受することが可能になっている。

それゆえ、当初13年間の総計で新築一般住宅は273万円、長期優良・低炭素住宅は455万円などの上限があるが、適用金利が0.7%未満である限りにおいて、住宅ローンをある程度借り入れた方が経済的なメリットは大きくなる。控除額の上限額を考慮に入れると、13年目まで一般住宅の場合は3,000万円、長期優良・低炭素住宅の場合は5,000万円の借入残高があるように住宅ローンを借り入れると、当該制度による所得控除額のメリットが最も大きくなる1。

住宅ローンの借入額が大きくなると、それだけ毎月の住宅ローン返済額の負担は大きくなる。しかし、住宅ローン減税は住宅ローンの借り入れる個人単位で申請することができるため、月々の住宅ローンの返済額に対してある程度余裕のある収入水準にあれば、共働きの夫婦で住宅ローンを借り入れる(ペアローン)などして、さらに世帯単位で所得控除額を大きくすることも可能である2。

1 ただし、所得控除のメリットを最大化するように借り入れると、所得控除額が大きくなるメリットよりも金融機関に支払う利息が増えるデメリットの方が大きくなるため、必ずしも最適な行動とは言えない点に注意する必要がある。詳しくは「2022年の税制改正による住宅ローン契約者への影響-住宅ローン減税から得られる経済メリットの最大化問題について」(ニッセイ基礎研究所 2022年1月18日)を参照されたい。

2 節税メリットが大きくなる一方で、融資手数料などの諸費用は大きくなる点に留意する必要がある。

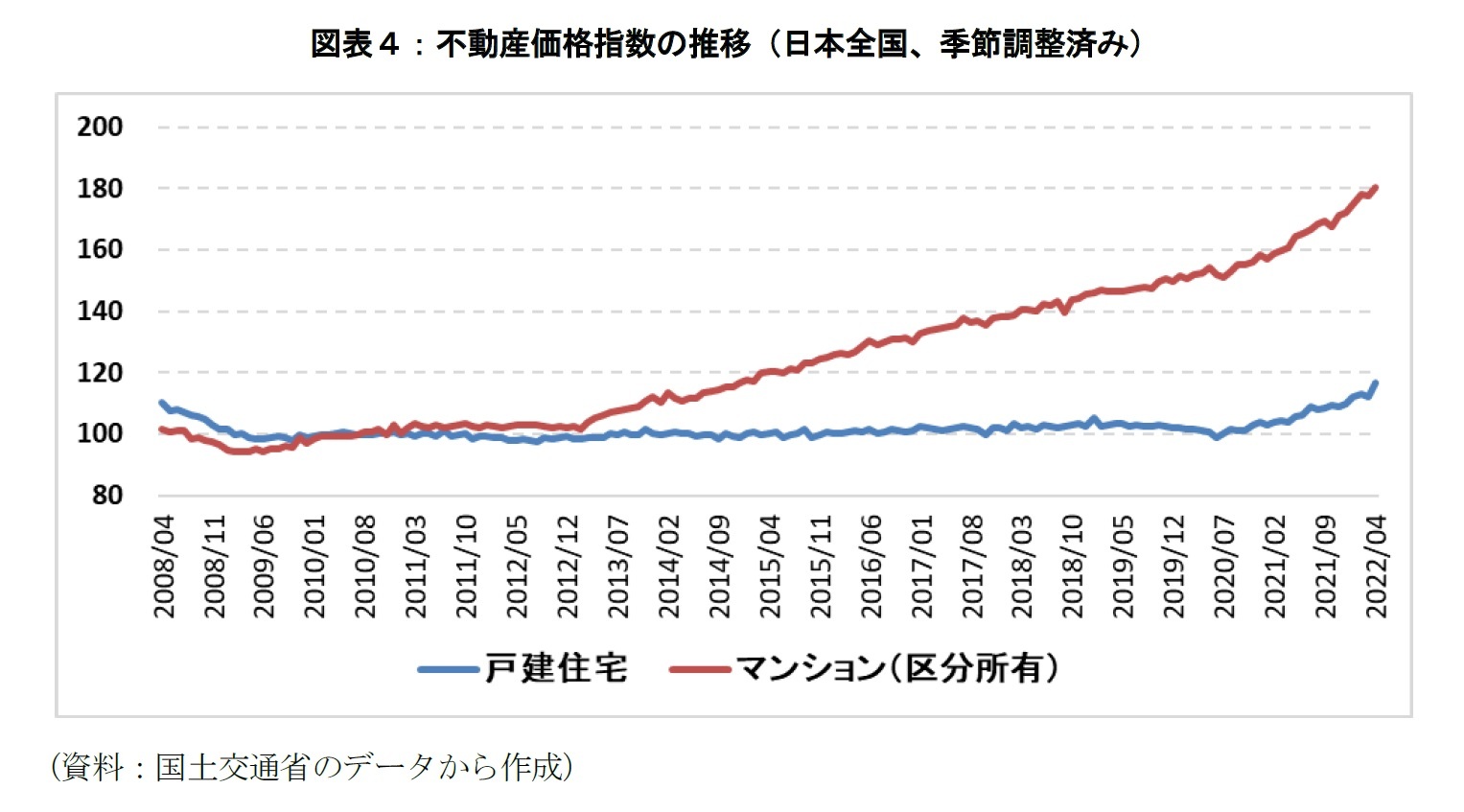

国土交通省が公表している不動産価格指数によると、2010年の平均値を100としたとき、2022年4月末の日本全国の指数値(季節調整値)は、戸建住宅で116.8、マンション(区分所有)で180.3となっている。時系列データを見ると、戸建住宅の価格が横ばいで推移する一方で、マンション(区分所有)の価格が右肩上がりで上昇してきたことが分かる(図表4)。最近特に不動産価格の上昇基調が強まっており、2022年4月時点で戸建住宅は12.6%(前年同月比)、マンション(区分所有)は12.2%(同)の上昇となっている。不動産価格が上昇すると、住宅ローンの借入額もそれに応じて大きくなると考えられる。一般的に不動産価格の上昇は住宅購入への需要を徐々に抑制すると推測されるが、低金利環境の長期化や住宅ローン減税による順ざやに加えて、共働き世帯が増えていることも、購買力の維持に寄与しているとみられる。

一般的に、マンション価格が上昇してきた背景として指摘されているのは、先述した低金利環境の長期化や住宅ローン減税による順ざやだけではなく、公示地価の上昇、建設業界の人手不足、世界的な需要増やインフレに伴う建設資材価格の上昇なども指摘されている。特にマンションは多くの人が入居するため、利便性の高い土地に建てられることが多い。多くの人が入居すれば、またその周辺の利便性が向上するといった相乗効果も見込まれるだろう。そのため、戸建住宅よりもマンション価格の上昇基調が継続しやすいと言えるのかもしれない。

(2022年08月26日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1848

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!