- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 長期金利1.6%到達は通過点か?~今後の金利見通し

2025年08月04日

文字サイズ

- 小

- 中

- 大

1.トピック:長期金利1.6%到達は通過点か?

長期金利(10年国債利回り)は上昇した後に高止まりしている。7月下旬には一時1.6%台に乗せ、リーマンショック直後にあたる2008年10月以来、約17年ぶりの高水準を記録した。足元では、先週末に発表された米雇用統計の大幅下方修正を受けてやや低下したが、1.5%付近で高止まりしている。筆者は3月上旬に長期金利が1.5%に到達した際に、金利見通しに関するレポート1を執筆したが、その後の様相がやや異なってきており、金利水準も想定を上回って推移していることから、改めて状況を確認し、今後を展望したい。

長期金利(10年国債利回り)は上昇した後に高止まりしている。7月下旬には一時1.6%台に乗せ、リーマンショック直後にあたる2008年10月以来、約17年ぶりの高水準を記録した。足元では、先週末に発表された米雇用統計の大幅下方修正を受けてやや低下したが、1.5%付近で高止まりしている。筆者は3月上旬に長期金利が1.5%に到達した際に、金利見通しに関するレポート1を執筆したが、その後の様相がやや異なってきており、金利水準も想定を上回って推移していることから、改めて状況を確認し、今後を展望したい。

1 「長期金利の上昇は続くのか?~16年ぶり1.5%到達後の金利見通し」(Weekly エコノミスト・レター 2025-03-07)

(日本独自の要因が押し上げ)

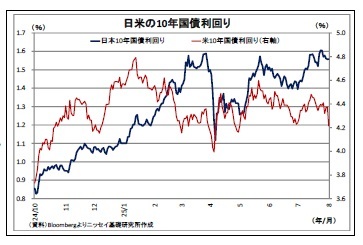

まず、今年に入ってからの日米長期金利の動きを確認すると、直近1日時点で日本の長期金利が昨年末比で0.46%上昇しているのに対し、米長期金利は0.35%低下している。本来、日米の長期金利の連動性は高く、日本の金利上昇は米金利上昇に引っ張られる形で発生することが往々にしてあるのだが、今回はこのパターンには当てはまらない。つまり、今年に入ってからの長期金利上昇は日本独自の要因によって起きたということになる。

(1) 日銀利上げ観測の上昇

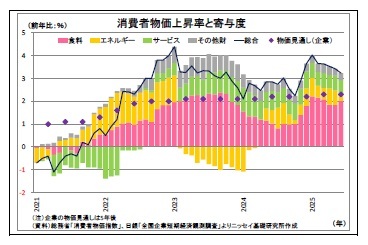

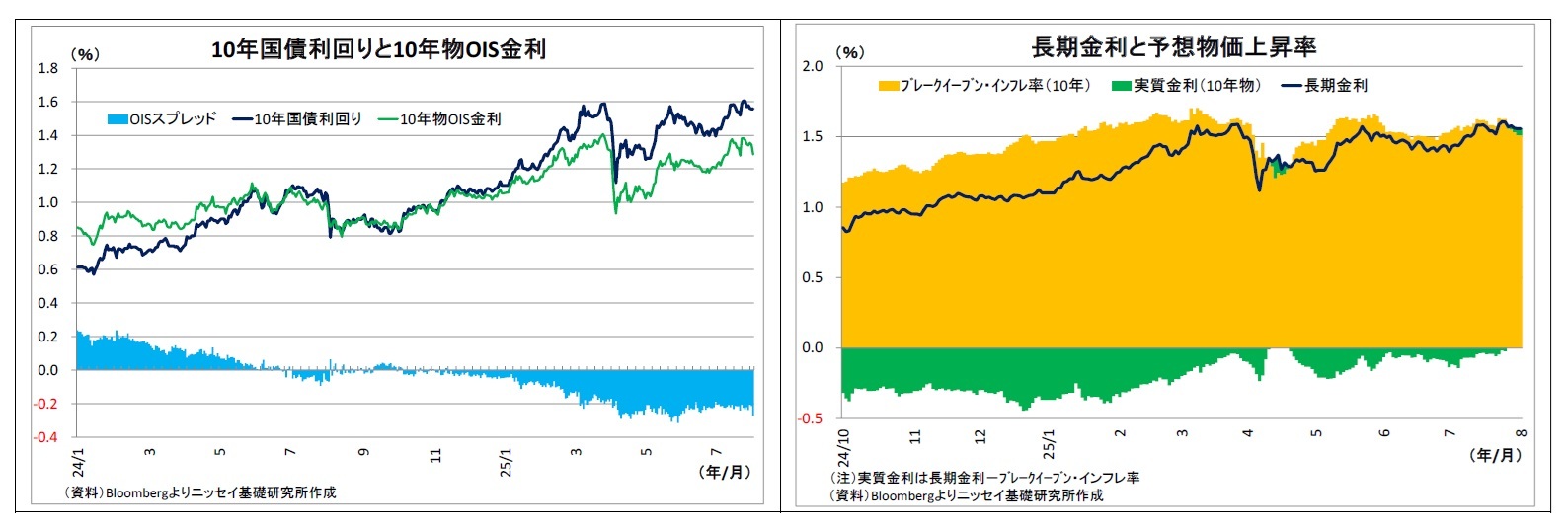

長期金利は、将来(今後10年間)の政策金利予想とリスクプレミアムに大きく分けられることから、まず、将来の政策金利予想を表す10年物OIS(オーバーナイト・インデックス・スワップ)金利の動きを確認すると、年初に1.0%台だったものが3月下旬にかけて1.4%まで上昇した。その後は4月に一旦急低下して1%を下回ったものの、再び上昇に転じ、直近では1.3%付近と殆ど元の水準に戻っている。この動きは、日銀の中長期的な利上げ観測が、2025年春闘での高い賃上げを受けて3月にかけて高まった後、トランプ政権による関税の大幅な引き上げ表明を受けて4月に一旦大きく後退したものの、主要国(日本を含む)と米国との協議が進んで関税の引き上げ幅が圧縮されたことなどを受けて、再び持ち直したことを示唆している。また、春闘での高い賃上げの実現や食品価格等の上昇に伴う物価上昇率の高止まりを受けて、市場の予想物価上昇率(ブレークイーブン・インフレ率)が高止まりしていることも日銀の利上げ観測持ち直しの背景にあると考えられる。

まず、今年に入ってからの日米長期金利の動きを確認すると、直近1日時点で日本の長期金利が昨年末比で0.46%上昇しているのに対し、米長期金利は0.35%低下している。本来、日米の長期金利の連動性は高く、日本の金利上昇は米金利上昇に引っ張られる形で発生することが往々にしてあるのだが、今回はこのパターンには当てはまらない。つまり、今年に入ってからの長期金利上昇は日本独自の要因によって起きたということになる。

(1) 日銀利上げ観測の上昇

長期金利は、将来(今後10年間)の政策金利予想とリスクプレミアムに大きく分けられることから、まず、将来の政策金利予想を表す10年物OIS(オーバーナイト・インデックス・スワップ)金利の動きを確認すると、年初に1.0%台だったものが3月下旬にかけて1.4%まで上昇した。その後は4月に一旦急低下して1%を下回ったものの、再び上昇に転じ、直近では1.3%付近と殆ど元の水準に戻っている。この動きは、日銀の中長期的な利上げ観測が、2025年春闘での高い賃上げを受けて3月にかけて高まった後、トランプ政権による関税の大幅な引き上げ表明を受けて4月に一旦大きく後退したものの、主要国(日本を含む)と米国との協議が進んで関税の引き上げ幅が圧縮されたことなどを受けて、再び持ち直したことを示唆している。また、春闘での高い賃上げの実現や食品価格等の上昇に伴う物価上昇率の高止まりを受けて、市場の予想物価上昇率(ブレークイーブン・インフレ率)が高止まりしていることも日銀の利上げ観測持ち直しの背景にあると考えられる。

(2) リスクプレミアムの拡大

また、長期金利と10年OIS金利の差であるOISスプレッドも拡大している。具体的には、年初の段階ではほぼゼロであったものが、4月にかけてマイナス幅が拡大し、足元では▲0.2%台で推移している。つまり、この間に国債のリスクプレミアム(上乗せ金利)が拡大したことになる。

また、長期金利と10年OIS金利の差であるOISスプレッドも拡大している。具体的には、年初の段階ではほぼゼロであったものが、4月にかけてマイナス幅が拡大し、足元では▲0.2%台で推移している。つまり、この間に国債のリスクプレミアム(上乗せ金利)が拡大したことになる。

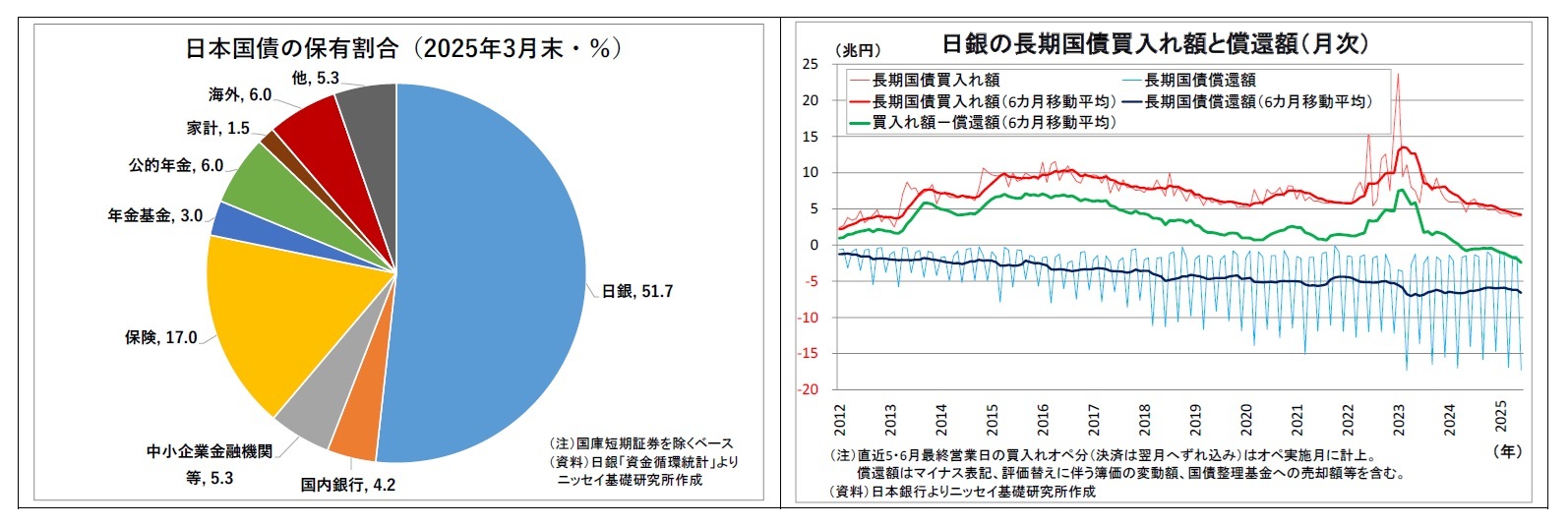

そして、国債の構造的な需要が減少していることもリスクプレミアム拡大の背景にあると考えられる。かつての大規模な国債買入れによって日本国債の過半を保有するに至った日銀は、金融政策正常化の一環として、昨年の8月から段階的に国債の買入れ額を縮小し続けており、国債保有高は緩やかな減少に転じている。日銀は自身が国債を大量に保有していることによる金利押し下げ効果(ストック効果)を1.0%と見込んでいた。保有量の減少は当該効果の低減を意味する。また、従来、超長期国債の需要を牽引していた生保による新規制対応目的の超長期国債需要も昨年でほぼ一巡したとみられる。大口かつ構造的な需要が見込まれなくなったため、投資家が要求するプレミアムが拡大しやすくなったと考えられる。

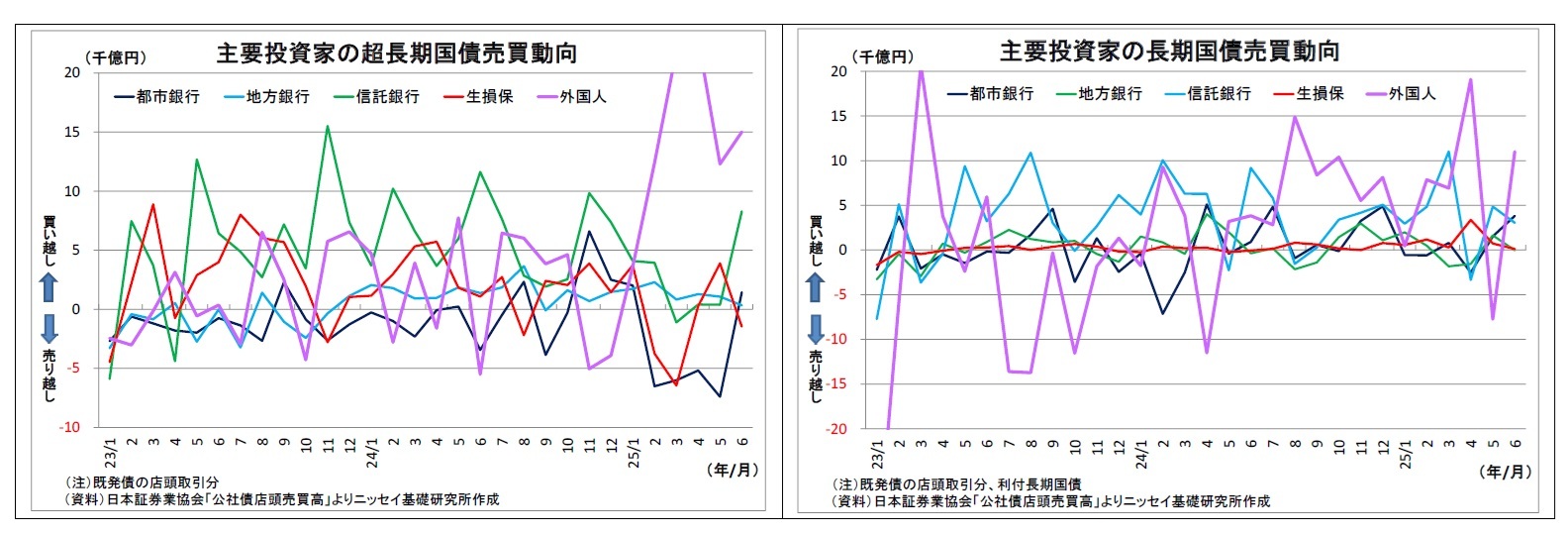

ここで、今年上半期の主要投資家の国債売買動向(店頭取引分)を確認すると、国内の主要投資家である国内銀行・生損保の買いが急減している。具体的には、超長期国債では、昨年上半期の8.0兆円の買い越しであったものが、今年上半期には0.03兆円の売り越しへと転じている。また、長期国債でも、買い越し額が昨年上半期の5.3兆円から今年上半期に2.5兆円へと半減している。そして、その際に国債買いの受け皿となったのが外国人投資家だ。外国人の買い越し額は、超長期国債で昨年上半期の0.7兆円から今年上半期に8.8兆円へ、長期国債で昨年上半期の0.7兆円から今年上半期に3.8兆円へ、それぞれ急激に膨らんでいる。

このことから、今年の上半期には、規制対応の一巡に加え、ボラティリティの上昇や財政懸念の高まりを受けて国内機関投資家が国債を買い控えたことがリスクプレミアムの拡大を伴う長期金利の上昇に繋がったが、その一方で、金利の上昇を好機と見た海外投資家が集中的に買いで受け止めたという構図になっている。

このことから、今年の上半期には、規制対応の一巡に加え、ボラティリティの上昇や財政懸念の高まりを受けて国内機関投資家が国債を買い控えたことがリスクプレミアムの拡大を伴う長期金利の上昇に繋がったが、その一方で、金利の上昇を好機と見た海外投資家が集中的に買いで受け止めたという構図になっている。

(長期金利の見通しとリスク)

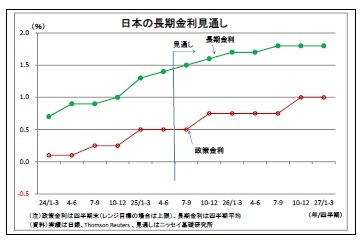

以上の状況を踏まえて、今後、来年度末にかけての長期金利の見通しについて考えると、メインシナリオとしては緩やかな上昇基調が続くと予想される。

以上の状況を踏まえて、今後、来年度末にかけての長期金利の見通しについて考えると、メインシナリオとしては緩やかな上昇基調が続くと予想される。

まず、長期金利に影響を与える日銀の政策金利については、今後、トランプ関税の行方とその影響がある程度判明し、賃金と物価の好循環が継続して物価目標達成の確度が高まったと言えるようになることを受けて、今年の年末に0.75%へ引き上げられる可能性が高いと見ている(詳細については7ページに記載)。さらに、来年後半にも賃上げとその価格転嫁の状況を確認しつつ、1.0%へと利上げされるだろう。

まず、長期金利に影響を与える日銀の政策金利については、今後、トランプ関税の行方とその影響がある程度判明し、賃金と物価の好循環が継続して物価目標達成の確度が高まったと言えるようになることを受けて、今年の年末に0.75%へ引き上げられる可能性が高いと見ている(詳細については7ページに記載)。さらに、来年後半にも賃上げとその価格転嫁の状況を確認しつつ、1.0%へと利上げされるだろう。こうした日銀の利上げ継続を受けて、市場における将来の政策金利予想が緩やかに高まり、長期金利の上昇圧力になると見ている。

また、リスクプレミアムについても高止まりが予想される。日銀は6月の会合において、来年度末にかけて国債買入れの減額を段階的に進める方針を決定した。さらに、7月の参議院選を受けて、衆議院に続いて参議院でも与党(自民党+公明党)が過半数割れとなったことで、今後の財政運営は拡張的になりやすくなった。連立の枠組みを拡大するにせよ、しないにせよ、財政拡張的な政策を掲げる野党の主張をこれまで以上に取り込んでいかないと、政権運営に支障をきたすことになるためだ。たとえ、大幅な財政拡張に至らないとしても、市場の警戒感は燻り続けるだろう。

このように、将来の政策金利予想の高まりとリスクプレミアムの高止まりを受けて、長期金利は緩やかに上昇に向かい、今年度末に1.7%、来年度末に1.8%程度に上昇していくと見込んでいる。

ただし、メインシナリオに対するリスクバランスを考えると、下振れリスクも上振れリスクも相応にある。

仮に今後大規模な財政拡張に伴って国債が大幅に増発されることになれば、リスクプレミアムはさらに拡大に向かう可能性が高い。特に、今年の上半期に国債を大きく買い越した外国人投資家はもともと機動的にポジションを変更する傾向があるだけに、財政懸念を口実に海外勢が大幅な売りに転じた場合には、影響が大きくなる。

実際、2022年にはイールドカーブ・コントロール政策の限界を見越した海外勢が国債を大量に売却し、日銀が長期金利の上限を死守するために指し値オペを連発せざるを得なくなった実例がある。

また、日銀による利上げの加速が長期金利の上振れ要因になる可能性もある。特に最近の食品価格上昇は、日銀を含めて大方の事前の予想を超えている。日銀が7月の展望レポート内で言及しているように(詳細は6ページに記載)、今後も食品価格の早いペースでの上昇が継続すると、基調的な物価に対する波及を警戒した日銀が利上げの加速に踏み切る可能性がある。その場合には、将来の利上げ予想の高まりを通じて、長期金利に上昇圧力が加わる可能性が高い。

また、日銀による利上げの加速が長期金利の上振れ要因になる可能性もある。特に最近の食品価格上昇は、日銀を含めて大方の事前の予想を超えている。日銀が7月の展望レポート内で言及しているように(詳細は6ページに記載)、今後も食品価格の早いペースでの上昇が継続すると、基調的な物価に対する波及を警戒した日銀が利上げの加速に踏み切る可能性がある。その場合には、将来の利上げ予想の高まりを通じて、長期金利に上昇圧力が加わる可能性が高い。来年度末にかけて上振れリスクが顕在化した際の長期金利のメドとしては、2%強が想定される。上昇ペースにもよるが、あまりに金利上昇が顕著になると、経済・物価への悪影響を危惧した日銀が指し値オペ等による抑制を図ると考えられるためだ。ただし、その場合は、金融緩和的な対応と見做されることで円安が進行する事態を覚悟しなければならなくなる。結果的に政府による円買い介入を誘発することになるかもしれない。

逆に、長期金利の下振れリスクとしては、トランプ関税による内外経済の下振れが想定以上になる場合が挙げられる。既に、先週末の米雇用統計で過去分が大幅に下方修正されたことで、景気減速懸念が盛り返しつつある。今後、内外経済の減速が顕著になれば、日銀の利上げが遠のくことで、長期金利には低下圧力がかかることになる。ただし、景気が減速する場合には、景気対策に伴う財政出動が拡大しやすくなるため、リスクプレミアムの拡大が長期金利を下支えする展開もあり得る。

(2025年08月04日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/12 | 貸出・マネタリー統計(25年10月)~銀行貸出がコロナ禍以来の高い伸びに | 上野 剛志 | 経済・金融フラッシュ |

| 2025/11/07 | 次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

新着記事

-

2025年11月13日

インド消費者物価(25年11月)~10月のCPI上昇率は0.25%と過去最低を更新 -

2025年11月13日

企業物価指数2025年10月~コメ価格は高止まりが継続~ -

2025年11月13日

数字の「27」に関わる各種の話題-27は3の3乗だが- -

2025年11月13日

マンダムの大規模買付けに関する対応方針の導入 -

2025年11月12日

英国雇用関連統計(25年10月)-週平均賃金は再び前年比4%台に低下

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【長期金利1.6%到達は通過点か?~今後の金利見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

長期金利1.6%到達は通過点か?~今後の金利見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!