- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- Jリート市場ではディスカウント増資が増加。その問題点は?

2024年05月07日

文字サイズ

- 小

- 中

- 大

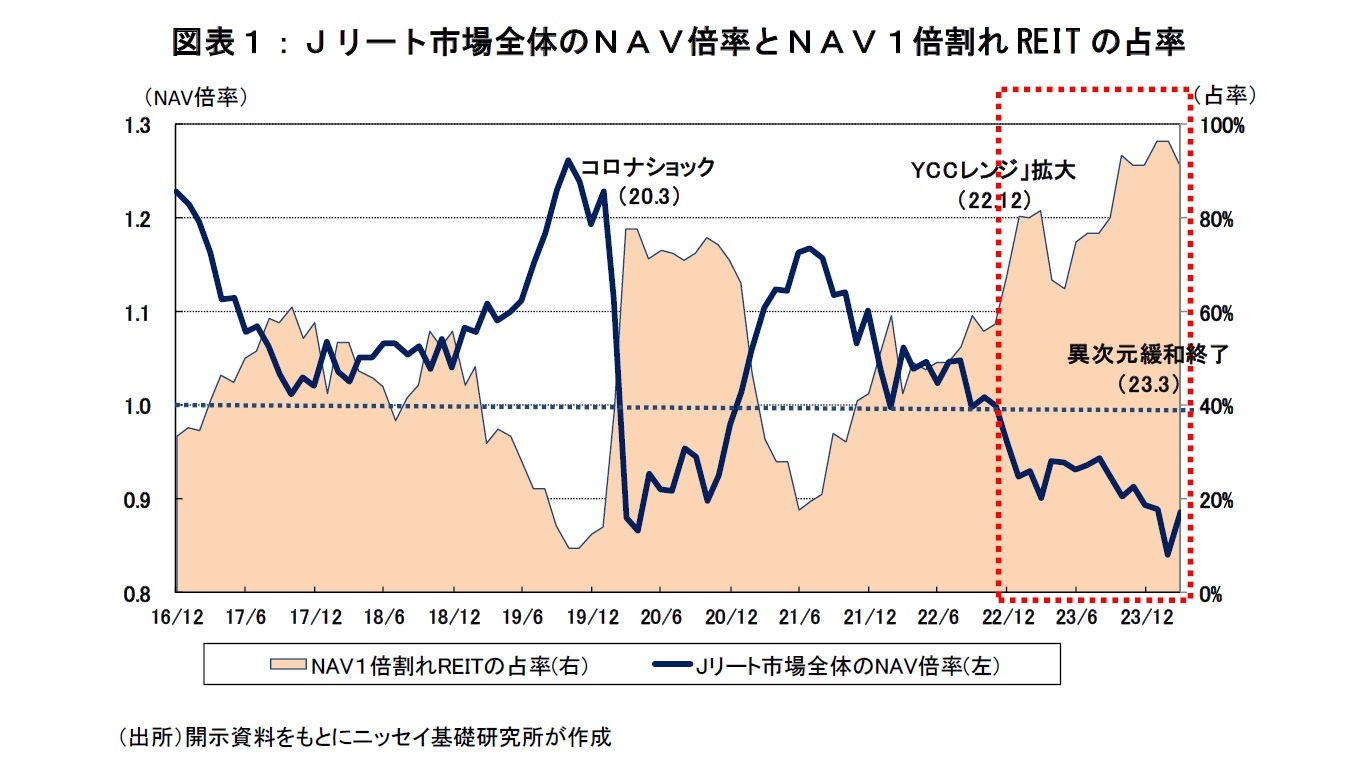

投資口価格の低迷に伴うJリートのNAV1倍割れは、長期目線の投資家にとって必ずしも悪いことばかりではない。不動産投資としてJリートを考えた場合、新規の投資家は実質的に鑑定評価を下回る価格で優良な不動産ポートフォリオに投資できる良い機会となる。また、既存の投資家にとってもこの間、安定した不動産キャッシュフローを享受しながら本来価値への回帰を気長に待つことで、投資リターンの改善が期待できよう。

ただし、Jリート投資では、1口当たりNAVを下回る価格での増資(以下、ディスカウント増資)によって、既存投資家のエクイティ価値が棄損するリスクに注意したい。実際、2023年以降に行われた27件の増資のうち、発行価格が1口当たりNAVを▲5%以上下回った件数は17件と全体の63%を占めた。以下では、ディスカウント増資の問題点について確認する。

ただし、Jリート投資では、1口当たりNAVを下回る価格での増資(以下、ディスカウント増資)によって、既存投資家のエクイティ価値が棄損するリスクに注意したい。実際、2023年以降に行われた27件の増資のうち、発行価格が1口当たりNAVを▲5%以上下回った件数は17件と全体の63%を占めた。以下では、ディスカウント増資の問題点について確認する。

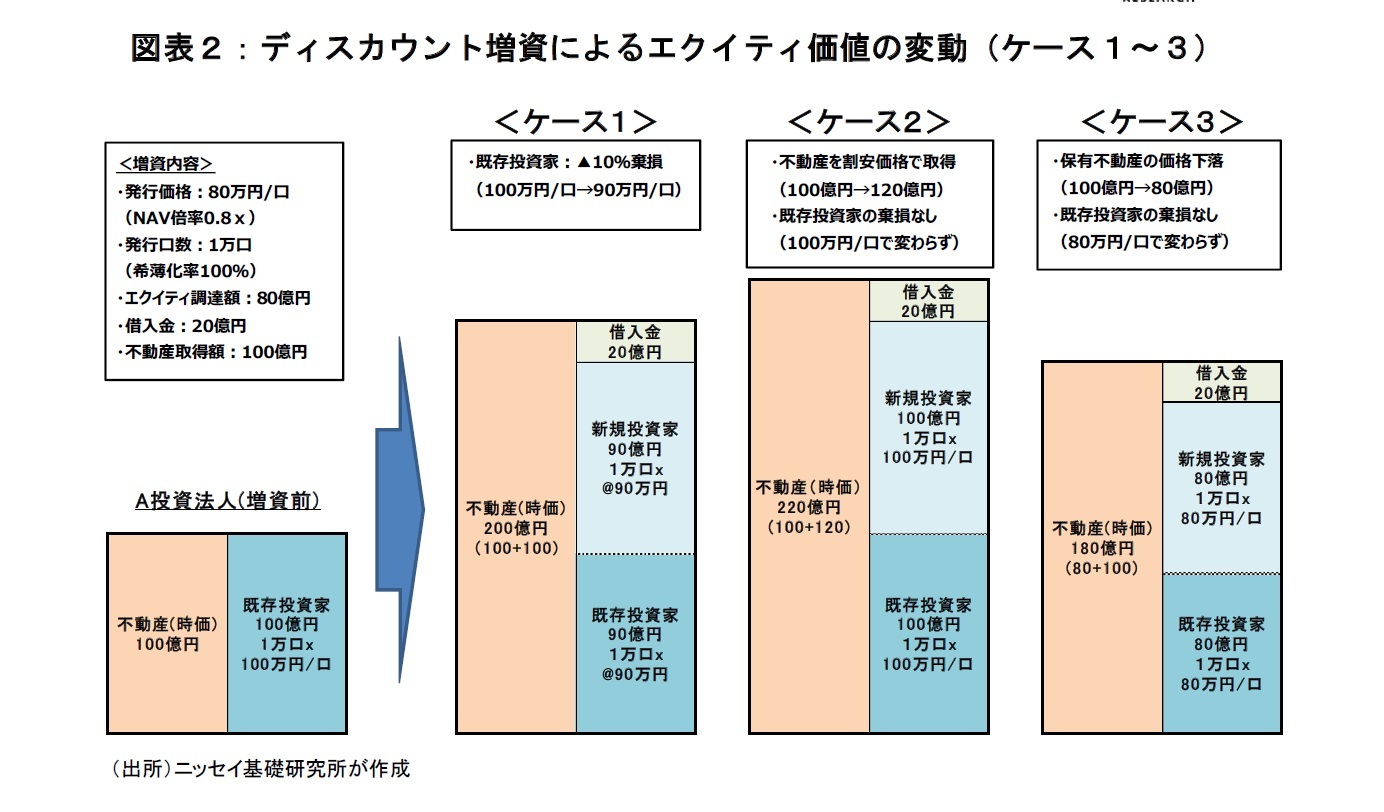

図表2は、便宜上、A投資法人(資産100億円、発行済口数1万口・NAV100万円/口)がNAV倍率0.8倍で増資(資金調達額80億円、新規発行口数1万口・NAV80万円/口)を行い、借入金(20億円)と合わせて不動産(100億円)を購入するケースを想定した。<ケース1>では、ディスカウント増資によって既存投資家のエクイティ価値が▲10%棄損(100万円/口→90万円/口)し、その分、新規投資家のエクイティ価値が増加(80万円/口→90万円/口)することを示している。

こうしたディスカウント増資によって被る不利益は、既存投資家の利益を最優先するJリート制度の根幹に反しており、投資家の信頼を損なうとともに、市場の価格発見機能を低下させる恐れがある。

もちろん、ディスカウント増資がいつも既存投資家のエクイティ価値を棄損するわけではない。例えば、<ケース2>が示す通り、不動産を割安な価格(120億円→100億円)で取得できるのであれば、エクイティ価値(100万円/口)の棄損は生じない。また、<ケース3>が示す通り、保有不動産の価格が既に下落(100億円→80億円)しているのであれば、真のNAVと発行価格が一致するため、エクイティ価値(80万円/口)の棄損は生じない。このようにしてみると、受託者責任を負う資産運用会社は、発行価格の公正性や増資の意義について、より明確な説明が問われることになりそうだ。

また、リーマンショック後の反省を踏まえて、Jリート市場では投資口価格が低迷する環境下においても安定した財務運営を確保できるように、投資主割当増資や自己投資口取得が解禁された経緯がある。Jリートの持続的成長にはNAV倍率1倍超えが不可欠であり、評価向上に向けた各社の取組みに期待したい。

こうしたディスカウント増資によって被る不利益は、既存投資家の利益を最優先するJリート制度の根幹に反しており、投資家の信頼を損なうとともに、市場の価格発見機能を低下させる恐れがある。

もちろん、ディスカウント増資がいつも既存投資家のエクイティ価値を棄損するわけではない。例えば、<ケース2>が示す通り、不動産を割安な価格(120億円→100億円)で取得できるのであれば、エクイティ価値(100万円/口)の棄損は生じない。また、<ケース3>が示す通り、保有不動産の価格が既に下落(100億円→80億円)しているのであれば、真のNAVと発行価格が一致するため、エクイティ価値(80万円/口)の棄損は生じない。このようにしてみると、受託者責任を負う資産運用会社は、発行価格の公正性や増資の意義について、より明確な説明が問われることになりそうだ。

また、リーマンショック後の反省を踏まえて、Jリート市場では投資口価格が低迷する環境下においても安定した財務運営を確保できるように、投資主割当増資や自己投資口取得が解禁された経緯がある。Jリートの持続的成長にはNAV倍率1倍超えが不可欠であり、評価向上に向けた各社の取組みに期待したい。

(2024年05月07日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年10月30日

潜在成長率は変えられる-日本経済の本当の可能性 -

2025年10月30日

米FOMC(25年10月)-市場予想通り、政策金利を▲0.25%引き下げ。バランスシート縮小を12月1日で終了することも決定 -

2025年10月30日

試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 -

2025年10月30日

米国で進む中間期の選挙区割り変更-26年の中間選挙を見据え、与野党の攻防が激化 -

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【Jリート市場ではディスカウント増資が増加。その問題点は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

Jリート市場ではディスカウント増資が増加。その問題点は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!