- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- 中国REIT、保険業からの期待~「保険資金によるREIT投資に関する調査」からみた潜在的な市場規模と制度整備に向けた課題~

2021年12月09日

文字サイズ

- 小

- 中

- 大

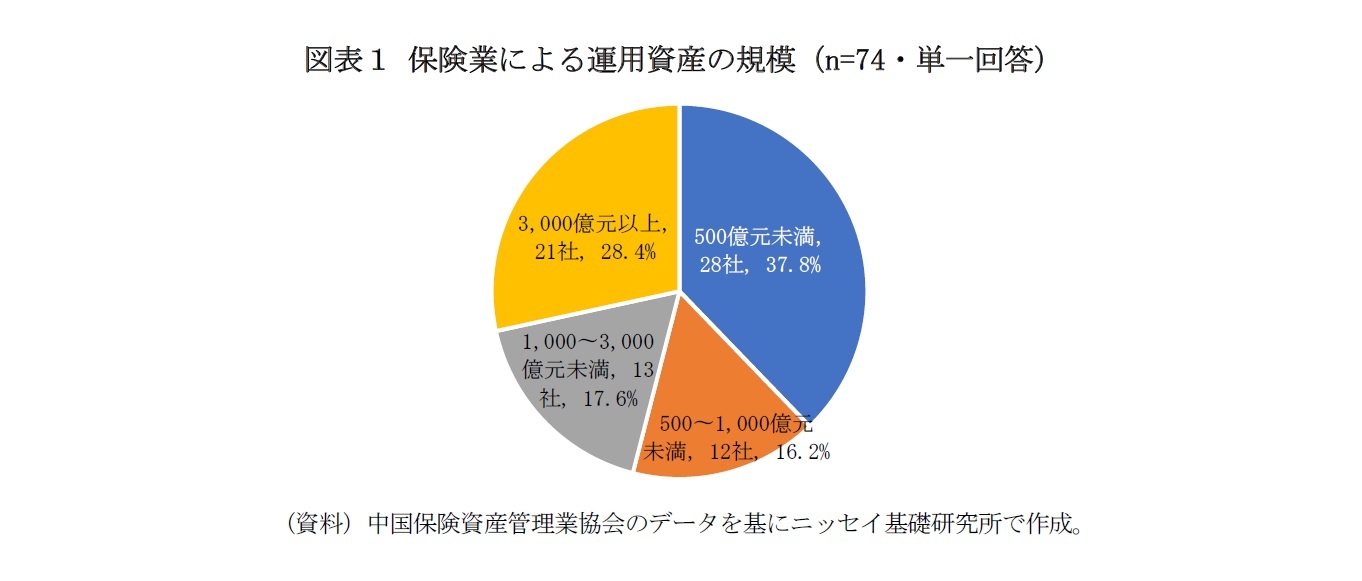

先般、中国の不動産大手・中国恒大集団の経営危機により不動産市場が揺れると報じられる一方、中国における私募ベースの類REIT及び今年上場したインフラ公募REIT1は、比較的安定した配当実績が出ていることから、投資家から注目を集めている。2021年6月21日に上場したインフラ公募REIT第一弾9銘柄に続き、第二弾2銘柄が11月19日には機関投資家向け、29日には一般投資家向けに売り出された。しかし、中国REITに関する機関投資家の情報は十分とは言えないことから、中国保険資産管理業協会は、保険業によるREITへの投資実態と課題を把握するために、2021年9月に、「保険資金によるREIT投資に関する調査」を実施し、その結果が公開されたので報告する。調査結果からは、保険業のREITへの投資意欲が強いことが示された。

1 中国REITに関する概念や市場規模等については、基礎研レポート「2020 年中国 REIT 市場の現状と今後の見通し~公募REITが始動、民間資本や個人投資家に期待~」をご参照いただきたい。

1 中国REITに関する概念や市場規模等については、基礎研レポート「2020 年中国 REIT 市場の現状と今後の見通し~公募REITが始動、民間資本や個人投資家に期待~」をご参照いただきたい。

1――保険業へのアンケート結果からみたREIT投資の現状~約3割は投資済み、投資額は発行規模の1割超、残る7割も強い関心

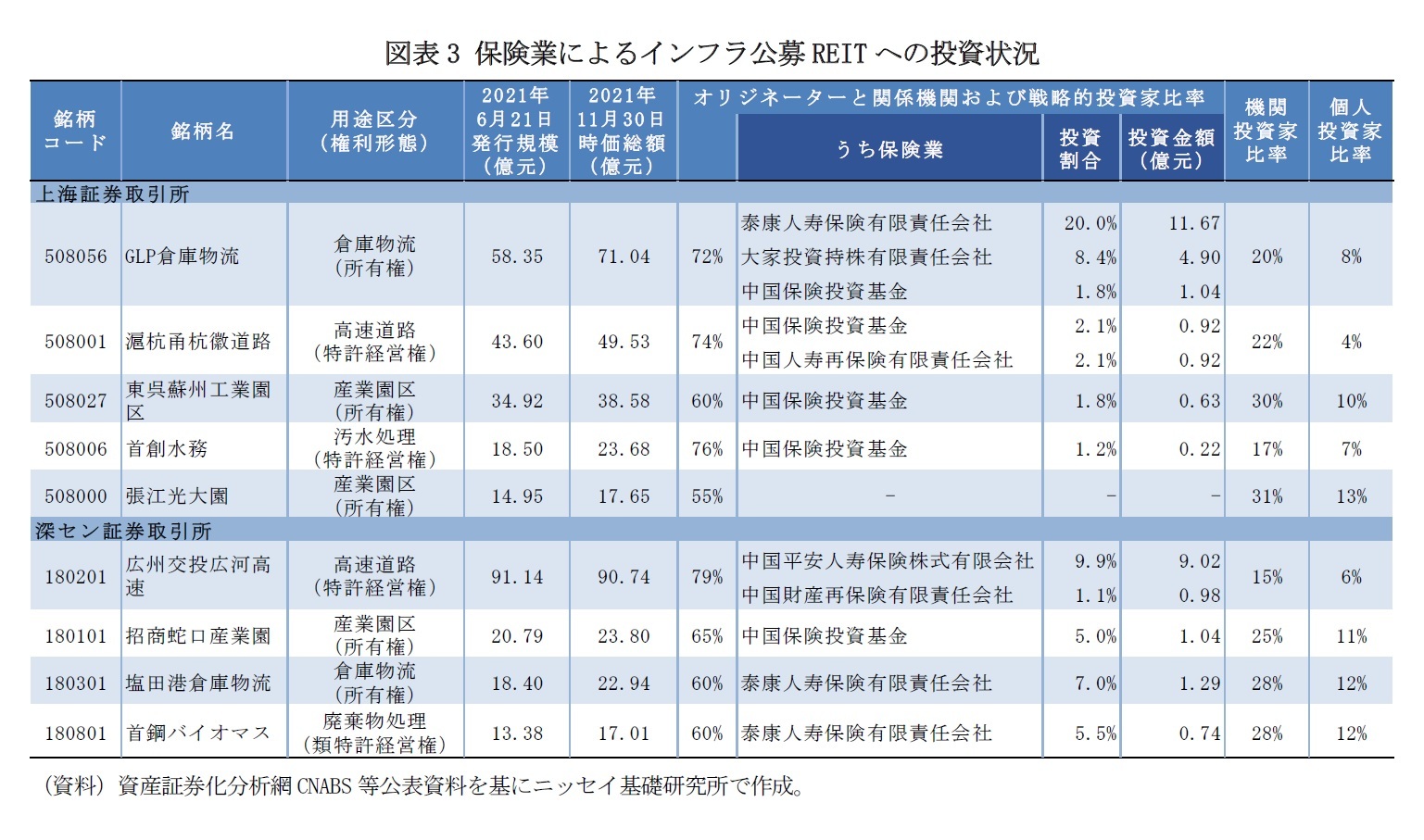

一方、2021年6月に上場したインフラ公募REIT 9銘柄の公開情報を調べたところ、8銘柄において、保険業は戦略的投資家として関与している。中国証券監督管理委員会の定義によると、戦略的投資家とは、同業界または関連業界で強力かつ重要な戦略的リソースを持ち、株・証券の発行者と長期的な共通の戦略的利益を求め、上場する株・証券の大部分を保有する意思がある投資家を指す。つまり、株・証券の発行者の競争力とイノベーション能力を大幅に強化し、産業技術のアップグレードを推進し、収益性を大幅に向上させることが、戦略的投資家が果たすべき役割である。

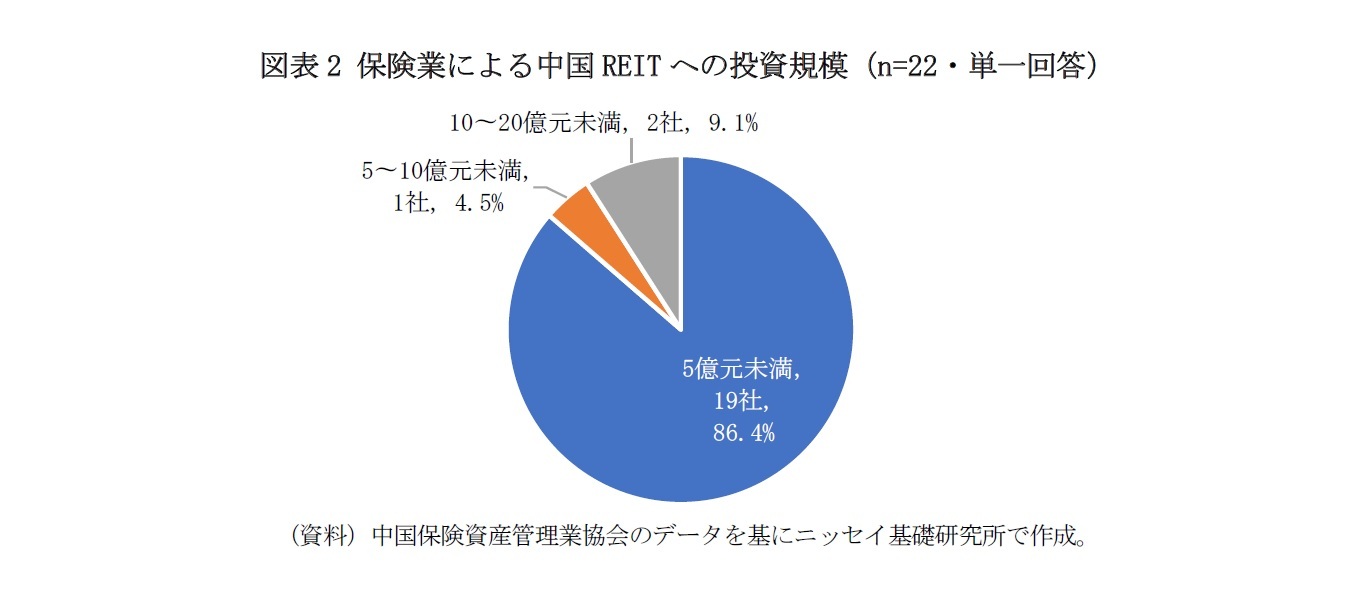

インフラ公募REITの戦略的投資家である保険会社・保険資産管理会社6社をみると、泰康人寿保険有限責任会社は3銘柄を保有し、投資額は約14億元(約240億円)で最も多い。次いで中国平安人寿保険株式有限会社は1銘柄を保有し、投資額は約9億元(約160億円)、大家投資持株有限責任会社は1銘柄を保有し、投資額は約5億元(約85億円)、中国保険投資基金2は5銘柄を保有し、投資額は約4億元(約70億円)と続く。これら6社における平均投資額は約5.6億元(約96億円)、合計は約33.4億元(約573億円)であり、投資金額はインフラ公募REIT 9銘柄の合計発行規模314億元(約5千億円)の1割を超えている。一般の機関投資家の情報は公開されていないが、前述の調査結果では既にREITに投資している保険業は22社であることから、それらの投資額を合算すると、保険業によるREITの投資割合はさらに高くなると考えられる。

インフラ公募REITの戦略的投資家である保険会社・保険資産管理会社6社をみると、泰康人寿保険有限責任会社は3銘柄を保有し、投資額は約14億元(約240億円)で最も多い。次いで中国平安人寿保険株式有限会社は1銘柄を保有し、投資額は約9億元(約160億円)、大家投資持株有限責任会社は1銘柄を保有し、投資額は約5億元(約85億円)、中国保険投資基金2は5銘柄を保有し、投資額は約4億元(約70億円)と続く。これら6社における平均投資額は約5.6億元(約96億円)、合計は約33.4億元(約573億円)であり、投資金額はインフラ公募REIT 9銘柄の合計発行規模314億元(約5千億円)の1割を超えている。一般の機関投資家の情報は公開されていないが、前述の調査結果では既にREITに投資している保険業は22社であることから、それらの投資額を合算すると、保険業によるREITの投資割合はさらに高くなると考えられる。

1 中国銀行保険監督管理委員会の統計データによると、2021年6月末時点で、中国国内で営業展開している保険会社は計205社(うち保険グループ13社、財産保険(損害保険)87社、再保険14社、人寿保険(生命保険)75社、養老保険9社、健康保険7社)、保険資産管理会社は計30社、その他輸出取引信用保険1社、農村保険互助3社、保険業合計で239社になる。

2 有限責任パートナーシップ企業(有限合伙企业)である。

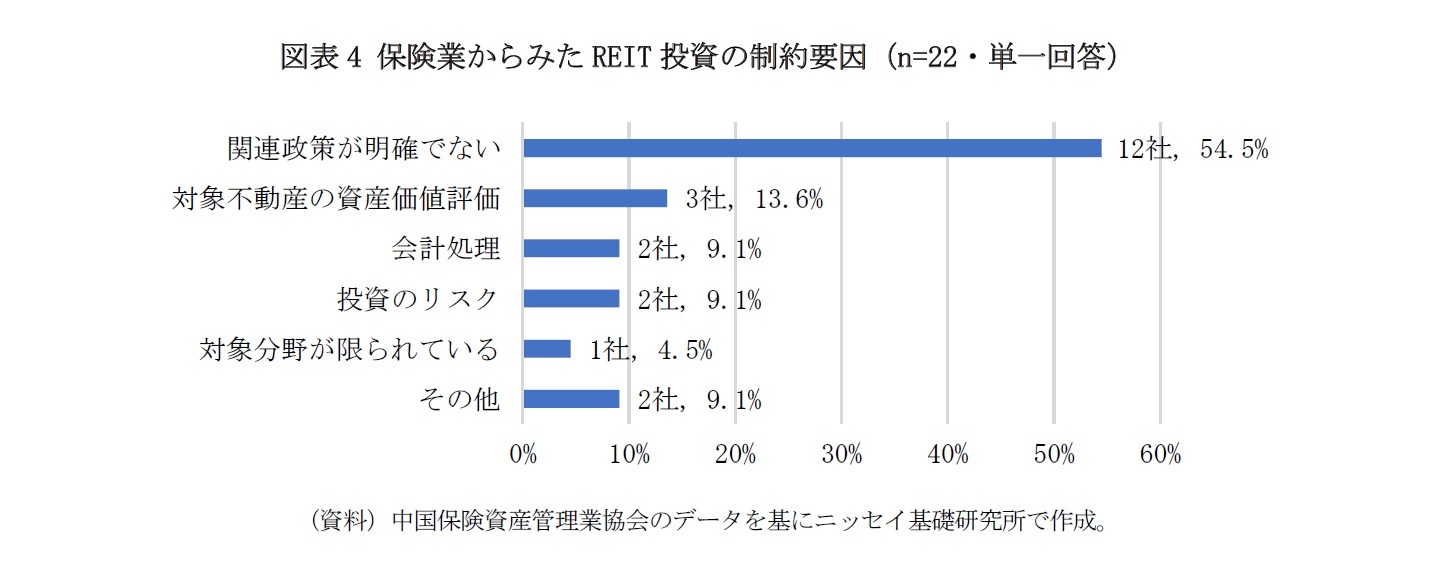

2――保険業へのアンケート結果からみたREIT投資の課題~投資基準を満たしていない、法制度・税制優遇策の不整備

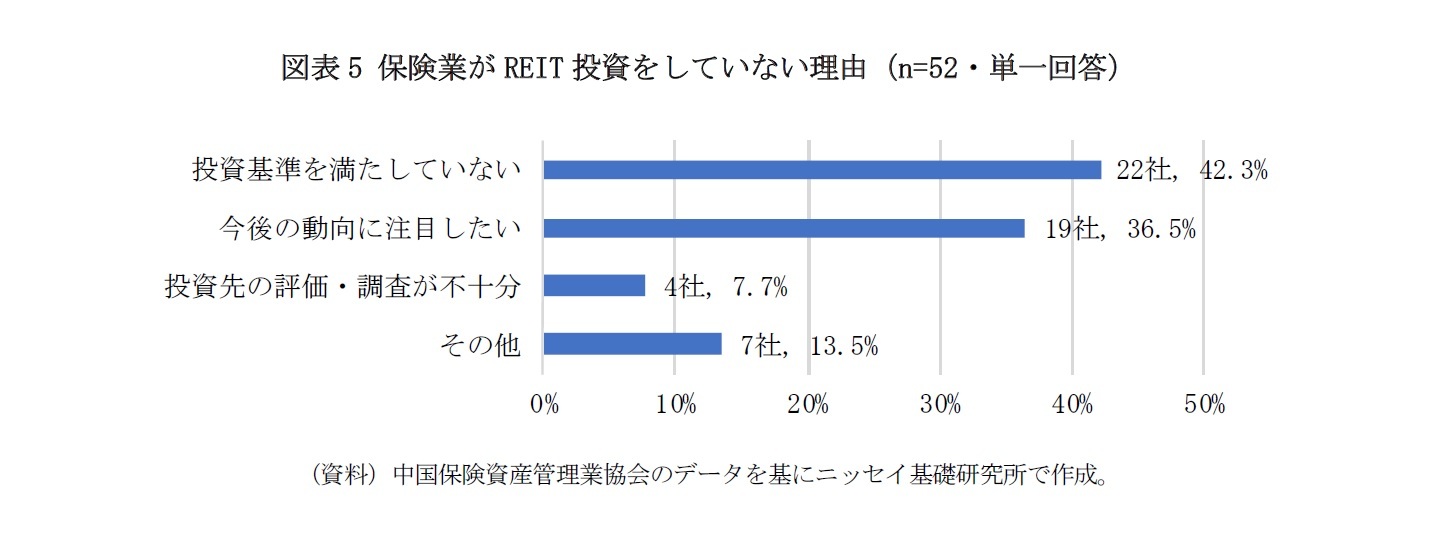

2|REIT投資をしていない理由~投資基準を満たしていないが約4割強

一方、REITに投資していない52社の投資していない理由をみると、「投資基準を満たしていない」が42.3%で最も割合が高く、次いで、「今後の動向を注目したい」が36.5%、「投資先の評価・調査が不十分」が7.7%で続く。

中国銀行保険監督管理委員会の現行の「保険資金運用管理弁法」(2018)の保険資金の投資範囲において、インフラ公募REITの記載はなく、現在は暫定的に「不動産」投資に分類されている。保険業による「不動産」投資には、不動産投資管理能力、支払能力や資産管理評価能力などが要求され、これらの基準を満たさないとインフラ公募REIT投資はできないことが、一部の保険業にとっては制約要因となっている。

この課題に対して、中国銀行保険監督管理委員会は2021年11月17日に、「保険資金による公開募集インフラ証券投資基金の投資に関する通知」を発表し、保険業によるインフラ公募REITの投資は可能であることを明確にした。具体的には、保険業が直接にインフラ公募REITに投資する場合、資産負債管理能力4が80点以上やソルベンシー・マージン比率(保険会社の保険金等の支払能力の充実の状況を示す比率)が150%以上との条件が設定されているが、業界筋の情報5では、「難しい条件ではない、ほとんどの保険業がこの条件を満たすだろう」という。

さらに、戦略的投資家・機関投資家の投資基準について、中国証券監督管理委員会「インフラ公募基金投資ガイドライン」では「法令を遵守する」など網羅的な定義をしているが、インフラ公募REIT各銘柄の目論見書では独自の投資基準を設けている。例えば、戦略投資家については、高い評価と影響力、強い財務力が求められているほか、オリジネーターと戦略的なパートナーシップまたは長期的な協力ビジョンを持っていることも明記されている。その他、長期的な投資意欲や豊富なインフラ関連投資経験も挙げられている。また、機関投資家については、証券会社、基金管理会社、信託会社、保険会社及び保険資産管理会社、適格海外機関投資家、商業銀行、年金基金など、中国証券監督管理委員会や証券取引所が規定する適格投資家が挙げられている。

一方、REITに投資していない52社の投資していない理由をみると、「投資基準を満たしていない」が42.3%で最も割合が高く、次いで、「今後の動向を注目したい」が36.5%、「投資先の評価・調査が不十分」が7.7%で続く。

中国銀行保険監督管理委員会の現行の「保険資金運用管理弁法」(2018)の保険資金の投資範囲において、インフラ公募REITの記載はなく、現在は暫定的に「不動産」投資に分類されている。保険業による「不動産」投資には、不動産投資管理能力、支払能力や資産管理評価能力などが要求され、これらの基準を満たさないとインフラ公募REIT投資はできないことが、一部の保険業にとっては制約要因となっている。

この課題に対して、中国銀行保険監督管理委員会は2021年11月17日に、「保険資金による公開募集インフラ証券投資基金の投資に関する通知」を発表し、保険業によるインフラ公募REITの投資は可能であることを明確にした。具体的には、保険業が直接にインフラ公募REITに投資する場合、資産負債管理能力4が80点以上やソルベンシー・マージン比率(保険会社の保険金等の支払能力の充実の状況を示す比率)が150%以上との条件が設定されているが、業界筋の情報5では、「難しい条件ではない、ほとんどの保険業がこの条件を満たすだろう」という。

さらに、戦略的投資家・機関投資家の投資基準について、中国証券監督管理委員会「インフラ公募基金投資ガイドライン」では「法令を遵守する」など網羅的な定義をしているが、インフラ公募REIT各銘柄の目論見書では独自の投資基準を設けている。例えば、戦略投資家については、高い評価と影響力、強い財務力が求められているほか、オリジネーターと戦略的なパートナーシップまたは長期的な協力ビジョンを持っていることも明記されている。その他、長期的な投資意欲や豊富なインフラ関連投資経験も挙げられている。また、機関投資家については、証券会社、基金管理会社、信託会社、保険会社及び保険資産管理会社、適格海外機関投資家、商業銀行、年金基金など、中国証券監督管理委員会や証券取引所が規定する適格投資家が挙げられている。

4 中国銀行保険監督管理委員会は「保険資金負債管理に関する監督管理の暫定的弁法」(2019)により、保険会社の基盤と環境(組織構成など)、制御とプロセス(アカウント管理、情報管理など)、モデルとツール(資産管理モデルなど)、業績評価と管理レポートについて、100点を満点とし採点する。

5 金融界「险资投资REITs获监管“撑腰” 哪些机构无缘参与」(保険資金によるREIT投資を許可、投資できない機関はどこか)」(http://fund.jrj.com.cn/2021/11/18101833871058.shtml、閲覧日:2021年12月3日)

(2021年12月09日「基礎研レター」)

このレポートの関連カテゴリ

03-3512-1794

経歴

- 【職歴】

2018年 早稲田大学 アジア太平洋研究科 博士(学術)

2018年 ニッセイ基礎研究所 入社

【資格】

環境プランナー、国際環境リーダー

【加入団体等】

日本NPO学会、Nonprofit Management & Leadership(米)

胡 笳のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/06/11 | 中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~ | 胡 笳 | 基礎研レポート |

| 2025/03/31 | 中国不動産の基本(8)不動産登記制度~統一不動産登記制度の仕組みとデジタル化の現状~ | 胡 笳 | 研究員の眼 |

| 2024/11/29 | 子育て世帯にとっての「いい住まい」とは何か~子育て世帯が求めるコミュニティの構築に向けて~ | 胡 笳 | 基礎研レポート |

| 2024/09/17 | どうなる?中国の不動産市場~三中全会の改革要点からみる不動産市場回復策のねらい~ | 胡 笳 | 基礎研レター |

新着記事

-

2025年11月06日

世の中は人間よりも生成AIに寛大なのか? -

2025年11月06日

働く人の飲酒量とリスク認識:適正化に気づくのはどのような人か -

2025年11月06日

Meta、ByteDanceのDSA違反の可能性-欧州委員会による暫定的見解 -

2025年11月06日

財政赤字のリスクシナリオ -

2025年11月06日

老後の住宅資産の利活用について考える

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国REIT、保険業からの期待~「保険資金によるREIT投資に関する調査」からみた潜在的な市場規模と制度整備に向けた課題~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国REIT、保険業からの期待~「保険資金によるREIT投資に関する調査」からみた潜在的な市場規模と制度整備に向けた課題~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!