- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 企業型DCの商品選び-効率的な資産形成に欠かせない投資信託の活用

企業型DCの商品選び-効率的な資産形成に欠かせない投資信託の活用

金融研究部 企業年金調査室長 年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 梅内 俊樹

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

4――目的に応じて選べる「バランス型」

ターゲットデート型は、将来の特定の時期をターゲットに設定し、ターゲットに向けて、株式のような価格変動性が相対的に大きい資産の構成比率を引き下げ、債券や短期金融資産のように価格変動性が相対的に小さい資産の構成比率を引き上げることで、損失発生リスクの計画的な低減を目指す商品です。

金融資産が少額にとどまる若い時期であれば、仮に市場価格の急落によりに金融資産が半減したとしても、退職までの長い時間をかけて就労収入の一部を積み立てることで、損失をカバーすることができます。しかし、若い時期に比べ金融資産が積み上がるリタイア間近に金融資産が半減するとなれば、損失額が多額になる上、就労収入が得られる期間も限られることから、損失の完全な穴埋めは難しくなります。金融資産の目減りによって、老後の生活が圧迫されることにもなり兼ねません。加齢とともにリスクを抑制した資産構成にシフトするターゲットデート型には、こうした事態を回避しようとする狙いが込められています。

ターゲットは、5年や10年間隔で設定されるのが一般的で、ターゲットとして設定される年ごとに、別々の商品として提供されます。例えば、2025年、2030年、2035年、・・・、2060年といったような商品が同時に提供されます。複数ある商品のうち、60歳などの特定の年齢を迎える時期や定年退職する時期にターゲットが設定される商品を選ぶことによって、加齢にともなうリスク調整を自動化できるメリットがあります。こうしたリスク調整の考え方に賛同できる方にとって、とても便利な商品です。

リスクコントロール型は、市場環境に応じて資産構成比率を調整し、価格変動リスクを一定の範囲にコントロールしながら、運用収益の着実な積み上げを狙う商品です。値上がりや値下がりが一定期間継続しやすいといった特性に着目して、損失を抑制しながら利益の拡大を目指す商品や、債券と株式の値動きが反対になり易いといった傾向を捉えて、債券と株式の価格変動にともなう損益を相殺しながら、利息や配当をベースとする安定的な運用収益の獲得を目指す商品などがあります。

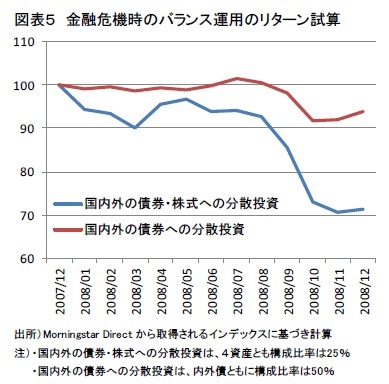

リスクコントロール型は、市場環境に応じて資産構成比率を調整し、価格変動リスクを一定の範囲にコントロールしながら、運用収益の着実な積み上げを狙う商品です。値上がりや値下がりが一定期間継続しやすいといった特性に着目して、損失を抑制しながら利益の拡大を目指す商品や、債券と株式の値動きが反対になり易いといった傾向を捉えて、債券と株式の価格変動にともなう損益を相殺しながら、利息や配当をベースとする安定的な運用収益の獲得を目指す商品などがあります。資産構成を見直す際の着眼点は商品によって異なりますが、市場環境に関わらず安定した運用収益の積み上げを期待できるところに共通の特長があります。世界的な金融危機に見舞われた2008年は、国内外の株式は40~50%下落しました。このとき、国内外の株式や債券に25%ずつ投資していたとすると、資産の約3割を失った計算になります(図表5)。しかし、市場に変化の兆しが見られた2007年中に、国内外の株式をすべて売却し、国内外の債券を50%ずつとする資産構成にシフトできていたとすると、損失は6%に抑制されていたことになります。やや極端な例ですが、ライフサイクル型は資産構成比率を一定に維持するが故に、市場急落時の影響を避けられませんが、何らかの前触れを捉えて資産構成比率を調整するリスクコントロール型であれば、市場急落時の損失が抑制される可能性があるのです。

リスクコントロール型という名称からも想像されるように、多くの商品では、国内外の株式への投資制限などによって、損失発生リスクが抑えられています。その上で、不安定な市場環境が続く場合にも、着実に運用収益が積み上げられるように運用されるわけです。期待とおりの運用成果が得られるかどうかは、資産構成比率の調節が機能するかどうか次第という面はありますが、個人では難しい機動的な投資判断を運用の専門家に任せて、安定的な運用収益の拡大を図りたい場合に検討したい商品です。

5――ご自身の企業型DCの資産運用状況の確認を!

しかし、老後生活を取り巻く環境が大きく変わるなか、老後生活における資金源としての企業型DCの重要性は高まりつつあります。企業型DCの特長を活かした効率的な運用が、求められるようになっているのです。人生100年時代の到来を目前に控えるなか、企業型DCに加入する方は、今一度ご自身の企業型DCの運用が、長期の資産形成による老後の備えとして相応しい運用となっているのか再確認するとともに、投資信託の活用を前向きに検討する必要があると言えます。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年11月25日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1849

- 【職歴】

1988年 日本生命保険相互会社入社

1995年 ニッセイアセットマネジメント(旧ニッセイ投信)出向

2005年 一橋大学国際企業戦略研究科修了

2009年 ニッセイ基礎研究所

2011年 年金総合リサーチセンター 兼務

2013年7月より現職

2018年 ジェロントロジー推進室 兼務

2021年 ESG推進室 兼務

梅内 俊樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/16 | サステナビリティ情報開示の法制化の概要 | 梅内 俊樹 | 基礎研レター |

| 2025/04/03 | 資産配分の見直しで検討したいプライベートアセット | 梅内 俊樹 | ニッセイ年金ストラテジー |

| 2025/02/28 | 日本版サステナビリティ開示基準を巡る議論について-開示基準開発の経過と有価証券報告書への適用の方向性 | 梅内 俊樹 | 基礎研レター |

| 2024/09/06 | 持続的な発展に向けて-SDGsの先を見据えた継続的な取組が必要か? | 梅内 俊樹 | 基礎研マンスリー |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【企業型DCの商品選び-効率的な資産形成に欠かせない投資信託の活用】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

企業型DCの商品選び-効率的な資産形成に欠かせない投資信託の活用のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!