- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 健康経営は株価に影響を与えるのか?-残余利益モデルに基づく評価

2019年03月15日

文字サイズ

- 小

- 中

- 大

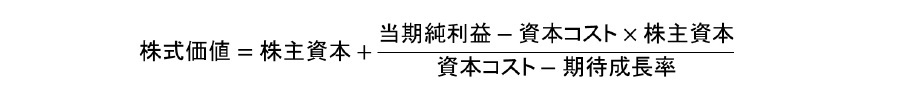

健康経営によって、企業価値が向上することが期待されている。優秀な人材の確保による将来利益の増加や、従業員の健康不良といったリスクの軽減が見込めるからだ。株式価値の評価手法の1つである残余利益モデル(下式)では、株式価値に影響を与える要素として、期待される将来の利益成長率(以下、期待成長率)や、株主が負担するリスクに応じて要求する利回り(以下、資本コスト)を考慮する。健康経営により期待される将来の利益増加は、残余利益モデルにおける期待成長率を押し上げる。また、リスク軽減は、残余利益モデルにおける資本コストを低下させる。つまり、自己資本などの他の要素が同じであれば、健康経営に積極的な企業は、株式価値が相対的に高くなるはずだ。

残余利益モデルを用いて、資本コストと期待成長率を同時に推定する先行研究がある(日本銀行のレポート2)。本稿では、先行研究を参考に、健康経営に積極的な企業とそれ以外の企業との間に、資本コストの差があるのか否かを定量的に捉えるモデルを構築した3。モデルでは、資本コストと期待成長率は、財務レバレッジなど、各企業の要素に依存すると仮定し、健康経営に積極的か否かも資本コストに影響するよう設定した。健康経営に積極的な企業を健康経営銘柄ととらえ、そして、資本コストと期待成長率が依存するその他の要素は、先行研究などを参考にした。なお、モデル推定対象は、2017年6月~2018年9月の各四半期末(計6期)において全要素が入手可能な企業4とした。また、各要素は、標準化などの加工により平均の違いやばらつきに配慮している。

モデルから算出される各企業の資本コスト(以下、推定資本コスト)の中央値は、各期3.5%ほどだった(図表2)。推定資本コストの水準は先行研究と同程度5であるため、推定資本コストを用いて健康経営銘柄か否かの影響を評価して問題ないだろう。

モデルを用いて、健康経営銘柄の資本コストを相対的に評価する。ここで、健康経営銘柄か否かの影響を定量的に確認するために、(ア)健康経営銘柄を仮定した場合の推定資本コスト、と、(イ)全ての分析企業が健康経営銘柄でないと仮定した場合の推定資本コスト、を全分析企業に対して算出し、その差分((ア)-(イ))の平均値を確認した。この結果、健康経営銘柄の資本コストは相対的に1.9%程度低いことがわかった。なお、期待成長率に対しても同様に、健康経営銘柄の影響度を算出すると、健康経営銘柄の期待成長率は、相対的に0.4%高かった。その際、健康経営銘柄か否かの影響を、資本コストに加味する代わりに、期待成長率に加えた。この結果はいずれも、利益率やレバレッジなどの属性が類似した企業と比べて、健康経営銘柄の株式価値が高いことを示す。しかし、いずれの場合も、統計的に有意性はなかった(有意水準10%)。

なお、今回の分析だけでは、投資家が健康経営に積極的な企業をどのように評価したかまでは判断ができない。健康経営に取り組んでいる企業は、今回分析対象とした健康経営銘柄だけではないからだ。今回の分析では、健康経営に積極的な企業を経済産業省選定の健康経営銘柄とし、そうでない銘柄と分けて評価した。健康経営銘柄以外に、健康経営に積極的であると評価される企業の数を多く分析すれば、統計的にもより的確な分析になると思われる。

健康経営度調査結果を用いた制度は、健康経営銘柄の他に、「健康経営優良法人6」がある。健康経営銘柄数は、健康経営度調査に回答した企業数に対して約4%であるのに対し、健康経営優良法人は40%程度と幅広く選ばれている。今後、健康経営優良法人を対象とした分析を検討したい。

1 健康経営はNPO法人健康経営研究会の登録商標

2 残余利益モデルによる 個別企業の資本コスト・ 期待利益の同時推定(日本銀行金融研究所、金融研究、2016 年10月)

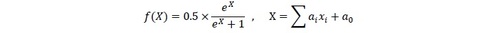

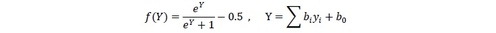

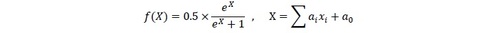

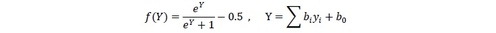

3 資本コストおよび期待成長率は、計算の都合上、上下限を持つなめらかな関数として、各要素(xiおよびyi)の影響をパラメータ(aiおよびbi)で評価可能な以下の式で定義した上で、残余利益モデルにおける誤差を統計的に小さくするようなパラメータ(a0 、ai 、b0 、bi)を最尤推定法により決定する。

資本コスト:上限50%、下限0%とする

要素は、財務レバレッジ(負債総額÷株主資本簿価)、キャッシュフロー利回り(キャッシュフロー÷時価総額)、配当利回り(配当総額÷時価総額)、業種(日本銀行レポートに基づく19業種に区分)、時期(各時点における投資家のリスク回避度の影響)を用いた。健康経営銘柄か否かの影響は、健康経営銘柄を1、それ以外の銘柄を0とする変数を要素として加え、変数の有意性を評価する。

期待成長率:上下限±50%とする

要素は、予想利益成長率(2年先と1年先のアナリスト予想利益から算出)を用いた。ただし、健康経営銘柄の予想利益成長率の平均は、健康経営銘柄でない企業のものと大きく変わらないことを確認済み

4 分析企業数は全期3,549社であり、そのうち健康経営銘柄は147社であった。

5 先行研究における推計資本コストは、2015年で4%程度だった

6 健康経営度調査健康経営優良法人は、上場・非上場を問わず経済産業省の定める大規模法人の中から、健康経営度上位50%から認定される。一方、健康経営銘柄は、上場企業の健康経営度上位20%の中から、財務的な選考などを経て、各業種において顕著な健康経営度を示す30社前後に絞られる。

モデルを用いて、健康経営銘柄の資本コストを相対的に評価する。ここで、健康経営銘柄か否かの影響を定量的に確認するために、(ア)健康経営銘柄を仮定した場合の推定資本コスト、と、(イ)全ての分析企業が健康経営銘柄でないと仮定した場合の推定資本コスト、を全分析企業に対して算出し、その差分((ア)-(イ))の平均値を確認した。この結果、健康経営銘柄の資本コストは相対的に1.9%程度低いことがわかった。なお、期待成長率に対しても同様に、健康経営銘柄の影響度を算出すると、健康経営銘柄の期待成長率は、相対的に0.4%高かった。その際、健康経営銘柄か否かの影響を、資本コストに加味する代わりに、期待成長率に加えた。この結果はいずれも、利益率やレバレッジなどの属性が類似した企業と比べて、健康経営銘柄の株式価値が高いことを示す。しかし、いずれの場合も、統計的に有意性はなかった(有意水準10%)。

なお、今回の分析だけでは、投資家が健康経営に積極的な企業をどのように評価したかまでは判断ができない。健康経営に取り組んでいる企業は、今回分析対象とした健康経営銘柄だけではないからだ。今回の分析では、健康経営に積極的な企業を経済産業省選定の健康経営銘柄とし、そうでない銘柄と分けて評価した。健康経営銘柄以外に、健康経営に積極的であると評価される企業の数を多く分析すれば、統計的にもより的確な分析になると思われる。

健康経営度調査結果を用いた制度は、健康経営銘柄の他に、「健康経営優良法人6」がある。健康経営銘柄数は、健康経営度調査に回答した企業数に対して約4%であるのに対し、健康経営優良法人は40%程度と幅広く選ばれている。今後、健康経営優良法人を対象とした分析を検討したい。

1 健康経営はNPO法人健康経営研究会の登録商標

2 残余利益モデルによる 個別企業の資本コスト・ 期待利益の同時推定(日本銀行金融研究所、金融研究、2016 年10月)

3 資本コストおよび期待成長率は、計算の都合上、上下限を持つなめらかな関数として、各要素(xiおよびyi)の影響をパラメータ(aiおよびbi)で評価可能な以下の式で定義した上で、残余利益モデルにおける誤差を統計的に小さくするようなパラメータ(a0 、ai 、b0 、bi)を最尤推定法により決定する。

資本コスト:上限50%、下限0%とする

要素は、財務レバレッジ(負債総額÷株主資本簿価)、キャッシュフロー利回り(キャッシュフロー÷時価総額)、配当利回り(配当総額÷時価総額)、業種(日本銀行レポートに基づく19業種に区分)、時期(各時点における投資家のリスク回避度の影響)を用いた。健康経営銘柄か否かの影響は、健康経営銘柄を1、それ以外の銘柄を0とする変数を要素として加え、変数の有意性を評価する。

期待成長率:上下限±50%とする

要素は、予想利益成長率(2年先と1年先のアナリスト予想利益から算出)を用いた。ただし、健康経営銘柄の予想利益成長率の平均は、健康経営銘柄でない企業のものと大きく変わらないことを確認済み

4 分析企業数は全期3,549社であり、そのうち健康経営銘柄は147社であった。

5 先行研究における推計資本コストは、2015年で4%程度だった

6 健康経営度調査健康経営優良法人は、上場・非上場を問わず経済産業省の定める大規模法人の中から、健康経営度上位50%から認定される。一方、健康経営銘柄は、上場企業の健康経営度上位20%の中から、財務的な選考などを経て、各業種において顕著な健康経営度を示す30社前後に絞られる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年03月15日「基礎研レター」)

水野 友理那

水野 友理那のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2021/03/05 | 米国株式インデックス投資、どれを選べば良いのか-S&P500 vs ダウ平均 vs ナスダック100 | 水野 友理那 | 基礎研レポート |

| 2020/12/11 | 積立投資に為替ヘッジは必要か-米国株式への長期投資は為替ヘッジが無い方が良い | 水野 友理那 | 基礎研レポート |

| 2020/11/19 | 金利予測に基づく債券インデックスのリターン | 水野 友理那 | 基礎研レポート |

| 2020/10/05 | 投資信託の購入経験がある人と他の特徴との関連 | 水野 友理那 | ニッセイ年金ストラテジー |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【健康経営は株価に影響を与えるのか?-残余利益モデルに基づく評価】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

健康経営は株価に影響を与えるのか?-残余利益モデルに基づく評価のレポート Topへ

![[図表1] 健康経営度調査への回答企業数](https://www.nli-research.co.jp/files/topics/61103_ext_15_1.jpg?v=1552630258)

![[図表2]各企業の資本コストの推定値](https://www.nli-research.co.jp/files/topics/61103_ext_15_3.jpg?v=1552630260)

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!