- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(6月調査)~トランプ関税の悪影響は今のところ限定的だが、早期の利上げには直結せず

2025年07月01日

文字サイズ

- 小

- 中

- 大

5.設備・雇用:設備投資計画は今のところ堅調維持、人手不足感は若干緩和

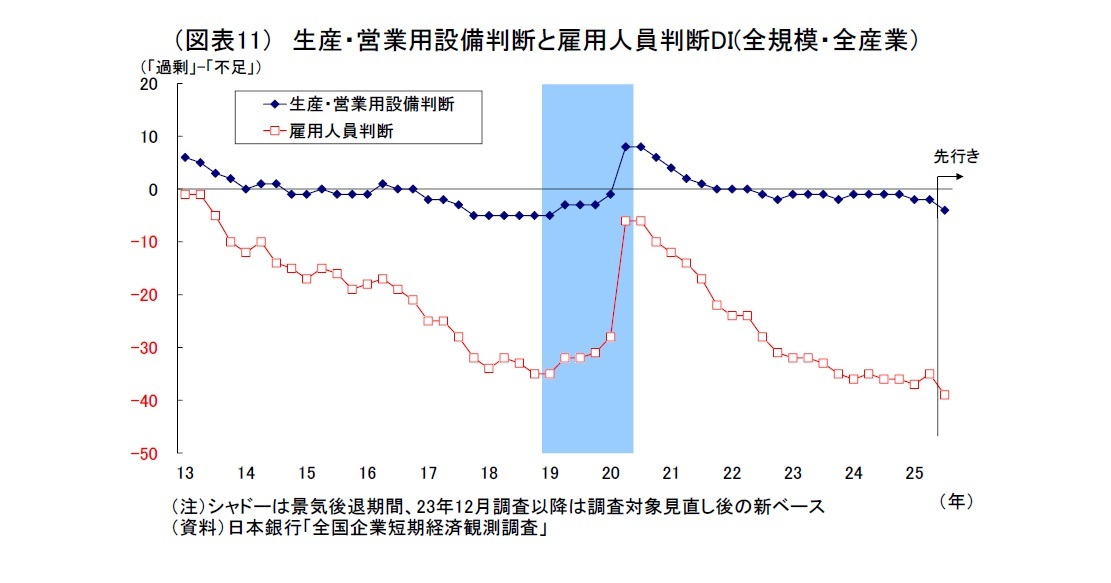

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から横ばいの▲2となった。設備の需給は若干不足気味ながら、概ね均衡圏での推移が続いている。

一方、雇用人員判断DI(「過剰」-「不足」)は、全規模全産業で前回から2ポイント上昇の▲35となった。大企業で横ばいとなる一方、中小企業で2ポイント上昇した。同DIのマイナス幅は依然として大幅で、人手不足感の極めて強い状況が続いているものの、不足感が若干緩和した。

先行きの見通し(全規模全産業)は、設備判断DIが▲4、雇用人員判断DIが▲39とそれぞれ、2ポイント、4ポイントの低下が見込まれている。とりわけ中小企業では、雇用人員判断DIの低下幅が5ポイントと大きい。中小企業では人材確保に対する懸念が強いことが、先行きの人手不足感の高まりという形で表れているものとみられる。

一方、雇用人員判断DI(「過剰」-「不足」)は、全規模全産業で前回から2ポイント上昇の▲35となった。大企業で横ばいとなる一方、中小企業で2ポイント上昇した。同DIのマイナス幅は依然として大幅で、人手不足感の極めて強い状況が続いているものの、不足感が若干緩和した。

先行きの見通し(全規模全産業)は、設備判断DIが▲4、雇用人員判断DIが▲39とそれぞれ、2ポイント、4ポイントの低下が見込まれている。とりわけ中小企業では、雇用人員判断DIの低下幅が5ポイントと大きい。中小企業では人材確保に対する懸念が強いことが、先行きの人手不足感の高まりという形で表れているものとみられる。

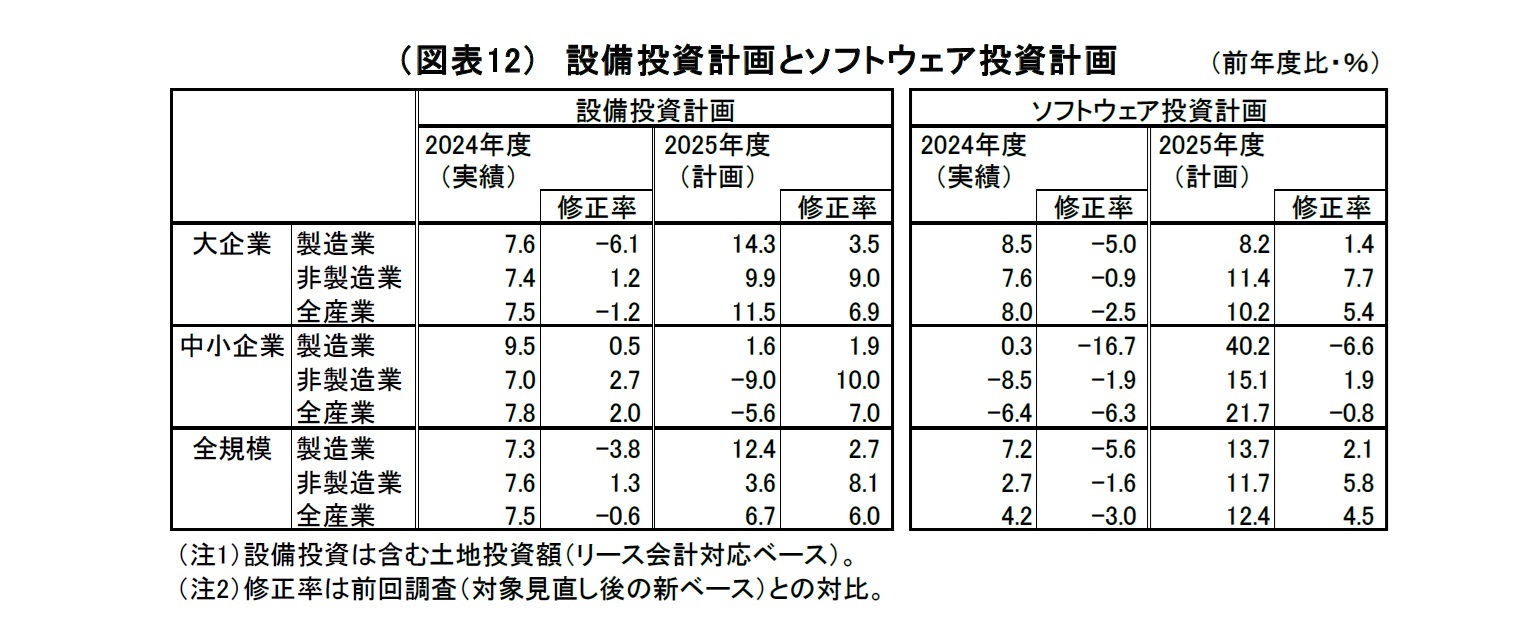

2024年度の設備投資(実績・全規模)は、前年比7.5%増と前回3月調査(8.1%増)からやや下方修正された。

例年、6月調査(実績)では、大企業において下方修正が入ることで、全体として下方修正される傾向がある4。

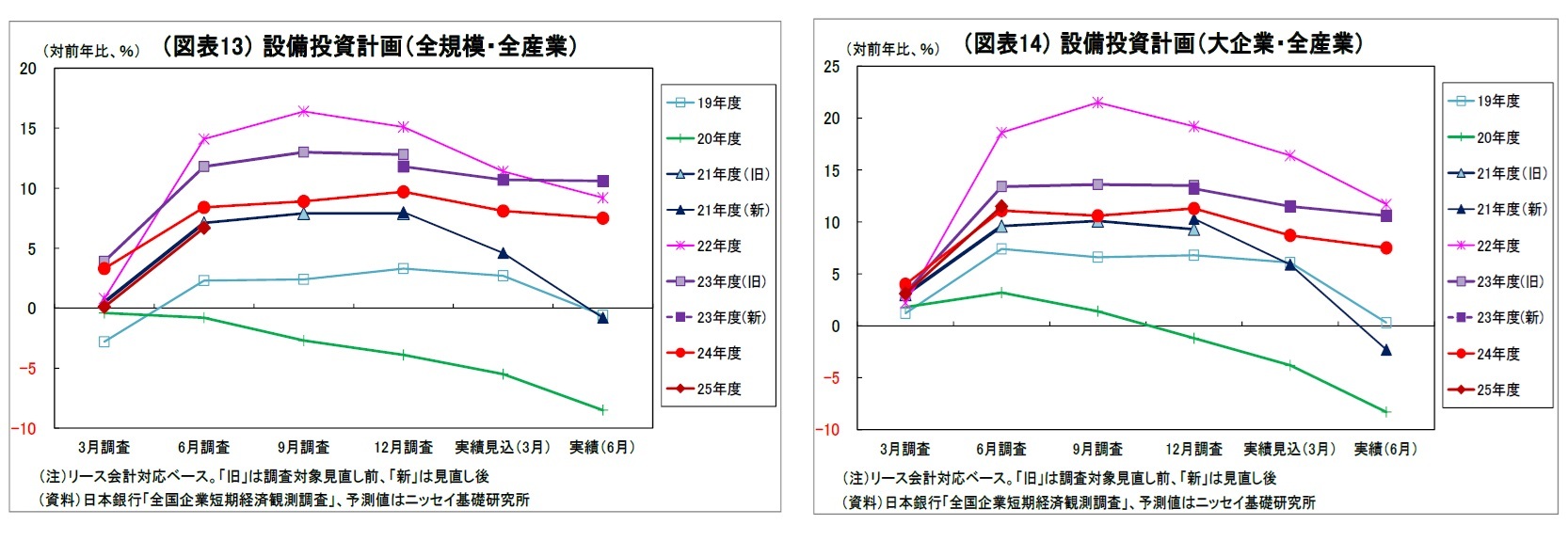

一方、2025年度の設備投資計画(全規模全産業)は、2024年度実績比で6.7%増と前回調査の0.1%増から大きく上方修正された。例年、設備投資計画は計画の策定進捗と前年度実績の下方修正に伴って6月調査で大きく上方修正される傾向があるため、上方修正自体に大きな意味合いはないものの、今回の上方修正幅は6.6%ポイントと例年5をやや上回っており、堅調と言える。

深刻化している建設領域での人手不足やコスト高に加え、トランプ関税による収益圧迫懸念と不確実性の高まりは設備投資計画にとって抑制に働いている可能性がある。ただし、人手不足を背景とする省力化や脱炭素、DXの推進など構造的な課題への対処に向けた投資需要が追い風となったと考えられる。トランプ関税についても情勢が極めて流動的であるだけに様子見地合いになっているとみられ、投資計画の取り下げの動きが広がるまでにはまだ至っていないようだ。

2024年度設備投資計画(全規模全産業で前年比7.5%増)は市場予想(QUICK 集計6.8%増、当社予想は7.0%増)を上回る結果だった。また、2025年度設備投資計画(全規模全産業で前年比6.7%増)も市場予想(QUICK 集計4.5%増、当社予想は4.0%増)を上回る結果だった。

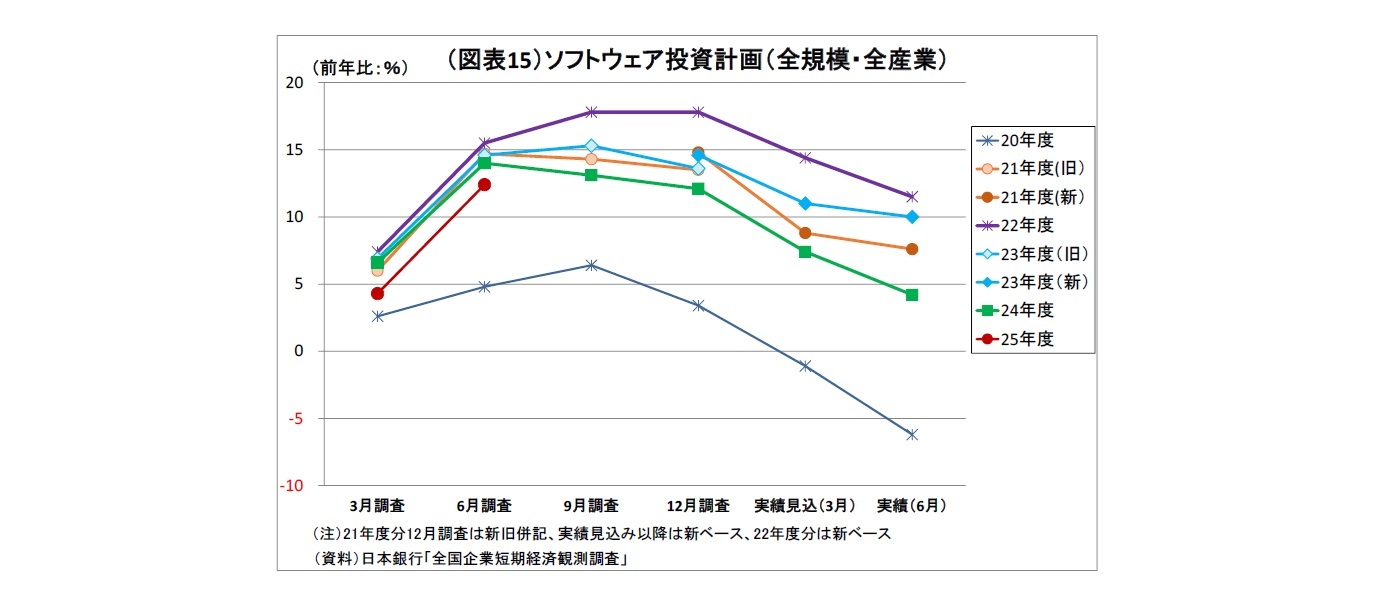

2024年度のソフトウェア投資(実績・全規模全産業)は前年比4.2%増(前回は7.4%増)へと下方修正された。例年、6月調査(実績)では下方修正される傾向が強く、今回も同様となった。

一方、2025年度のソフトウェア投資計画(全規模全産業)は前年比12.4%増と前回時点の4.3%増から大きく上方修正された。近年と比べると伸び率の水準はやや低めながら、省力化等に向けてソフトウェア投資を積極的に行う姿勢は維持されている。

例年、6月調査(実績)では、大企業において下方修正が入ることで、全体として下方修正される傾向がある4。

一方、2025年度の設備投資計画(全規模全産業)は、2024年度実績比で6.7%増と前回調査の0.1%増から大きく上方修正された。例年、設備投資計画は計画の策定進捗と前年度実績の下方修正に伴って6月調査で大きく上方修正される傾向があるため、上方修正自体に大きな意味合いはないものの、今回の上方修正幅は6.6%ポイントと例年5をやや上回っており、堅調と言える。

深刻化している建設領域での人手不足やコスト高に加え、トランプ関税による収益圧迫懸念と不確実性の高まりは設備投資計画にとって抑制に働いている可能性がある。ただし、人手不足を背景とする省力化や脱炭素、DXの推進など構造的な課題への対処に向けた投資需要が追い風となったと考えられる。トランプ関税についても情勢が極めて流動的であるだけに様子見地合いになっているとみられ、投資計画の取り下げの動きが広がるまでにはまだ至っていないようだ。

2024年度設備投資計画(全規模全産業で前年比7.5%増)は市場予想(QUICK 集計6.8%増、当社予想は7.0%増)を上回る結果だった。また、2025年度設備投資計画(全規模全産業で前年比6.7%増)も市場予想(QUICK 集計4.5%増、当社予想は4.0%増)を上回る結果だった。

2024年度のソフトウェア投資(実績・全規模全産業)は前年比4.2%増(前回は7.4%増)へと下方修正された。例年、6月調査(実績)では下方修正される傾向が強く、今回も同様となった。

一方、2025年度のソフトウェア投資計画(全規模全産業)は前年比12.4%増と前回時点の4.3%増から大きく上方修正された。近年と比べると伸び率の水準はやや低めながら、省力化等に向けてソフトウェア投資を積極的に行う姿勢は維持されている。

4 直近10年間(2014~23年度)における6月調査(実績)での修正幅は平均で▲2.1%ポイント。

5 直近10年間(2015~24年度)における6月調査での修正幅は平均で+6.4%ポイント

(2025年07月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/19 | 1ドル155円を突破、ぶり返す円安の行方~マーケット・カルテ12月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/11/12 | 貸出・マネタリー統計(25年10月)~銀行貸出がコロナ禍以来の高い伸びに | 上野 剛志 | 経済・金融フラッシュ |

| 2025/11/07 | 次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年11月20日

持続可能なESGを求めて-目標と手段とを取り違えないこと -

2025年11月20日

「ラブブ」とは何だったのか-SNS発の流行から考える“リキッド消費” -

2025年11月19日

1ドル155円を突破、ぶり返す円安の行方~マーケット・カルテ12月号 -

2025年11月19日

年金額改定の本来の意義は実質的な価値の維持-年金額改定の意義と2026年度以降の見通し(1) -

2025年11月19日

日本プロ野球の監督とMLBのマネージャー~訳語が仕事を変えたかもしれない~

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(6月調査)~トランプ関税の悪影響は今のところ限定的だが、早期の利上げには直結せず】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(6月調査)~トランプ関税の悪影響は今のところ限定的だが、早期の利上げには直結せずのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!