- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 通貨覇権を巡る攻防~ドル基軸通貨体制の持続可能性は?

2020年12月07日

文字サイズ

- 小

- 中

- 大

2―基軸通貨の要件から見た米国の優位性

基軸通貨の要件としては、通貨の利便性や信認、通貨価値の安定といった基本的な要件に加え、その裏付けとして、(発行国の)経済・貿易規模が大きいこと、(発行国が)発展した金融市場を有していること、(発行国が)強い軍事力を持つことなどが挙げられることが多い。

1|経済・貿易規模・軍事力等の観点

まず、経済や貿易規模が重要になるのは、基軸通貨をはじめとする国際通貨には「規模の経済」が働くためだ。ある通貨が国際通貨として使用される範囲が広がれば広がるほど、利用者の利便性が高まり、取引コストも低下する。

また、基軸通貨体制を守り、通貨の安定性を維持するためには軍事力も必要になる。有事の際に敗戦もしくは国力を大幅に消耗して経済的に不安定になる可能性の高い国の通貨は安心して保有できないためだ。

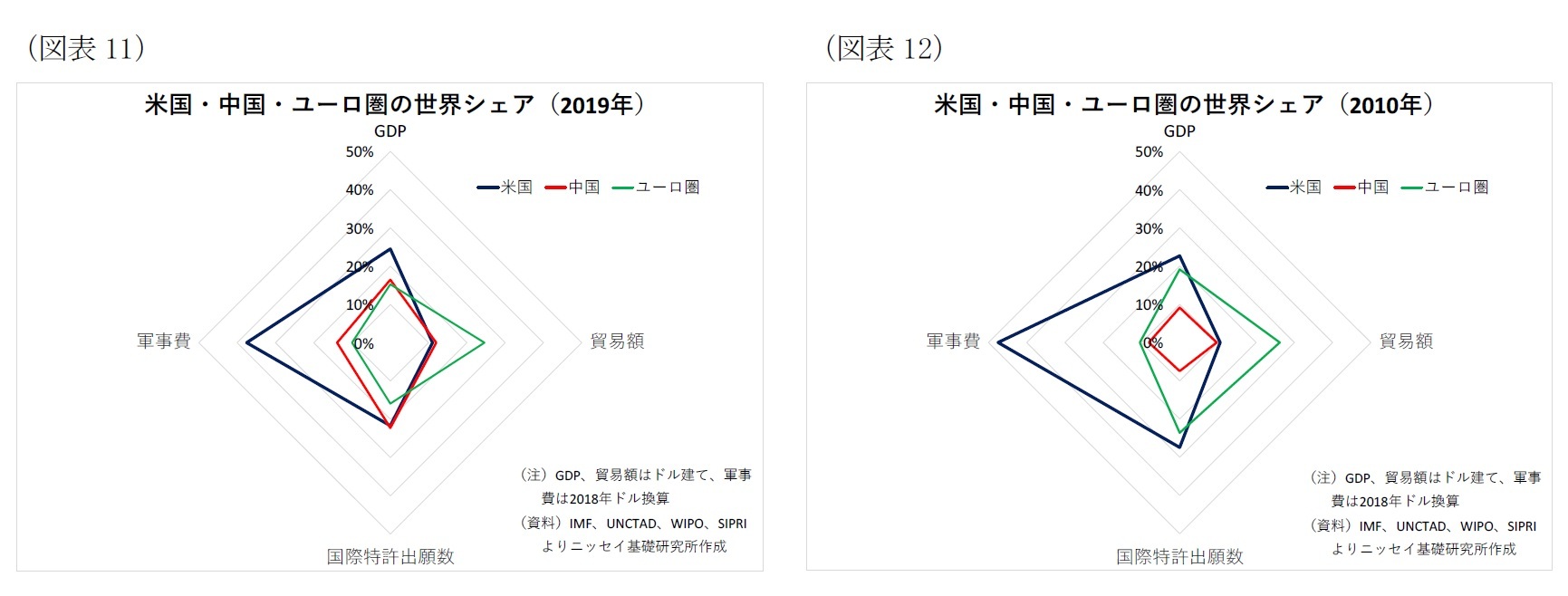

そこで、米国の経済規模(ドル建て名目GDP)、貿易額、軍事力について、世界に占めるシェアを確認してみる。ちなみに、軍事力については、量的側面(艦船などの数)はともかく、秘匿性の高い質的側面(性能やノウハウなど)の評価は困難であるため、軍事にどれだけの資金を投入しているかを示す軍事費を用いた。また、経済や軍事力を支える技術開発力の一つの指標として国際特許出願数も併記している。

直近2019年における米国のシェアはGDPが24.5%、貿易額が11.0%、軍事費が37.5%、国際特許出願数が21.7%となっており、GDPと軍事費を中心に、それぞれ高いシェアを確保している(図表11)。

ただし、リーマンショックの影響が一巡した直後にあたる2010年時点と比べると、軍事費と特許出願数のシェアはそれぞれ10.0%ポイント、5.7%ポイント低下している(図表12)。GDPと貿易額のシェアは微増となっているものの、この間にドルの為替レートが平均的に2割強上昇6したことでかさ上げされていることを考慮すると、実質的には明確に低下している。

軍事費を除けば、米国もそれぞれ増加しているのだが、この間の中国の増加が著しく、シェアが押し下げられている。この結果、全体的に世界における米国の存在感は低下しており、特に中国に対する優位性は大きく低下している。

まず、経済や貿易規模が重要になるのは、基軸通貨をはじめとする国際通貨には「規模の経済」が働くためだ。ある通貨が国際通貨として使用される範囲が広がれば広がるほど、利用者の利便性が高まり、取引コストも低下する。

また、基軸通貨体制を守り、通貨の安定性を維持するためには軍事力も必要になる。有事の際に敗戦もしくは国力を大幅に消耗して経済的に不安定になる可能性の高い国の通貨は安心して保有できないためだ。

そこで、米国の経済規模(ドル建て名目GDP)、貿易額、軍事力について、世界に占めるシェアを確認してみる。ちなみに、軍事力については、量的側面(艦船などの数)はともかく、秘匿性の高い質的側面(性能やノウハウなど)の評価は困難であるため、軍事にどれだけの資金を投入しているかを示す軍事費を用いた。また、経済や軍事力を支える技術開発力の一つの指標として国際特許出願数も併記している。

直近2019年における米国のシェアはGDPが24.5%、貿易額が11.0%、軍事費が37.5%、国際特許出願数が21.7%となっており、GDPと軍事費を中心に、それぞれ高いシェアを確保している(図表11)。

ただし、リーマンショックの影響が一巡した直後にあたる2010年時点と比べると、軍事費と特許出願数のシェアはそれぞれ10.0%ポイント、5.7%ポイント低下している(図表12)。GDPと貿易額のシェアは微増となっているものの、この間にドルの為替レートが平均的に2割強上昇6したことでかさ上げされていることを考慮すると、実質的には明確に低下している。

軍事費を除けば、米国もそれぞれ増加しているのだが、この間の中国の増加が著しく、シェアが押し下げられている。この結果、全体的に世界における米国の存在感は低下しており、特に中国に対する優位性は大きく低下している。

6 BIS算出のドル実効為替レートベース。

2|金融市場・金融センターの観点

基軸通貨の要件として、発行国が発展した金融市場を有していることが求められる理由は、基軸通貨の供給が主に自国の金融市場を通じて行われるためである。

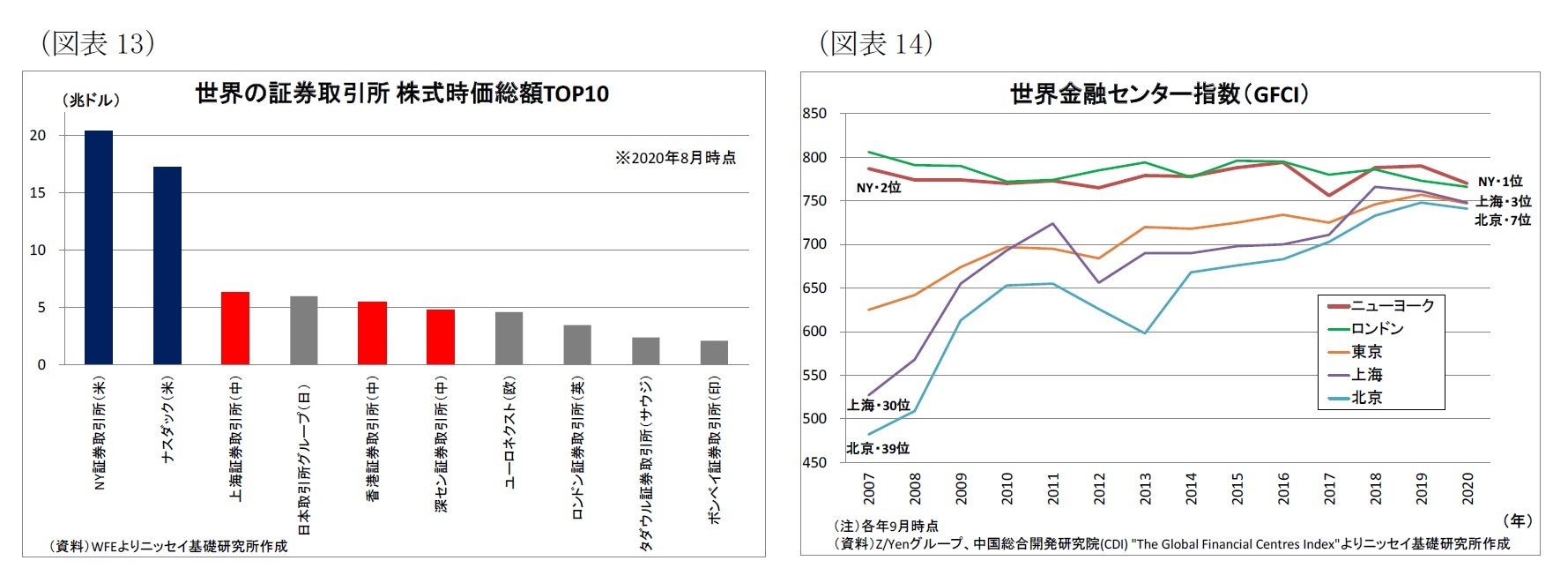

金融市場の規模の一例として、世界の証券取引所の株式時価総額を比較すると、米国の証券取引所が首位と2位を占めており、3位以下を大きく引き離している(図表13)。また、米国は世界最大のデリバティブ取引所であるCME(Chicago Mercantile Exchange)を有しており、原油や金(Gold)などの主力商品市況ではドル建て表記が世界標準となっている。

しかしながら、近年では中国金融市場の発展も著しい。主要都市の金融市場としての競争力を示す「世界金融センター指数(GFCI)」では、米国最大の金融センターであるニューヨークがロンドンと世界のトップを争う状況が続いているものの、中国の上海や北京も急ピッチの追い上げを見せており、ニューヨークとの差が大きく縮小している(図表14)。

基軸通貨の要件として、発行国が発展した金融市場を有していることが求められる理由は、基軸通貨の供給が主に自国の金融市場を通じて行われるためである。

金融市場の規模の一例として、世界の証券取引所の株式時価総額を比較すると、米国の証券取引所が首位と2位を占めており、3位以下を大きく引き離している(図表13)。また、米国は世界最大のデリバティブ取引所であるCME(Chicago Mercantile Exchange)を有しており、原油や金(Gold)などの主力商品市況ではドル建て表記が世界標準となっている。

しかしながら、近年では中国金融市場の発展も著しい。主要都市の金融市場としての競争力を示す「世界金融センター指数(GFCI)」では、米国最大の金融センターであるニューヨークがロンドンと世界のトップを争う状況が続いているものの、中国の上海や北京も急ピッチの追い上げを見せており、ニューヨークとの差が大きく縮小している(図表14)。

3―基軸通貨ドルの地位の行方

1|米経済の優位性はますます低下へ

1|米経済の優位性はますます低下へそして、ドルの基軸通貨としての地位の行方を考えると、今後も低下に向かう可能性が高い。

まず、経済規模の面では、今後も米国経済の成長率が発展段階にある新興国を下回り続けることで、米国経済の世界経済に占めるシェアは緩やかに低下していくと見込まれる。

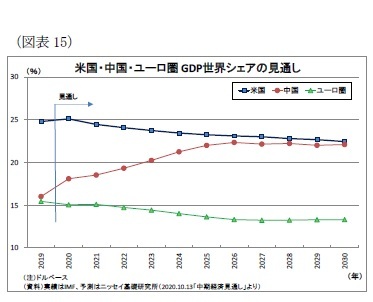

特に中国は今後も相対的に高い成長率を維持するため、米国との差をつめることになる。弊社中期経済見通しでは、2030年頃には中国が経済規模の面で米国とほぼ肩を並べると予想している7(図表15)。また、2030年代以降には、中国が米国を抜いて世界最大の経済大国に躍り出るとの見方も多い。少なくとも、米国が「世界で突出した経済大国」ではなくなることで、相対的な優位性は低下することになる。

そして、軍事力や貿易額、国内金融市場の規模なども経済規模と比例する面があることから、こうした領域においても基軸通貨を支える米国の優位性が低下する可能性が高い。

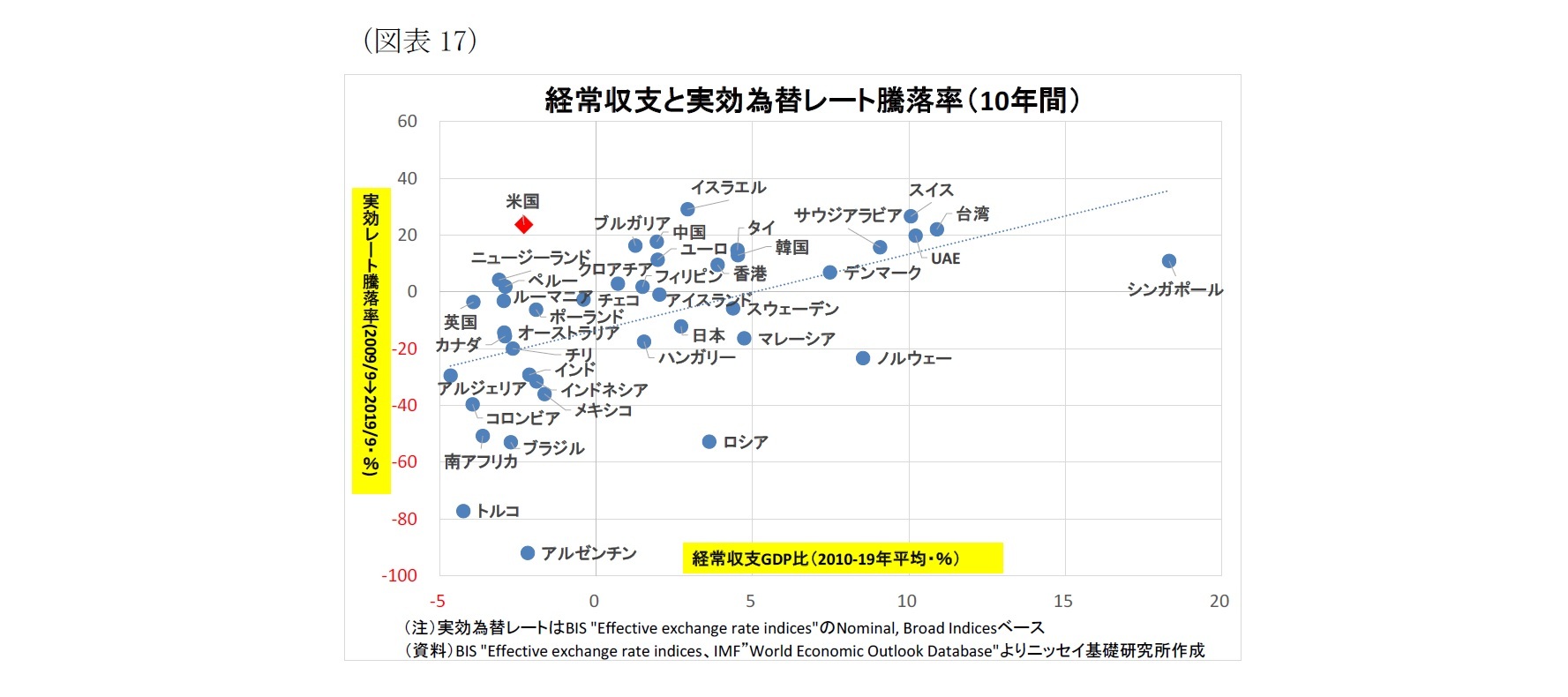

7 「中期経済見通し(2020~2030 年度)」(Weekly エコノミスト・レター 2020-10-13)

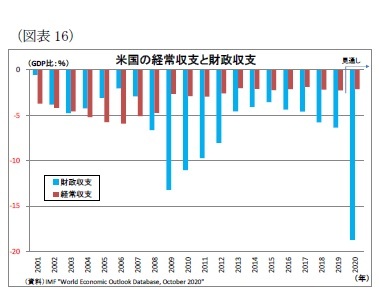

本来、経常赤字国の通貨は需給の面から下落しやすい傾向があるが、米国の場合は経常赤字ながら、海外から十分なファイナンスを行うことで通貨価値を保ってきた(図表17)。そして、そのファイナンスの裏付けとなっている一因が基軸通貨としての信認である。基軸通貨国として、経常赤字を通じてドルを海外に供給しているという面もある。

しかしながら、経常赤字の拡大が続くと需給の面からドル安圧力が強まることに加えて、その持続可能性への不安が高まることでドルの信認が揺らぎ、ドル安に繋がる可能性がある。ドルの価値への不安が高まると、ドルの保有を避ける動きが広がり、結果的にドル離れが加速することで基軸通貨としてのドルの地位も低下しかねない。

しかしながら、経常赤字の拡大が続くと需給の面からドル安圧力が強まることに加えて、その持続可能性への不安が高まることでドルの信認が揺らぎ、ドル安に繋がる可能性がある。ドルの価値への不安が高まると、ドルの保有を避ける動きが広がり、結果的にドル離れが加速することで基軸通貨としてのドルの地位も低下しかねない。

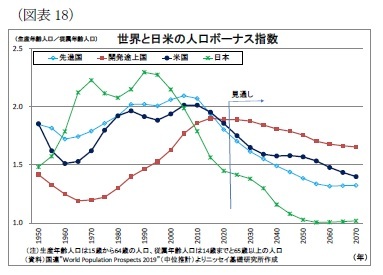

なお、一国の経常収支は国内の貯蓄・投資バランスで決定されるため、高齢化の進行などによる人口ボーナス指数(生産年齢人口/従属年齢人口)の低下は家計の貯蓄率低下を通じて経常収支を押し下げる効果を持つ。

なお、一国の経常収支は国内の貯蓄・投資バランスで決定されるため、高齢化の進行などによる人口ボーナス指数(生産年齢人口/従属年齢人口)の低下は家計の貯蓄率低下を通じて経常収支を押し下げる効果を持つ。米国でも他の先進国同様、既に高齢化が進行しつつあり、今後も長期にわたって同指数が大きく低下に向かう見通しになっている(図表18)。この影響で米国の経常赤字にさらなる拡大圧力がかかり、このことを通じて「基軸通貨ドルの信認」の揺らぎに波及する懸念がある。

また、今後2~3年は米国の財政赤字に伴うドル安も懸念される。コロナ禍で落ち込んだ経済を支えるために、米政府は今後も高水準の財政赤字を続ける可能性が高い。同時に、FRBは金利上昇を抑えるために大規模な国債買入れを継続するとみられ、ドルの大量供給によって市場でのドル余りが続くことになりそうだ。

4―基軸通貨交代(ドル基軸通貨体制終焉)の可能性

1|過去の事例・・・ポンドからドルへ

次に基軸通貨ドルの持続可能性を考えるうえで、過去における基軸通貨の交代事例を振り返っておきたい。

唯一かつ直近の交代事例としては、第二次世界大戦後に基軸通貨がポンドからドルへと交代した例が挙げられる。時代背景こそ現在とは大きく異なるものの、交代に至った要因について検証する。

次に基軸通貨ドルの持続可能性を考えるうえで、過去における基軸通貨の交代事例を振り返っておきたい。

唯一かつ直近の交代事例としては、第二次世界大戦後に基軸通貨がポンドからドルへと交代した例が挙げられる。時代背景こそ現在とは大きく異なるものの、交代に至った要因について検証する。

1)基軸通貨ポンド ~ポンドは第一次大戦後もしばらく力を維持、実質複本位制の時代が存在

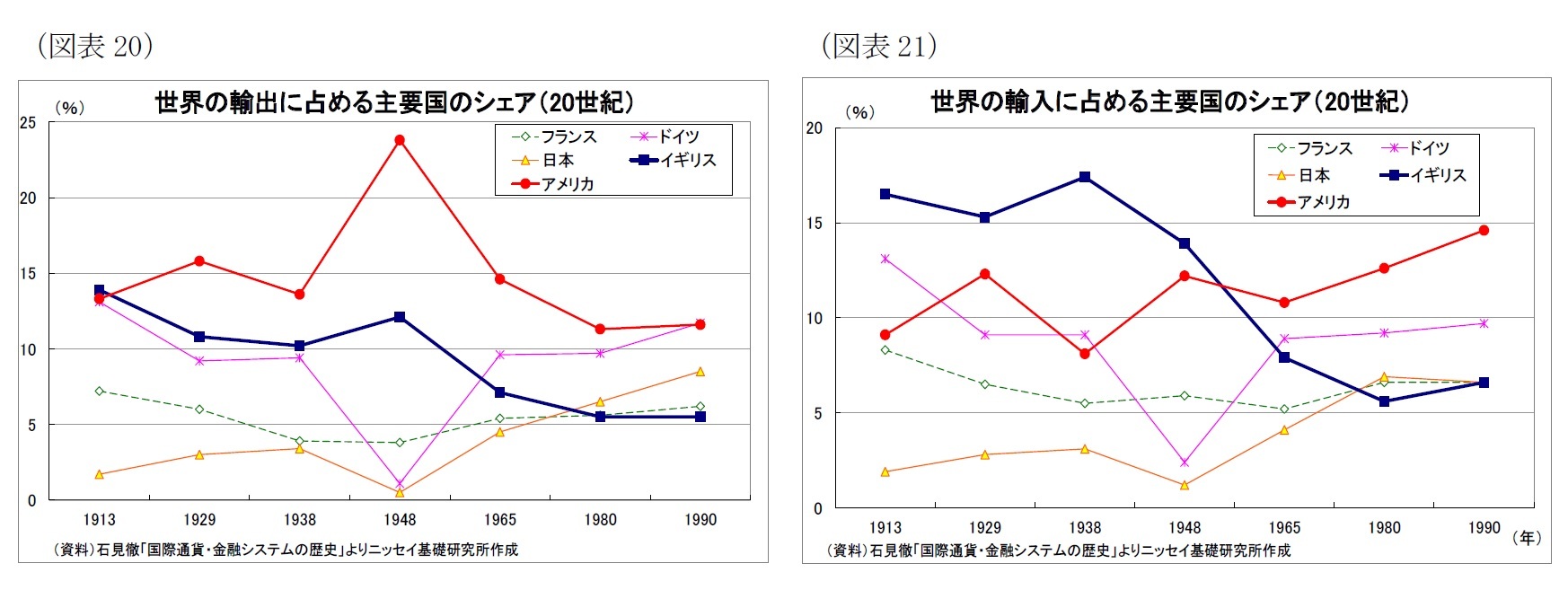

歴史的には金や銀など貴金属が国際通貨としてみなされた時代もあったが、ドルが基軸通貨となる前、少なくとも19世紀から第二次世界大戦後までは英国のポンドが世界の基軸通貨に位置付けられていた。当時の英国は経済規模の面で大国ではあったが、現在の米国(世界のGDPの約25%)ほど突出した存在ではなかったようだ。ただし、(1)世界の貿易・海運の中心地であったこと、(2)それに伴って世界の金融取引の中心地であったこと、(3)いち早く産業革命を経験した「世界の工場」であり、高い貿易シェアを有していたこと、(4)他国に先駆けて金本位制を確立し、金との兌換性が保証されていたこと、などが基軸通貨ポンドを誕生させた要因と考えられる。

一般にポンドは第二次世界大戦を境に基軸通貨の地位をドルに明け渡したと言われるが、ある日突然基軸通貨が変更になった訳ではなく、第一次世界大戦後のいわゆる「戦間期」にはポンドとドルが基軸通貨として並び立つ「複本位制」のような時代があったことが知られている。

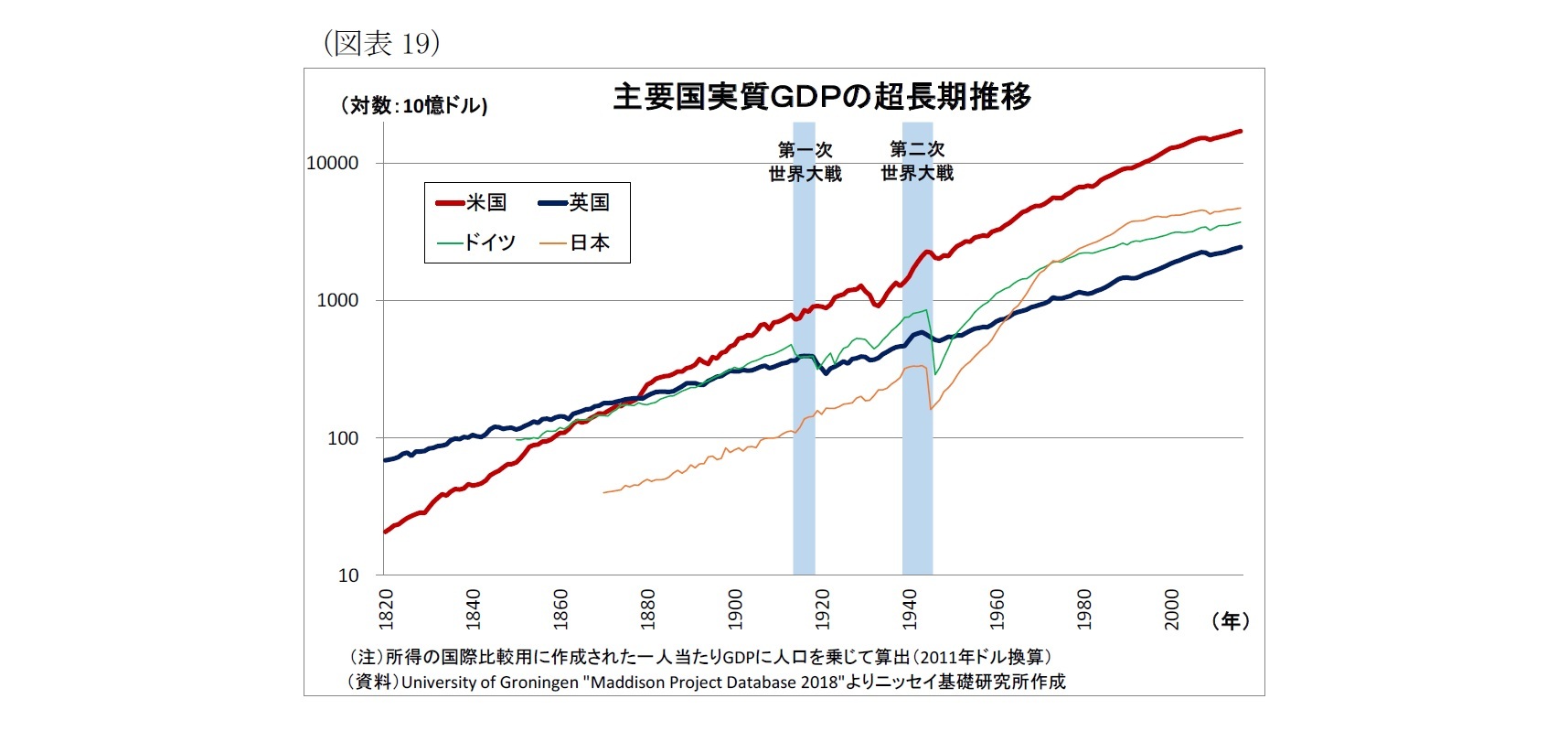

経済規模の点で見ると、第一次世界大戦前の段階で、英国のGDPは既に米国に大きく引き離されていた(図表19)。

歴史的には金や銀など貴金属が国際通貨としてみなされた時代もあったが、ドルが基軸通貨となる前、少なくとも19世紀から第二次世界大戦後までは英国のポンドが世界の基軸通貨に位置付けられていた。当時の英国は経済規模の面で大国ではあったが、現在の米国(世界のGDPの約25%)ほど突出した存在ではなかったようだ。ただし、(1)世界の貿易・海運の中心地であったこと、(2)それに伴って世界の金融取引の中心地であったこと、(3)いち早く産業革命を経験した「世界の工場」であり、高い貿易シェアを有していたこと、(4)他国に先駆けて金本位制を確立し、金との兌換性が保証されていたこと、などが基軸通貨ポンドを誕生させた要因と考えられる。

一般にポンドは第二次世界大戦を境に基軸通貨の地位をドルに明け渡したと言われるが、ある日突然基軸通貨が変更になった訳ではなく、第一次世界大戦後のいわゆる「戦間期」にはポンドとドルが基軸通貨として並び立つ「複本位制」のような時代があったことが知られている。

経済規模の点で見ると、第一次世界大戦前の段階で、英国のGDPは既に米国に大きく引き離されていた(図表19)。

(2020年12月07日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【通貨覇権を巡る攻防~ドル基軸通貨体制の持続可能性は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

通貨覇権を巡る攻防~ドル基軸通貨体制の持続可能性は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!