- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 日本株式の年初の見通しはなぜ強気になりやすいのか~背景にあるのは楽観的な業績見通し~

2017年01月11日

文字サイズ

- 小

- 中

- 大

1――はじめに

2017年が始まりました。2016年の株式市場は大荒れでしたが、「申酉(さるとり)騒ぐ」の相場格言どおりに、酉年の今年も荒れる相場になるのでしょうか。株式市場関係者の新年の株価予想に耳を傾けると、「業績拡大で株価も上昇」という声が多いようです。しかし、ここ数年を振り返ってみると、年初に株式市場で堅調な展開が予想されていても、実際に蓋を開けてみると年初の想定どおりにいかない年も多くありました。

そこで本稿では、年初の想定通りにいく年がなぜ少ないのかをPER(Price Earnings Ratio:株価収益率)や企業業績から考えていきたいと思います。

そこで本稿では、年初の想定通りにいく年がなぜ少ないのかをPER(Price Earnings Ratio:株価収益率)や企業業績から考えていきたいと思います。

2――業績が正確に見通せれば株価はある程度、予想可能

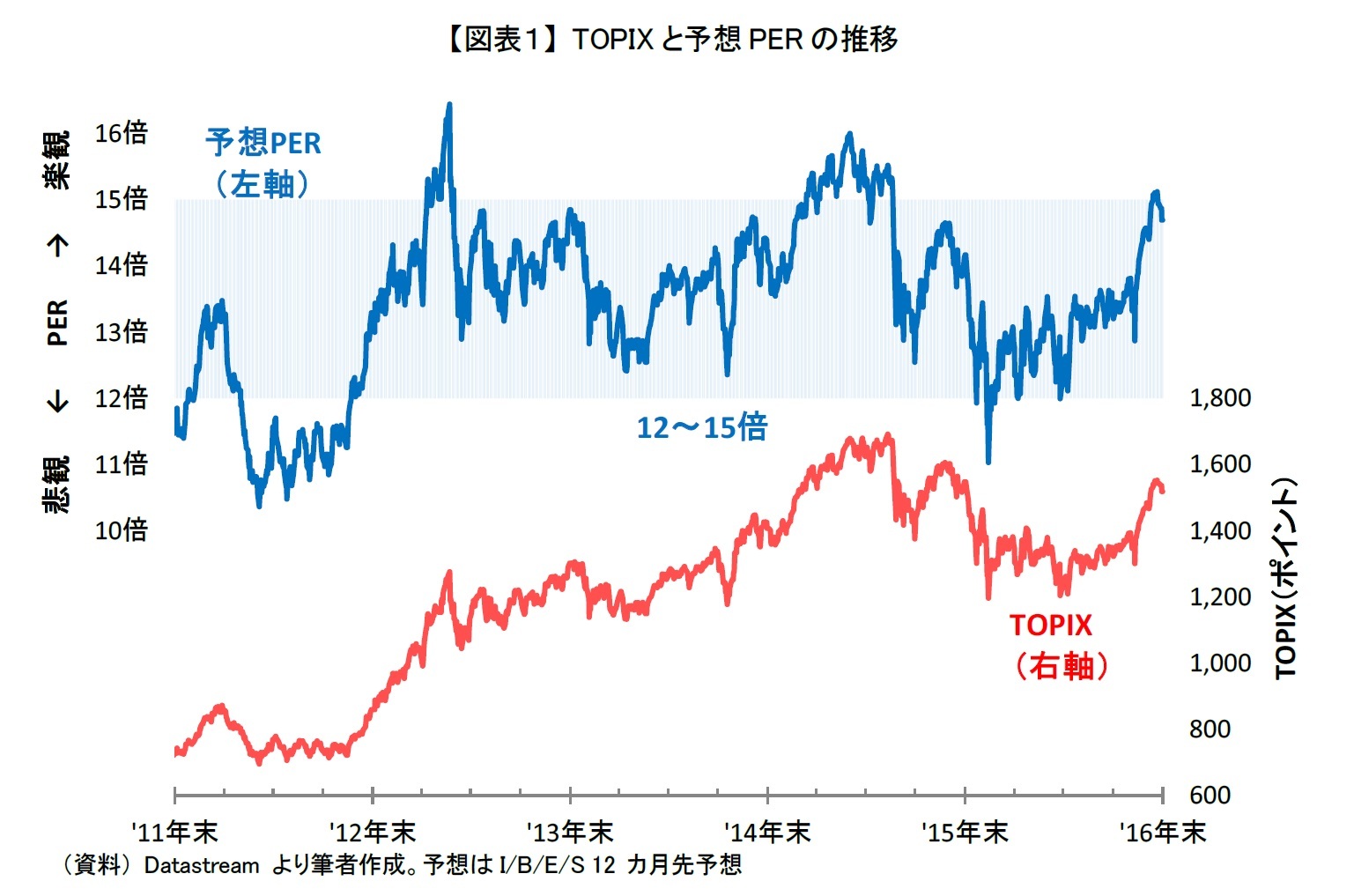

ここ4年間のPERの推移を踏まえると、2017年も投資家が過度に楽観的もしくは悲観的にならない限り、PERは12倍から15倍の間で動くことが想定されます。そのことから、もし新年度の業績を正確に見通すことが出来たならば、株価が動く範囲をある程度絞り込めます。TOPIXのEPSが105ポイントほど期待できるのであれば、TOPIXは1,260~1,575ポイントの間で推移する可能性が高いといえるでしょう。

3――新年度の業績見通しは難しい?

そのため、株価を予想するにはPERの変動よりもEPSの動向をつかむこと、つまり新年度の業績が重要になると筆者は考えています。特に、前章で見てきたように昨年11月以降の株価上昇に伴いPERは切り上がってきており、高水準にあります。足元、PERの水準がさらに大きく切り上がることは期待しにくい状況です。今後、株価が上昇するかは企業業績にかかっているといえます。

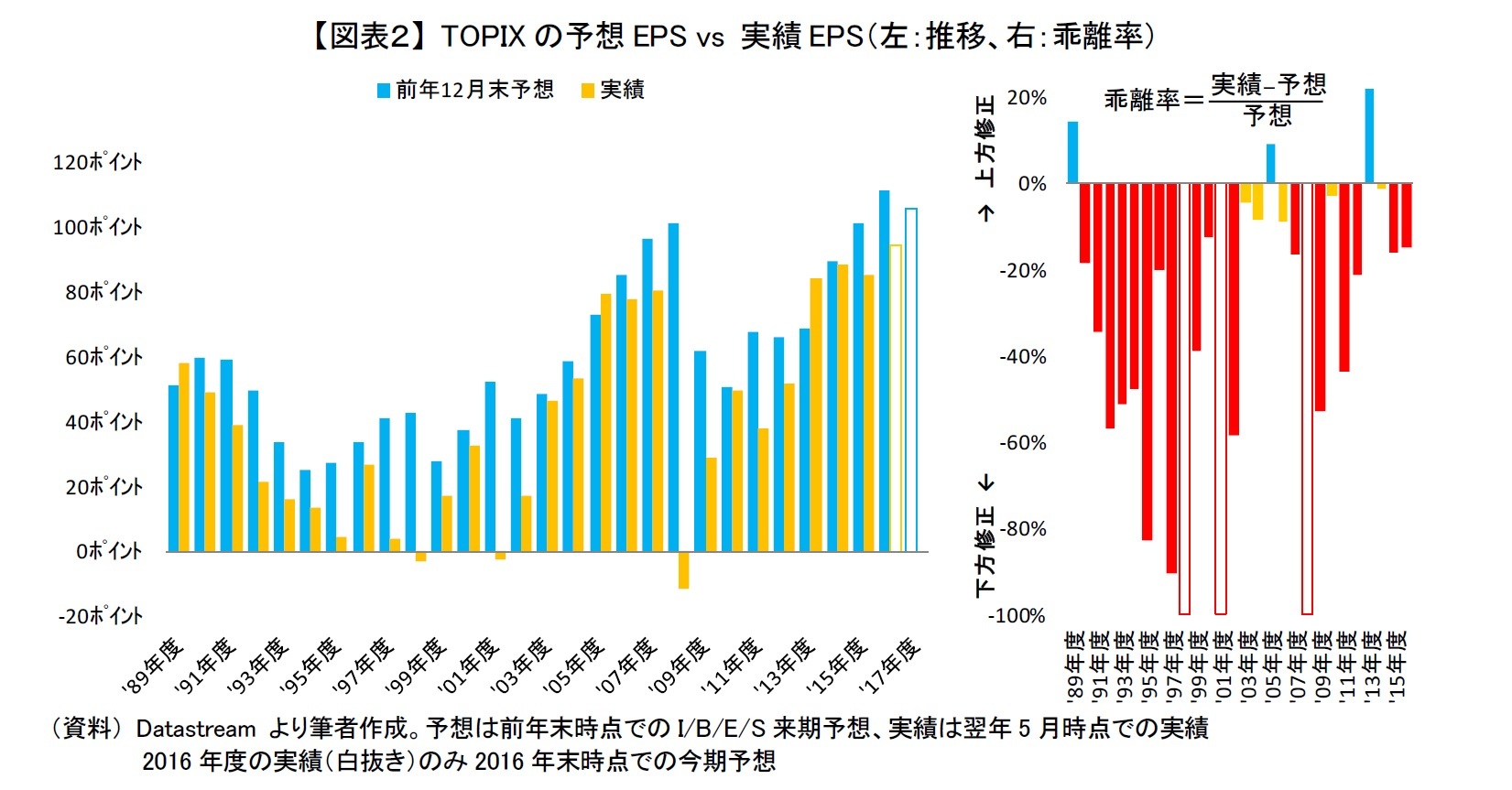

しかし、年初に新年度の企業業績を正確に予想するのはきわめて困難で、証券会社などから発表される新年度の業績見通しは例年、楽観的な傾向があります。実際に証券会社などの予想を集計しているI/B/E/S予想と実績の乖離具合を見てみましょう【図表2】。

TOPIXのEPSの新年度の予想と実績を比較すると、1989年度以降の28年間で予想より上方に着地した年は1989、2005、2013年度の3年だけでした【右:青棒】。予想より下方に着地した年度の中で、予想から実績の乖離率が▲10%以内で収まった年度も5年でした【右:黄棒】。残りの年度は予想から大きく乖離、もしくは赤字に転落していました【右:赤棒、白抜きは赤転した年度】。

しかし、年初に新年度の企業業績を正確に予想するのはきわめて困難で、証券会社などから発表される新年度の業績見通しは例年、楽観的な傾向があります。実際に証券会社などの予想を集計しているI/B/E/S予想と実績の乖離具合を見てみましょう【図表2】。

TOPIXのEPSの新年度の予想と実績を比較すると、1989年度以降の28年間で予想より上方に着地した年は1989、2005、2013年度の3年だけでした【右:青棒】。予想より下方に着地した年度の中で、予想から実績の乖離率が▲10%以内で収まった年度も5年でした【右:黄棒】。残りの年度は予想から大きく乖離、もしくは赤字に転落していました【右:赤棒、白抜きは赤転した年度】。

つまり過去3分の2以上の年が、年初に想定されていたよりも実際にはだいぶ低業績であったことが分かります。業績見通しが甘いと、株価の予想範囲もその分だけ高くなってしまいます。そのため、年初の株価予想が強気になっていたと解釈することができます。

では、なぜ年初の業績予想が楽観的だったのでしょうか。年初の予想は企業から出てくる情報が少なく、市場関係者の裁量が大きくなるため、予想が希望的観測になりやすくなると筆者は考えています。証券会社は市場が活況になることを心の中で願っており、年初の業績予想はポジティブな予想になりやすかったのではないでしょうか。ちなみに、過去一度も新年度の減益を予想した年はなく、常に業績拡大が市場関係者の間で予想されていたことからもそのことが伺えます。

2017年度は、足元のEPS予想が106ポイントと二桁増益を市場関係者は見込んでいます。しかし過去の傾向を踏まえると、市場予想は実際に企業が達成するにはハードルが高いことも考えられ、やや割り引いて見たほうが無難だといえるのではないでしょうか。ちなみに2016年度は、一年前は110ポイントを超える水準が予想されていましたが、足元の予想は90ポイント台と大きく下方修正されました。

では、なぜ年初の業績予想が楽観的だったのでしょうか。年初の予想は企業から出てくる情報が少なく、市場関係者の裁量が大きくなるため、予想が希望的観測になりやすくなると筆者は考えています。証券会社は市場が活況になることを心の中で願っており、年初の業績予想はポジティブな予想になりやすかったのではないでしょうか。ちなみに、過去一度も新年度の減益を予想した年はなく、常に業績拡大が市場関係者の間で予想されていたことからもそのことが伺えます。

2017年度は、足元のEPS予想が106ポイントと二桁増益を市場関係者は見込んでいます。しかし過去の傾向を踏まえると、市場予想は実際に企業が達成するにはハードルが高いことも考えられ、やや割り引いて見たほうが無難だといえるのではないでしょうか。ちなみに2016年度は、一年前は110ポイントを超える水準が予想されていましたが、足元の予想は90ポイント台と大きく下方修正されました。

(2017年01月11日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日本株式の年初の見通しはなぜ強気になりやすいのか~背景にあるのは楽観的な業績見通し~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日本株式の年初の見通しはなぜ強気になりやすいのか~背景にあるのは楽観的な業績見通し~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!