- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 保険会社経営 >

- 2024年度生命保険決算の概要-利差益増により基礎利益は増加、国内債券は含み損だがほぼ問題なし

2024年度生命保険決算の概要-利差益増により基礎利益は増加、国内債券は含み損だがほぼ問題なし

保険研究部 主任研究員 年金総合リサーチセンター・気候変動リサーチセンター兼任 安井 義浩

文字サイズ

- 小

- 中

- 大

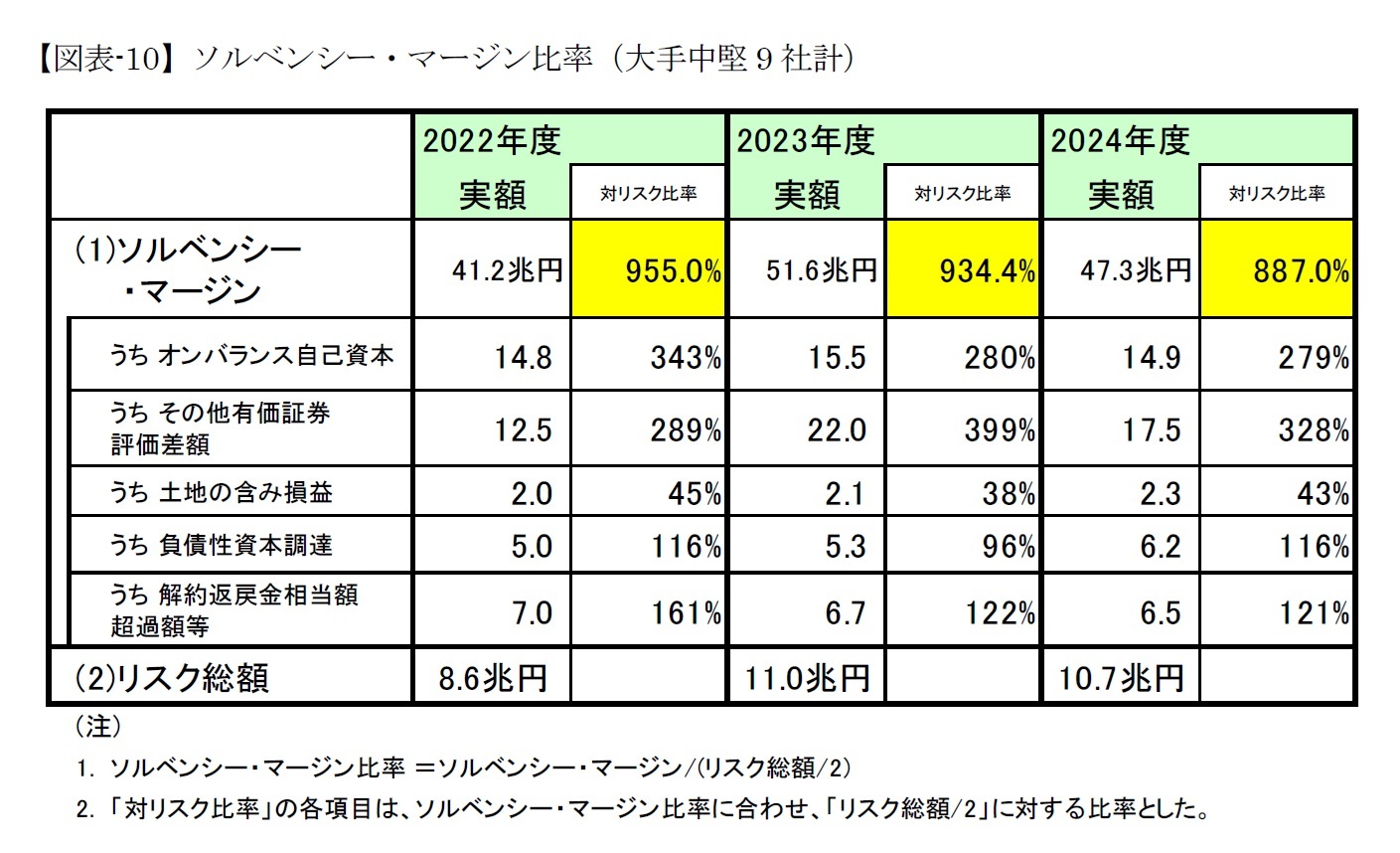

一方、リスク(=分母)の方では、資産運用リスクが減少している(さらなる詳細は不明だが、有価証券の時価下落によるリスク対象資産額の減少によるものか)。こうしてマージンとリスクがともに減少して、ソルベンシー・マージン比率は、若干低下したものの、高水準を維持している。

これまで現行方式によるソルベンシー・マージン比率の内訳をみることにより、保有リスクとそれに対する準備金等の対応状況は、ある程度窺い知ることができていたが、それに加えて、経済価値ベースのソルベンシー指標(ESR :Economic Solvency Ratio)を、大手4社グループなど一部の会社が開示し始めている。

これは新たな算出方法(例えば資産、負債とも経済価値、いわば時価ベースで評価するなど)による、会社のリスク量に対する自己資本の率である。開示された大手社の数値はおよそ200%~220%程度で、前年度から大きな変動はみられない。全社が開示するのは2025年度分からとされている。

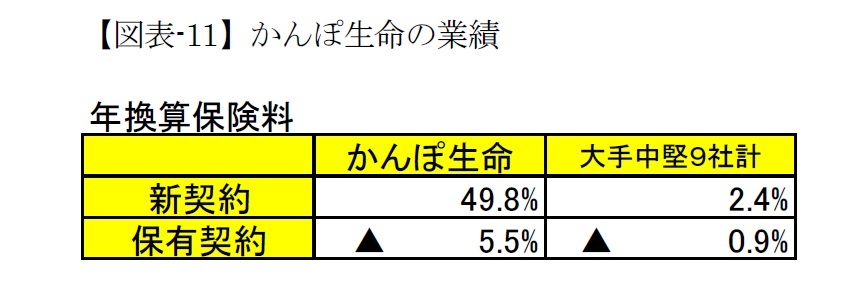

3――かんぽ生命の状況

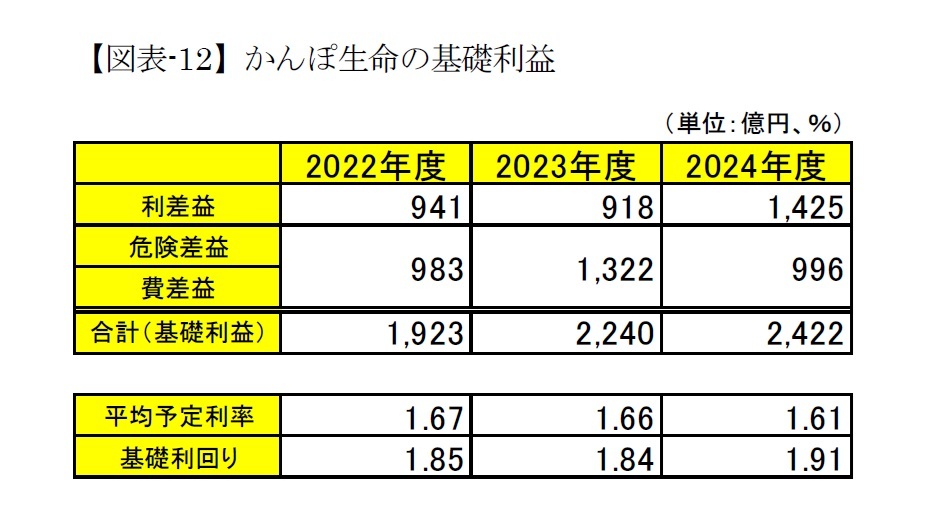

利差益については、平均予定利率は低下、基礎利回りは上昇しており、利差益は1,425億円と大幅増加となった。一方、危険差と費差の合計は減少しており、これらを合計した基礎利益は2,422億円に増加した。

かんぽ生命の資産運用は、有価証券については、国債・地方債・社債がほとんどを占めており、中でも国債の構成比が有価証券全体の76%となっている(前年度も76%)。株式への投資は、もともとほぼゼロであったものが、近年構成比を高めているが、まだ小さい。こうした点は、他の伝統的な大手中堅生保とは異なっており、安全性を重視した運用ポートフォリオとなっている(一方、9社合計では、有価証券中の国債の構成比は近年平均40%強程度)。

そうしたこともあり、基礎利回りが低い反面、ソルベンシー・マージン比率については、2024年度は893.40%と低下したが、引き続き高水準である(前年度は1,016.8%)。こうした高水準は、リスク性資産の構成割合が従来から低いことに加え、内部留保が厚いことに起因する。例えば、民営化前の旧簡易保険契約(貯金・簡易生命保険管理機構からかんぽ生命が受再している形態)を含め約1.2兆円の危険準備金を保有している。かんぽ生命を除く民間生保約40社の合計額が、ここ数年増加してきてはいても5.3兆円程度であることからも、水準の厚さがうかがえる。また逆ざやに備えるための追加責任準備金が累計で5.0兆円と、引き続き厚い水準にある。

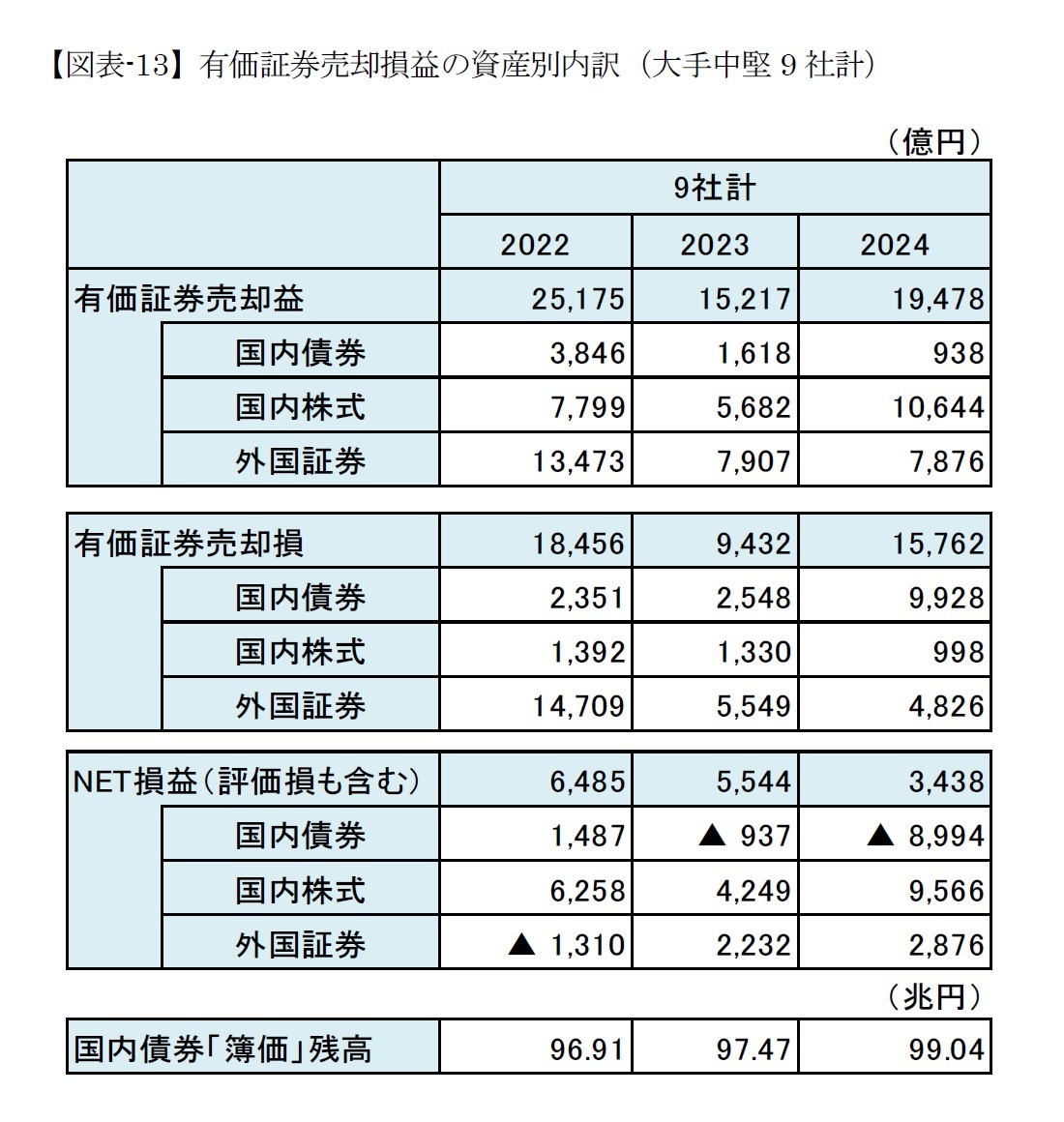

2024年度には国内債券の売却損が急増している。これは価格が下落(金利が上昇)した債券を売却したことによるものだが、その損失については、国内大手社の場合、全般的には好調な株式等の売却益を得ることにより、バランスを保っているようだ。また売却しただけ、国内債券の保有残高が減少しているわけではないことも図表-13でわかる。つまり、国内債券については、低い金利のものを、高い金利のものに入れ替えたということで、残高水準については維持または増加させている。

2024年度末時点では、ほぼすべての生命保険会社において、保有する国内債券は含み損の状況にある。しかしこのことが、各社の決算説明でもあまりとりあげられていないのは、特段の問題はないとされているからだろう。これはどういうことなのか、先の「運用環境と有価証券含み益」の項でも既に触れたが、もう少し詳しく確認しておこう。

まずは、会計上は現れないが、金利が上昇するにつれて、対応する保険負債(責任準備金)の時価ベースの評価額の方も下落しているはずなので、準備金積立の負担が実質的には小さくなっている。この保険負債と債券の対応関係は、経済価値ベースのソルベンシーでみるようになれば、問題ないことが確認できる。

負債の時価評価まで見なくとも、債券の含み損は満期まで保有すれば解消する性質のものであるから問題ないとも言える。この場合心配なのは、金利がさらに上昇して、競合する金融商品の利回りが高くなってきた時に、生命保険を解約してそちらに大量に移っていくことである。資金確保のため、満期まで債券を持てないことになるからである。

それにしても、大手の場合、株式の保有も一定程度あるので、その含み益、売却益で損失をカバーすることが可能であろう(例えば図表-4参照)。株式をほとんど持たない会社でも、これまでの各種の準備金などの内部留保でカバーできると考えられる。

といったそもそもの仕組みや準備金により、債券の含み損があってもまず問題はないといえそうである。

現在、超長期債は金利が上がってはいるが、これは生命保険会社が購入しないから価格が下がっている、という事情も考えられる。経済価値ベースのソルベンシー規制に対応するために、生命保険会社は長期の負債を考慮して、それに規模や年限が見合うような、ある程度長期の国債を保有する必要があった。2025年度に入り、すでに規制に対応する準備は終えているということかもしれない。2025年以降も債券と負債をマッチさせるための投資方針は、会社の負債の状況、すなわち保証利率の水準や保険期間によって、超長期債を必要とするかどうかにもよると考えられ、結果として各社により異なってくるかもしれない。

また、金利上昇を受けて、他の金融商品との競合に備えて、保険商品の予定利率が引き上げられていくこととも考えられ、すでに一部にそうした動きも現れている。

(2025年07月31日「基礎研レポート」)

03-3512-1833

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

安井 義浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/07 | 個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/31 | 保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/24 | 企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/17 | EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 | 安井 義浩 | 基礎研レター |

新着記事

-

2025年11月07日

フィリピンGDP(25年7-9月期)~民間消費の鈍化で4.0%成長に減速、電子部品輸出は堅調 -

2025年11月07日

次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 -

2025年11月07日

個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年11月07日

中国の貿易統計(25年10月)~輸出、輸入とも悪化。対米輸出は減少が続く -

2025年11月07日

英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2024年度生命保険決算の概要-利差益増により基礎利益は増加、国内債券は含み損だがほぼ問題なし】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2024年度生命保険決算の概要-利差益増により基礎利益は増加、国内債券は含み損だがほぼ問題なしのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!