- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 世界経済 >

- IMF世界経済見通し-ベースラインは安定成長だが不確実性は高い

IMF世界経済見通し-ベースラインは安定成長だが不確実性は高い

経済研究部 主任研究員 高山 武士

文字サイズ

- 小

- 中

- 大

1.内容の概要:成長率は24年10月時点の見通しからほぼ変更なし

2.内容の詳細:新政権下で経済政策の不確実性が高まる

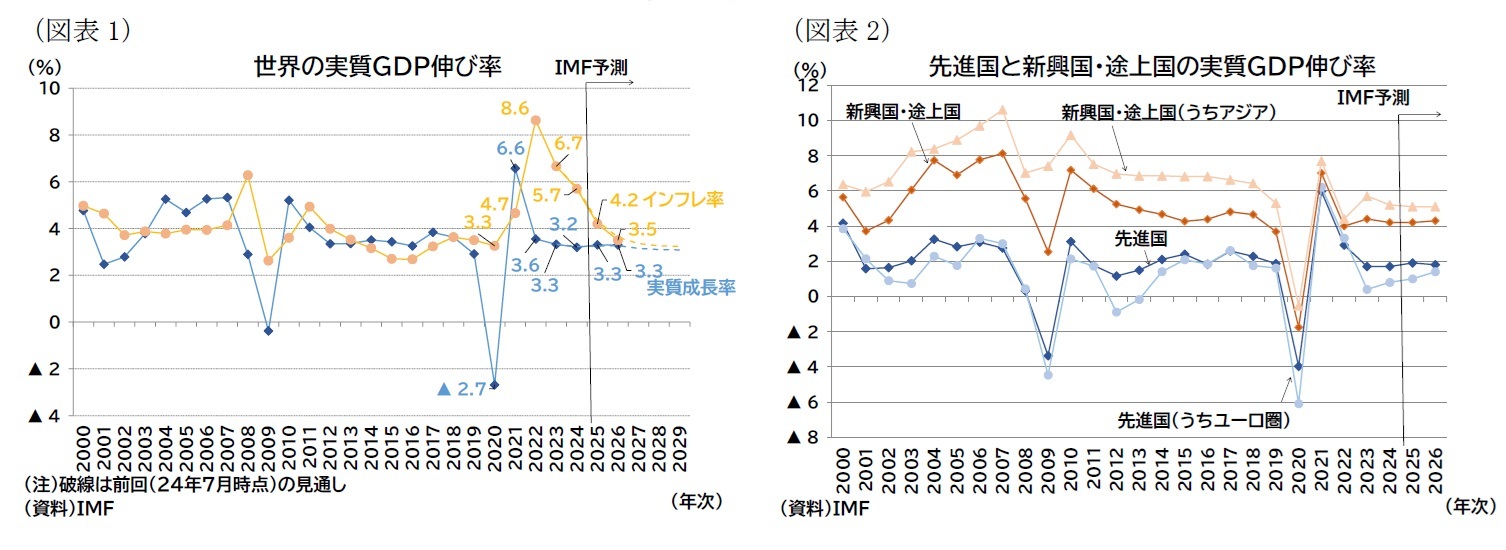

IMFは25年・26年の成長率見通しについて、全体では概ね24年10月時点から変更がなかった。なお、世界成長率見通し(3.3%)はコロナ禍後の潜在成長率とほぼ一致するとしている。ただし、ベースラインの見通しは公表時点の政策を前提としており、特にトランプ政権後に実施・変更されるだろう政策について織り込まれていない点には留意が必要と言える(例えば、ベースラインシナリオでは貿易量の推計値が小幅に下方修正されているが、一過性のものとされている)。

成長率見通しを地域別に見ると、主に米国の上方修正が他の主要国の下方修正と相殺される結果となっている。

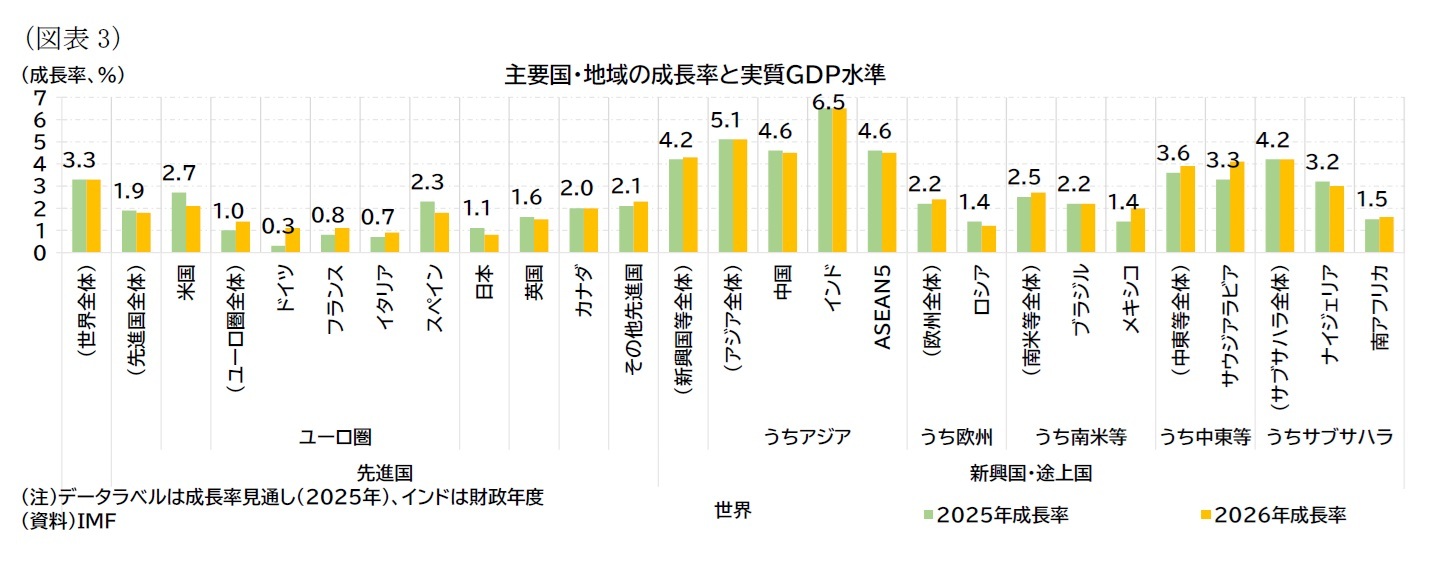

まず、先進国と新興国・途上国の成長率見通しは(前掲図表2、図表3)、ともに大きな修正はなされなかった(先進国:25年1.8→1.9%、26年1.8→1.8%、新興国・途上国:25年4.2→4.2%、26年4.2→4.3%)。

国別には、先進国において米国の25年の成長率がゲタ効果や労働市場の堅調さ、投資の加速などから大幅に上方修正された(25年2.2→2.7%、26年2.0→2.1%)。

ユーロ圏は地政学的緊張が景況感の低下をもたらし、また製造業の成長が予想を下回り、政治・政策の不確実性が高まっていることなどから、25年の成長率が下方修正された(25年1.2→1.0%、26年1.5→1.4%)。

英国(25年1.5→1.6%、26年1.5→1.5%)や日本(25年1.1→1.1%、26年0.8→0.8%)など、その他の先進国は実質所得の回復による消費の押し上げというプラス要因と貿易政策の不確実性やそれに伴う投資の抑制というマイナス要因が相殺され、見通しはあまり変更されていない。

インドは見通しの修正はなく、潜在成長率並みの成長が予想されている(25年度6.5→6.5%、26年度6.5→6.5%)。

その他の新興国・途上国では、サウジアラビアが原油減産延長で25年の成長率が大幅に下方修正されている(25年4.6→3.3%、26年4.4→4.1%)。

国別の改訂状況を見ると、改訂見通しで公表している30か国中、25年(度)は8か国が上方修正、10か国が下方修正、残りの12か国は横ばいだった2。また、26年(度)は上方修正が7か国、7か国が下方修正、16か国が横ばいとまちまちの結果となった。

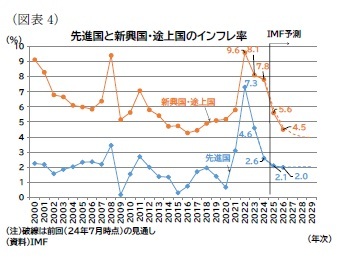

インフレ率については(前掲図表1・4)、先進国でやや上方修正(25年2.0→2.1%、26年2.0→2.0%)、新興国・途上国でやや下方修正(25年5.9→5.6%、26年4.7→4.5%)、世界全体で下方修正(25年4.3→4.2%、26年3.6→3.5%)となった。なお、総じてディスインフレが継続されると見込まれるものの、国別に見ると米国では2%目標を上回った状況が続き、ユーロ圏ではよりインフレが鎮静化、中国では低インフレが続くと予想されている。

インフレ率については(前掲図表1・4)、先進国でやや上方修正(25年2.0→2.1%、26年2.0→2.0%)、新興国・途上国でやや下方修正(25年5.9→5.6%、26年4.7→4.5%)、世界全体で下方修正(25年4.3→4.2%、26年3.6→3.5%)となった。なお、総じてディスインフレが継続されると見込まれるものの、国別に見ると米国では2%目標を上回った状況が続き、ユーロ圏ではよりインフレが鎮静化、中国では低インフレが続くと予想されている。IMFは今回の見通しに対するリスクは中期的には下向きに傾いているとした。リスクバランスが下向きに傾いているとの評価は、前回24年10月と同様である。一方、短期的には各国間の乖離が拡大し、米国で上振れる一方で欧州や中国など大半の国では下振れるリスクがあるとも指摘している。

こうしたリスク要因として、具体的には「保護主義的な政策の強化」(短期的にも中期的にも下振れリスク)、「米国の財政緩和」(短期的には押し上げ要因だが、長期的には財政健全化が必要になる可能性や金利上昇が他地域の経済活動を押し下げる可能性がある)、「規制緩和」(米国の成長を押し上げる可能性がある一方、ドル高は新興国・途上国からの資本流出リスクを高める。またマクロ金融を安定させるための規制を緩和することで、景気過熱と急後退が発生する可能性がある)、「その他供給制約(移民流入の減少に伴う労働力の混乱など)」を挙げている。これらについては、政策の組み合わせや規模の違いによって各国への影響がかなり異なると見られることも指摘されている。

なお、関税政策に関して、インフレ率への影響は不透明としつつも、近年の高インフレ期を経て期待インフレ率が上昇していることから、上振れリスクが高くなり得る点が指摘されている。また、地政学的な緊張の高まりに伴う商品価格の再高騰も指摘されている。これらは、「高金利の長期化による財政・金融・外的リスクの悪化」になると指摘されている。

一方、成長率への上振れリスクとしては、「各国政権による貿易協定の再交渉と不確実性の早期解消」「構造改革の推進」が挙げられた。

1 同日に「一サイクル終え、乖離広がる中で新たなサイクル始まる(As One Cycle Ends, Another Begins Amid Growing Divergence)」との題名のブログも公表している。

2 修正幅が四捨五入して0.0%ポイントの国を横ばいとした。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2025年01月20日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1818

- 【職歴】

2006年 日本生命保険相互会社入社(資金証券部)

2009年 日本経済研究センターへ派遣

2010年 米国カンファレンスボードへ派遣

2011年 ニッセイ基礎研究所(アジア・新興国経済担当)

2014年 同、米国経済担当

2014年 日本生命保険相互会社(証券管理部)

2020年 ニッセイ基礎研究所

2023年より現職

・SBIR(Small Business Innovation Research)制度に係る内閣府スタートアップ

アドバイザー(2024年4月~)

【加入団体等】

・日本証券アナリスト協会 検定会員

高山 武士のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/07 | 英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化 | 高山 武士 | 経済・金融フラッシュ |

| 2025/11/04 | ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/31 | ECB政策理事会-3会合連続となる全会一致の据え置き決定 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/31 | ユーロ圏GDP(2025年7-9月期)-前期比プラス成長を維持し、成長率は加速 | 高山 武士 | 経済・金融フラッシュ |

新着記事

-

2025年11月07日

フィリピンGDP(25年7-9月期)~民間消費の鈍化で4.0%成長に減速、電子部品輸出は堅調 -

2025年11月07日

次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 -

2025年11月07日

個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年11月07日

中国の貿易統計(25年10月)~輸出、輸入とも悪化。対米輸出は減少が続く -

2025年11月07日

英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【IMF世界経済見通し-ベースラインは安定成長だが不確実性は高い】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

IMF世界経済見通し-ベースラインは安定成長だが不確実性は高いのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!