- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(6月調査)予測~大企業製造業の業況判断DIは9ポイント上昇の14と予想、非製造業との格差は拡大へ

2021年06月17日

文字サイズ

- 小

- 中

- 大

6月短観予測:製造業は外需・円安が追い風に、非製造業は緊急事態宣言が重荷に

(大企業製造業の景況感は2年半ぶりの高水準へ)

7月1日に公表される日銀短観6月調査では、海外経済回復に伴う輸出の増加や円安基調の継続などを受けて、注目度の高い大企業製造業の業況判断DIが14と前回3月調査から9ポイント上昇し、景況感の順調な回復が続いていることが確認されると予想する。この場合、DIの水準は2018年12月調査(19)以来の高水準となる。一方、一部地域での3度目の緊急事態宣言発令が重荷となり、大企業非製造業の業況判断DIは3と前回調査から4ポイントの上昇に留まると見込んでいる(図表1)。製造業の改善幅が非製造業を大きく上回ることで、製造業・非製造業間の景況感格差がさらに拡大することになりそうだ。

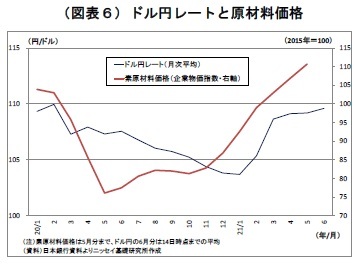

前回3月調査1では、輸出の回復や巣ごもり需要の拡大、円高の是正等を受けて製造業の景況感が大幅に改善する一方で、「Go To トラベル」の停止や緊急事態宣言の再発令2に伴う対面サービス需要の落ち込みを受けて、非製造業の景況感は伸び悩んでいた(図表2・3)。

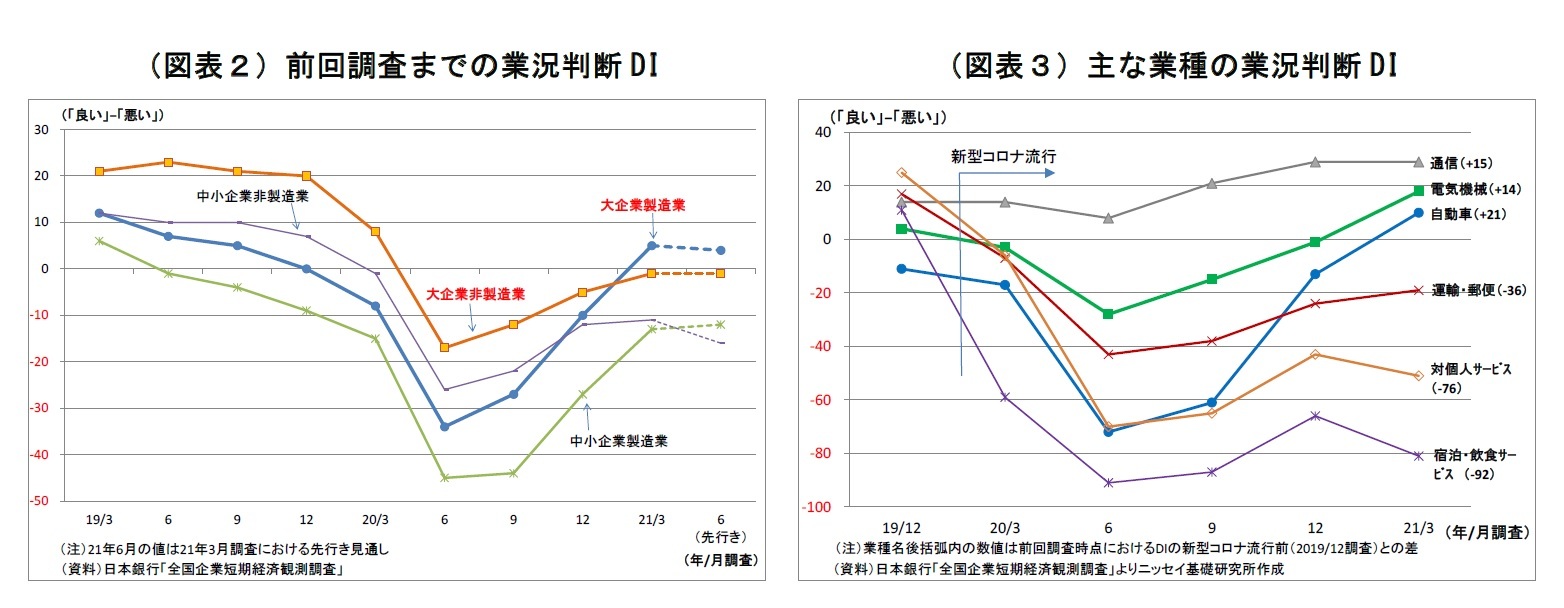

前回調査以降も欧米を中心にコロナワクチンの接種が進んだことなどから海外経済が回復し、輸出の増勢が続く一方、国内では新型コロナの感染再拡大に伴って、一部地域で休業要請や酒類提供の禁止を伴う3度目の緊急事態宣言が発令され、飲食・宿泊等の対面サービス消費などへの逆風が再び強まることとなった(図表4)。

実際、今月公表された5月分の景気ウォッチャー調査(いわゆる街角景気)では、現状判断(水準)DI3が2カ月連続で悪化し、特に飲食関連DIの悪化が顕著になっている(図表5)。

7月1日に公表される日銀短観6月調査では、海外経済回復に伴う輸出の増加や円安基調の継続などを受けて、注目度の高い大企業製造業の業況判断DIが14と前回3月調査から9ポイント上昇し、景況感の順調な回復が続いていることが確認されると予想する。この場合、DIの水準は2018年12月調査(19)以来の高水準となる。一方、一部地域での3度目の緊急事態宣言発令が重荷となり、大企業非製造業の業況判断DIは3と前回調査から4ポイントの上昇に留まると見込んでいる(図表1)。製造業の改善幅が非製造業を大きく上回ることで、製造業・非製造業間の景況感格差がさらに拡大することになりそうだ。

前回3月調査1では、輸出の回復や巣ごもり需要の拡大、円高の是正等を受けて製造業の景況感が大幅に改善する一方で、「Go To トラベル」の停止や緊急事態宣言の再発令2に伴う対面サービス需要の落ち込みを受けて、非製造業の景況感は伸び悩んでいた(図表2・3)。

前回調査以降も欧米を中心にコロナワクチンの接種が進んだことなどから海外経済が回復し、輸出の増勢が続く一方、国内では新型コロナの感染再拡大に伴って、一部地域で休業要請や酒類提供の禁止を伴う3度目の緊急事態宣言が発令され、飲食・宿泊等の対面サービス消費などへの逆風が再び強まることとなった(図表4)。

実際、今月公表された5月分の景気ウォッチャー調査(いわゆる街角景気)では、現状判断(水準)DI3が2カ月連続で悪化し、特に飲食関連DIの悪化が顕著になっている(図表5)。

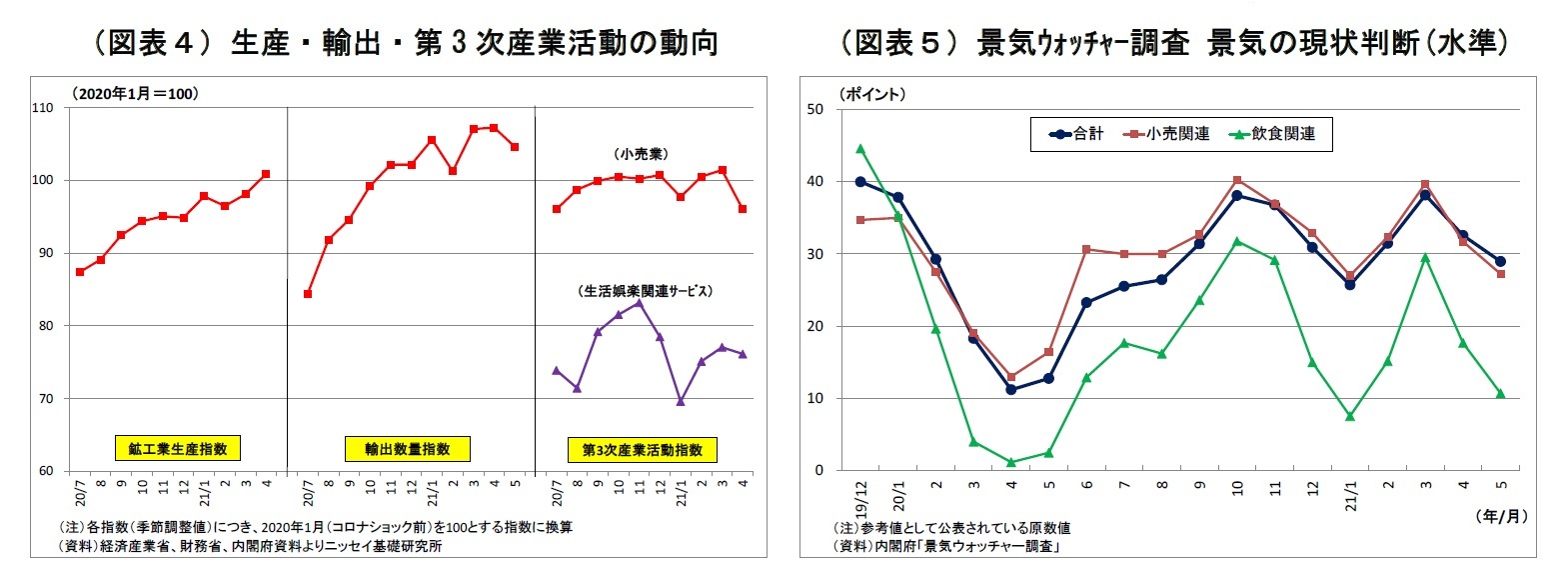

今回、大企業製造業では、ワクチン接種と行動規制緩和が進む欧米向け等の輸出の増加や、円安基調の継続などを受けて、景況感が明確に改善すると予想される(表紙図表1)。一方、自動車業界などでの半導体不足の深刻化、資源価格高騰に伴う原材料コストの増加が一定の重荷になりそうだ。

今回、大企業製造業では、ワクチン接種と行動規制緩和が進む欧米向け等の輸出の増加や、円安基調の継続などを受けて、景況感が明確に改善すると予想される(表紙図表1)。一方、自動車業界などでの半導体不足の深刻化、資源価格高騰に伴う原材料コストの増加が一定の重荷になりそうだ。非製造業では、社会のオンライン化に伴う情報通信サービス需要増加や、物流・法人向けサービス等における製造業からの需要増加などが追い風になる。ただし、一部休業要請や酒類提供禁止を伴う3度目の緊急事態宣言発令による対面サービス需要の低迷や資源価格高騰に伴う原材料コストの増加を受けて、景況感が伸び悩むと予想。

なお、対面サービス業(運輸・郵便、対個人サービス、飲食・宿泊サービス)は既に前回調査時点で景況感がかなり落ち込んでいた(図表3)ことに加え、非製造業全体に対する社数のシェアが2割強と限定的に留まることから、非製造業全体としての景況感悪化は避けられると見ている。

中小企業の業況判断DIは、製造業が前回から7ポイント上昇の▲6、非製造業が2ポイント上昇の▲9と予想(表紙図表1)。大企業同様、製造業の改善幅が非製造業を大きく上回ると見込んでいる。

先行きの景況感については総じてやや改善すると予想(表紙図表1)。国内外でワクチンの接種がさらに進み、経済活動が回復に向かうことが期待されるためだ。特にこれまで接種が遅れていた国内での接種加速が見込まれることから、大企業では国内依存度の高い非製造業の改善幅が製造業をやや上回るだろう。ただし、感染力の強いコロナ変異株の流行や原材料コストのさらなる増加に対する警戒が重荷になる。東京五輪については、開催の不透明感に加え、開催される場合でも、一定の需要喚起材料とする見方とコロナ感染拡大要因とする見方が交錯することで、景況感への影響が限定的になりそうだ。

なお、中小企業非製造業については、もともと先行きを慎重に見る傾向が強く、先行きにかけて景況感改善が示されることが極めて稀なだけに、今回も小幅な悪化が示されると予想している。

1 前回3月調査の基準日は3月12日、今回6月調査の基準日は6月11日(基準日までに約7割が回答するとされる)。

2 今年1月に首都圏で発令され、対象地域を拡大、延長された後、3月には一旦段階的に解除された。

3 景気ウォッチャー調査におけるDIは通常3カ月前と比べた景気の方向感を示す指数を指すが、ここでは参考値として公表されている水準指数を使用している。

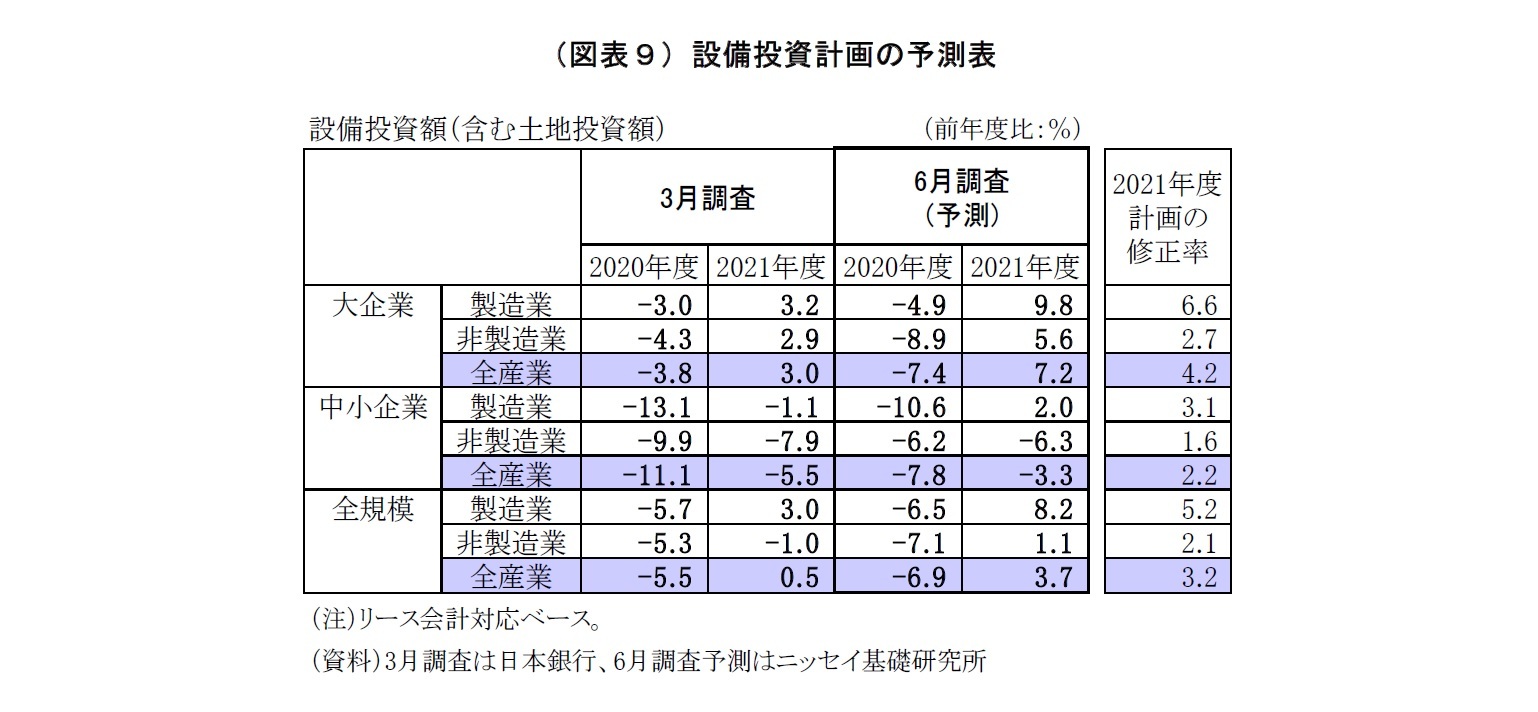

(今年度設備投資計画は上方修正へ)

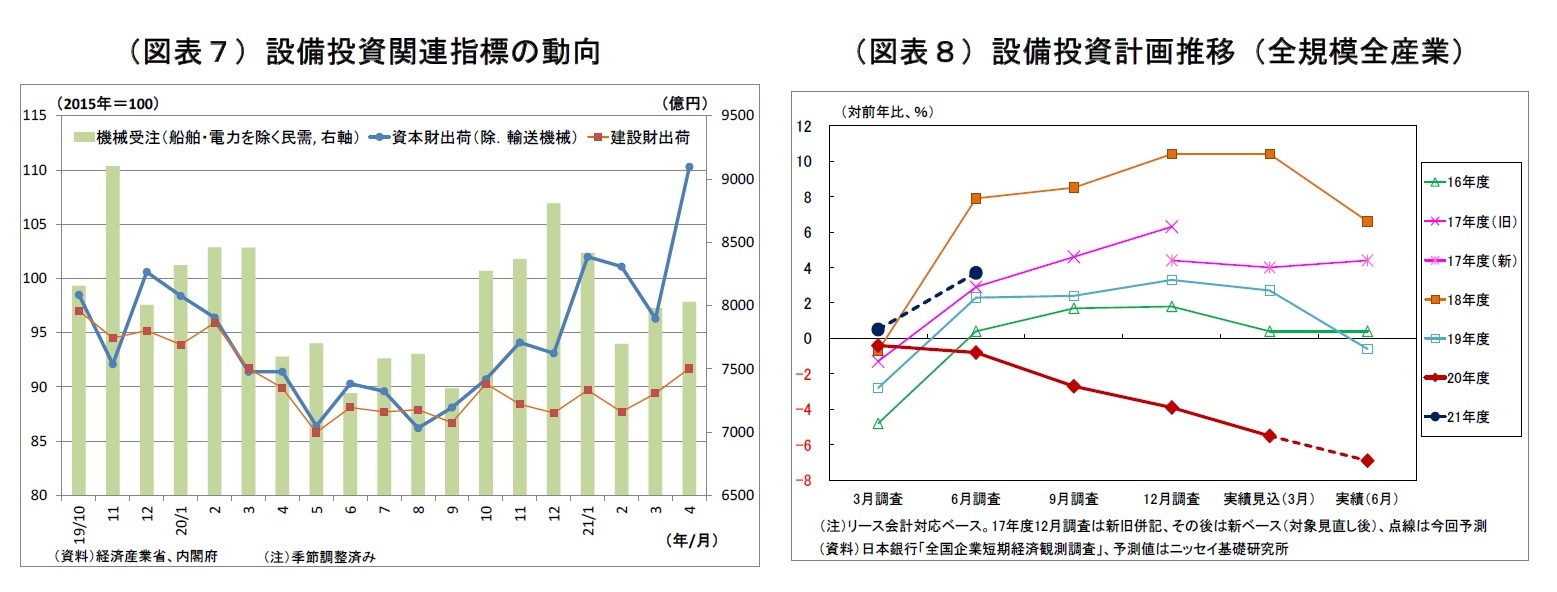

2020年度の設備投資計画(全規模全産業)は、前年度比6.9%減(前回調査時点では同5.5%減)へ下方修正されると予想している(図表8・9)。

例年6月調査(実績)では、中小企業で計画の具体化に伴って上方修正が入るものの、大企業でより大幅な下方修正が入ることで、全体としては小幅に下方修正される傾向がある。今回も同様のパターンとなることを予想している。

また、2021年度の設備投資計画(全規模全産業)は、前年度比3.7%増(前回調査時点では同0.5%増)へ上方修正されると予想している。例年、6月調査では計画の具体化に伴って上方修正される傾向が極めて強いうえ、製造業を中心に企業収益が持ち直して投資余力が回復したことや、生産の回復を受けて設備の過剰感が緩和していることがその理由となる。ただし、事業環境や収益状況が厳しい対面サービス業の投資意欲低迷が計画の重荷となるため、3月調査からの上方修正幅は近年の平均値4を下回るだろう。

今回、設備投資計画が上方修正されることで企業の設備投資意欲の持ち直しが確認されるものの、前年度の大幅な減少の後にしては反発力に欠け、企業の慎重姿勢が未だ残っていることも垣間見える結果になると見ている。

2020年度の設備投資計画(全規模全産業)は、前年度比6.9%減(前回調査時点では同5.5%減)へ下方修正されると予想している(図表8・9)。

例年6月調査(実績)では、中小企業で計画の具体化に伴って上方修正が入るものの、大企業でより大幅な下方修正が入ることで、全体としては小幅に下方修正される傾向がある。今回も同様のパターンとなることを予想している。

また、2021年度の設備投資計画(全規模全産業)は、前年度比3.7%増(前回調査時点では同0.5%増)へ上方修正されると予想している。例年、6月調査では計画の具体化に伴って上方修正される傾向が極めて強いうえ、製造業を中心に企業収益が持ち直して投資余力が回復したことや、生産の回復を受けて設備の過剰感が緩和していることがその理由となる。ただし、事業環境や収益状況が厳しい対面サービス業の投資意欲低迷が計画の重荷となるため、3月調査からの上方修正幅は近年の平均値4を下回るだろう。

今回、設備投資計画が上方修正されることで企業の設備投資意欲の持ち直しが確認されるものの、前年度の大幅な減少の後にしては反発力に欠け、企業の慎重姿勢が未だ残っていることも垣間見える結果になると見ている。

4 2016~20年度6月調査の上昇修正幅は平均で4.5%ポイント

(注目ポイント:仕入価格判断DI、資金繰り判断DIなど)

今回の短観では、まず従来同様、コロナ禍における景況感の動向、とりわけ3度目の緊急事態宣言発令の悪影響を最も受けている対面サービス業の落ち込み度合いや、今年度の設備投資計画の修正状況が注目される。

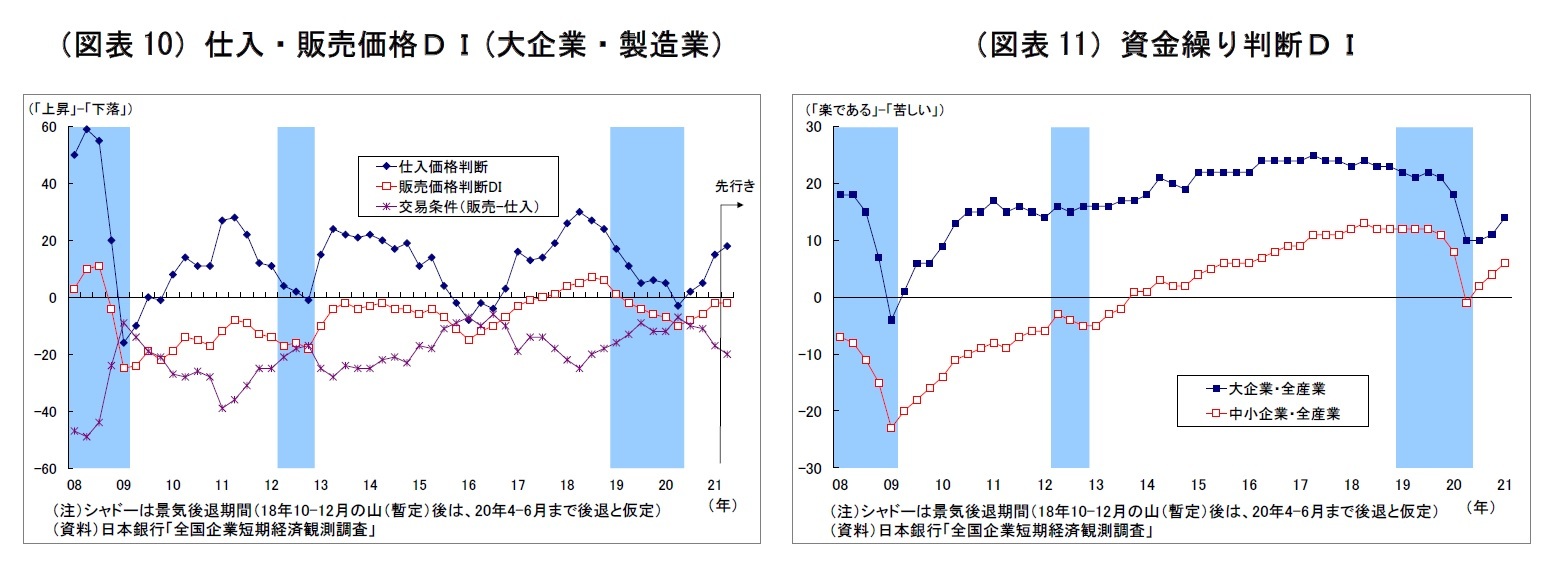

それ以外で注目されるのは第一に仕入判断価格判断DIだ。既述の通り、世界経済の回復に伴って、原油や非鉄金属などの資源価格が高騰して企業の原材料コストが増加、利益の圧迫要因になっているとみられるだけに、その影響度合いがポイントとなる。

また、資金繰り判断DIも注目点になる。同DIは昨年9月調査以降、緩やかに持ち直してきたが、コロナ禍が終息していないなかで民間金融機関による実質無利子無担保融資制度が3月末で終了したうえ、一部企業ではコロナ関連融資の返済が始まっているとみられるだけに、業況の厳しい対面サービス業を中心に資金繰りが悪化していないかがポイントとなる。

今回の短観では、まず従来同様、コロナ禍における景況感の動向、とりわけ3度目の緊急事態宣言発令の悪影響を最も受けている対面サービス業の落ち込み度合いや、今年度の設備投資計画の修正状況が注目される。

それ以外で注目されるのは第一に仕入判断価格判断DIだ。既述の通り、世界経済の回復に伴って、原油や非鉄金属などの資源価格が高騰して企業の原材料コストが増加、利益の圧迫要因になっているとみられるだけに、その影響度合いがポイントとなる。

また、資金繰り判断DIも注目点になる。同DIは昨年9月調査以降、緩やかに持ち直してきたが、コロナ禍が終息していないなかで民間金融機関による実質無利子無担保融資制度が3月末で終了したうえ、一部企業ではコロナ関連融資の返済が始まっているとみられるだけに、業況の厳しい対面サービス業を中心に資金繰りが悪化していないかがポイントとなる。

(日銀金融政策への影響は殆どなし)

今回の短観が当面の日銀金融政策に与える影響は殆どないだろう。

まず、企業の景況感は全体として持ち直しに向かい、設備投資計画も例年通りのパターンとはいえ、上方修正されると見込まれるためだ。また、今後は国内でもワクチン接種の普及によって、コロナ感染抑制に伴う経済活動の回復が期待される。資金繰りの動向は注視されるが、日銀は既に資金繰り支援策の延長に前向きな姿勢を見せており、コロナ禍が終息に向かうまで支援姿勢を維持する可能性が高い。

既に追加緩和余地が乏しいこともあり、日銀は変異株を中心とする新型コロナの感染動向やワクチン接種の普及ペースとそれが景気に与える影響を見定めるべく、しばらく様子見姿勢に徹すると見込まれる。

今回の短観が当面の日銀金融政策に与える影響は殆どないだろう。

まず、企業の景況感は全体として持ち直しに向かい、設備投資計画も例年通りのパターンとはいえ、上方修正されると見込まれるためだ。また、今後は国内でもワクチン接種の普及によって、コロナ感染抑制に伴う経済活動の回復が期待される。資金繰りの動向は注視されるが、日銀は既に資金繰り支援策の延長に前向きな姿勢を見せており、コロナ禍が終息に向かうまで支援姿勢を維持する可能性が高い。

既に追加緩和余地が乏しいこともあり、日銀は変異株を中心とする新型コロナの感染動向やワクチン接種の普及ペースとそれが景気に与える影響を見定めるべく、しばらく様子見姿勢に徹すると見込まれる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年06月17日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月06日

働く人の飲酒量とリスク認識:適正化に気づくのはどのような人か -

2025年11月06日

Meta、ByteDanceのDSA違反の可能性-欧州委員会による暫定的見解 -

2025年11月06日

財政赤字のリスクシナリオ -

2025年11月06日

老後の住宅資産の利活用について考える -

2025年11月06日

日銀がETF 売却を開始

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(6月調査)予測~大企業製造業の業況判断DIは9ポイント上昇の14と予想、非製造業との格差は拡大へ】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(6月調査)予測~大企業製造業の業況判断DIは9ポイント上昇の14と予想、非製造業との格差は拡大へのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!