- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 消えたPBR効果~足元の復調は続くのか~

2016年08月23日

文字サイズ

- 小

- 中

- 大

■要旨

PBR(Price to Book-value Ratio)とは、株価を自己資本で割った指標です。自己資本に対してPBRが大きいほど株価は割高、小さいほど株価は割安であることを意味します。昨今急速に活用が広がっているスマート・ベータにも、企業の割安度合いを測る際に活用されるくらい、一般的な株価指標です。

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも高い収益が得られる傾向がありました(本稿ではこの傾向を「PBR効果」と呼びます)。しかし、近年その傾向が見られなくなっています。

そこで本稿では、PBR効果が見られなくなった要因を探ると共に、今後PBR効果は復活するかについても考えたいと思います。

■目次

1――はじめに

2――2010年以降、見られてないPBR効果

3――PBR効果はキャピタル・リターン差でほぼ説明できる

4――PBR成長率と資本成長率に注目

5――PBR効果はPBRの収斂次第

6――背景には成長格差の拡大か

7――PBR効果の復活はまだ先の話か

PBR(Price to Book-value Ratio)とは、株価を自己資本で割った指標です。自己資本に対してPBRが大きいほど株価は割高、小さいほど株価は割安であることを意味します。昨今急速に活用が広がっているスマート・ベータにも、企業の割安度合いを測る際に活用されるくらい、一般的な株価指標です。

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも高い収益が得られる傾向がありました(本稿ではこの傾向を「PBR効果」と呼びます)。しかし、近年その傾向が見られなくなっています。

そこで本稿では、PBR効果が見られなくなった要因を探ると共に、今後PBR効果は復活するかについても考えたいと思います。

■目次

1――はじめに

2――2010年以降、見られてないPBR効果

3――PBR効果はキャピタル・リターン差でほぼ説明できる

4――PBR成長率と資本成長率に注目

5――PBR効果はPBRの収斂次第

6――背景には成長格差の拡大か

7――PBR効果の復活はまだ先の話か

1――はじめに

PBR(Price to Book-value Ratio)とは、株価を自己資本で割った指標です。自己資本に対してPBRが大きいほど株価は割高、小さいほど株価は割安であることを意味します。昨今急速に活用が広がっているスマート・ベータにも、企業の割安度合いを測る際に活用されるくらい、一般的な株価指標です。

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも高い収益が得られる傾向がありました(本稿ではこの傾向を「PBR効果」と呼びます)。しかし、近年その傾向が見られなくなっています。

そこで本稿では、PBR効果が見られなくなった要因を探ると共に、今後PBR効果は復活するかについても考えたいと思います。

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも高い収益が得られる傾向がありました(本稿ではこの傾向を「PBR効果」と呼びます)。しかし、近年その傾向が見られなくなっています。

そこで本稿では、PBR効果が見られなくなった要因を探ると共に、今後PBR効果は復活するかについても考えたいと思います。

2――2010年以降、見られてないPBR効果

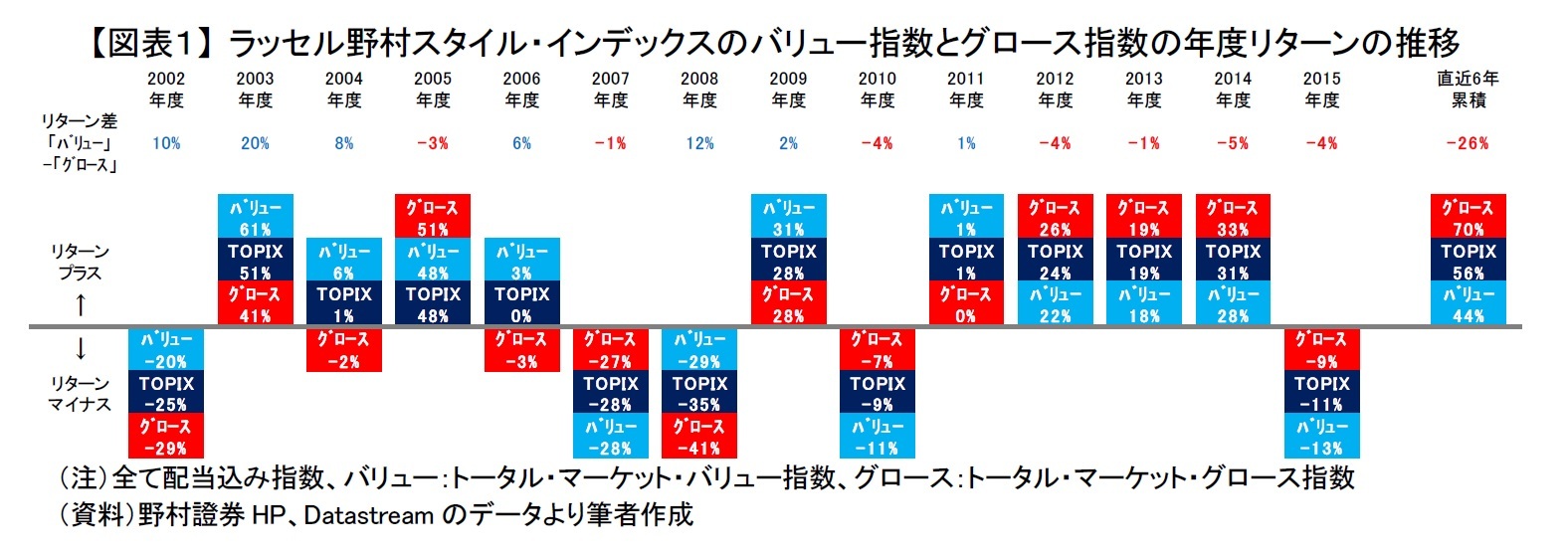

まず、プロ(機関投資家)の間でよく用いられるラッセル野村スタイル・インデックスの年度ごとのリターン(収益率)を見てみましょう【図表1】。ラッセル野村スタイル・インデックスでは、バリュー指数が低PBR銘柄で構成された指数、グロース指数は高PBR銘柄で構成された指数となっています。バリュー指数がグロース指数よりも高いリターンをあげている年は、PBR効果があったといえます。

2012年度以降、バリュー指数はグロース指数よりも低パフォーマンスでした。それ以前の2010年度も、グロース指数が優位。2011年度は、バリュー指数がグロース指数を上回るリターンをあげましたが、リターンの差は0.6%しかありませんでした。直近6年(2010~2015年度)だと、バリュー指数はグロース指数よりも累積で26%、リターンが劣後しました。

バリュー指数がグロース指数を明確に上回るリターンをあげた年は、2009年度が最後です。

2012年度以降、バリュー指数はグロース指数よりも低パフォーマンスでした。それ以前の2010年度も、グロース指数が優位。2011年度は、バリュー指数がグロース指数を上回るリターンをあげましたが、リターンの差は0.6%しかありませんでした。直近6年(2010~2015年度)だと、バリュー指数はグロース指数よりも累積で26%、リターンが劣後しました。

バリュー指数がグロース指数を明確に上回るリターンをあげた年は、2009年度が最後です。

(2016年08月23日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/12 | インデックス型外株で流入加速~2025年10月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月19日

年金額改定の本来の意義は実質的な価値の維持-年金額改定の意義と2026年度以降の見通し(1) -

2025年11月19日

日本プロ野球の監督とMLBのマネージャー~訳語が仕事を変えたかもしれない~ -

2025年11月19日

フューチャーウォッシュの落とし穴-理念と現場の整合が求められる企業のサステナビリティ戦略 -

2025年11月19日

EU、Googleへの調査開始-Google検索についてDMA違反の可能性 -

2025年11月18日

2年連続でのプラス進展となった世界生保市場-ここ数年の不安定な状況から2年連続のプラス進展-低金利に伴う低成長を脱し、安定成長へ

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【消えたPBR効果~足元の復調は続くのか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

消えたPBR効果~足元の復調は続くのか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!