- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の15と予想、物価関連項目に注目

2025年09月19日

文字サイズ

- 小

- 中

- 大

9月短観予測:製造業景況感はやや改善、設備投資計画も下方修正回避へ

(非製造業の景況感はやや悪化)

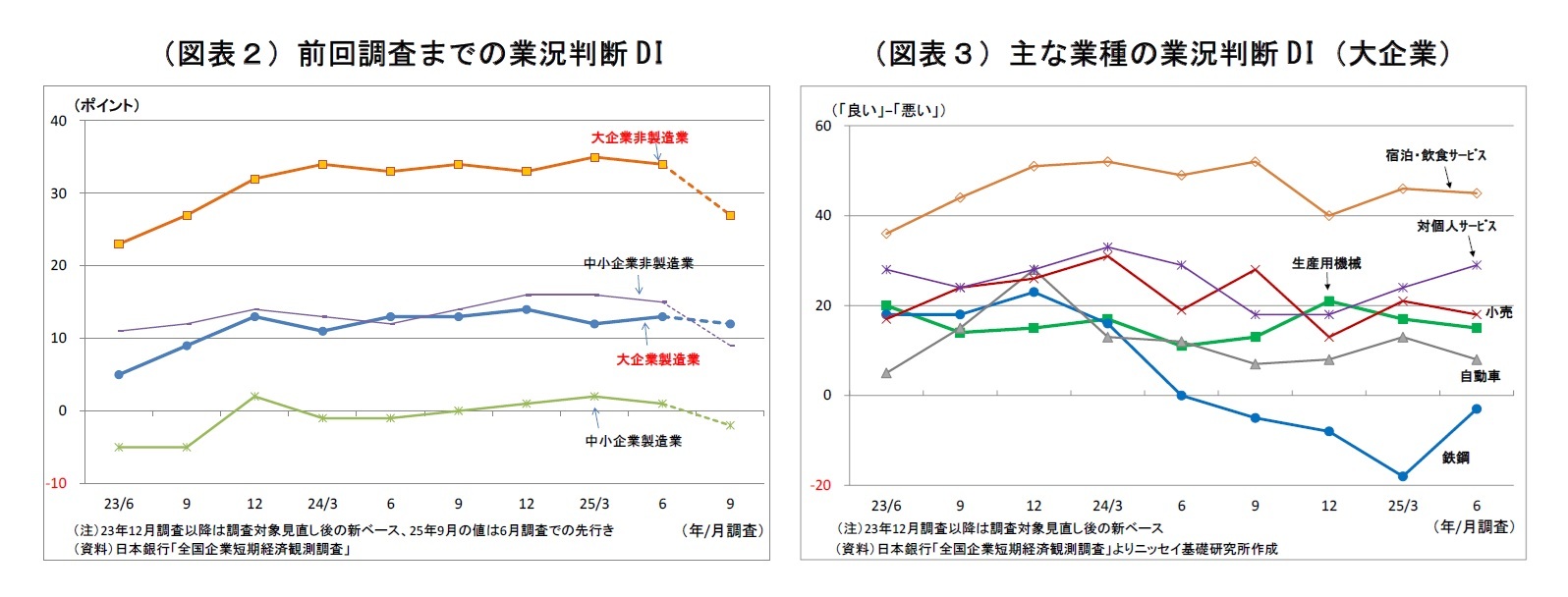

10月1日に公表される日銀短観9月調査では、注目度の高い大企業製造業の業況判断DIが15と前回6月調査から2ポイント上昇し、小幅ながら、景況感の改善が示されそうだ(表紙図表1)。この場合、同DIの上昇は2四半期連続となる。7月下旬に日米両政府がトランプ関税(以下、関税)を巡って合意に至ったことが追い風となる。一方、大企業非製造業では、食品などの物価上昇に伴う消費者マインドの低迷等を受けて、業況判断DIが32と前回比2ポイント低下すると予想している。

ちなみに、前回6月調査1では、関税の悪影響が一部顕在化したものの影響は限られた一方、価格転嫁の進展や原材料高の一服を受けて大企業製造業の景況感が若干改善した一方、非製造業では、物価上昇による消費マインドの低迷を受けて景況感が弱含んでいた。

10月1日に公表される日銀短観9月調査では、注目度の高い大企業製造業の業況判断DIが15と前回6月調査から2ポイント上昇し、小幅ながら、景況感の改善が示されそうだ(表紙図表1)。この場合、同DIの上昇は2四半期連続となる。7月下旬に日米両政府がトランプ関税(以下、関税)を巡って合意に至ったことが追い風となる。一方、大企業非製造業では、食品などの物価上昇に伴う消費者マインドの低迷等を受けて、業況判断DIが32と前回比2ポイント低下すると予想している。

ちなみに、前回6月調査1では、関税の悪影響が一部顕在化したものの影響は限られた一方、価格転嫁の進展や原材料高の一服を受けて大企業製造業の景況感が若干改善した一方、非製造業では、物価上昇による消費マインドの低迷を受けて景況感が弱含んでいた。

前回調査後、7月下旬に日米両政府が関税を巡って合意に達し、米国が課していた自動車関税の税率引き下げ(27.5%→15%)と、8月から課すとしていた新しい相互関税の税率引き下げ(25%→15%)が決定された。これによって先行きの不透明感が緩和したほか、3月以前に比べて高税率が続くとはいえ、最悪の事態が回避されたことで、いわゆる「アンカリング効果」2が生まれたことで、大企業製造業の景況感に対してプラスに働くと考えられる。

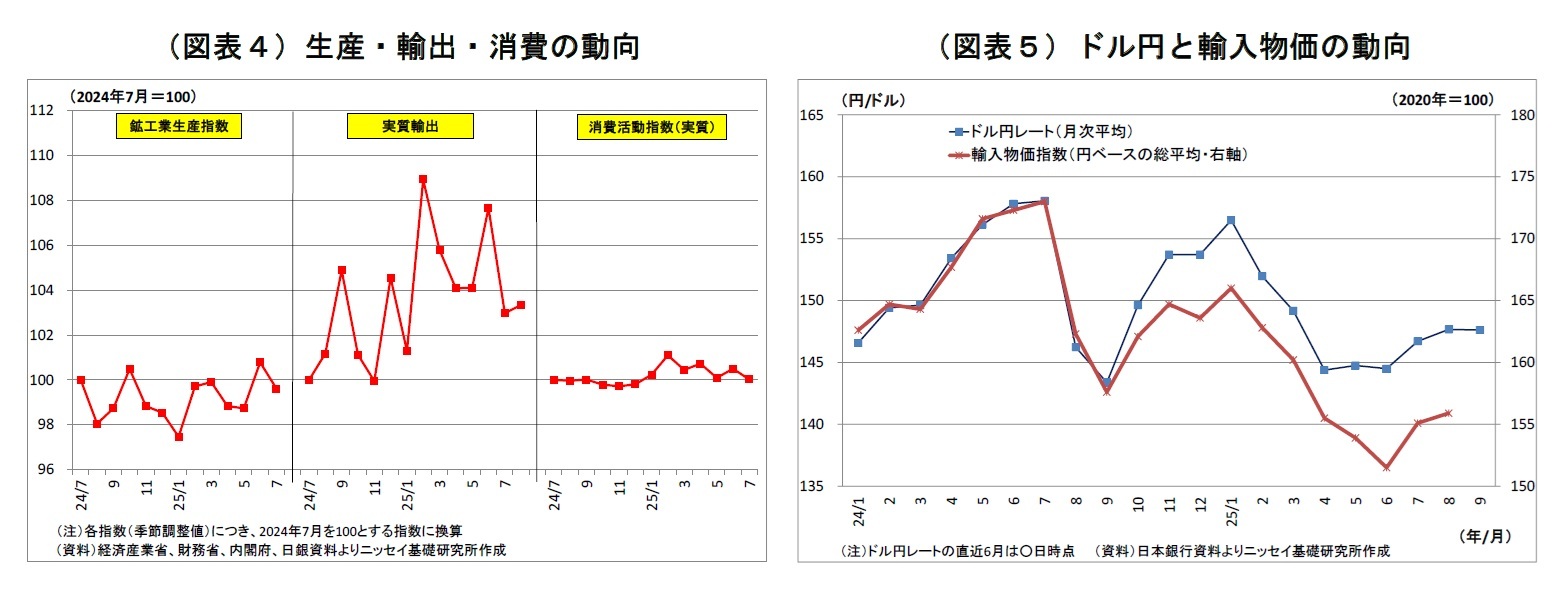

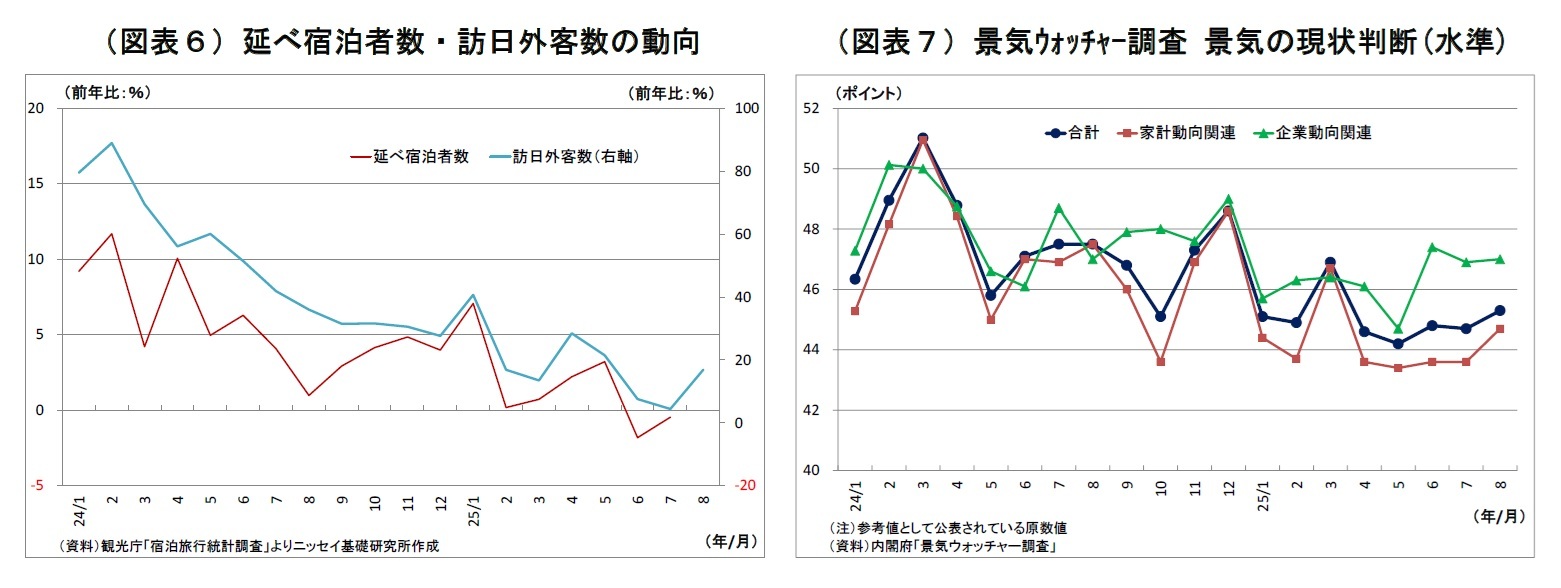

一方、大企業非製造業では、食品を中心とする物価上昇による消費マインドの低迷や人手不足、物流費・人件費等のコスト上昇が景況感を下押ししたとみられる。インバウンド需要は鈍化傾向にあり、景況感を押し上げるには至らないだろう(図表4~7)。

中小企業の業況判断DIについても、製造業が前回から2ポイント上昇の3、非製造業が2ポイント低下の13と予想(表紙図表1)。大企業同様、小動きながら、製造業と非製造業で景況感の方向感がばらつくと見込んでいる。

先行きの景況感は総じて悪化が示されると予想している(表紙図表1)。製造業では、引き下げられたとはいえ、高関税が続くことでその影響の広がりが懸念されるうえ、予測困難なトランプ政権の動向への警戒感が燻るだろう。非製造業では、長引く物価高による消費の腰折れや各種コストの増加、人手不足への懸念が反映される形で、先行きの景況感が悪化すると見ている。

一方、大企業非製造業では、食品を中心とする物価上昇による消費マインドの低迷や人手不足、物流費・人件費等のコスト上昇が景況感を下押ししたとみられる。インバウンド需要は鈍化傾向にあり、景況感を押し上げるには至らないだろう(図表4~7)。

中小企業の業況判断DIについても、製造業が前回から2ポイント上昇の3、非製造業が2ポイント低下の13と予想(表紙図表1)。大企業同様、小動きながら、製造業と非製造業で景況感の方向感がばらつくと見込んでいる。

先行きの景況感は総じて悪化が示されると予想している(表紙図表1)。製造業では、引き下げられたとはいえ、高関税が続くことでその影響の広がりが懸念されるうえ、予測困難なトランプ政権の動向への警戒感が燻るだろう。非製造業では、長引く物価高による消費の腰折れや各種コストの増加、人手不足への懸念が反映される形で、先行きの景況感が悪化すると見ている。

1 回収基準日は前回6月調査が6月12日、今回9月調査が9月10日(基準日までに約7割が回答するとされる)。

2 先に提示された数値や情報が無意識に基準となって、その後の判断や印象に強い影響を与える認知バイアスのこと。

3 直近10年間(2015~24年度)における9月調査での修正幅は平均で+1.0%ポイント

(注目テーマ:関税の影響とインフレ予想の動き)

今回の短観で最も注目されるテーマは、「トランプ関税による負の影響がどれだけの範囲でどの程度顕在化するか」という点だ。

既述の通り、前回調査後の日米関税合意によって、関税を巡る最悪の事態は回避されたものの、従来よりも高い関税が続くことになった。

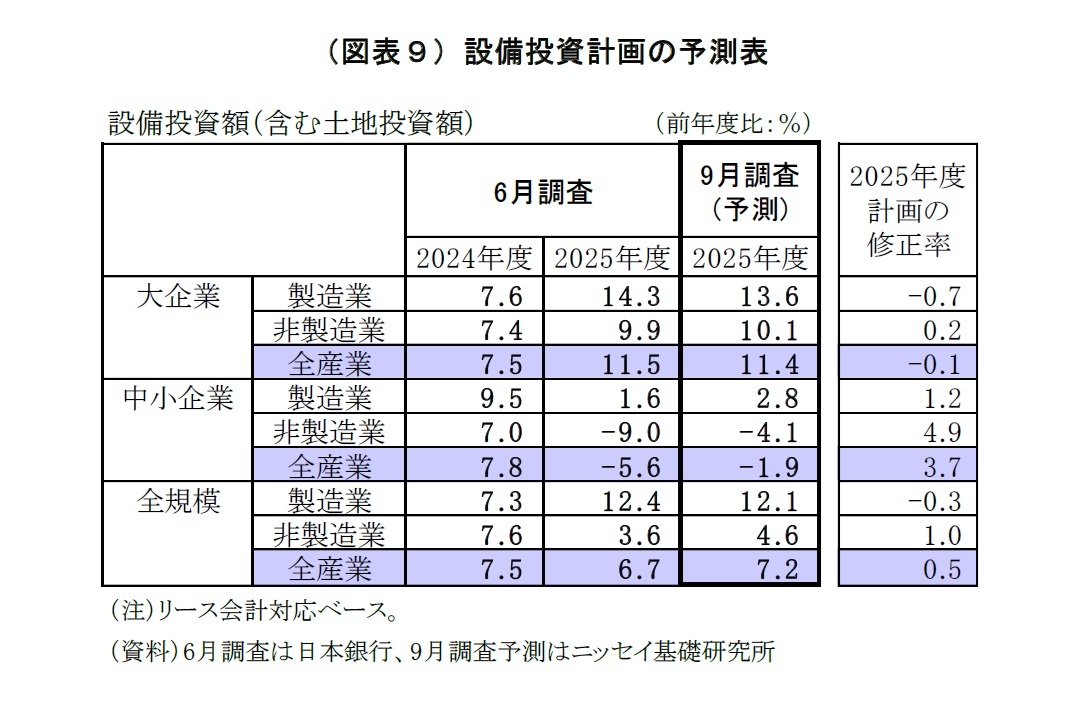

従って、国内企業において、この動きを前向きと捉えて影響は限定的に留まるとの認識が示されるのか、それとも、やはり影響は大きいと捉え、収益計画や設備投資計画にも負の影響が及ぶのかが、日本経済や日銀金融政策の行方を考えるうえで注目される。

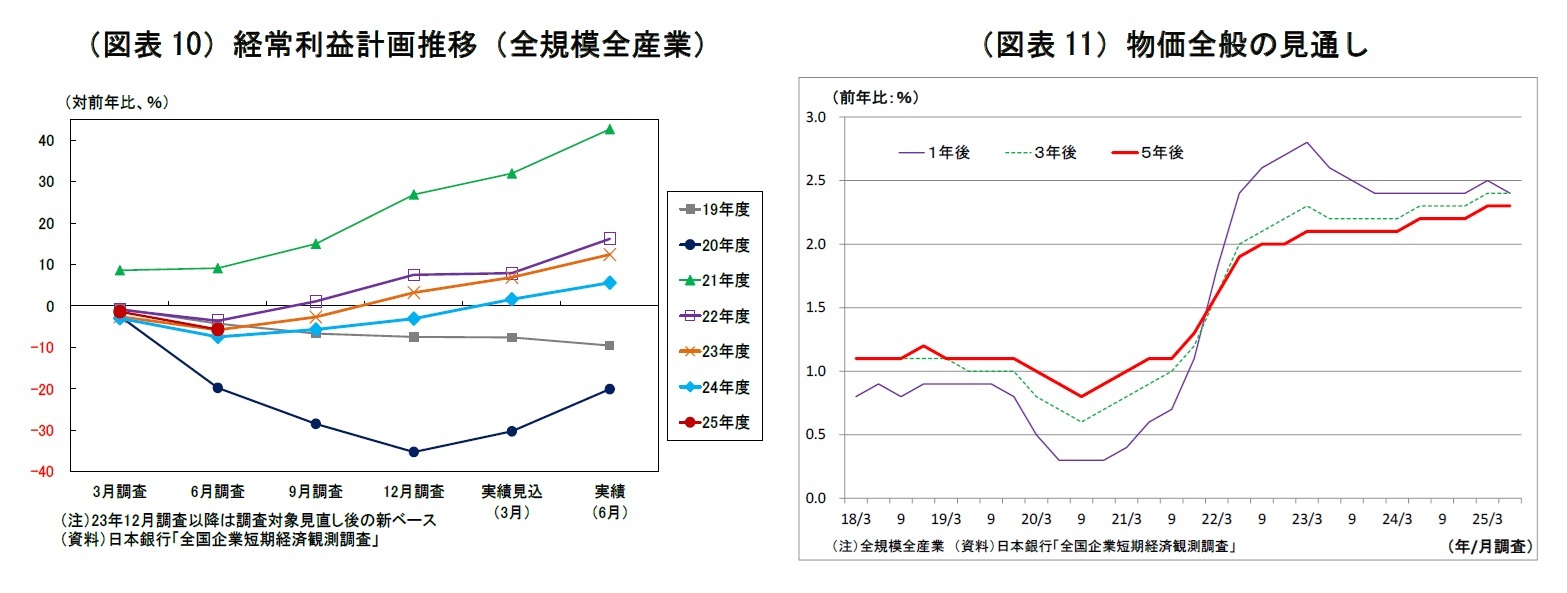

また、企業の物価見通し(物価全般の見通し)の動向も注目される。国内では、食品価格の上昇などを受けて物価上昇率の高止まりが長期化している。一方、短観における企業の予想物価上昇率は物価目標である2%をやや上回る状況が続いてきた。今回の短観において、物価高の長期化を受けて予想物価上昇率がさらに押し上げられる場合には、日銀が重視する(一時的な変動を除いた)基調的な物価上昇率の押し上げや、物価高抑制のための利上げを求める声の高まりを通じて、日銀の利上げ判断に影響を及ぼしかねない。

今回の短観で最も注目されるテーマは、「トランプ関税による負の影響がどれだけの範囲でどの程度顕在化するか」という点だ。

既述の通り、前回調査後の日米関税合意によって、関税を巡る最悪の事態は回避されたものの、従来よりも高い関税が続くことになった。

従って、国内企業において、この動きを前向きと捉えて影響は限定的に留まるとの認識が示されるのか、それとも、やはり影響は大きいと捉え、収益計画や設備投資計画にも負の影響が及ぶのかが、日本経済や日銀金融政策の行方を考えるうえで注目される。

また、企業の物価見通し(物価全般の見通し)の動向も注目される。国内では、食品価格の上昇などを受けて物価上昇率の高止まりが長期化している。一方、短観における企業の予想物価上昇率は物価目標である2%をやや上回る状況が続いてきた。今回の短観において、物価高の長期化を受けて予想物価上昇率がさらに押し上げられる場合には、日銀が重視する(一時的な変動を除いた)基調的な物価上昇率の押し上げや、物価高抑制のための利上げを求める声の高まりを通じて、日銀の利上げ判断に影響を及ぼしかねない。

(追加利上げの決定打にはならない)

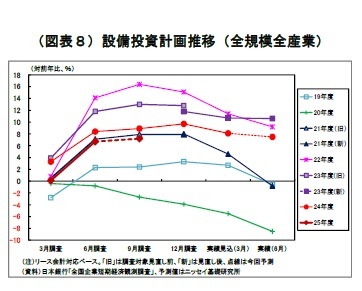

今回の短観では、記述の通り、製造業の景況感改善や設備投資計画の堅調維持が確認されると見込まれるが、これが決め手となって10月MPMで利上げが決定される可能性は低いと見ている。

7月MPM後の総裁会見において、植田総裁は日米間の交渉合意について「大きな前進」と高く評価したものの、「それでも、いったん成長ペースが今後鈍化し、基調的な物価上昇率が伸び悩むという中心的な見通しに大きな変化はない」と、従来のシナリオを維持した。さらに、今後の動向確認については、「ハードデータ(経済指標)にどういう影響が現れてくるかということをみたい」と発言している。速報性に優れるソフトデータ(アンケート調査など)に比べてハードデータの確認には時間を要する。

従って、今回の短観の内容に、関税の悪影響がさほど現れていなかったとしても、「今のところ影響は限定的」と評価するに留め、物価目標達成の確度を十分に高める内容とは見なさない可能性が高い。日銀は当面、関税の影響の広がり等についてハードデータも含めて確認することに注力すると予想している。

なお、本日の10月MPMでは2名の政策委員が利上げを主張した。いずれもタカ派的な主張がもともと目立つ委員でもあり、その主張が主流派に即受け入れられるわけではないだろう。ただし、今回の短観において、企業の物価見通しが明確に上振れるようだと、日銀内でも利上げ前倒しを求める声が広がる可能性がある。

今回の短観では、記述の通り、製造業の景況感改善や設備投資計画の堅調維持が確認されると見込まれるが、これが決め手となって10月MPMで利上げが決定される可能性は低いと見ている。

7月MPM後の総裁会見において、植田総裁は日米間の交渉合意について「大きな前進」と高く評価したものの、「それでも、いったん成長ペースが今後鈍化し、基調的な物価上昇率が伸び悩むという中心的な見通しに大きな変化はない」と、従来のシナリオを維持した。さらに、今後の動向確認については、「ハードデータ(経済指標)にどういう影響が現れてくるかということをみたい」と発言している。速報性に優れるソフトデータ(アンケート調査など)に比べてハードデータの確認には時間を要する。

従って、今回の短観の内容に、関税の悪影響がさほど現れていなかったとしても、「今のところ影響は限定的」と評価するに留め、物価目標達成の確度を十分に高める内容とは見なさない可能性が高い。日銀は当面、関税の影響の広がり等についてハードデータも含めて確認することに注力すると予想している。

なお、本日の10月MPMでは2名の政策委員が利上げを主張した。いずれもタカ派的な主張がもともと目立つ委員でもあり、その主張が主流派に即受け入れられるわけではないだろう。ただし、今回の短観において、企業の物価見通しが明確に上振れるようだと、日銀内でも利上げ前倒しを求める声が広がる可能性がある。

(2025年09月19日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の15と予想、物価関連項目に注目】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の15と予想、物価関連項目に注目のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!