- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析-

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析-

文字サイズ

- 小

- 中

- 大

2-2.営業利益の状況

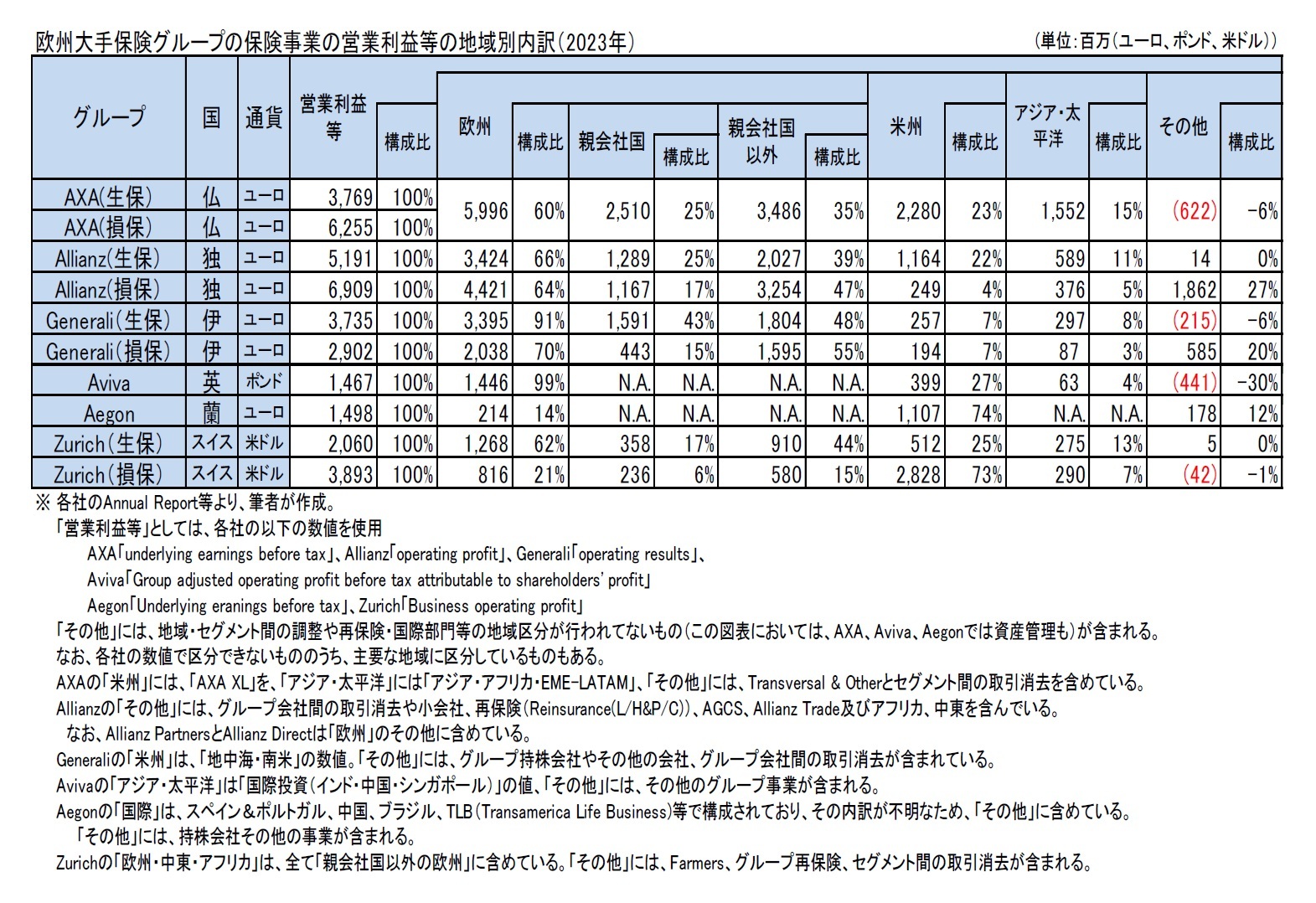

次に、保険事業の営業利益9の地域別内訳を見てみる。地域別の利益配分等にも各社の考え方が反映されているが、各国における子会社毎や各社間の収益状況の差異等も一定程度比較できるものと考えられる。なお、一般的には、国際部門や再保険関係の損益が「その他」に含まれていることから、グループによっては「その他」の構成比が、特に損保事業を中心に大きくなっており、その数値も比較的大きく変動している。

9 以下の図表等においては、生保と損保に区分していない場合、「その他」には、資産管理事業等の保険事業以外も含まれている。

(1) 2023年の結果

営業利益ベースでも、各社の地域別の構成比の状況は、保険収益等と基本的には大きくは変わっていないが、地域別の収益状況や各地域での深耕度等を反映して、若干異なる傾向となっている。さらには、損害保険の場合には、各種の要因でより収益は変動性が高いものになっていることには留意が必要になる。

各社の地域別の構成比の概要は、以下の通りとなっている。

AXAは、生損保の合計で、自国のフランスが25%、フランス以外の欧州が35%、米州が23%であるのに対して、アジア・太平洋が15%と保険収益に比べると若干高い数値になっている。

Allianzの生保は、自国のドイツが25%、ドイツ以外の欧州が39%であるのに対して、米州が22%と高くなっており、またアジア・太平洋の構成比が高まってきて11%となっている。一方で、損保では、保険収益等と同様に、国際部門や再保険の数値が含まれていることから「その他」の割合が27%と高くなっており、図表上の米州やアジア・太平洋の数値は数%程度となっている。

次に、保険事業の営業利益9の地域別内訳を見てみる。地域別の利益配分等にも各社の考え方が反映されているが、各国における子会社毎や各社間の収益状況の差異等も一定程度比較できるものと考えられる。なお、一般的には、国際部門や再保険関係の損益が「その他」に含まれていることから、グループによっては「その他」の構成比が、特に損保事業を中心に大きくなっており、その数値も比較的大きく変動している。

9 以下の図表等においては、生保と損保に区分していない場合、「その他」には、資産管理事業等の保険事業以外も含まれている。

(1) 2023年の結果

営業利益ベースでも、各社の地域別の構成比の状況は、保険収益等と基本的には大きくは変わっていないが、地域別の収益状況や各地域での深耕度等を反映して、若干異なる傾向となっている。さらには、損害保険の場合には、各種の要因でより収益は変動性が高いものになっていることには留意が必要になる。

各社の地域別の構成比の概要は、以下の通りとなっている。

AXAは、生損保の合計で、自国のフランスが25%、フランス以外の欧州が35%、米州が23%であるのに対して、アジア・太平洋が15%と保険収益に比べると若干高い数値になっている。

Allianzの生保は、自国のドイツが25%、ドイツ以外の欧州が39%であるのに対して、米州が22%と高くなっており、またアジア・太平洋の構成比が高まってきて11%となっている。一方で、損保では、保険収益等と同様に、国際部門や再保険の数値が含まれていることから「その他」の割合が27%と高くなっており、図表上の米州やアジア・太平洋の数値は数%程度となっている。

Generaliの生保は、自国のイタリアが43%、イタリア以外の欧州が48%で、合計では91%となって、保険料の構成比よりも高くなっており、営業利益ではより欧州に依存した形になっている。一方で、損保は、よりグローバルに分散していて、イタリアは15%となっているが、それでも欧州全体で70%と高水準になっている。

Avivaは、英国&アイルランドでの営業利益が大半を占め、カナダの米州が27%となっている。

Aegonは、英国中心の欧州が14%で、米国及び中南米を含む米州の営業利益が74%と高くなっている。

Zurichの生保は、自国のスイスが17%、スイス以外の欧州が44%となっているが、アジア・太平洋が13%であることに加えて、中南米を中心とした米州が25%で、これらの地域の構成比も高くなっている。損保においては、米州が73%と高い数値になっている。

営業利益という指標で見た場合には、アジア・太平洋の構成比は、AXAが15%、Zurichの生保が13%、Allianzの生保が11%と二ケタ台の水準となっている。

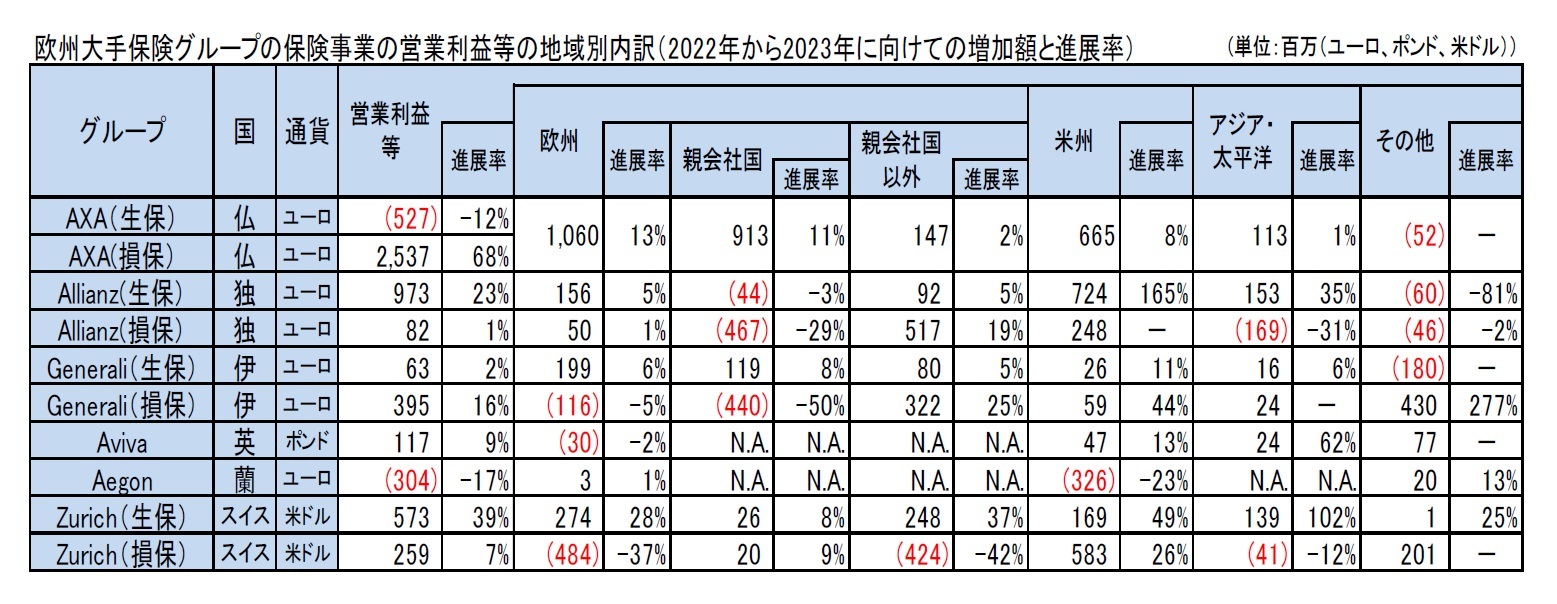

(2) 2022年との比較

営業利益における2022年との比較についても、各社とも事業地域の再編等を行ってきていることから、前年との単純な比較が難しくなっている。また営業利益の決算数値についても、前年と比較する場合においては、特に中南米地域の業績において、為替レートの変化による影響も小さくないことに注意が必要になる。

Avivaは、英国&アイルランドでの営業利益が大半を占め、カナダの米州が27%となっている。

Aegonは、英国中心の欧州が14%で、米国及び中南米を含む米州の営業利益が74%と高くなっている。

Zurichの生保は、自国のスイスが17%、スイス以外の欧州が44%となっているが、アジア・太平洋が13%であることに加えて、中南米を中心とした米州が25%で、これらの地域の構成比も高くなっている。損保においては、米州が73%と高い数値になっている。

営業利益という指標で見た場合には、アジア・太平洋の構成比は、AXAが15%、Zurichの生保が13%、Allianzの生保が11%と二ケタ台の水準となっている。

(2) 2022年との比較

営業利益における2022年との比較についても、各社とも事業地域の再編等を行ってきていることから、前年との単純な比較が難しくなっている。また営業利益の決算数値についても、前年と比較する場合においては、特に中南米地域の業績において、為替レートの変化による影響も小さくないことに注意が必要になる。

3―欧州大手保険グループ各社の地域別の事業展開状況

ここでは、欧州大手保険グループ各社の保険事業について、保険収益等、営業利益に加えて、資産、EV(Embedded Value)10及び新契約価値、CSM(契約上のサービスマージン)残高等の状況を、(生命)保険事業を中心に、地域別に報告する。ここでの各社の2022年との比較の説明は、各社のプレス発表資料やAnnual Report等に基づいているが、各社各様の説明に基づいているため、説明方式等が必ずしも統一されていないことを述べておく。

さらに、各社の地域別の事業展開に関係するトピックについても報告する。これについては、基礎研レポート「欧州大手保険グループの2023年末SCR比率等の状況-ソルベンシーII等に基づく数値結果報告と資本管理等に関係するトピック-」(2024.4.3)から、地域別の事業展開に関する記述を抜粋している。

10 欧州大手保険グループは、以前はEEV(ヨーロピアンEV)とMCEV(市場整合的EV)のいずれかに基づくEV(Embedded Value:エンベデッド・バリュー)を地域別や各国別に公表してきていたが、ソルベンシーII導入後の2017年以降は公表しない会社やグループ全体又は地域別の数値のみの公表に留める会社もある等EVの開示の見直しを行ってきている。さらには2023年においては、IFRS第17号の適用に伴い、さらなるEV数値報告の簡素化等の見直しが行われている。

さらに、各社の地域別の事業展開に関係するトピックについても報告する。これについては、基礎研レポート「欧州大手保険グループの2023年末SCR比率等の状況-ソルベンシーII等に基づく数値結果報告と資本管理等に関係するトピック-」(2024.4.3)から、地域別の事業展開に関する記述を抜粋している。

10 欧州大手保険グループは、以前はEEV(ヨーロピアンEV)とMCEV(市場整合的EV)のいずれかに基づくEV(Embedded Value:エンベデッド・バリュー)を地域別や各国別に公表してきていたが、ソルベンシーII導入後の2017年以降は公表しない会社やグループ全体又は地域別の数値のみの公表に留める会社もある等EVの開示の見直しを行ってきている。さらには2023年においては、IFRS第17号の適用に伴い、さらなるEV数値報告の簡素化等の見直しが行われている。

1|AXA

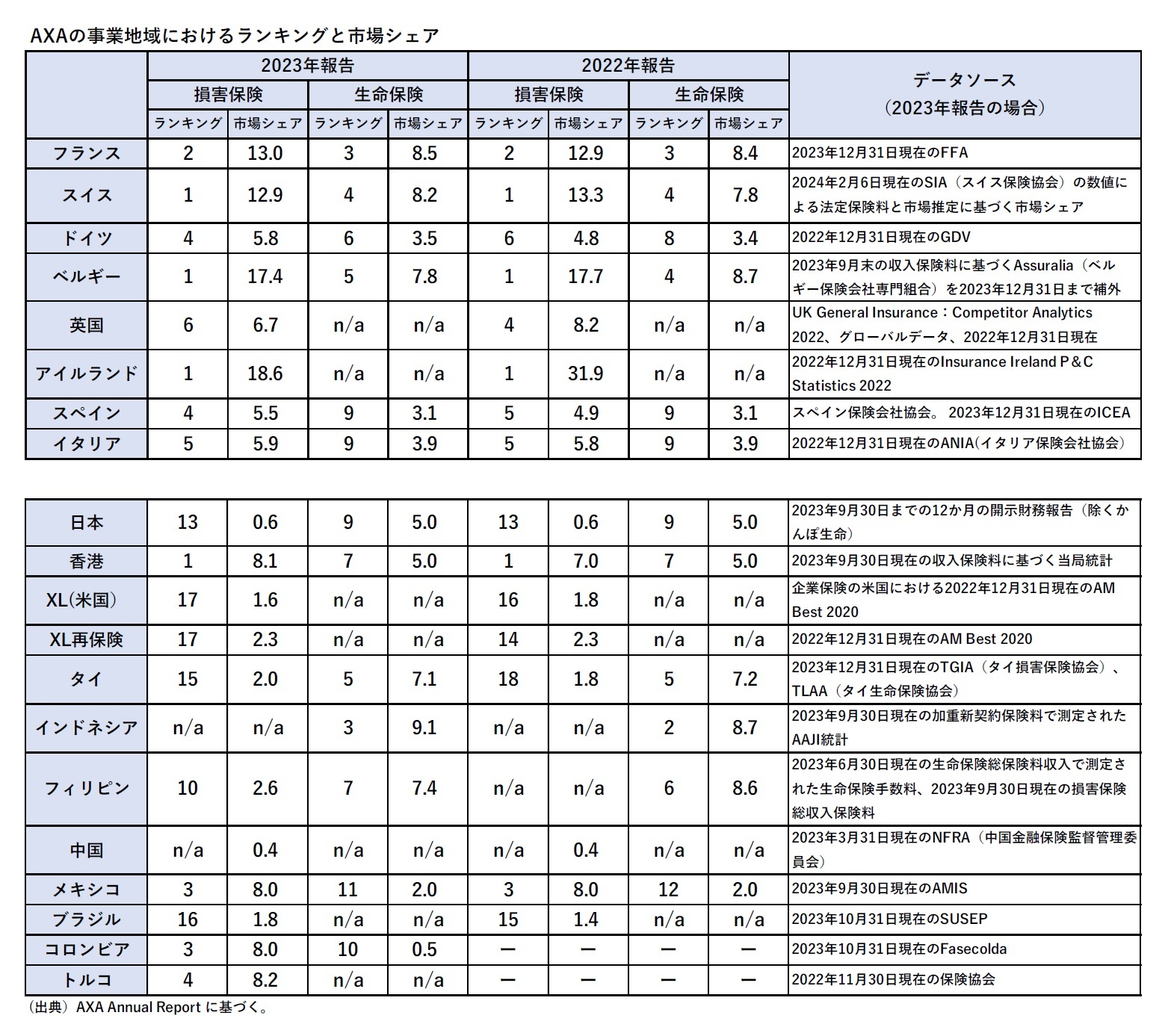

AXAは、世界の51カ国で保険事業と資産管理事業を展開している。

AXAは、これまで、中国、インドネシア、フィリピン、タイを「Asia High Potentials」として位置付けて、インドネシア、タイ、フィリピンでは既に高いプレゼンスを有してきた。さらに、メキシコとブラジルを「High Potentials」と位置付ける等してきた。

2023年は、「Driving Progress 2023」計画の終了と強力な変革の完了により、戦略サイクルの終わりを迎えた時期であり、過去数年にわたり、技術的リスクに再び重点を置き、XL社の買収を通じて大規模な企業リスクにおける世界的なリーダーシップを確立し、High Potentials市場での地位を強化してきた、と述べている。

なお、CEOのThomas Buberl氏は、AXAの生命保険ブック関連の活動が減少していると警告し、「AXAの変革はほぼ完了したため、これ以上のポートフォリオ取引はなくなるだろう。」と述べている。AXAは、これまでに240億ユーロの生命保険負債をオフロードしており、Athoraとの160億ユーロの契約を結んで、規制当局の承認を待っている状況にある。

また、AXAは、決算発表と同時に「Unlock the Future」と名付けられた、2024年から2026年までの3か年戦略計画を明らかにし、中核事業の成長と強化に焦点を当て、全ての事業にわたって、技術的及び運用上の卓越性を拡大することを目指していく、としている。

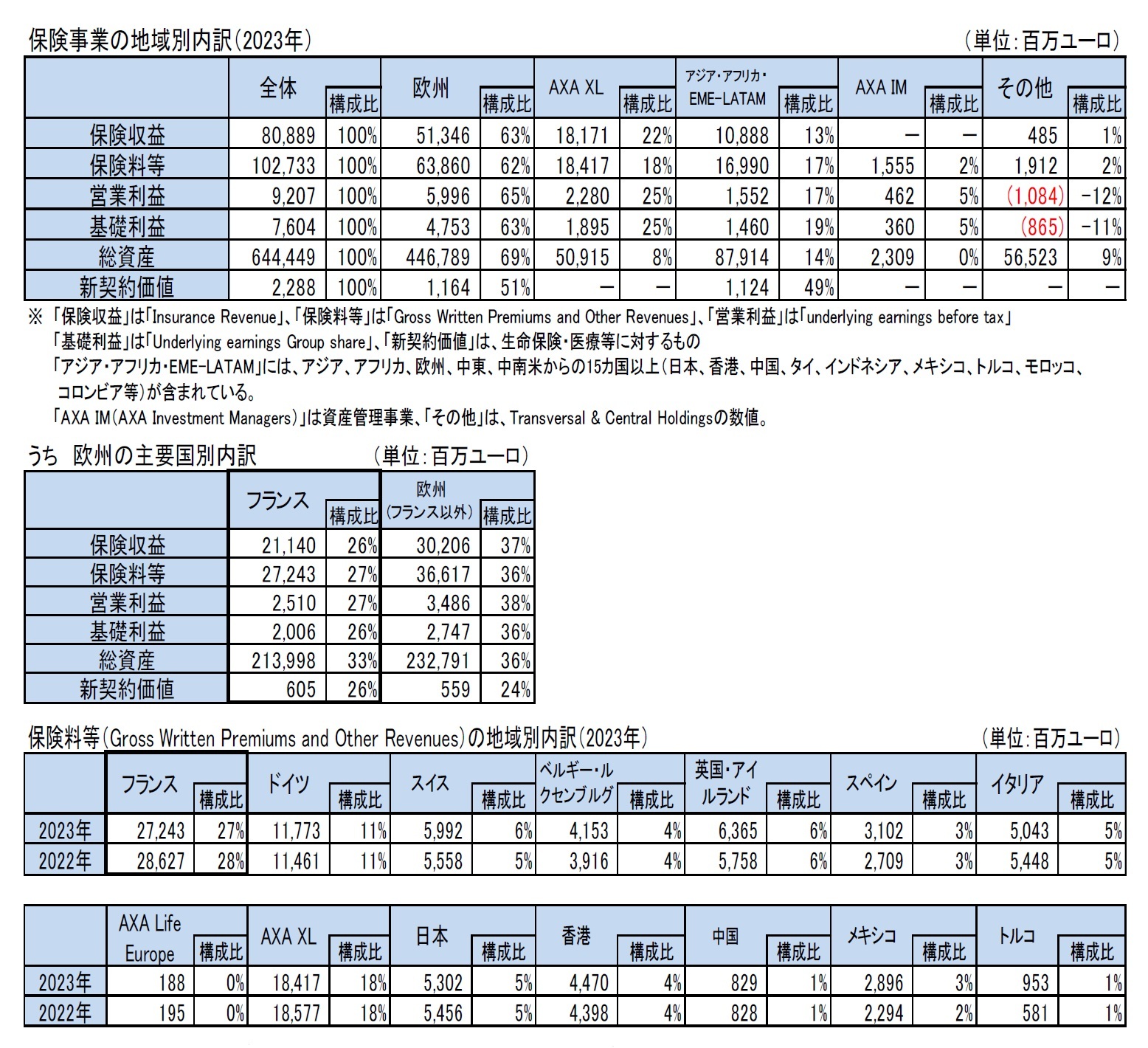

(1) 地域別の業績-2023年の結果-

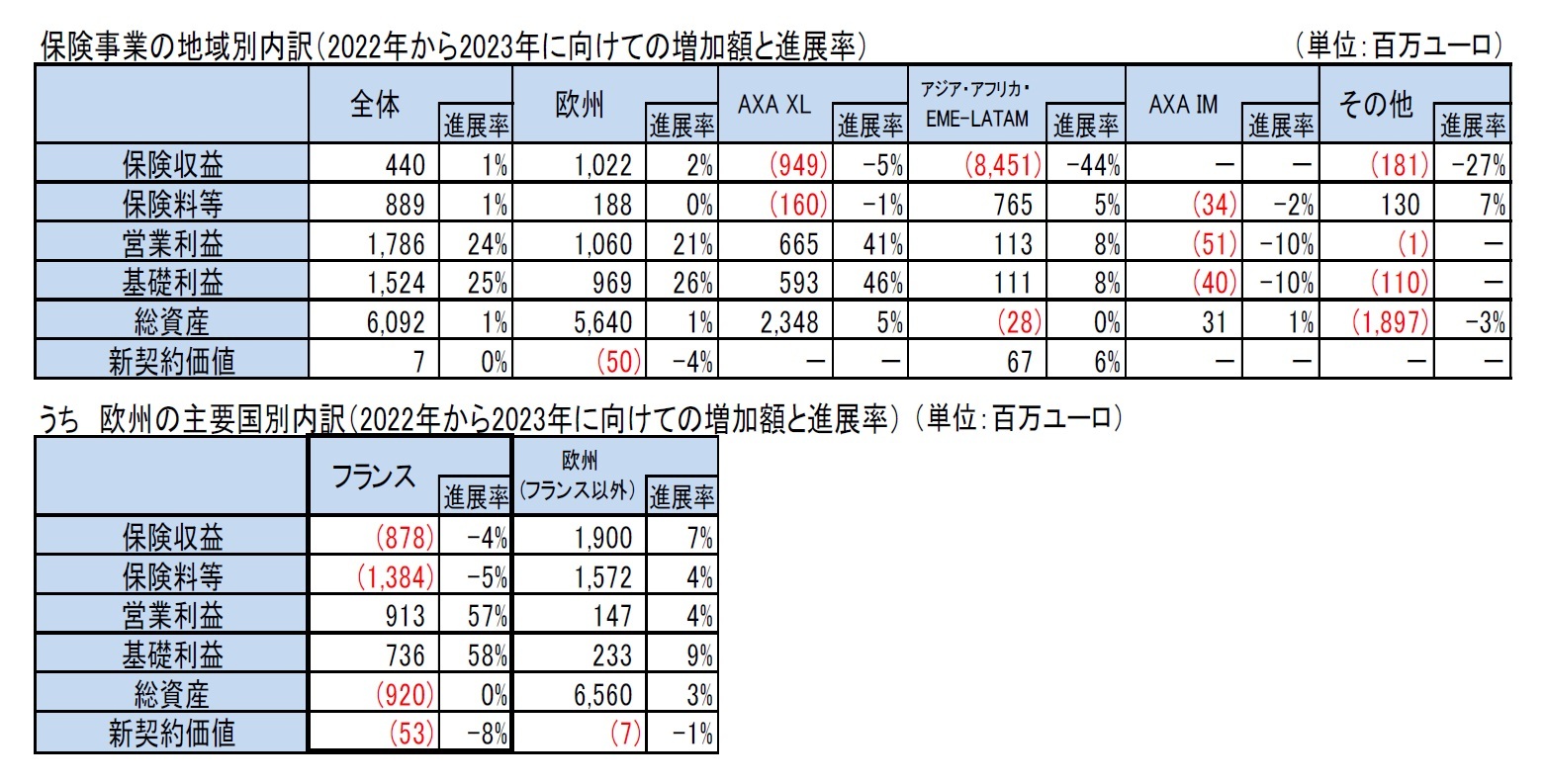

AXAは、売上高を「保険料等(保険料及びその他の収入:Gross Written Premiums and Other Revenue)」、事業損益を「基礎利益(Underlying earnings Group share)」で説明しているので、次ページ図表にはこれらの数値も掲載している。なお、CSM残高については地域別には公表されていないため、図表には掲載していないが、グループ全体では、2023年末は33,976百万ユーロ(生命・医療保険33,770百万ユーロ、損害保険206百万ユーロ)、2022年末33,535百万ユーロ(生命・医療保険33,315百万ユーロ、損害保険220百万ユーロ)となっている。

自国のフランスの構成比は、多くの指標で3割弱程度となっている。自国以外の欧州では、ドイツ、スイス、ベルギー・ルクセンブルグ、英国・アイルランド、スペイン、イタリア等の主要国で有意な水準となっている。

米州においては、AXA Equitableの売却により、米国の生命保険及び貯蓄市場から撤退しており、AXA XLの損保事業が中心になっている。

アジア・アフリカ&EME-LATM(欧州・中東・中南米)の構成比は、保険収益、保険料等、営業利益、基礎利益、総資産では13%~19%、新契約価値では49%(2022年は47%、2021年は43%、2020年は40%)となっている。

なお、以前は補足資料で公開されていた主要国別の状況については、2023年は限定された形になっているため、各種数値は欧州におけるフランスとフランス以外でのみ示しており、その他の国々の内訳は保険料等のみで示している。

AXAは、世界の51カ国で保険事業と資産管理事業を展開している。

AXAは、これまで、中国、インドネシア、フィリピン、タイを「Asia High Potentials」として位置付けて、インドネシア、タイ、フィリピンでは既に高いプレゼンスを有してきた。さらに、メキシコとブラジルを「High Potentials」と位置付ける等してきた。

2023年は、「Driving Progress 2023」計画の終了と強力な変革の完了により、戦略サイクルの終わりを迎えた時期であり、過去数年にわたり、技術的リスクに再び重点を置き、XL社の買収を通じて大規模な企業リスクにおける世界的なリーダーシップを確立し、High Potentials市場での地位を強化してきた、と述べている。

なお、CEOのThomas Buberl氏は、AXAの生命保険ブック関連の活動が減少していると警告し、「AXAの変革はほぼ完了したため、これ以上のポートフォリオ取引はなくなるだろう。」と述べている。AXAは、これまでに240億ユーロの生命保険負債をオフロードしており、Athoraとの160億ユーロの契約を結んで、規制当局の承認を待っている状況にある。

また、AXAは、決算発表と同時に「Unlock the Future」と名付けられた、2024年から2026年までの3か年戦略計画を明らかにし、中核事業の成長と強化に焦点を当て、全ての事業にわたって、技術的及び運用上の卓越性を拡大することを目指していく、としている。

(1) 地域別の業績-2023年の結果-

AXAは、売上高を「保険料等(保険料及びその他の収入:Gross Written Premiums and Other Revenue)」、事業損益を「基礎利益(Underlying earnings Group share)」で説明しているので、次ページ図表にはこれらの数値も掲載している。なお、CSM残高については地域別には公表されていないため、図表には掲載していないが、グループ全体では、2023年末は33,976百万ユーロ(生命・医療保険33,770百万ユーロ、損害保険206百万ユーロ)、2022年末33,535百万ユーロ(生命・医療保険33,315百万ユーロ、損害保険220百万ユーロ)となっている。

自国のフランスの構成比は、多くの指標で3割弱程度となっている。自国以外の欧州では、ドイツ、スイス、ベルギー・ルクセンブルグ、英国・アイルランド、スペイン、イタリア等の主要国で有意な水準となっている。

米州においては、AXA Equitableの売却により、米国の生命保険及び貯蓄市場から撤退しており、AXA XLの損保事業が中心になっている。

アジア・アフリカ&EME-LATM(欧州・中東・中南米)の構成比は、保険収益、保険料等、営業利益、基礎利益、総資産では13%~19%、新契約価値では49%(2022年は47%、2021年は43%、2020年は40%)となっている。

なお、以前は補足資料で公開されていた主要国別の状況については、2023年は限定された形になっているため、各種数値は欧州におけるフランスとフランス以外でのみ示しており、その他の国々の内訳は保険料等のみで示している。

(2) 地域別の業績-2022年との比較-

2022年との比較では、保険料等は3%11増加した。損害保険の保険料が、有利な価格効果の継続と殆どの地域での販売量の増加によって企業保険が成長したことで、9%増加した。また、個人保険は、グループの戦略に沿って、AXA XL Reinsurance における自然災害エクスポージャーの5%の減少によって部分的に相殺されたものの、主として有利な価格効果によって6%増加した。ただし、これらは、(i) 生命保険と医療保険の2%の減少(医療保険が、従来の2つの大規模な国際グループ契約が更新されなかったことにより、7%減少(これらの契約を除くと、医療保険は7%増加)、一方で、生命保険は、特に日本での保障の継続的な成長による4%の増加で、主にイタリアにおける厳しい市況による貯蓄の保険料の低下で2%減少して、一部相殺されたものの、1%増加)、(ii)平均資産ベースの低下を反映した、管理手数料の低下により、資産管理で2%減少、によって一部相殺された。

基礎利益は、IFRS第4号ベースの2022年と比較すると、6%増加した。これは、(i)損害保険の14%増加、(ii)生命保険と医療保険の1%増加、によるもので、(iii)資産管理の9%減少、によって部分的に相殺された。基礎利益の6%の増加と、2023 年上半期に実施された11億ユーロの自社株買いの好影響(3%のプラス)により、1株当たり基礎利益(自己株式は控除される)は8%増加して 3.31 ユーロとなった。

IFRS第17号に基づいて再計算された2022年と比較すると、基礎利益は27%増加し、76億ユーロとなった。収益の伸びは、以前の年度の準備金の有利な進展、当年度の割引前マージンの改善、保険金割引効果の増加、及び財務結果の増加により、損害保険が73%増加したことによって牽引された。これが、(i)生命保険と医療保険の8%減少(これは、特に資金分配の増加が繰り返されなかったことと、英国でのCSM リリースの減少及び医療保険請求の頻度の増加によって、財務結果が低下したことによる)、(ii)資産管理の9%減少(主に収益の減少による)、によって部分的に相殺された。

なお、CSM残高は、2022年末と比較して11億ユーロ増加して2023年末で340億ユーロとなった。新契約の貢献が22億ユーロ、基礎的な保有契約収益(CSMに対する期待収益)が16億ユーロ、CSM リリース(営業利益に反映)が▲29 億ユーロだった。株価の上昇とインプライド・ボラティリティの低下による良好な市況の影響の5億ユーロは、若干のマイナスの営業差異▲2億ユーロによって、一部相殺された。

2022年との比較では、保険料等は3%11増加した。損害保険の保険料が、有利な価格効果の継続と殆どの地域での販売量の増加によって企業保険が成長したことで、9%増加した。また、個人保険は、グループの戦略に沿って、AXA XL Reinsurance における自然災害エクスポージャーの5%の減少によって部分的に相殺されたものの、主として有利な価格効果によって6%増加した。ただし、これらは、(i) 生命保険と医療保険の2%の減少(医療保険が、従来の2つの大規模な国際グループ契約が更新されなかったことにより、7%減少(これらの契約を除くと、医療保険は7%増加)、一方で、生命保険は、特に日本での保障の継続的な成長による4%の増加で、主にイタリアにおける厳しい市況による貯蓄の保険料の低下で2%減少して、一部相殺されたものの、1%増加)、(ii)平均資産ベースの低下を反映した、管理手数料の低下により、資産管理で2%減少、によって一部相殺された。

基礎利益は、IFRS第4号ベースの2022年と比較すると、6%増加した。これは、(i)損害保険の14%増加、(ii)生命保険と医療保険の1%増加、によるもので、(iii)資産管理の9%減少、によって部分的に相殺された。基礎利益の6%の増加と、2023 年上半期に実施された11億ユーロの自社株買いの好影響(3%のプラス)により、1株当たり基礎利益(自己株式は控除される)は8%増加して 3.31 ユーロとなった。

IFRS第17号に基づいて再計算された2022年と比較すると、基礎利益は27%増加し、76億ユーロとなった。収益の伸びは、以前の年度の準備金の有利な進展、当年度の割引前マージンの改善、保険金割引効果の増加、及び財務結果の増加により、損害保険が73%増加したことによって牽引された。これが、(i)生命保険と医療保険の8%減少(これは、特に資金分配の増加が繰り返されなかったことと、英国でのCSM リリースの減少及び医療保険請求の頻度の増加によって、財務結果が低下したことによる)、(ii)資産管理の9%減少(主に収益の減少による)、によって部分的に相殺された。

なお、CSM残高は、2022年末と比較して11億ユーロ増加して2023年末で340億ユーロとなった。新契約の貢献が22億ユーロ、基礎的な保有契約収益(CSMに対する期待収益)が16億ユーロ、CSM リリース(営業利益に反映)が▲29 億ユーロだった。株価の上昇とインプライド・ボラティリティの低下による良好な市況の影響の5億ユーロは、若干のマイナスの営業差異▲2億ユーロによって、一部相殺された。

11 図表の進展率の数値は、実際の数値ベースでの値であるのに対して、文中の進展率の数値は、同等ベース(為替と連結範囲が一定)によるものとなっている。

(2024年04月25日「基礎研レポート」)

関連レポート

- 欧州大手保険グループの地域別の事業展開状況-2022年決算数値等に基づく現状分析-

- 欧州大手保険グループの2023年末SCR比率等の状況-ソルベンシーII等に基づく数値結果報告と資本管理等に関係するトピック-

- 欧州大手保険グループの地域別の事業展開状況-2021年決算数値等に基づく現状分析-

- 欧州大手保険グループの地域別の事業展開状況-2020年決算数値等に基づく現状分析-

- 欧州大手保険グループの地域別の事業展開状況-2019年決算数値等に基づく現状分析-

- 欧州大手保険グループの地域別の事業展開状況-2018年決算数値等に基づく現状分析-

- 欧州大手保険グループの地域別の事業展開状況-2017年決算数値等に基づく現状分析-

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!