- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産運用 >

- PBR1倍割れ解消:事業ポートフォリオの改革が求められる

2023年06月05日

文字サイズ

- 小

- 中

- 大

PBR1倍割れは様々な要因で生じるものの、その主因は、事業の収益率が資本コストを下回っていることに求められる1。東証が改めて指摘したように、日本の上場企業のPBR(実績値)は悲惨な状態にある。この4月末現在について調べたところ、東証株価指数(TOPIX)採用企業のうち51.1%がPBR1倍割れにあり、そのPBRの中央値は0.976倍だった。

つまり日本を代表する企業において、その事業の平均的な姿が「資本コスト割れ」にある。一方、東証が公表した資料によると、米国(S&P500)でのPBR1倍割れ比率は5%、欧州(STOXX600)では24%である。日本の上場企業の姿は、他の先進国と比べ、明らかに異常である。理論的には、日本企業は事業を見直すか、さもなければ解散することを促されている。

東証の要請を受け、上場企業に動きがあるようだ。投資家も、企業がPBR1倍割れを解消すべく行動を起こすのではないかと期待している。これを受け、株価に動意が見られた。それでは、PBR1倍割れを解消することの難易度はどの程度なのか。

最初に留意すべきは、バランスシートを単純に見直すことがPBR1倍割れ対策にならないことである。自社株買いや増配を行ってバランスシートをスリムにしたところで、ベースにある事業が資本コスト割れであれば、何も解決しない。もちろん余分な現金・現金同等物を持ったことが直接的な要因となり、企業資産全体の収益率が資本コストを下回っている場合は別だろうが、このような事例は稀有だろう。そもそも経営者が資本コストを本気で意識しているのなら、余分な資産を大量に持つはずもない。

PBR1倍割れの原因が事業の採算性にあるのなら、その解消の難易度は高い。方法は3つある。事業の競争力を高めるか、採算性の低い事業を外すか、採算性の高い事業に参入するかである。この3つから選択し、もしくは組み合わせ、事業ポートフォリオ全体の採算性を向上させるしかないのだが、その決断と実行には経営者の意識革命が求められる。現実はというと、企業には独自の社風が綿々として息づいている。その社風の中で育ち、頂点に立ったサラリーマン経営者が自らの手で社風を一変させるには、明確な目標設定と強い意志が必須となる。

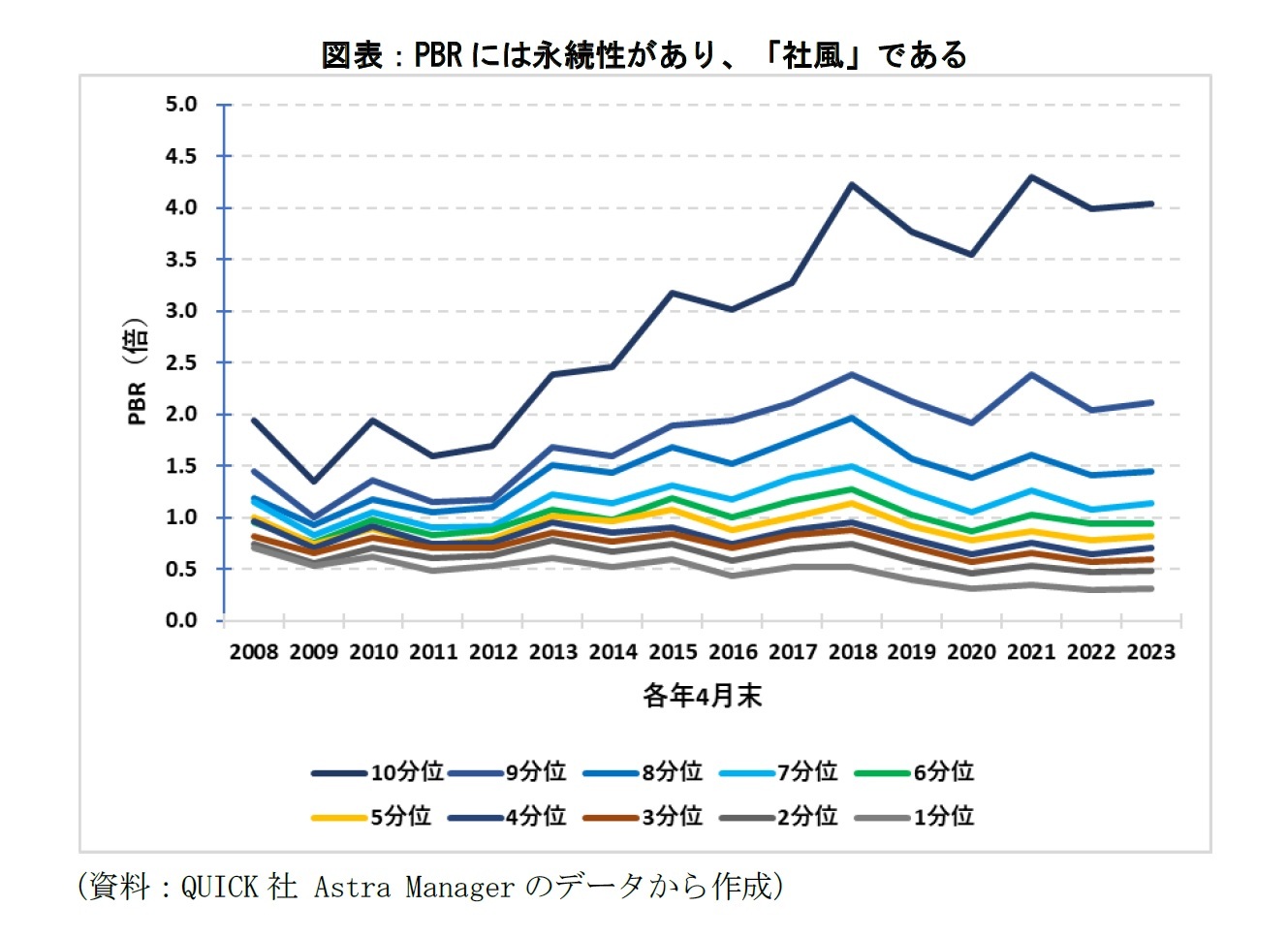

各企業の社風をPBRの観点から図示することにした。それが次の図表である。対象は、23年4月末にTOPIXに採用されている企業のうち、08年4月末以降のデータが揃う1,672社である。この1,672社を23年4月末のPBRに基づいて10分位に分け(高PBRを第10分位とし)、その分位を固定した。次に、各分位に属す企業について、08年4月末以降、各年4月末のPBRを調べた。最後に、各分位の各年4月末PBRの中央値を計算し、それを図表にした。

つまり日本を代表する企業において、その事業の平均的な姿が「資本コスト割れ」にある。一方、東証が公表した資料によると、米国(S&P500)でのPBR1倍割れ比率は5%、欧州(STOXX600)では24%である。日本の上場企業の姿は、他の先進国と比べ、明らかに異常である。理論的には、日本企業は事業を見直すか、さもなければ解散することを促されている。

東証の要請を受け、上場企業に動きがあるようだ。投資家も、企業がPBR1倍割れを解消すべく行動を起こすのではないかと期待している。これを受け、株価に動意が見られた。それでは、PBR1倍割れを解消することの難易度はどの程度なのか。

最初に留意すべきは、バランスシートを単純に見直すことがPBR1倍割れ対策にならないことである。自社株買いや増配を行ってバランスシートをスリムにしたところで、ベースにある事業が資本コスト割れであれば、何も解決しない。もちろん余分な現金・現金同等物を持ったことが直接的な要因となり、企業資産全体の収益率が資本コストを下回っている場合は別だろうが、このような事例は稀有だろう。そもそも経営者が資本コストを本気で意識しているのなら、余分な資産を大量に持つはずもない。

PBR1倍割れの原因が事業の採算性にあるのなら、その解消の難易度は高い。方法は3つある。事業の競争力を高めるか、採算性の低い事業を外すか、採算性の高い事業に参入するかである。この3つから選択し、もしくは組み合わせ、事業ポートフォリオ全体の採算性を向上させるしかないのだが、その決断と実行には経営者の意識革命が求められる。現実はというと、企業には独自の社風が綿々として息づいている。その社風の中で育ち、頂点に立ったサラリーマン経営者が自らの手で社風を一変させるには、明確な目標設定と強い意志が必須となる。

各企業の社風をPBRの観点から図示することにした。それが次の図表である。対象は、23年4月末にTOPIXに採用されている企業のうち、08年4月末以降のデータが揃う1,672社である。この1,672社を23年4月末のPBRに基づいて10分位に分け(高PBRを第10分位とし)、その分位を固定した。次に、各分位に属す企業について、08年4月末以降、各年4月末のPBRを調べた。最後に、各分位の各年4月末PBRの中央値を計算し、それを図表にした。

図表によると、08年以降の15年間、各分位のPBRの順序が崩れていない(PBRの低い企業群は過去も低かった)。各分位の企業を詳細に観察すると、別の年のPBRが別の分位に相当する場合は当然ある。しかし平均的には分位の順序は変わらない。正確には、第5分位から第4分位にかけて、08年、10年、11年に分位の中央値が逆転しているが、その差はわずかである。

もう1点、PBRの中央値がほぼ1倍を超えて推移しているのは第7分位までだとわかる。その第7分位の23年4月末は1.14倍と、ようやく1倍を超した程度だから、安心はできない。第6分位以下の企業は、PBRが1倍を超えたとしても、景気動向の影響を大きく受けて1倍割れに戻る可能性を常にかかえている。以上から、TOPIX採用企業のうちPBRの観点から安心できる企業は、第10分位から第8分位までに属す企業であり、全体の3/10である。

PBRと資本コストに関する議論は事業ポートフォリオに限定されない。配当政策とも関係する。極論すれば、資本コストを上回る投資機会が豊富な企業は、配当をゼロにして何の問題もない。逆に資本コストを上回る投資機会が見当たらない企業は内部留保をゼロにし、当期純利益をすべて配当に回すべきである。日本では目標配当性向を30%とする企業が多い。では30%の意味は何なのか。隣の企業を見た結果だろうが、これでは資本コスト無視そのものである。

機関投資家やアセットオーナーは配当性向に重点を置いたエンゲージメント(企業との対話)を好むが、これもまた資本コストを横に置いている。PBR1倍割れの議論を契機として、資本コストを中心に据えた上で、事業ポートフォリオ、新たな投資機会とその裏側にある配当などの株主還元政策について、企業と総合的に議論すべきである。

もう1点、PBRの中央値がほぼ1倍を超えて推移しているのは第7分位までだとわかる。その第7分位の23年4月末は1.14倍と、ようやく1倍を超した程度だから、安心はできない。第6分位以下の企業は、PBRが1倍を超えたとしても、景気動向の影響を大きく受けて1倍割れに戻る可能性を常にかかえている。以上から、TOPIX採用企業のうちPBRの観点から安心できる企業は、第10分位から第8分位までに属す企業であり、全体の3/10である。

PBRと資本コストに関する議論は事業ポートフォリオに限定されない。配当政策とも関係する。極論すれば、資本コストを上回る投資機会が豊富な企業は、配当をゼロにして何の問題もない。逆に資本コストを上回る投資機会が見当たらない企業は内部留保をゼロにし、当期純利益をすべて配当に回すべきである。日本では目標配当性向を30%とする企業が多い。では30%の意味は何なのか。隣の企業を見た結果だろうが、これでは資本コスト無視そのものである。

機関投資家やアセットオーナーは配当性向に重点を置いたエンゲージメント(企業との対話)を好むが、これもまた資本コストを横に置いている。PBR1倍割れの議論を契機として、資本コストを中心に据えた上で、事業ポートフォリオ、新たな投資機会とその裏側にある配当などの株主還元政策について、企業と総合的に議論すべきである。

1 説明は川北英隆「日本の株式市場と株価指数の役割再考」日本証券アナリスト協会「証券アナリストジャーナル2023年2月号」pp.59-60を参照されたい。

(2023年06月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

京都大学 産官学連携本部

川北 英隆

川北 英隆のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/06/04 | 株式投資単位の庶民化が「貯蓄から投資へ」のために必須 | 川北 英隆 | ニッセイ年金ストラテジー |

| 2024/06/05 | 買収の潜在的な可能性が高まる日本企業 | 川北 英隆 | ニッセイ年金ストラテジー |

| 2023/06/05 | PBR1倍割れ解消:事業ポートフォリオの改革が求められる | 川北 英隆 | ニッセイ年金ストラテジー |

新着記事

-

2025年11月06日

世の中は人間よりも生成AIに寛大なのか? -

2025年11月06日

働く人の飲酒量とリスク認識:適正化に気づくのはどのような人か -

2025年11月06日

Meta、ByteDanceのDSA違反の可能性-欧州委員会による暫定的見解 -

2025年11月06日

財政赤字のリスクシナリオ -

2025年11月06日

老後の住宅資産の利活用について考える

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【PBR1倍割れ解消:事業ポートフォリオの改革が求められる】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

PBR1倍割れ解消:事業ポートフォリオの改革が求められるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!