- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 保険会社経営 >

- 2015年度生保決算の概要

2016年06月24日

文字サイズ

- 小

- 中

- 大

2|利差益は拡大、だが今後は?

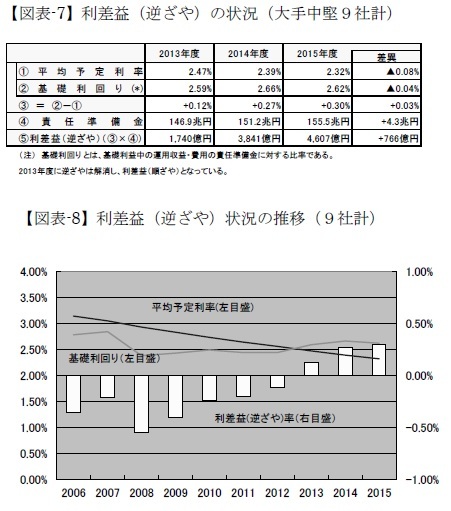

2|利差益は拡大、だが今後は?逆ざや、利差益について、さらに詳しく分析してみた。(図表-7、8)

用語の混乱を避けるため、「基礎利回り」-「平均予定利率」、を計算し、それがプラスのとき「利差益」、マイナスのとき「逆ざや」と呼ぶことにしておく。(あるいはこれに責任準備金を乗じた金額のこともそう呼ぶ。)

「基礎利回り」とは、基礎利益のうち資産運用損益にかかわる部分であり、これが契約者に保証している利率(予定利率)を下回る状態を逆ざやと言っていたのであった。 2012年度に▲1,669 億円の逆ざやであったものが、年々改善し、2015年度には4,607億円の利差益となった。(一部の会社はまだ逆ざやである。)

「平均予定利率」は、保有している保険契約の負債コストを表すことになるが、過去に契約した高予定利率の契約が減少していくことにより、毎年約▲0.1%の緩やかな低下を続けてお り、現在の新規契約の予定利率が1%程度であることから、今後も低下傾向は続くだろう。

一方、「基礎利回り」は、▲0.04ポイント低下した。主要な構成要素である利息配当金収入合計は年間では増加しているが、2015年度の後半には多くの会社で減少しており、外国証券の利息・配当金が円高の影響により円ベースでみて減少したことが影響していると考えられる。国内金利は、超低水準が続いているので、保有債券の年限などにもよるが、利回りは低下傾向にあると思われる。 現在の超低金利状況は、一時的に債券含み益を増加させる一方で、こうして将来の利息収入にじわじわと悪影響をもたらすことになるだろう。実際、何社かは来年度の利差益ひいては基礎利益を減少傾向とみており、逆ざやが復活する事態をも懸念している。

3|減少した当期利益~内部留保増加額も減少するがなお拡大方向

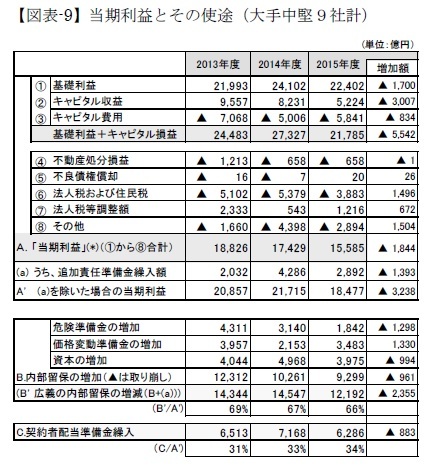

3|減少した当期利益~内部留保増加額も減少するがなお拡大方向次に当期利益の動きである。基礎利益、当期利益ともに減少した。以下、当期利益を構成する、基礎利益、キャピタル損益、特別損益の状況を概観し、その後、当期利益の使途を見る。(図表-9)

基礎利益(①)、キャピタル損益(②+③)とも減少し、その合計額は21,785億円と 対前年度▲5,542億円の減少となった。また、「⑧その他」はほとんどが、追加責任準備金(逆ざや負担に備えるため、予定利率よりも低い評価利率を用いて責任準備金を高めに評価したことによる差額分。これが 平均予定利率を下げる効果を発揮し、逆ざや解消の早期化に貢献してきた。)の繰入額であり、9社中6社が行なっている。

危険準備金や価格変動準備金の繰入・戻入は、基本的には保険業法に基づく統一の積立ルールに沿っているとはいえ、そのルールの範囲内での政策判断の余地はある。それを見るため、これらを繰入・戻入する前のベースに修正した「当期利益」(表中(A))は前年度から若干減少して15,585億円となっている。さらに同じく政策要素の強い追加責任準備金を積み立てる前の状態に戻せば、18,477億円(A')である。

さてこうした利益の使途であるが、危険準備金・価格変動準備金とも、残高は増加している(内部留保の増加(B))。これに追加的責任準備金繰入を加算した実質的な内部留保の増加額(B’)も12,192億円と、前年度ほどではないが積み増しの方向にある。

さてこうした利益の使途であるが、危険準備金・価格変動準備金とも、残高は増加している(内部留保の増加(B))。これに追加的責任準備金繰入を加算した実質的な内部留保の増加額(B’)も12,192億円と、前年度ほどではないが積み増しの方向にある。一方、配当であるが、6,286億円が還元(株式会社の契約者配当を含む)されることとなった。 2015年度は「実質的な利益」の66%が内部留保に、残り34%が配当にまわっているとみることができ、内部留保の充実により重点がおかれていることは確かである。

配当還元の金額は、対前年▲883億円減少している。9社中5社が、利差または医療関係で個人保険・個人年金保険を対象に増配してはいるのだが、資産運用関係の配当を中心とする団体年金保険において、環境の悪化を受けて金額が減少していることが影響しているようである。

4|ソルベンシー・マージン比率~若干低下したが高水準を維持

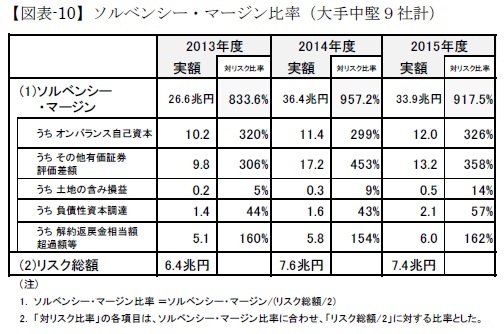

ストックベースの健全性指標であるソルベンシー・マージン比率(9社合計ベース)をみたものが図表-10である。ソルベンシー・マージン総額と保有リスクとの関係を見るため、形式的に9社計で算出した比率は前年度の957.2%から917.5%へと若干低下したが引き続き高水準にある。

2015年度は、その他有価証券に分類される株式や外国証券の含み益の減少が当該比率を100ポイント近く低下させたものの、一方で資産運用リスクも同時に減少したこと、また当期利益の使途でふれたように、オンバランス自己資本(貸借対照表の資本、危険準備金、価格変動準備金などの合計)を積み増すことができたことにより、さらなる低下は食い止められたということであろう。

なお、現在のソルベンシー・マージン比率は、会計制度変更への対応や算出方法の厳格化など、多くの変更を重ねながら、20年近く機能している。目下、責任準備金の時価評価を取り入れるなど経済価値ベースのソルベンシー規制の検討が進められているところであり、近い将来、大きく見方が変わるものと考えられる。

ストックベースの健全性指標であるソルベンシー・マージン比率(9社合計ベース)をみたものが図表-10である。ソルベンシー・マージン総額と保有リスクとの関係を見るため、形式的に9社計で算出した比率は前年度の957.2%から917.5%へと若干低下したが引き続き高水準にある。

2015年度は、その他有価証券に分類される株式や外国証券の含み益の減少が当該比率を100ポイント近く低下させたものの、一方で資産運用リスクも同時に減少したこと、また当期利益の使途でふれたように、オンバランス自己資本(貸借対照表の資本、危険準備金、価格変動準備金などの合計)を積み増すことができたことにより、さらなる低下は食い止められたということであろう。

なお、現在のソルベンシー・マージン比率は、会計制度変更への対応や算出方法の厳格化など、多くの変更を重ねながら、20年近く機能している。目下、責任準備金の時価評価を取り入れるなど経済価値ベースのソルベンシー規制の検討が進められているところであり、近い将来、大きく見方が変わるものと考えられる。

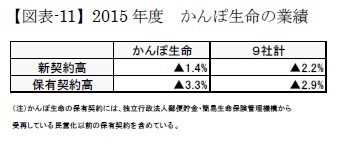

3――かんぽ生命の状況

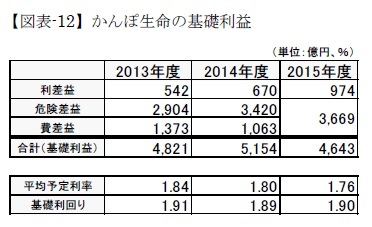

基礎利益の状況は次のとおりである。(図表-12)

基礎利益の状況は次のとおりである。(図表-12)利差益は、基礎利回りがほぼ横ばいであったことと、平均予定利率の低下により、さらに拡大し、974億円となった。数年前からEV(エンベディッド・バリュー)の開示を始めたことが関係してか、危険 差と費差の内訳は開示されなくなったが、両者合計では減少した。

かんぽ生命の資産運用は、有価証券については、国債・地方債・社債がほとんどを占めており、中でも国債の構成比が有価証券全体の69%となっている。株式への投資はほとんどない。この点は他 の伝統的な大手中堅生保とは異なる運用ポートフォリオとなっている。(9社計で有価証券中国債の構成比は44%)

そうしたこともあり、ソルベンシー・マージン比率は、もともと高い。2015年度は1,568.1%と若干低下した(前年度は1,641.4%)。こうした高水準は、リスク性資産の構成割合が従来から低いことに加え、内部留保が厚いことに起因する。例えば、民営化前の旧簡易保険契約(貯金・簡易生命保険管理機構からかんぽ生命が受再している形態)を含め2.4兆円の危険準備金を保有している。かんぽ生命を除く民間生保41社の合計額が、ここ3年増加してきても4.1兆円であることからも、水準の厚さがうかがえる。また逆ざやに備えるための追加責任準備金も累計で6.0兆円という厚い水準にある。

(2016年06月24日「ニッセイ基礎研所報」)

03-3512-1833

経歴

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

安井 義浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/07 | 個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/31 | 保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/24 | 企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 | 安井 義浩 | 保険・年金フォーカス |

| 2025/10/17 | EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 | 安井 義浩 | 基礎研レター |

新着記事

-

2025年11月13日

インド消費者物価(25年11月)~10月のCPI上昇率は0.25%と過去最低を更新 -

2025年11月13日

企業物価指数2025年10月~コメ価格は高止まりが継続~ -

2025年11月13日

数字の「27」に関わる各種の話題-27は3の3乗だが- -

2025年11月13日

マンダムの大規模買付けに関する対応方針の導入 -

2025年11月12日

英国雇用関連統計(25年10月)-週平均賃金は再び前年比4%台に低下

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2015年度生保決算の概要】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2015年度生保決算の概要のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!