- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 欧州経済見通し-回復基調だが、関税を巡る不確実性は大きい

2025年06月12日

欧州経済見通し-回復基調だが、関税を巡る不確実性は大きい

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

(物価・賃金:インフレ目標をほぼ達成)

物価は、総合指数・コア指数ともに2%目標付近で推移している。

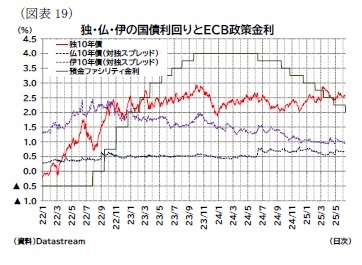

4月のHICP(速報値)は総合指数が前年比1.9%、コア指数が同2.3%となり、総合指数で2%物価目標を下回り、コア指数も2%台前半まで低下して22年1月以来の低水準となった(図表17)。

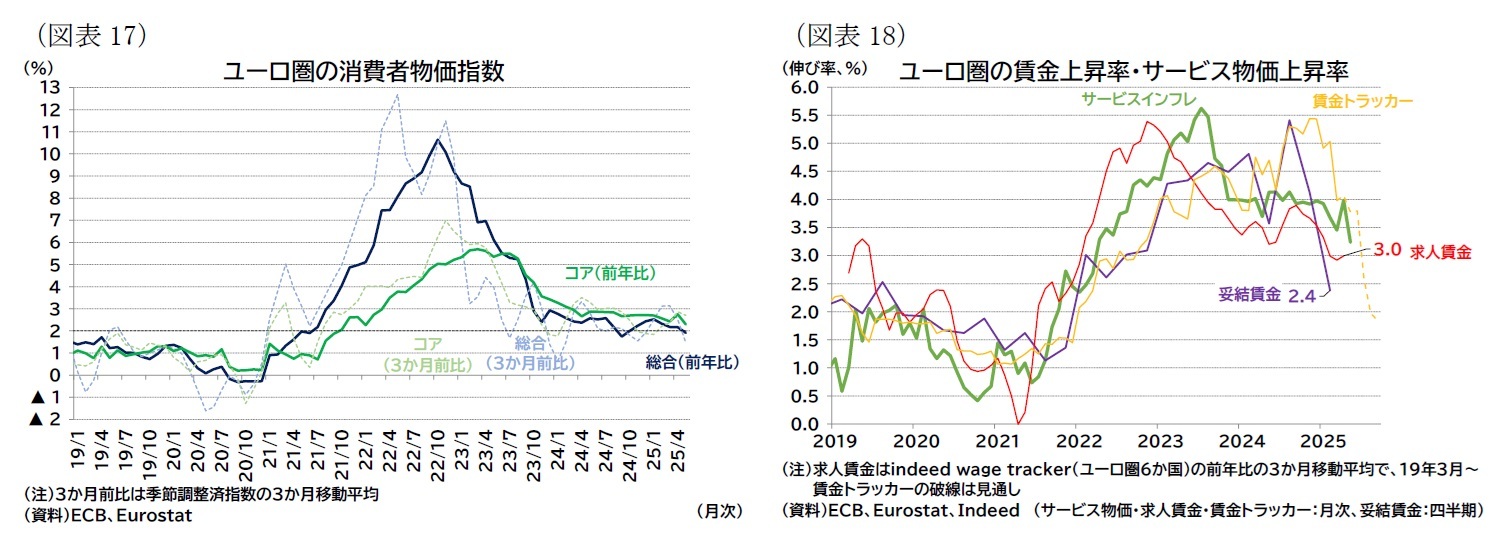

これまで基調的なインフレ率を押し上げていたサービスインフレや賃金上昇率も大幅に低下している(図表18)。サービスインフレは1年以上にわたって4%前後で推移してきたが、4月(速報値)には3.2%まで低下した。ディスインフレの進展、人手不足感の緩和、先行きの景気減速懸念などを受けて賃金上昇率も先行指標となる求人賃金上昇率が3%前後まで低下したほか、1-3月期は妥結賃金上昇率も2.4%と大幅に低下した。先行きの不透明感は大きいものの、現状においてはECBのインフレ目標はほぼ達成されたと評価できる。

物価は、総合指数・コア指数ともに2%目標付近で推移している。

4月のHICP(速報値)は総合指数が前年比1.9%、コア指数が同2.3%となり、総合指数で2%物価目標を下回り、コア指数も2%台前半まで低下して22年1月以来の低水準となった(図表17)。

これまで基調的なインフレ率を押し上げていたサービスインフレや賃金上昇率も大幅に低下している(図表18)。サービスインフレは1年以上にわたって4%前後で推移してきたが、4月(速報値)には3.2%まで低下した。ディスインフレの進展、人手不足感の緩和、先行きの景気減速懸念などを受けて賃金上昇率も先行指標となる求人賃金上昇率が3%前後まで低下したほか、1-3月期は妥結賃金上昇率も2.4%と大幅に低下した。先行きの不透明感は大きいものの、現状においてはECBのインフレ目標はほぼ達成されたと評価できる。

(財政政策:防衛・インフラ支出拡大の動きが進展)

財政スタンスは、コロナ禍やエネルギー危機を受けた緩和姿勢からの段階的な健全化が目指されてきたが、防衛費やインフラ分野における拡大期待は高まっている。

防衛費に関しては、トランプ政権による安全保障政策の方針転換に対応してNATO(北大西洋条約機構)加盟国の防衛費目標の大幅な引き上げに向けて調整が進められている6。ただし、防衛費の目標水準との乖離や、ロシアに対する脅威認識、安全保障上の優先課題、財政上の余裕度が異なる7ため、どのようなスピード、プロセスで域内の防衛力の増強が図られるのか不確かな面がある。

欧州委員会は防衛力強化計画および防衛白書(欧州再軍備計画:ReArm Europe/準備:Readiness 2030)を公表8、総額8000億ユーロ(EU27か国の名目GDP比で4.5%)規模の防衛関連の支出支援策を打ち出している。支援策は、国家免責条項を発動することによる6500億ユーロ9の財政ルールの適用除外分と防衛装備調達促進のための1500億ユーロの融資枠(SAFE)からなる。すでに欧州委員会はEU15か国(ユーロ圏では10か国)に対する国家免責条項の発動を提案しており10、SAFEも5月の閣僚理事会で採択された11。

ドイツでは2月に総選挙が実施され、第一党となった中道右派のキリスト教民主・社会同盟(CDU/CSU)と連立相手の中道左派の社会民主党(SPD)が、憲法に相当する基本法を改正し、防衛費に関連した「債務ブレーキ」の柔軟化12および、(防衛とは別の)5000億ユーロ(ユーロ圏の名目GDP比で3.3%、ドイツの名目GDP比で11.6%)のインフラ基金13の創設(運用期間は12年)を決定した。5月にメルツ首相率いる新政権が発足し、今後、基金も活用した25年度予算および26年度予算の編成が本格化する見込みとなっている。

6 従来GDP比で2%目標であったが、6月24-25日のNATO首脳会議に向けて5.0%(従来の防衛費で3.5%、広義の安全保障分野への支出で1.5%)に引き上げる方向で達成期限や定義について調整が進められている。

7 現在、ユーロ圏ではイタリア、フランス、マルタ、スロバキア、ベルギーが過剰赤字手続き(EDP:excessive deficit procedure)の対象となっており、オーストリアも新たに候補になった。非ユーロ圏の国ではハンガリー、ポーランド、ルーマニアが該当(ルーマニアはコロナ禍前からの継続で、EDPに対して効果的な措置を講じていないとして閣僚理事会に勧告されている)。なお、26年までは新しい財政ルールのもとでの債務残高基準の抵触評価ができない(60%の基準超過でも満足いくペースで債務が削減されていれば対象外となるが、判定には25年の実績データが必要)ため、財政赤字基準のみで判定されている。スペイン、ラトビア、フィンランドは24年もしくは25年見込みの財政赤字が3%超となったが、一時的もしくは例外的、防衛費増額によるもの(国家免責条項(national escape clause)の対象)と判断されている。REPORT FROM THE COMMISSION, Spain, Latvia, Austria, Finland Report prepared in accordance with Article 126(3) of the Treaty on the Functioning of the European Union, Brussels, 4.6.2025(25年6月11日アクセス)。

8 European Coomission, Commission unveils the White Paper for European Defence and the ReArm Europe Plan/Readiness 2030, Mar 19, 2025(25年6月11日アクセス)。

9 4年間、最大GDP比1.5%まで基準からの逸脱が免除される(欧州委員会は各加盟国が防衛費をGDP比で1.5%増やすと4年間で6500億ユーロ規模になると指摘している)。

10 加盟国が申請、欧州委員会が審査・提案した上で閣僚理事会が特定多数決で決定する。ユーロ圏加盟国ではベルギー、エストニア、ギリシャ、クロアチア、ラトビア、リトアニア、ポルトガル、スロベニア、スロバキア、フィンランド、非ユーロ圏加盟国ではブルガリア、チェコ、デンマーク、ハンガリー、ポーランドの国家免責条項が提案されている。European Commission, 2025 European Semester Spring Package sets out guidance to boost EU competitiveness, Jun 4, 2025(25年6月11日アクセス)。なお、ドイツも国家免責条項を申請中と見られる。ただし、ドイツは財政ルール順守にあたって必要な中期財政構造計画を現時点で未提出。

11 Council of the EU, SAFE: Council adopts €150 billion boost for joint procurement on European security and defence, 27 May 2025(25年6月11日アクセス)。原則として2か国以上の加盟国(1か国はウクライナもしくはEFTA/EEA加盟国でも可)が、防衛産業投資計画を策定して要請し(原則として域内からの調達を求める「バイ・ヨーロピアン」条項が必要)、欧州委員会が審査する。

12 債務ブレーキは政府債務をGDPの0.35%未満に抑えるとするルール。改正によりGDP比で1%を超える防衛費が債務ブレーキの対象から外れた。

13 1000億ユーロは気候変動対策に充て、2045年までの気候中立目標が明記された。基本法改正には議会の3分の2の賛成が必要だが、新議会では反対派の議席が3分の1を上回る見通しであったため、旧議会で改正した。この際、緑の党の協力を得るため、環境政策の推進を含めた。

財政スタンスは、コロナ禍やエネルギー危機を受けた緩和姿勢からの段階的な健全化が目指されてきたが、防衛費やインフラ分野における拡大期待は高まっている。

防衛費に関しては、トランプ政権による安全保障政策の方針転換に対応してNATO(北大西洋条約機構)加盟国の防衛費目標の大幅な引き上げに向けて調整が進められている6。ただし、防衛費の目標水準との乖離や、ロシアに対する脅威認識、安全保障上の優先課題、財政上の余裕度が異なる7ため、どのようなスピード、プロセスで域内の防衛力の増強が図られるのか不確かな面がある。

欧州委員会は防衛力強化計画および防衛白書(欧州再軍備計画:ReArm Europe/準備:Readiness 2030)を公表8、総額8000億ユーロ(EU27か国の名目GDP比で4.5%)規模の防衛関連の支出支援策を打ち出している。支援策は、国家免責条項を発動することによる6500億ユーロ9の財政ルールの適用除外分と防衛装備調達促進のための1500億ユーロの融資枠(SAFE)からなる。すでに欧州委員会はEU15か国(ユーロ圏では10か国)に対する国家免責条項の発動を提案しており10、SAFEも5月の閣僚理事会で採択された11。

ドイツでは2月に総選挙が実施され、第一党となった中道右派のキリスト教民主・社会同盟(CDU/CSU)と連立相手の中道左派の社会民主党(SPD)が、憲法に相当する基本法を改正し、防衛費に関連した「債務ブレーキ」の柔軟化12および、(防衛とは別の)5000億ユーロ(ユーロ圏の名目GDP比で3.3%、ドイツの名目GDP比で11.6%)のインフラ基金13の創設(運用期間は12年)を決定した。5月にメルツ首相率いる新政権が発足し、今後、基金も活用した25年度予算および26年度予算の編成が本格化する見込みとなっている。

6 従来GDP比で2%目標であったが、6月24-25日のNATO首脳会議に向けて5.0%(従来の防衛費で3.5%、広義の安全保障分野への支出で1.5%)に引き上げる方向で達成期限や定義について調整が進められている。

7 現在、ユーロ圏ではイタリア、フランス、マルタ、スロバキア、ベルギーが過剰赤字手続き(EDP:excessive deficit procedure)の対象となっており、オーストリアも新たに候補になった。非ユーロ圏の国ではハンガリー、ポーランド、ルーマニアが該当(ルーマニアはコロナ禍前からの継続で、EDPに対して効果的な措置を講じていないとして閣僚理事会に勧告されている)。なお、26年までは新しい財政ルールのもとでの債務残高基準の抵触評価ができない(60%の基準超過でも満足いくペースで債務が削減されていれば対象外となるが、判定には25年の実績データが必要)ため、財政赤字基準のみで判定されている。スペイン、ラトビア、フィンランドは24年もしくは25年見込みの財政赤字が3%超となったが、一時的もしくは例外的、防衛費増額によるもの(国家免責条項(national escape clause)の対象)と判断されている。REPORT FROM THE COMMISSION, Spain, Latvia, Austria, Finland Report prepared in accordance with Article 126(3) of the Treaty on the Functioning of the European Union, Brussels, 4.6.2025(25年6月11日アクセス)。

8 European Coomission, Commission unveils the White Paper for European Defence and the ReArm Europe Plan/Readiness 2030, Mar 19, 2025(25年6月11日アクセス)。

9 4年間、最大GDP比1.5%まで基準からの逸脱が免除される(欧州委員会は各加盟国が防衛費をGDP比で1.5%増やすと4年間で6500億ユーロ規模になると指摘している)。

10 加盟国が申請、欧州委員会が審査・提案した上で閣僚理事会が特定多数決で決定する。ユーロ圏加盟国ではベルギー、エストニア、ギリシャ、クロアチア、ラトビア、リトアニア、ポルトガル、スロベニア、スロバキア、フィンランド、非ユーロ圏加盟国ではブルガリア、チェコ、デンマーク、ハンガリー、ポーランドの国家免責条項が提案されている。European Commission, 2025 European Semester Spring Package sets out guidance to boost EU competitiveness, Jun 4, 2025(25年6月11日アクセス)。なお、ドイツも国家免責条項を申請中と見られる。ただし、ドイツは財政ルール順守にあたって必要な中期財政構造計画を現時点で未提出。

11 Council of the EU, SAFE: Council adopts €150 billion boost for joint procurement on European security and defence, 27 May 2025(25年6月11日アクセス)。原則として2か国以上の加盟国(1か国はウクライナもしくはEFTA/EEA加盟国でも可)が、防衛産業投資計画を策定して要請し(原則として域内からの調達を求める「バイ・ヨーロピアン」条項が必要)、欧州委員会が審査する。

12 債務ブレーキは政府債務をGDPの0.35%未満に抑えるとするルール。改正によりGDP比で1%を超える防衛費が債務ブレーキの対象から外れた。

13 1000億ユーロは気候変動対策に充て、2045年までの気候中立目標が明記された。基本法改正には議会の3分の2の賛成が必要だが、新議会では反対派の議席が3分の1を上回る見通しであったため、旧議会で改正した。この際、緑の党の協力を得るため、環境政策の推進を含めた。

(金融政策・金利:政策金利も中立金利水準に)

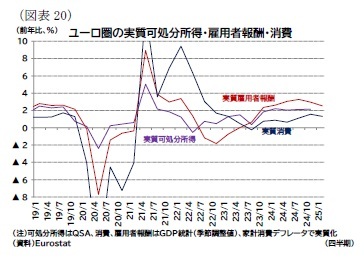

ECBは24年央から制限的な金融政策からの緩和に着手、ディスインフレの進展を受けて直近6月会合まで8回の利下げ(うち24年9月以降は7回連続での利下げ)を実施してきた。政策金利(預金ファシリティ金利)はピークの4.0%から2.0%まで下げられている(図表19)。

ECBは24年央から制限的な金融政策からの緩和に着手、ディスインフレの進展を受けて直近6月会合まで8回の利下げ(うち24年9月以降は7回連続での利下げ)を実施してきた。政策金利(預金ファシリティ金利)はピークの4.0%から2.0%まで下げられている(図表19)。

2.0%の政策金利水準はECBが試算する中立金利推計(1.75-2.25%)の中央値であり14、また、インフレ目標がほぼ達成されたこともあって、ラガルド総裁は、コロナ禍などの一連のショックに対応した金融政策のサイクルは概ね終了し、現在の金利は今後に到来する不確実な状況を乗り切るための良い位置にあると述べている。

2.0%の政策金利水準はECBが試算する中立金利推計(1.75-2.25%)の中央値であり14、また、インフレ目標がほぼ達成されたこともあって、ラガルド総裁は、コロナ禍などの一連のショックに対応した金融政策のサイクルは概ね終了し、現在の金利は今後に到来する不確実な状況を乗り切るための良い位置にあると述べている。先行きの不確実性が依然として高いことから、引き続き金融政策の運営については、会合毎にデータ依存で決定していく方針が維持されているが、政策金利が中立金利中央値まで引き下げられたことで、今後の金利変更の判断はより慎重になされると見られる。

ユーロ圏の長期金利は、金融政策やインフレ関連データ、米金利の動向に左右される展開が続いている。年初以降のドイツ10年債金利の動きを見ると、EUの財政拡大観測の高まりを受けて3%程度まで上昇圧力が急激に強まったものの、米国の相互関税公表を受けて低下、その後は2%台半ばでの横ばい圏で推移している(図表21)。

2.経済・金融環境の見通し

(見通し:消費主導の緩やかな成長継続を想定も、不確実性の大きい状況は不変)

今後については、駆け込み生産・輸出の反動減を除けば、引き続き所得環境の改善を受けた消費主導の回復が続くと予想するものの、トランプ関税に関連した不確実性はかなり大きい。

見通し数値の作成においては、半導体や医薬品への品目別関税が7-9月期以降に課され、これがユーロ圏経済の下押しとして働くものの、相互関税については上乗せ関税が停止された状況が継続し、EUによる報復措置も見送られることを前提としている。

今後については、駆け込み生産・輸出の反動減を除けば、引き続き所得環境の改善を受けた消費主導の回復が続くと予想するものの、トランプ関税に関連した不確実性はかなり大きい。

見通し数値の作成においては、半導体や医薬品への品目別関税が7-9月期以降に課され、これがユーロ圏経済の下押しとして働くものの、相互関税については上乗せ関税が停止された状況が継続し、EUによる報復措置も見送られることを前提としている。

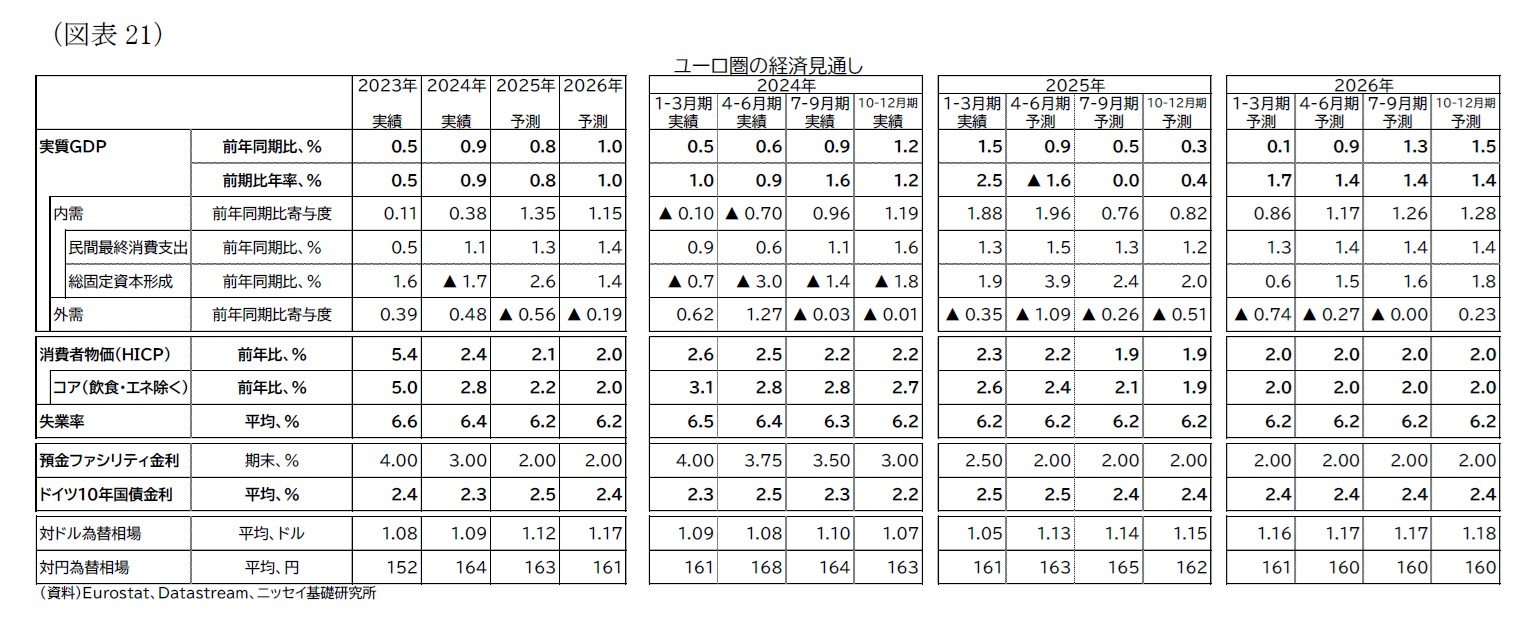

インフレ率は、ほぼ目標を達成するなか、今後も25年2.1%、26年2.0%と横ばい圏での安定推移を予想する。ECBは将来の政策余地を確保する観点からも、政策金利を現行水準で据え置くと見ている(表紙図表2、図表21)。ただし、インフレ率にも上下双方の不確実性が見られ、特に短期的には下振れリスクが高まっていることから、ディスインフレが想定以上に進行する場合はさらなる追加利下げがなされるだろう。

長期金利は、今後の米金利低下につられる形でやや低下すると見込むが、低下幅は限定的でドイツ10年債金利は2%台半ばで推移し、25年平均2.5%、26年平均2.4%と予想している(表紙図表2、図表21)。なお、財政赤字の拡大はリスクプレミアムの拡大要因となるが、節度ある赤字拡大にとどまり、さらなる金利上昇は見込んでいない。PEPPの償還再投資の終了に伴い、「分断化」防止手段が制約されているが、見通し期間にわたってECBの介入を必要とするような金利の急上昇も想定していない。

長期金利は、今後の米金利低下につられる形でやや低下すると見込むが、低下幅は限定的でドイツ10年債金利は2%台半ばで推移し、25年平均2.5%、26年平均2.4%と予想している(表紙図表2、図表21)。なお、財政赤字の拡大はリスクプレミアムの拡大要因となるが、節度ある赤字拡大にとどまり、さらなる金利上昇は見込んでいない。PEPPの償還再投資の終了に伴い、「分断化」防止手段が制約されているが、見通し期間にわたってECBの介入を必要とするような金利の急上昇も想定していない。

(リスク:引き続き米国の関税政策が大きなリスク)

ユーロ圏にとって、引き続き米国の関税政策が大きなリスクになるだろう。

上述の通り、見通しの作成においては相互関税の上乗せ関税が停止された状況が継続すると想定したが、米国とEUの貿易交渉は順調とは言い難い。トランプ大統領が6月1日からEU向けに50%の関税を課すべきと発言した背景にも関税交渉の行き詰まりがある15。現実にEUが中国以上に高い関税を課される可能性は小さいと考えているが、関税交渉が円滑に進まず、上乗せ関税が一部再開され、EUによる報復関税も実施される可能性は十分に考えられる。

米国の対EU関税の引き上げは、米国向け輸出の停滞を通じ景気下押し圧力として働くとともに需要減少からインフレ率には下押し圧力として作用するだろう。米国とEU以外の地域、特に中国との関税が(再度)引き上げられれば、世界的な需要の減速を通じて景気の下押し圧力になり(ただしEUにとっては米国向けの代替需要が発生する可能性もある)、インフレ率に対しても中国産の安価な財が域内に流入することで下振れリスクになるだろう16。ただし、当該リスクが高まった場合には、EUはセーフガード等の措置で対抗すると思われる17。

一方、EUの対米関税引き上げはEUのインフレ率の押し上げ要因となる。また、関税政策を受けて世界的に供給網の再編されることに伴うコスト増も潜在的なインフレ上振れリスクと言える。

対EU向けの関税以外の成長率に対するリスク要因としては、(関税を含む)政策や地政学的な不確実性が高まっていること自体が、域内の生産・投資の伸び悩みを予想以上に深刻化させる可能性がある。関税が軽減されたとしても主要貿易相手国の減速は輸出の伸び悩みにつながる。

他方、上振れリスクとしては、インフレ低下や所得回復に伴う景況感の改善や貯蓄率の低下によって消費がさらに活性化する可能性を指摘できる。また、予想以上に防衛・インフラへの支出が進められれば、政府投資を中心に成長率が押し上げられる。短期的には復興基金による資金配分が26年で終了することから、資金活用が加速する可能性もある。ただし、全体で見れば、成長率に対するリスクは下振れ方向に傾いていると考えられる。

関税政策以外のインフレリスクも上下双方に存在している。

下振れリスクとして賃金上昇圧力が大幅に鈍化しており、景気悪化懸念の強まりや景況感の低下から、今後、サービスインフレが予想以上に鈍化する可能性がある。また、予想以上のエネルギー価格の低下やユーロ高の進行も輸入物価の押し下げ、インフレ率の下振れ要因となる。

一方、上振れリスクとしては、防衛・インフラへの支出拡大に伴う需要増、地政学的緊張の高まりによる商品価格の再高騰、悪天候による農作物価格の上昇が指摘できる。

15 米EU間の関税交渉が進みにくい背景などは、伊藤さゆり(2025)「トランプ関税へのアプローチ-日EUの相違点・共通点」『Weekly エコノミスト・レター』2025-04-18も参照。

16 例えば、ECBはトランプ政権1期目の中国への関税政策によって、関税対象品目となった財のEUへの流入が拡大した点を指摘している。Vanessa Gunnella, Giovanni Stamato and Alicja Kobayashi, The implications of US-China trade tensions for the euro area – lessons from the tariffs imposed by the first Trump Administration, ECB Economic Bulletin, Issue 3/2025(25年6月11日アクセス)。

17 EUは米国の鉄鋼関税引き上げなどを受けて域内への鉄鋼流入を防ぐために従来のセーフガードを強化した(将来的にはより実効性の高い長期的な措置を実施する意向)。またアルミニウムについてのセーフガードも検討中。European Commission, Commission strengthens protection for EU steel industry, 25 March 2025(25年6月11日アクセス)。European Commission, Commission's Action Plan to secure a competitive and decarbonised steel and metals industry in Europe, Mar 19, 2025(25年6月11日アクセス)。

ユーロ圏にとって、引き続き米国の関税政策が大きなリスクになるだろう。

上述の通り、見通しの作成においては相互関税の上乗せ関税が停止された状況が継続すると想定したが、米国とEUの貿易交渉は順調とは言い難い。トランプ大統領が6月1日からEU向けに50%の関税を課すべきと発言した背景にも関税交渉の行き詰まりがある15。現実にEUが中国以上に高い関税を課される可能性は小さいと考えているが、関税交渉が円滑に進まず、上乗せ関税が一部再開され、EUによる報復関税も実施される可能性は十分に考えられる。

米国の対EU関税の引き上げは、米国向け輸出の停滞を通じ景気下押し圧力として働くとともに需要減少からインフレ率には下押し圧力として作用するだろう。米国とEU以外の地域、特に中国との関税が(再度)引き上げられれば、世界的な需要の減速を通じて景気の下押し圧力になり(ただしEUにとっては米国向けの代替需要が発生する可能性もある)、インフレ率に対しても中国産の安価な財が域内に流入することで下振れリスクになるだろう16。ただし、当該リスクが高まった場合には、EUはセーフガード等の措置で対抗すると思われる17。

一方、EUの対米関税引き上げはEUのインフレ率の押し上げ要因となる。また、関税政策を受けて世界的に供給網の再編されることに伴うコスト増も潜在的なインフレ上振れリスクと言える。

対EU向けの関税以外の成長率に対するリスク要因としては、(関税を含む)政策や地政学的な不確実性が高まっていること自体が、域内の生産・投資の伸び悩みを予想以上に深刻化させる可能性がある。関税が軽減されたとしても主要貿易相手国の減速は輸出の伸び悩みにつながる。

他方、上振れリスクとしては、インフレ低下や所得回復に伴う景況感の改善や貯蓄率の低下によって消費がさらに活性化する可能性を指摘できる。また、予想以上に防衛・インフラへの支出が進められれば、政府投資を中心に成長率が押し上げられる。短期的には復興基金による資金配分が26年で終了することから、資金活用が加速する可能性もある。ただし、全体で見れば、成長率に対するリスクは下振れ方向に傾いていると考えられる。

関税政策以外のインフレリスクも上下双方に存在している。

下振れリスクとして賃金上昇圧力が大幅に鈍化しており、景気悪化懸念の強まりや景況感の低下から、今後、サービスインフレが予想以上に鈍化する可能性がある。また、予想以上のエネルギー価格の低下やユーロ高の進行も輸入物価の押し下げ、インフレ率の下振れ要因となる。

一方、上振れリスクとしては、防衛・インフラへの支出拡大に伴う需要増、地政学的緊張の高まりによる商品価格の再高騰、悪天候による農作物価格の上昇が指摘できる。

15 米EU間の関税交渉が進みにくい背景などは、伊藤さゆり(2025)「トランプ関税へのアプローチ-日EUの相違点・共通点」『Weekly エコノミスト・レター』2025-04-18も参照。

16 例えば、ECBはトランプ政権1期目の中国への関税政策によって、関税対象品目となった財のEUへの流入が拡大した点を指摘している。Vanessa Gunnella, Giovanni Stamato and Alicja Kobayashi, The implications of US-China trade tensions for the euro area – lessons from the tariffs imposed by the first Trump Administration, ECB Economic Bulletin, Issue 3/2025(25年6月11日アクセス)。

17 EUは米国の鉄鋼関税引き上げなどを受けて域内への鉄鋼流入を防ぐために従来のセーフガードを強化した(将来的にはより実効性の高い長期的な措置を実施する意向)。またアルミニウムについてのセーフガードも検討中。European Commission, Commission strengthens protection for EU steel industry, 25 March 2025(25年6月11日アクセス)。European Commission, Commission's Action Plan to secure a competitive and decarbonised steel and metals industry in Europe, Mar 19, 2025(25年6月11日アクセス)。

(2025年06月12日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

新着記事

-

2025年11月13日

インド消費者物価(25年11月)~10月のCPI上昇率は0.25%と過去最低を更新 -

2025年11月13日

企業物価指数2025年10月~コメ価格は高止まりが継続~ -

2025年11月13日

数字の「27」に関わる各種の話題-27は3の3乗だが- -

2025年11月13日

マンダムの大規模買付けに関する対応方針の導入 -

2025年11月12日

英国雇用関連統計(25年10月)-週平均賃金は再び前年比4%台に低下

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州経済見通し-回復基調だが、関税を巡る不確実性は大きい】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州経済見通し-回復基調だが、関税を巡る不確実性は大きいのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!