- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 中国経済 >

- 中国経済の現状と今後の注目点~米中貿易摩擦は中国の債務問題を深刻化させる恐れ!

2018年04月27日

文字サイズ

- 小

- 中

- 大

1.中国経済の現状

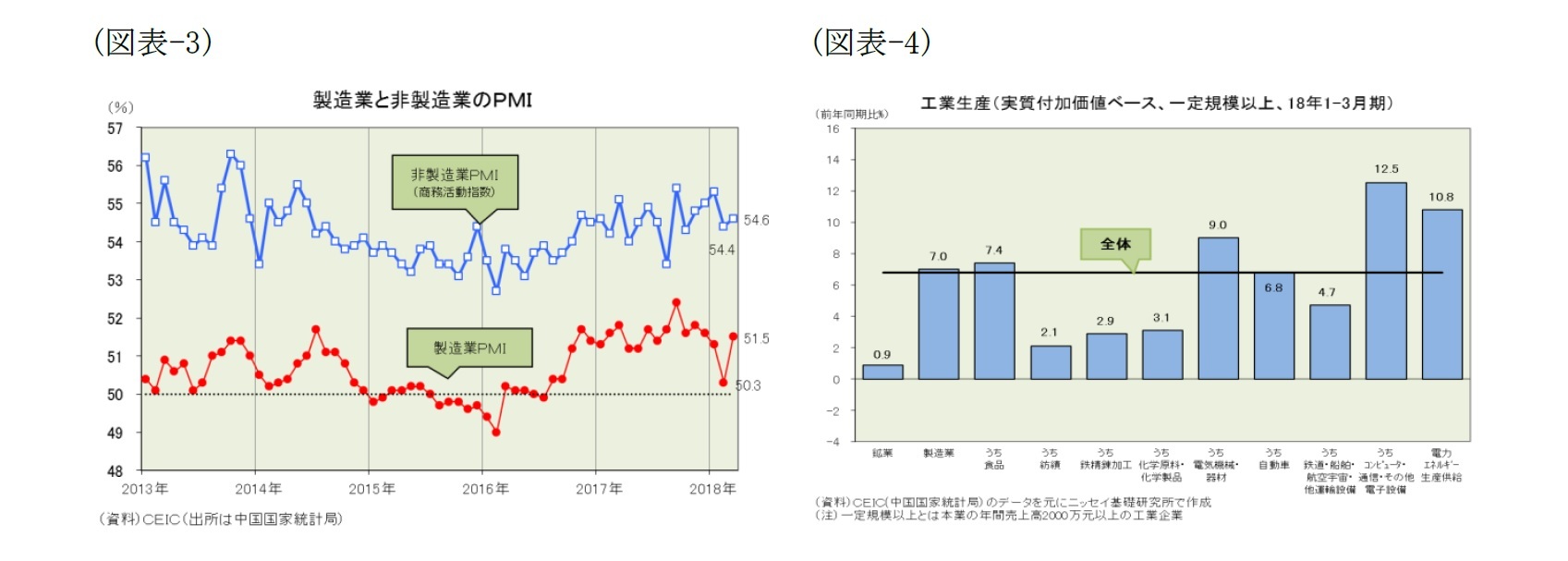

また、製造業PMIを見ると、ここもと構造転換や春節(旧正月)の影響で振れが大きいが3月は51.5%(拡張・収縮の境界は50%)へ回復、同予想指数も2ヵ月連続で58%台を維持しており、製造業は概ね堅調といえるだろう。また、非製造業の商務活動指数を見ても、3月は54.6%と高水準を維持、同予想指数も3ヵ月連続で61%台を維持しており、非製造業は堅調である(図表-3)。

他方、痛みを伴う産業構造の転換は静かに進んでいる。18年1-3月期の工業生産(実質付加価値ベース、一定規模以上)を見ると、新たな牽引役として期待される産業では、コンピュータ・通信・その他電子設備が前年同期比12.5%増、電気機械・器材も同9.0%増と全体の伸び(同6.8%増)を上回った。しかし、過剰設備・過剰債務問題を抱える産業では、鉱業(石炭など)が同0.9%増、鉄精錬加工も同2.9%増と全体の伸びを下回り、経済成長を押し下げる要因となった(図表-4)。

他方、痛みを伴う産業構造の転換は静かに進んでいる。18年1-3月期の工業生産(実質付加価値ベース、一定規模以上)を見ると、新たな牽引役として期待される産業では、コンピュータ・通信・その他電子設備が前年同期比12.5%増、電気機械・器材も同9.0%増と全体の伸び(同6.8%増)を上回った。しかし、過剰設備・過剰債務問題を抱える産業では、鉱業(石炭など)が同0.9%増、鉄精錬加工も同2.9%増と全体の伸びを下回り、経済成長を押し下げる要因となった(図表-4)。

2|需要面(支出面)から見た中国経済

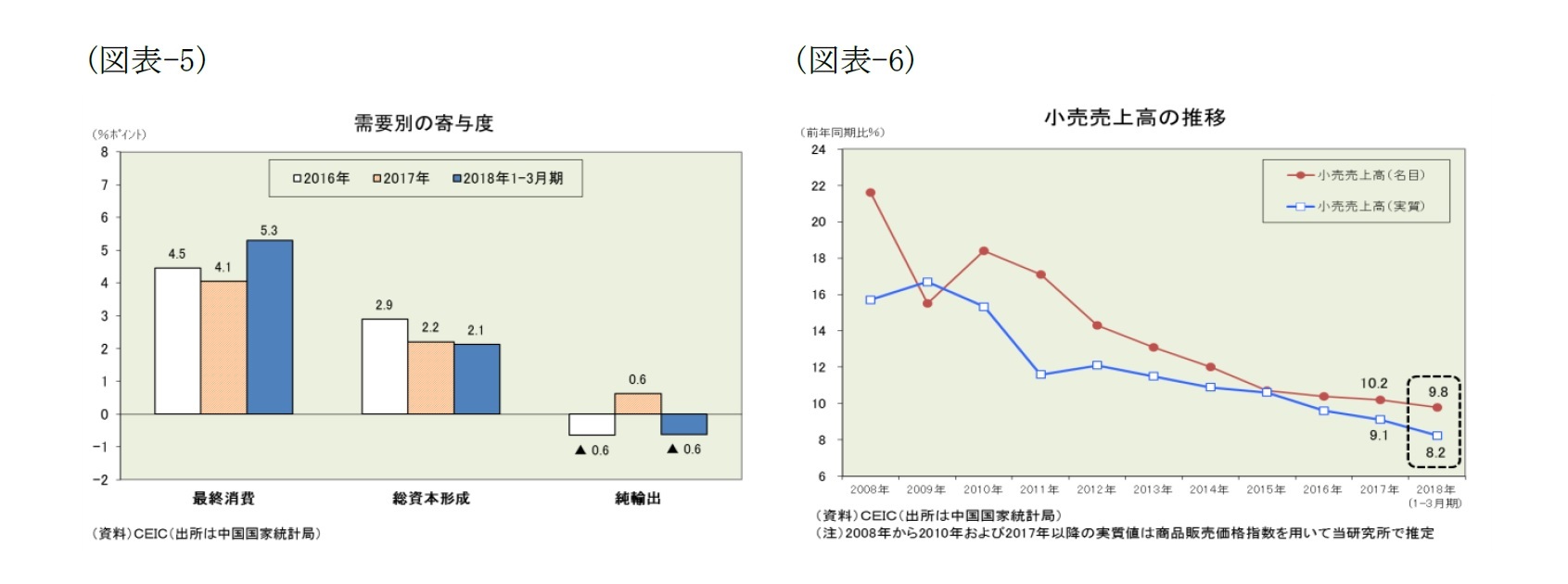

一方、需要面から中国経済を見ると、実質GDP成長率(前年同期比6.8%増)への寄与度は、最終消費が5.3ポイント、総資本形成が2.1ポイント、純輸出が▲0.6ポイントだった(図表-5)。

まず、個人消費はやや減速したものの高水準の伸びを維持したと見られる。前述の最終消費は5.3ポイントと17年通期の4.1ポイントを1.2ポイントも上回った。但し、最終消費には政府消費が含まれる上、個人消費の代表指標である小売売上高(名目ベース)を見ると前年同期比9.8%増と17年通期の同10.2%増を下回っており、ニッセイ基礎研究所で推計した実質ベースでは同8.2%増と17年通期の同9.1%増を大きく下回った(図表-6)。従って、個人消費の伸びはやや減速したものの、政府消費の伸びが加速したため、最終消費の寄与度が上昇したと見るのが妥当だろう。

一方、需要面から中国経済を見ると、実質GDP成長率(前年同期比6.8%増)への寄与度は、最終消費が5.3ポイント、総資本形成が2.1ポイント、純輸出が▲0.6ポイントだった(図表-5)。

まず、個人消費はやや減速したものの高水準の伸びを維持したと見られる。前述の最終消費は5.3ポイントと17年通期の4.1ポイントを1.2ポイントも上回った。但し、最終消費には政府消費が含まれる上、個人消費の代表指標である小売売上高(名目ベース)を見ると前年同期比9.8%増と17年通期の同10.2%増を下回っており、ニッセイ基礎研究所で推計した実質ベースでは同8.2%増と17年通期の同9.1%増を大きく下回った(図表-6)。従って、個人消費の伸びはやや減速したものの、政府消費の伸びが加速したため、最終消費の寄与度が上昇したと見るのが妥当だろう。

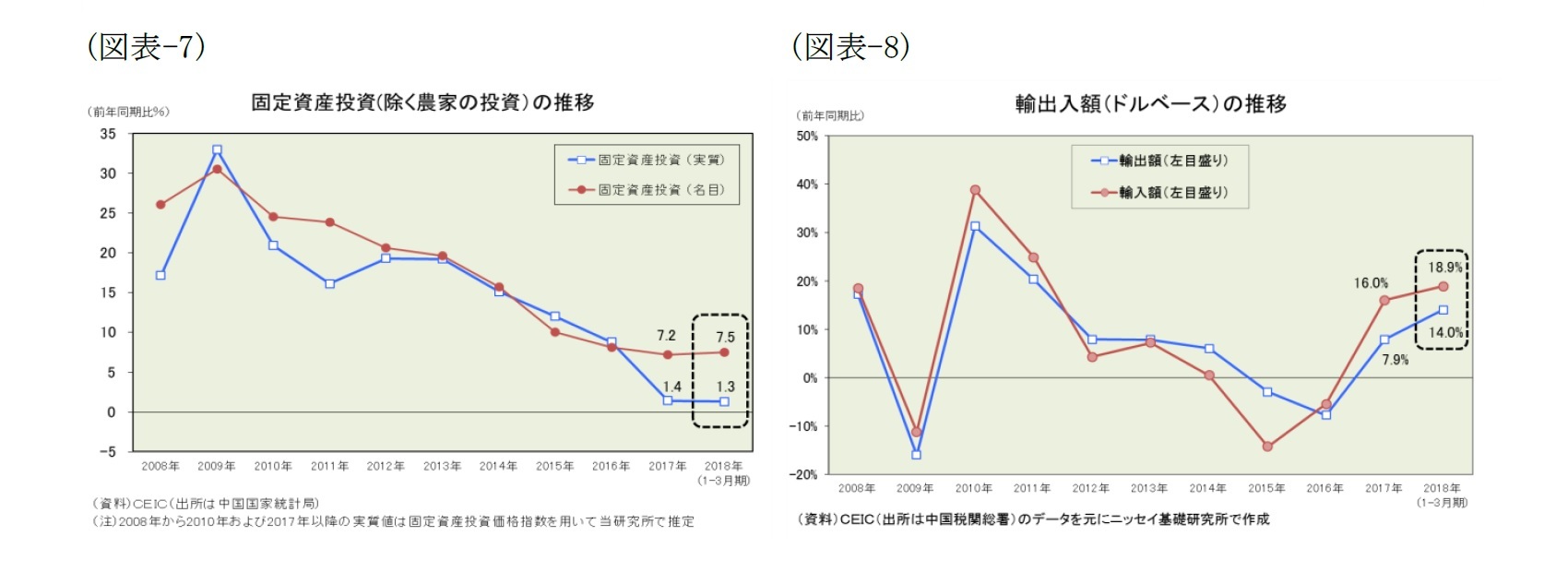

次に、投資の伸びは低水準で横ばいと見られる。総資本形成の寄与度は2.1ポイントと17年通期の2.2ポイントを小幅に下回った。他方、投資の代表指標である固定資産投資(除く農家の投資)は前年同期比7.5%増と17年通期の同7.2%増を上回り、ニッセイ基礎研究所で推計した実質ベースでは同1.3%増と17年通期の同1.4%増を小幅に下回った(図表-7)。以上を総合すると、投資の伸びは低水準で横ばい、GDP統計と固定資産投資統計の差は在庫増減で生じたものと見られる。

また、純輸出はマイナス寄与に転じた。輸出額(ドルベース)は前年同期比14.0%増と17年通期の同7.9%増から加速したものの、輸入額(ドルベース)も同18.9%増と17年通期の同16.0%増から加速したため、モノの貿易黒字は484億米ドルと17年1-3月期の603億米ドルを下回った。なお、純輸出の寄与度に関しては、サービス貿易が未公表な上、GDP統計の純輸出には交易利得・損失が含まれると見られることから、輸出入物価の動向しだいで変化する可能性もある(図表-8)。

また、純輸出はマイナス寄与に転じた。輸出額(ドルベース)は前年同期比14.0%増と17年通期の同7.9%増から加速したものの、輸入額(ドルベース)も同18.9%増と17年通期の同16.0%増から加速したため、モノの貿易黒字は484億米ドルと17年1-3月期の603億米ドルを下回った。なお、純輸出の寄与度に関しては、サービス貿易が未公表な上、GDP統計の純輸出には交易利得・損失が含まれると見られることから、輸出入物価の動向しだいで変化する可能性もある(図表-8)。

3|金融面から見た中国経済

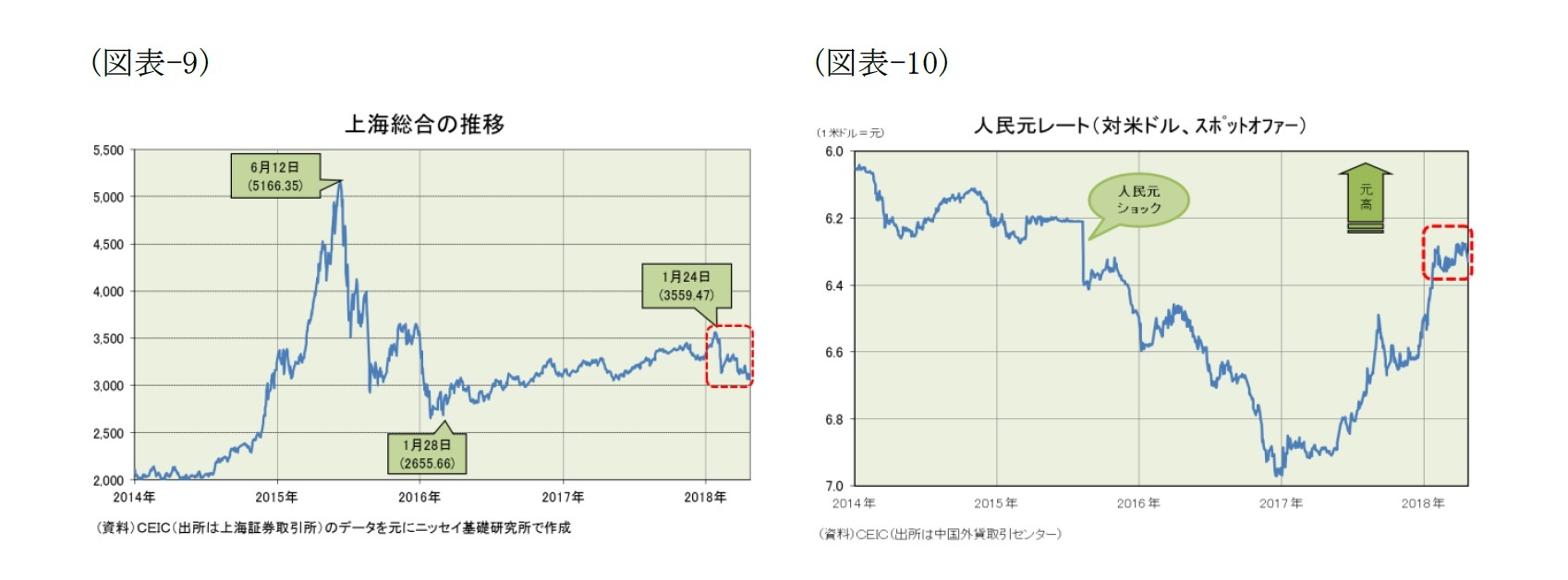

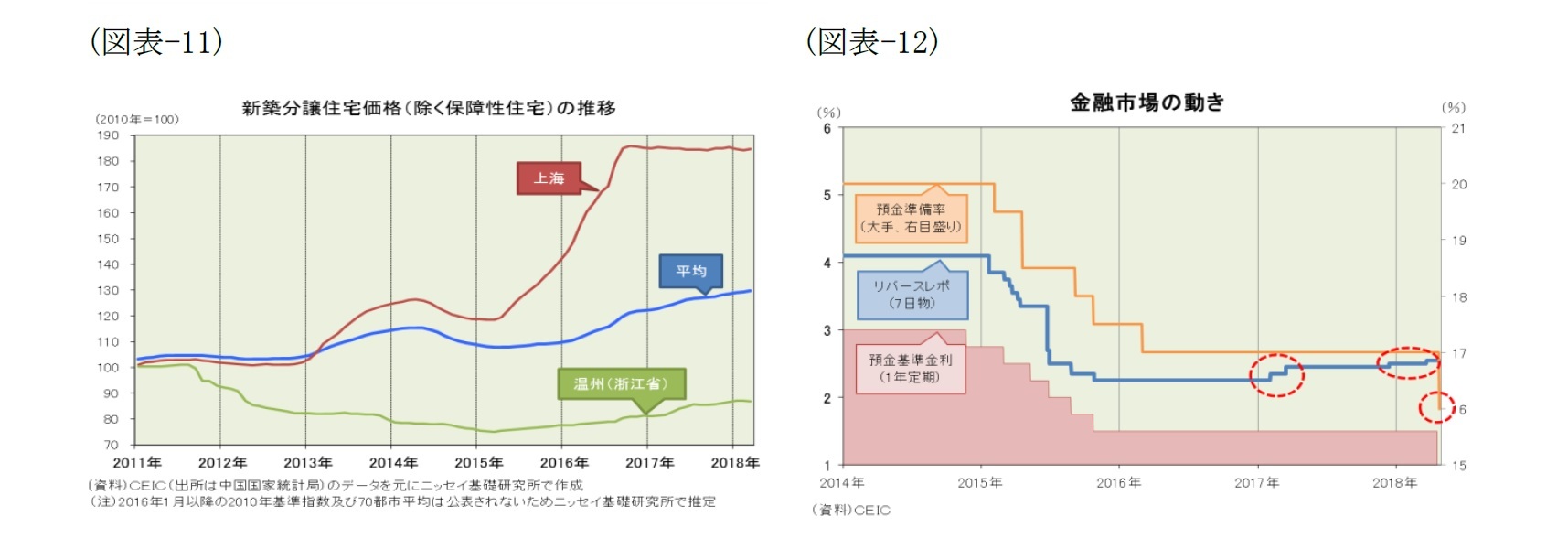

今年の金融市場を振り返ると、中国株は米中貿易摩擦の深刻化を受けて下落したものの、人民元は堅調を維持、住宅価格は最高値更新を続けており、中国人民銀行は「穏健・中立」の金融スタンスを維持する中で、米利上げに追随して短期金利を引き上げ始めている。

まず、中国株に焦点を当てると、15年夏と16年冬に急落した中国株は、景気の持ち直しと政府系ファンド(国家隊)の買い支えを背景に16年1月に底打ちし、その後もじり高基調が続いて18年1月には戻り高値を更新したが、米中貿易摩擦の深刻化などを受けて下落に転じることとなった(図表-9)。一方、人民元は堅調である。15年8月には人民元の米ドルに対する基準値を3日間で約4.5%切り下げ(人民元ショック)、その後も資金流出懸念から下値を探る動きが続いていたが、17年5月に基準値設定方法が変更されたことやユーロ高を背景に人民元は上昇に転じた。その後一旦は調整したものの、18年1月には再び上昇し始め昨年の高値を突破、人民元ショック前の水準を試す動きとなっている(図表-10)。また、住宅価格は上昇を続けた。16年秋に中国政府(含む中国人民銀行)が住宅バブル退治に乗り出したため、高騰の目立つ深圳市や上海市などの上昇には歯止めが掛かったものの、高騰は周辺都市に飛び火、70都市平均では最高値更新を続けている(図表-11)。そして、景気が安定しバブル懸念が高まったため、中国人民銀行は緩んだ金融規律を引き締めるとともに、17年春と18年12月には米利上げに追随する形でリバースレポ(7日物)などの短期金利を小幅(5bp)に引き上げた(図表-12)。なお、中国人民銀行は4月に預金準備率を引き下げたが、「穏健・中立な金融政策は変わらない」としており、流動性調整ツールの世代交代が主目的だったと見ており、金融政策の基本スタンスは不変と考えている。

今年の金融市場を振り返ると、中国株は米中貿易摩擦の深刻化を受けて下落したものの、人民元は堅調を維持、住宅価格は最高値更新を続けており、中国人民銀行は「穏健・中立」の金融スタンスを維持する中で、米利上げに追随して短期金利を引き上げ始めている。

まず、中国株に焦点を当てると、15年夏と16年冬に急落した中国株は、景気の持ち直しと政府系ファンド(国家隊)の買い支えを背景に16年1月に底打ちし、その後もじり高基調が続いて18年1月には戻り高値を更新したが、米中貿易摩擦の深刻化などを受けて下落に転じることとなった(図表-9)。一方、人民元は堅調である。15年8月には人民元の米ドルに対する基準値を3日間で約4.5%切り下げ(人民元ショック)、その後も資金流出懸念から下値を探る動きが続いていたが、17年5月に基準値設定方法が変更されたことやユーロ高を背景に人民元は上昇に転じた。その後一旦は調整したものの、18年1月には再び上昇し始め昨年の高値を突破、人民元ショック前の水準を試す動きとなっている(図表-10)。また、住宅価格は上昇を続けた。16年秋に中国政府(含む中国人民銀行)が住宅バブル退治に乗り出したため、高騰の目立つ深圳市や上海市などの上昇には歯止めが掛かったものの、高騰は周辺都市に飛び火、70都市平均では最高値更新を続けている(図表-11)。そして、景気が安定しバブル懸念が高まったため、中国人民銀行は緩んだ金融規律を引き締めるとともに、17年春と18年12月には米利上げに追随する形でリバースレポ(7日物)などの短期金利を小幅(5bp)に引き上げた(図表-12)。なお、中国人民銀行は4月に預金準備率を引き下げたが、「穏健・中立な金融政策は変わらない」としており、流動性調整ツールの世代交代が主目的だったと見ており、金融政策の基本スタンスは不変と考えている。

(2018年04月27日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

三尾 幸吉郎

三尾 幸吉郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/01 | 図表でみる世界の出生率-出生率が高い国・地域と低い国・地域、それぞれにどんな特徴があるのか? | 三尾 幸吉郎 | 基礎研レター |

| 2025/05/23 | 図表でみる世界の外為レート-世界各地の通貨をランキングすると、日本円はプラザ合意を上回るほどの割安で、人民元はさらに安い | 三尾 幸吉郎 | 基礎研レター |

| 2025/04/15 | 図表でみる世界の民主主義-日本の民主主義指数は上昇も、世界平均は低下。世界ではいったい何が起きているのか? | 三尾 幸吉郎 | 基礎研レター |

| 2024/12/16 | 図表でみる世界のGDP-日本が置かれている現状と世界のトレンド | 三尾 幸吉郎 | 基礎研レター |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国経済の現状と今後の注目点~米中貿易摩擦は中国の債務問題を深刻化させる恐れ!】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国経済の現状と今後の注目点~米中貿易摩擦は中国の債務問題を深刻化させる恐れ!のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!