- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 2018年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)

2017年12月04日

文字サイズ

- 小

- 中

- 大

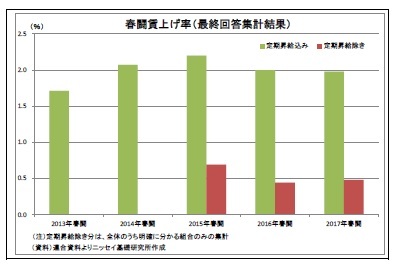

(2)国内の注目材料は春闘、自民党総裁選、日銀の政策変更

海外で注目材料が多いだけに、国内材料の影響度は引き続き相対的に低くなると見込まれるが、それでも、いくつか注目材料は存在する。

海外で注目材料が多いだけに、国内材料の影響度は引き続き相対的に低くなると見込まれるが、それでも、いくつか注目材料は存在する。

2) 自民党総裁選

政治では、来年9月の自民党総裁選が注目される。安倍首相が3選される可能性が高いものの、どの程度の票を集めるかが首相の求心力を占うことになる。万一、3選が阻まれる事態となれば、市場が好むアベノミクス継続への疑義が高まり、市場は大荒れになりそうだ。

政治では、来年9月の自民党総裁選が注目される。安倍首相が3選される可能性が高いものの、どの程度の票を集めるかが首相の求心力を占うことになる。万一、3選が阻まれる事態となれば、市場が好むアベノミクス継続への疑義が高まり、市場は大荒れになりそうだ。

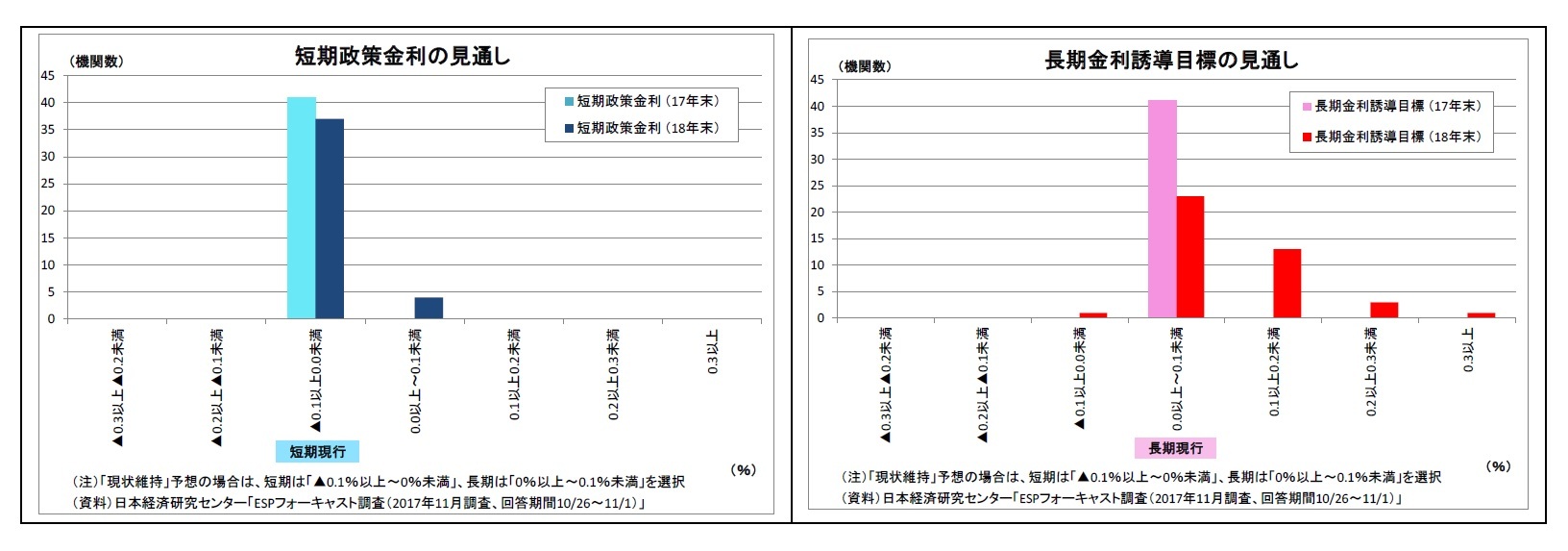

3) 日銀の政策調整

3) 日銀の政策調整最後に、日銀に関しては、来年も物価目標の達成は見通せないため、出口戦略への転換といった大幅な政策変更は見込まれない。

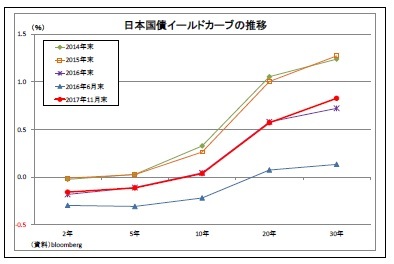

ただし、現行政策の調整に踏み切る可能性は高い。最近、「リバーサル・レート」発言をはじめ、黒田総裁等が超低金利政策の副作用に言及する場面が増えてきた(6ページ参照)。副作用を事前に防止し、粘り強くイールドカーブ・コントロールを続けるために、長めの金利上昇を促す方策を採る可能性が高まっている。具体的には、現行の長期金利誘導目標(0%程度)を小幅に引き上げる方法、「0%程度」の範囲内で従来よりも長期・超長期金利の上昇を許容する方法、目標の対象を10年債から5年債等に変更することで長期・超長期金利の上昇を促す方法などが考えられる。また、ETFの買入れペース(年6兆円増)についても、株価がこれだけ上昇するなかで必要性を疑問視する向きが増えてきているため、減額に踏み切る可能性がある。これらの調整にあたっては、市場との円滑な対話によって、いかに負のインパクトを抑えるかが重要になる。

(メインシナリオ)

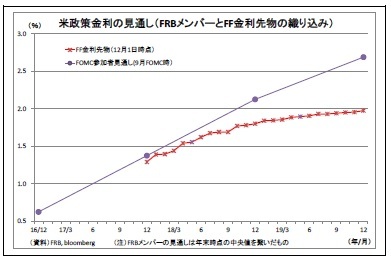

以上、来年の注目テーマを見てきたが、基本的なシナリオとしては、米経済の堅調な推移とFRBの段階的な利上げ(3回)を受けて、円安ドル高・株価上昇に向かうと予想している。米税制改正の最終的な形や成立時期は流動的ながら、遅くとも春までには成立し、来年の米経済の追い風になるとともに、ドル需要の高まりに作用すると見ている。現段階では、市場の米利上げ織り込みが遅れているが、米経済の回復と物価上昇率の持ち直しを受けて利上げ観測が高まり、円安ドル高・日本株上昇の圧力になるだろう。

以上、来年の注目テーマを見てきたが、基本的なシナリオとしては、米経済の堅調な推移とFRBの段階的な利上げ(3回)を受けて、円安ドル高・株価上昇に向かうと予想している。米税制改正の最終的な形や成立時期は流動的ながら、遅くとも春までには成立し、来年の米経済の追い風になるとともに、ドル需要の高まりに作用すると見ている。現段階では、市場の米利上げ織り込みが遅れているが、米経済の回復と物価上昇率の持ち直しを受けて利上げ観測が高まり、円安ドル高・日本株上昇の圧力になるだろう。

2.日銀金融政策(11月):政策調整の可能性に注目が集まる

(日銀)現状維持(開催なし)

11月はもともと金融政策決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。次回会合は12月20~21日に開催される予定。

11月9日公表された金融政策決定会合における主な意見(10 月30、31 日開催分)では、金融政策運営について、「極端な政策をとると、金融不均衡の蓄積や金融仲介機能の低下といった副作用が生じる恐れもある」、「政策変更の効果に確信が持てない限り、現状維持が適切である」、「追加緩和に関しては、市場や金融機関への影響、政策の持続性等の観点から、プラスの効果より副作用の方が大きい」など追加緩和に対して否定的な意見が目立った。追加緩和を主張した片岡委員に対する反論とみられ、同氏の主張に同調する動きは見られない。また、今回は上記コメントに加えて「国債市場の流動性に加え、国内外投資家の動向や金融機関の保有有価証券ポートフォリオの中身について一層注視する必要がある」、「ETFをはじめ各種リスク資産の買入れについては、政策効果と考え得る副作用について、あらゆる角度から点検すべきである」など、金融政策の副作用に関する意見が多数挙げられていた。

また、11月13日には、黒田総裁がスイス・チューリッヒ大学において講演し、その内容が大いに注目された。具体的には、「金利を下げすぎると、預貸金利鞘の縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害されるため、かえって金融緩和の効果が反転する可能性がある」という「リバーサル・レート」について言及し、あくまで現時点では問題ないとしつつも、「低金利環境が金融機関の経営体力に及ぼす影響は累積的なものであるため、引き続き注意していきたい」と述べた部分だ。金利を下げすぎることの弊害は、昨年の「総括的な検証」のなかでも言及されており、目新しいわけではないが、これまで総裁は副作用についての言及を避ける傾向が強かっただけに、「政策調整の布石なのではないか?」との観測が広がった。

今後の金融政策については。2%の物価目標達成が依然として見通せない状況が長く続くため、日銀は「モメンタムは維持されている」という主張を繰り返すことで、長期にわたって現行金融政策の維持を続けるとみられる。

ただし、副作用を事前に防止し、粘り強くイールドカーブ・コントロールを続けるために、長めの金利上昇を促す方策を採る可能性が高い。現行の長期金利誘導目標(0%程度)を小幅に引き上げる方法はリスクが高いため、「0%程度」の範囲内で従来よりも長期・超長期金利の上昇を許容する方法、目標の対象を10年債から5年債等に変更することで長期・超長期金利の上昇を促す方法などが考えられる。また、ETFの買入れペース(年6兆円増)についても、減額に踏み切る可能性が高い。その際は国債買入同様、目標を維持したままでステルス的に買入れペースを落とし、既成事実化していく手法を取ると予想している。

11月はもともと金融政策決定会合が予定されていない月であったため、必然的に金融政策は現状維持となった。次回会合は12月20~21日に開催される予定。

11月9日公表された金融政策決定会合における主な意見(10 月30、31 日開催分)では、金融政策運営について、「極端な政策をとると、金融不均衡の蓄積や金融仲介機能の低下といった副作用が生じる恐れもある」、「政策変更の効果に確信が持てない限り、現状維持が適切である」、「追加緩和に関しては、市場や金融機関への影響、政策の持続性等の観点から、プラスの効果より副作用の方が大きい」など追加緩和に対して否定的な意見が目立った。追加緩和を主張した片岡委員に対する反論とみられ、同氏の主張に同調する動きは見られない。また、今回は上記コメントに加えて「国債市場の流動性に加え、国内外投資家の動向や金融機関の保有有価証券ポートフォリオの中身について一層注視する必要がある」、「ETFをはじめ各種リスク資産の買入れについては、政策効果と考え得る副作用について、あらゆる角度から点検すべきである」など、金融政策の副作用に関する意見が多数挙げられていた。

また、11月13日には、黒田総裁がスイス・チューリッヒ大学において講演し、その内容が大いに注目された。具体的には、「金利を下げすぎると、預貸金利鞘の縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害されるため、かえって金融緩和の効果が反転する可能性がある」という「リバーサル・レート」について言及し、あくまで現時点では問題ないとしつつも、「低金利環境が金融機関の経営体力に及ぼす影響は累積的なものであるため、引き続き注意していきたい」と述べた部分だ。金利を下げすぎることの弊害は、昨年の「総括的な検証」のなかでも言及されており、目新しいわけではないが、これまで総裁は副作用についての言及を避ける傾向が強かっただけに、「政策調整の布石なのではないか?」との観測が広がった。

今後の金融政策については。2%の物価目標達成が依然として見通せない状況が長く続くため、日銀は「モメンタムは維持されている」という主張を繰り返すことで、長期にわたって現行金融政策の維持を続けるとみられる。

ただし、副作用を事前に防止し、粘り強くイールドカーブ・コントロールを続けるために、長めの金利上昇を促す方策を採る可能性が高い。現行の長期金利誘導目標(0%程度)を小幅に引き上げる方法はリスクが高いため、「0%程度」の範囲内で従来よりも長期・超長期金利の上昇を許容する方法、目標の対象を10年債から5年債等に変更することで長期・超長期金利の上昇を促す方法などが考えられる。また、ETFの買入れペース(年6兆円増)についても、減額に踏み切る可能性が高い。その際は国債買入同様、目標を維持したままでステルス的に買入れペースを落とし、既成事実化していく手法を取ると予想している。

(2017年12月04日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2018年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2018年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!