- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 原油相場の先行きはどうなる?~金融市場の動き(6月号)

2016年06月03日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(5月):政策効果を見極めへ

(日銀)維持(開催なし)

今年から金融政策決定会合の開催が年8回へと減少したことで、5月は会合の非開催月にあたる。従って、金融政策の変更は行われなかった。次回の会合は6月15日~16日に予定されている。

なお、5月12日に「金融政策決定会合における主な意見」(4月27~28日開催分)が公表され、市場の追加緩和観測が大いに高まる中で追加緩和見送りとなった4月会合での政策委員の主な意見が明らかになった。

焦点の金融政策運営に関する部分では、前回同様、「マイナス金利政策の効果は金利面で既に現れている」という意見が多く、当面は「実体経済への効果の波及を見極める必要がある」という意見が多く見られた。一方、同会合において即時の追加緩和を求める意見は見受けられなかったが、必要と判断した場合には、「追加的な金融緩和措置を講じるべき」との意見が相次いでいたことが明らかとなった。

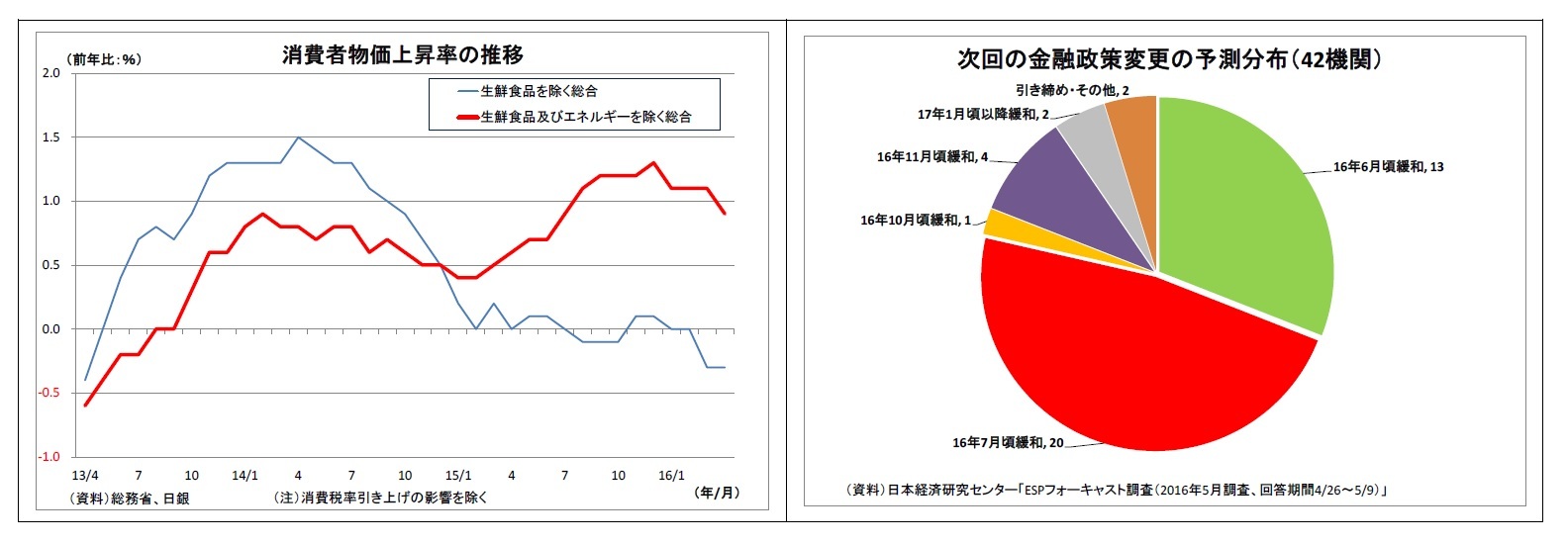

今後の金融政策について、追加緩和は近いと予想している。マイナス金利の影響をある程度見極められるようになってくるうえ、年初から急激に進んだ円高の影響などから物価の基調にも変調が出てくるとみられるためだ。既に日銀が重視してきた「生鮮食品及びエネルギーを除く消費者物価上昇率」は前年比で1%を割り込んだ。

政治との関係でも、5月下旬のG7サミットで「全ての政策手段」を用いることがコミットされ、安倍首相は6月1日に消費税率引き上げの先送りと補正予算編成方針を表明しただけに、歩調を合わせる形で金融緩和に踏み切りやすくなった面がある。従って、6月16日の追加緩和をメインシナリオとして考えている。

一方、最近、円相場の緊迫感が緩和し、株価も落ち着きを取り戻していること、6月下旬に行われる英国のEU離脱を問う国民投票が流動的な情勢なことは、追加緩和先送りに働く。追加緩和が7月以降にずれこむ可能性も最近やや高まった感がある。

追加緩和の手法はETF買入増額、マイナス金利の拡大、地方債買入れ導入、マイナス金利での(銀行への)資金供給策導入になると予想している。マイナス金利拡大の副作用に対する懸念は払拭できないものの、マイナス金利での資金供給とセットにすることで、相殺効果をアピールすると予想している。

今年から金融政策決定会合の開催が年8回へと減少したことで、5月は会合の非開催月にあたる。従って、金融政策の変更は行われなかった。次回の会合は6月15日~16日に予定されている。

なお、5月12日に「金融政策決定会合における主な意見」(4月27~28日開催分)が公表され、市場の追加緩和観測が大いに高まる中で追加緩和見送りとなった4月会合での政策委員の主な意見が明らかになった。

焦点の金融政策運営に関する部分では、前回同様、「マイナス金利政策の効果は金利面で既に現れている」という意見が多く、当面は「実体経済への効果の波及を見極める必要がある」という意見が多く見られた。一方、同会合において即時の追加緩和を求める意見は見受けられなかったが、必要と判断した場合には、「追加的な金融緩和措置を講じるべき」との意見が相次いでいたことが明らかとなった。

今後の金融政策について、追加緩和は近いと予想している。マイナス金利の影響をある程度見極められるようになってくるうえ、年初から急激に進んだ円高の影響などから物価の基調にも変調が出てくるとみられるためだ。既に日銀が重視してきた「生鮮食品及びエネルギーを除く消費者物価上昇率」は前年比で1%を割り込んだ。

政治との関係でも、5月下旬のG7サミットで「全ての政策手段」を用いることがコミットされ、安倍首相は6月1日に消費税率引き上げの先送りと補正予算編成方針を表明しただけに、歩調を合わせる形で金融緩和に踏み切りやすくなった面がある。従って、6月16日の追加緩和をメインシナリオとして考えている。

一方、最近、円相場の緊迫感が緩和し、株価も落ち着きを取り戻していること、6月下旬に行われる英国のEU離脱を問う国民投票が流動的な情勢なことは、追加緩和先送りに働く。追加緩和が7月以降にずれこむ可能性も最近やや高まった感がある。

追加緩和の手法はETF買入増額、マイナス金利の拡大、地方債買入れ導入、マイナス金利での(銀行への)資金供給策導入になると予想している。マイナス金利拡大の副作用に対する懸念は払拭できないものの、マイナス金利での資金供給とセットにすることで、相殺効果をアピールすると予想している。

3.金融市場(5月)の動きと当面の予想

(10年国債利回り)

5月の動き 月初▲0.1%台前半からスタートし、月末も▲0.1%台前半に。

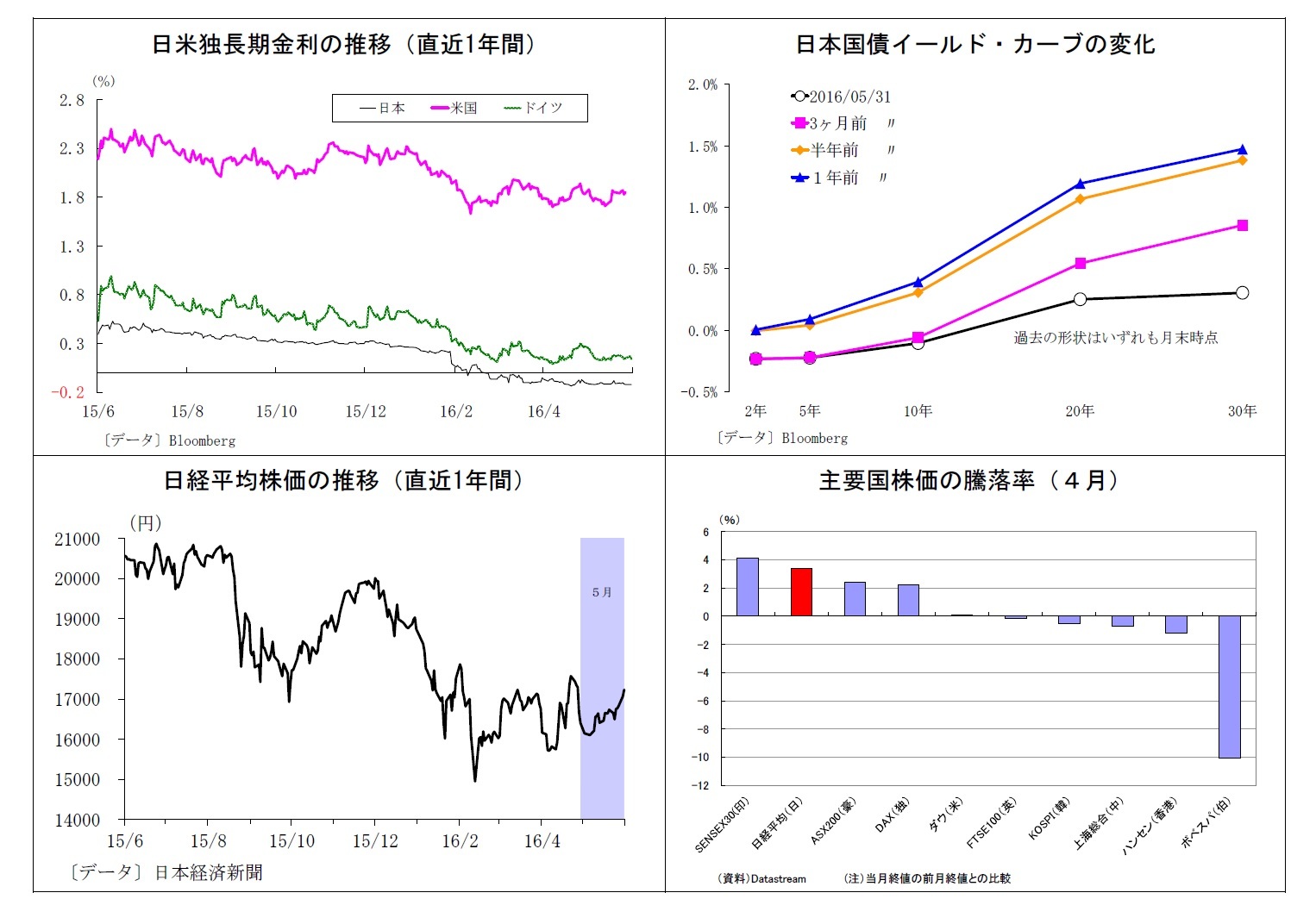

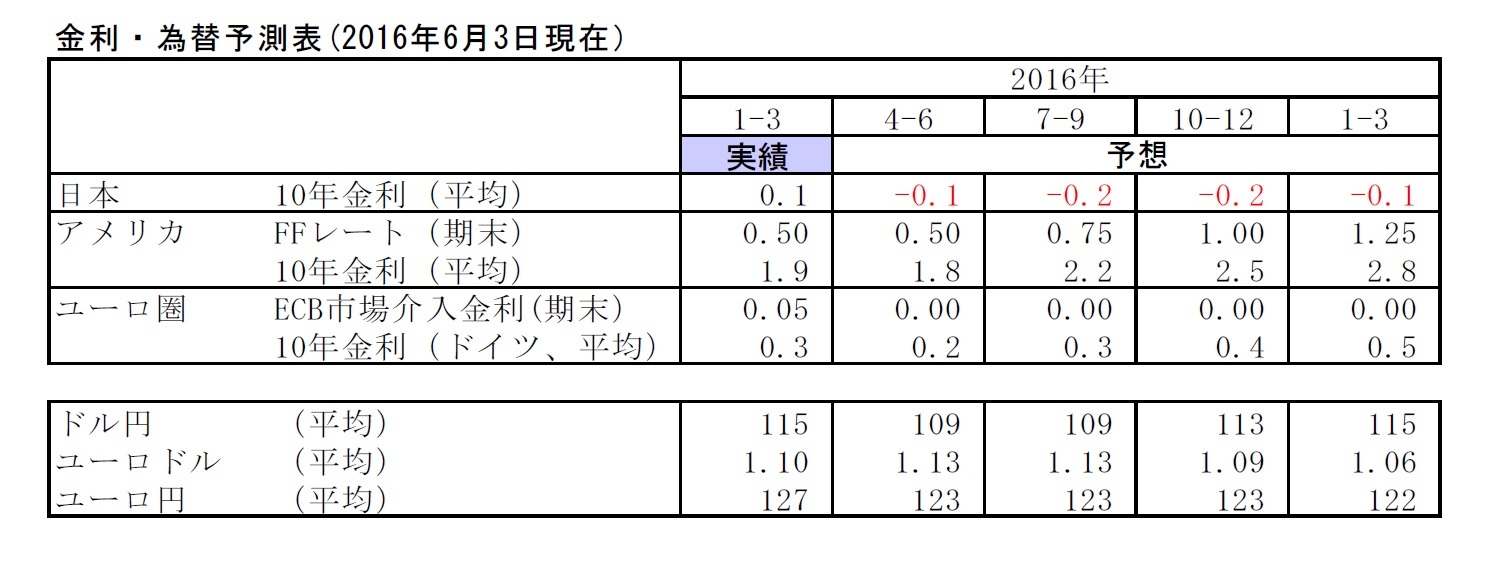

月上旬は、日銀オペによる需給逼迫観測が金利抑制圧力となり、▲0.1%台前半での推移が続く。10日には30年債入札への警戒から一旦▲0.1%へとやや上昇したが、翌11日以降は再び▲0.1%台前半に戻って膠着した推移に。その後、米FOMC議事要旨発表を受けた早期利上げ観測によって米長期金利が上昇、波及したことで19日には▲0.0%台後半まで上昇したが、翌20日には日銀オペの結果を受けて再び▲0.1%台前半に低下。以降、月末にかけて▲0.1%台前半を中心とする推移が継続。

当面の予想

今月に入っても▲0.1%台前半での小動きが継続。長期金利は長らく、日銀のマイナス金利幅(▲0.1%)を挟んだ展開が継続している。従って、今後のカギは日銀の追加緩和となる。筆者は6月半ばの決定会合で、マイナス金利の0.1%拡大を伴う追加緩和を予想しており、その場合、長期金利はもう一段低下することになる。一方、米金利が大きく上昇すれば本邦金利に波及し低下が抑えられるが、米国の継続的な利上げが織り込まれる必要があり、当面は見込みがたい。

5月の動き 月初▲0.1%台前半からスタートし、月末も▲0.1%台前半に。

月上旬は、日銀オペによる需給逼迫観測が金利抑制圧力となり、▲0.1%台前半での推移が続く。10日には30年債入札への警戒から一旦▲0.1%へとやや上昇したが、翌11日以降は再び▲0.1%台前半に戻って膠着した推移に。その後、米FOMC議事要旨発表を受けた早期利上げ観測によって米長期金利が上昇、波及したことで19日には▲0.0%台後半まで上昇したが、翌20日には日銀オペの結果を受けて再び▲0.1%台前半に低下。以降、月末にかけて▲0.1%台前半を中心とする推移が継続。

当面の予想

今月に入っても▲0.1%台前半での小動きが継続。長期金利は長らく、日銀のマイナス金利幅(▲0.1%)を挟んだ展開が継続している。従って、今後のカギは日銀の追加緩和となる。筆者は6月半ばの決定会合で、マイナス金利の0.1%拡大を伴う追加緩和を予想しており、その場合、長期金利はもう一段低下することになる。一方、米金利が大きく上昇すれば本邦金利に波及し低下が抑えられるが、米国の継続的な利上げが織り込まれる必要があり、当面は見込みがたい。

(ドル円レート)

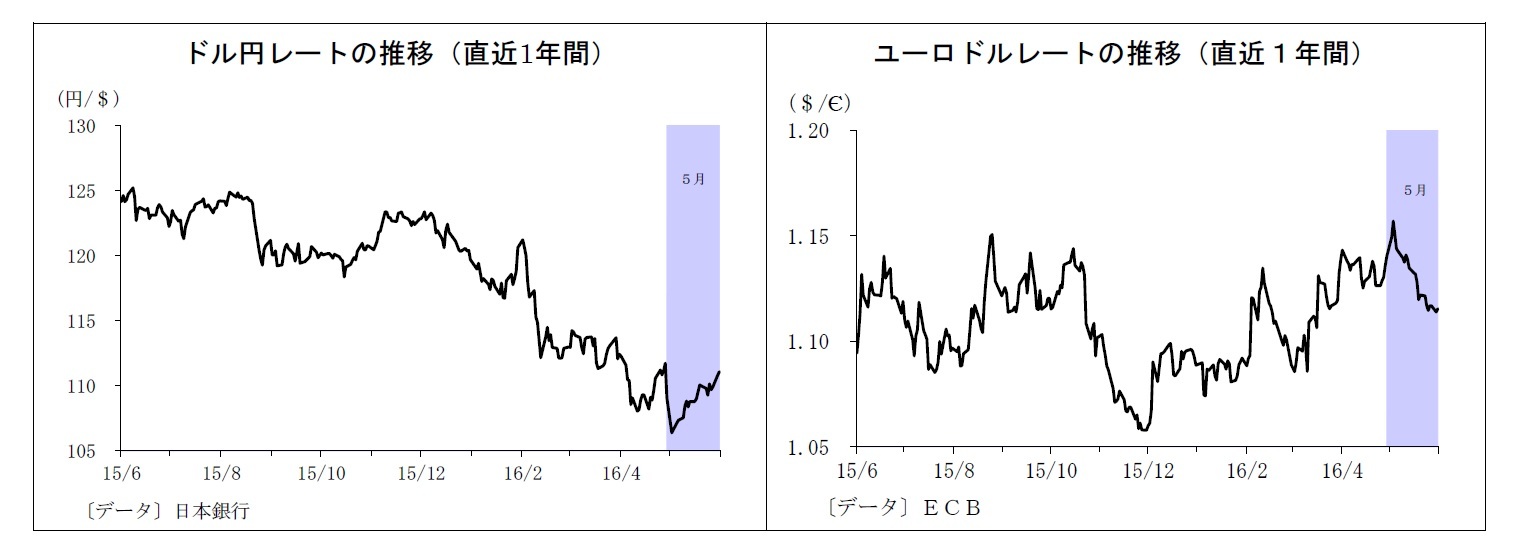

5月の動き 月初106円台前半からスタートし、月末は111円台前半に。

月初、日銀の追加緩和見送りの余波や米為替報告書における監視リストへの指定を受けて2日に106円台前半を付け、連休中の海外市場では一時105円台まで円高が進行。その後は日本政府高官による円高けん制や利益確定で円が売られ、6日には107円台を回復。さらに麻生財務相による介入用意発言もあり、10日には108円台を回復。以降、しばらく108円台での推移が続いたが、原油高に伴うリスク選好の円売りで17日に109円台を回復。さらにFOMC議事要旨を受けて早期利上げ観測が高まったことで、19日には110円台を付けた。その後は実需の円買いもあって109~110円台での展開となったが、27日のイエレン議長講演を受けた早期利上げ観測でドルが買われ、月末は111円台前半に。

当面の予想

今月に入り、消費税引き上げ延期の表明がされたことに伴う利益確定の円買いや、英国のEU離脱への警戒に伴うリスク回避の円買いから、足元は108台後半まで円高が進んでいる。目先は本日の雇用統計結果と6日のイエレンFRB議長講演で多少上下しそうだが、最大の焦点は15日の米FOMCで利上げが決定されるかどうかになる。6月利上げは市場の織り込みが足りず、また英国のEU離脱が不透明なことから利上げ見送りを予想するが、同時に7月利上げの可能性を織り込ませる何らかのガイダンスが発信されると見ており、ドル安材料にはならないだろう。日銀は6月に追加緩和に動くと見ているが、円安材料としてのイメージが希薄化しており、為替への影響は限定的になる。ドル円は当面108~112円程度での一進一退を予想。

5月の動き 月初106円台前半からスタートし、月末は111円台前半に。

月初、日銀の追加緩和見送りの余波や米為替報告書における監視リストへの指定を受けて2日に106円台前半を付け、連休中の海外市場では一時105円台まで円高が進行。その後は日本政府高官による円高けん制や利益確定で円が売られ、6日には107円台を回復。さらに麻生財務相による介入用意発言もあり、10日には108円台を回復。以降、しばらく108円台での推移が続いたが、原油高に伴うリスク選好の円売りで17日に109円台を回復。さらにFOMC議事要旨を受けて早期利上げ観測が高まったことで、19日には110円台を付けた。その後は実需の円買いもあって109~110円台での展開となったが、27日のイエレン議長講演を受けた早期利上げ観測でドルが買われ、月末は111円台前半に。

当面の予想

今月に入り、消費税引き上げ延期の表明がされたことに伴う利益確定の円買いや、英国のEU離脱への警戒に伴うリスク回避の円買いから、足元は108台後半まで円高が進んでいる。目先は本日の雇用統計結果と6日のイエレンFRB議長講演で多少上下しそうだが、最大の焦点は15日の米FOMCで利上げが決定されるかどうかになる。6月利上げは市場の織り込みが足りず、また英国のEU離脱が不透明なことから利上げ見送りを予想するが、同時に7月利上げの可能性を織り込ませる何らかのガイダンスが発信されると見ており、ドル安材料にはならないだろう。日銀は6月に追加緩和に動くと見ているが、円安材料としてのイメージが希薄化しており、為替への影響は限定的になる。ドル円は当面108~112円程度での一進一退を予想。

(ユーロドルレート)

5月の動き 月初1.14ドル台後半からスタートし、月末は1.11ドル台半ばに。

月初、米経済指標の低迷を受けて、3日に1.15ドル台後半まで上昇したが、雇用統計前に持ち高調整が入り、5日には1.14ドル台に下落。その後はリスク選好のユーロ売りが入り、10日に1.13ドル台を付ける。しばらく1.14ドルを挟んだ展開となった後、良好な米小売指標を受けて13日には1.13ドル台半ばへ。さらにFOMC議事要旨を受けて米早期利上げ観測が強まったことで、ドル高基調となり、18日には1.12ドル台、24日には1.11ドル台後半に下落した。イエレン議長講演を受けた米早期利上げ観測でさらに下げ、月末は1.11ドル台半ばで終了。

当面の予想

今月に入り、ポジション調整でややユーロが上昇した後、ECB理事会後のドラギ総裁発言を受けた追加緩和観測でやや下落、足元は1.11ドル台半ばで推移している。今後は米利上げと英国のEU離脱問題が焦点になる。既述のとおり、米国の6月利上げは見送られるが、同時に7月利上げの可能性を織り込ませる何らかのガイダンスが発信されると見ており、ドル安材料にはならないだろう。ただし、23日に行われる英国の国民投票で残留が決定、経済的に繋がりが強いユーロ圏への悪影響が回避されることでユーロに買い戻しが入り、やや上昇すると見ている。

5月の動き 月初1.14ドル台後半からスタートし、月末は1.11ドル台半ばに。

月初、米経済指標の低迷を受けて、3日に1.15ドル台後半まで上昇したが、雇用統計前に持ち高調整が入り、5日には1.14ドル台に下落。その後はリスク選好のユーロ売りが入り、10日に1.13ドル台を付ける。しばらく1.14ドルを挟んだ展開となった後、良好な米小売指標を受けて13日には1.13ドル台半ばへ。さらにFOMC議事要旨を受けて米早期利上げ観測が強まったことで、ドル高基調となり、18日には1.12ドル台、24日には1.11ドル台後半に下落した。イエレン議長講演を受けた米早期利上げ観測でさらに下げ、月末は1.11ドル台半ばで終了。

当面の予想

今月に入り、ポジション調整でややユーロが上昇した後、ECB理事会後のドラギ総裁発言を受けた追加緩和観測でやや下落、足元は1.11ドル台半ばで推移している。今後は米利上げと英国のEU離脱問題が焦点になる。既述のとおり、米国の6月利上げは見送られるが、同時に7月利上げの可能性を織り込ませる何らかのガイダンスが発信されると見ており、ドル安材料にはならないだろう。ただし、23日に行われる英国の国民投票で残留が決定、経済的に繋がりが強いユーロ圏への悪影響が回避されることでユーロに買い戻しが入り、やや上昇すると見ている。

(2016年06月03日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口 -

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【原油相場の先行きはどうなる?~金融市場の動き(6月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

原油相場の先行きはどうなる?~金融市場の動き(6月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!