- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2024年の生命保険新契約業績-商品タイプ別・地域別の販売動向・収益性の状況-

2025年04月25日

欧州大手保険グループの2024年の生命保険新契約業績-商品タイプ別・地域別の販売動向・収益性の状況-

文字サイズ

- 小

- 中

- 大

3―まとめ

以上、欧州大手保険グループの2024年の生命保険事業の新契約業績について、地域別、商品タイプ別の販売動向及び新契約マージン等の収益性の状況を中心に報告してきた。

1|2024年実績のまとめ

これまで報告してきたように、各社の新契約の収益性評価のための(対外的に公表されている)指標は必ずしも統一されていない。ただし、各社とも、新契約マージン、新契約価値等の名称の数値を用いて、商品タイプ別や地域別の数値を公表しているので、まずはこれらの数値をまとめておく。

(1) 新契約マージンのグループ全体及び地域別状況

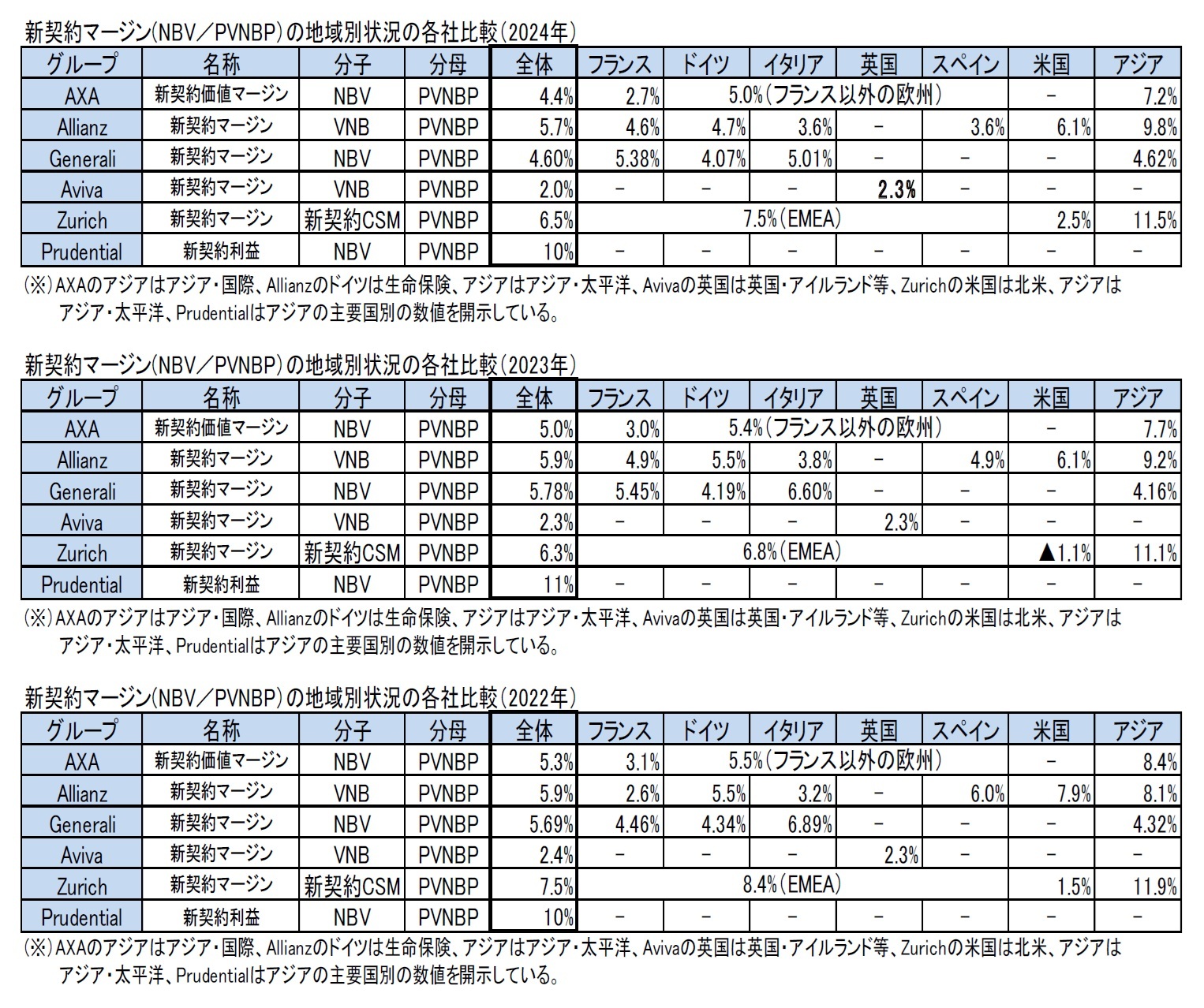

新契約マージンのグループ全体及び地域別の状況は、次ページの図表の通りとなっている。

グループ全体の数値については、2022年においては、Aegon以外がPVNBPに対する新契約マージンの数値を、Aviva以外がAPEに対する新契約マージンの数値を開示していたが、2023年からはPrudentialを除けば各社ともAPEに対する数値を開示しなくなっている。結果として、現在入手可能な新契約マージンの値は、図表の通りとなっている。

これによると、地域別では、欧州・米国に比較して、相対的にアジアが高くなっている。ただし、欧州主要国の中での状況は必ずしも一律ではない。また、AXAやAllianzは自国の水準がグループ全体の水準に比べて低くなっているが、Generaliは自国の水準がグループ全体の水準に比べて高くなっている。なお、(先に示したように)Prudentialは主要なアジア市場で各国・地域別の数値を開示しているが、いずれの国でも8%~13%の高い水準となっている。

地域別の新契約マージンの水準を評価する上では、各市場における主要な商品タイプとの関係にも注意する必要がある。

これまで報告してきたように、各社の新契約の収益性評価のための(対外的に公表されている)指標は必ずしも統一されていない。ただし、各社とも、新契約マージン、新契約価値等の名称の数値を用いて、商品タイプ別や地域別の数値を公表しているので、まずはこれらの数値をまとめておく。

(1) 新契約マージンのグループ全体及び地域別状況

新契約マージンのグループ全体及び地域別の状況は、次ページの図表の通りとなっている。

グループ全体の数値については、2022年においては、Aegon以外がPVNBPに対する新契約マージンの数値を、Aviva以外がAPEに対する新契約マージンの数値を開示していたが、2023年からはPrudentialを除けば各社ともAPEに対する数値を開示しなくなっている。結果として、現在入手可能な新契約マージンの値は、図表の通りとなっている。

これによると、地域別では、欧州・米国に比較して、相対的にアジアが高くなっている。ただし、欧州主要国の中での状況は必ずしも一律ではない。また、AXAやAllianzは自国の水準がグループ全体の水準に比べて低くなっているが、Generaliは自国の水準がグループ全体の水準に比べて高くなっている。なお、(先に示したように)Prudentialは主要なアジア市場で各国・地域別の数値を開示しているが、いずれの国でも8%~13%の高い水準となっている。

地域別の新契約マージンの水準を評価する上では、各市場における主要な商品タイプとの関係にも注意する必要がある。

(3) 評価

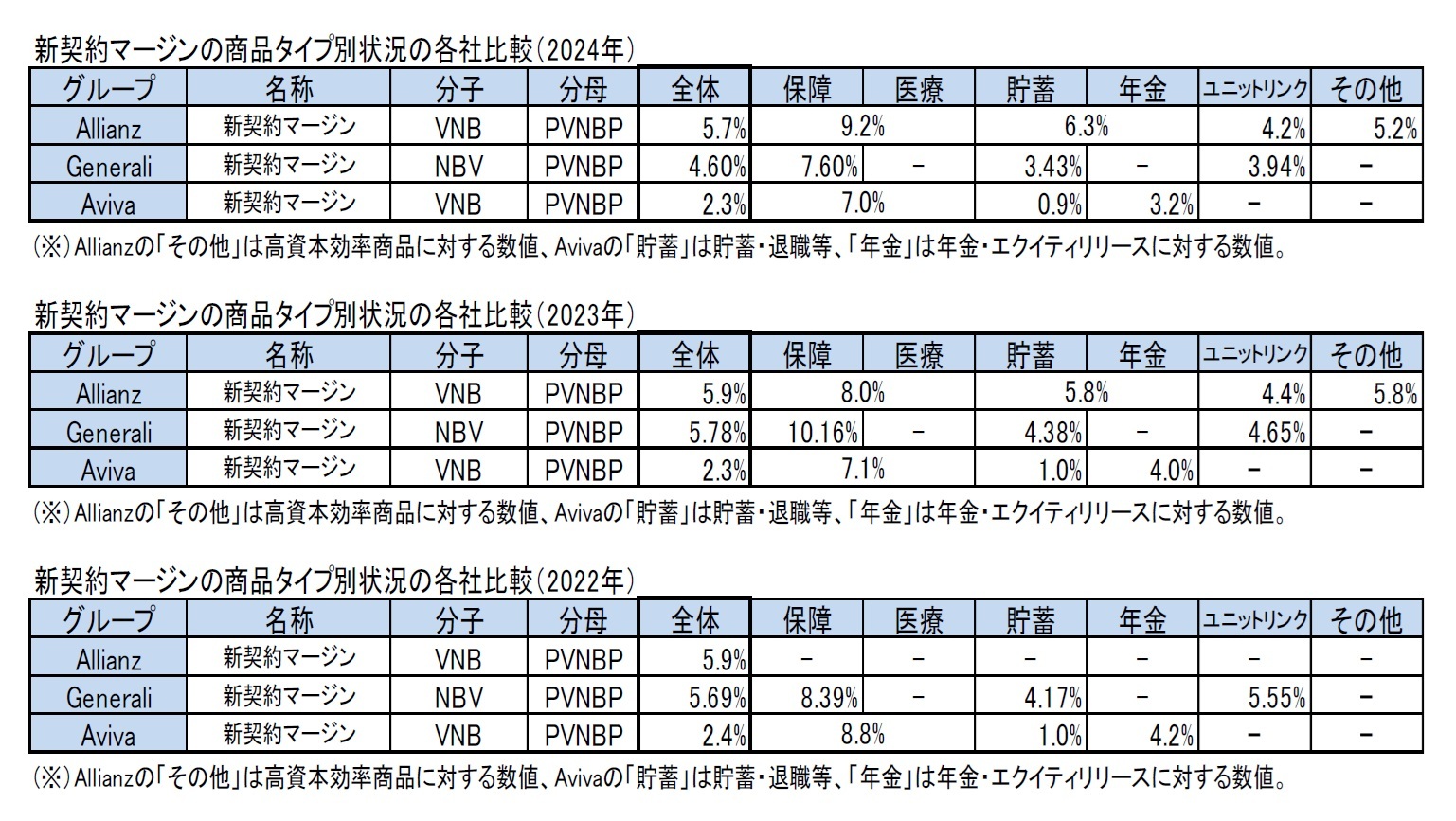

以上の図表をみてもわかるように、公表された数値から、新契約の収益性をグループ各社間で比較することは、その算出のための考え方や前提等が必ずしも統一されているわけではないことから、単純なことではない。

各社の開示内容は異なっており、特に商品タイプ別の新契約マージンについては、開示している会社は限定されている。また、地域別の新契約マージンについても、国毎ではなく欧州全体としての数値の開示に留まっている会社もある。加えて、これらの分析の基礎となるデータの開示のレベルもグループ毎に大きく異なっている。

これらの数値は、基本的には、各社がグループ内で、商品タイプ間や地域間の新契約の収益性等の比較を通じて、戦略的な判断を行っていくための基礎数値としてワークしている形になっており、その意味で有益な情報を与えている。一方で、投資家等の財務情報の利用者の観点からは、あくまでも参考情報に留まっているというのが現状のように思われる。

以上の図表をみてもわかるように、公表された数値から、新契約の収益性をグループ各社間で比較することは、その算出のための考え方や前提等が必ずしも統一されているわけではないことから、単純なことではない。

各社の開示内容は異なっており、特に商品タイプ別の新契約マージンについては、開示している会社は限定されている。また、地域別の新契約マージンについても、国毎ではなく欧州全体としての数値の開示に留まっている会社もある。加えて、これらの分析の基礎となるデータの開示のレベルもグループ毎に大きく異なっている。

これらの数値は、基本的には、各社がグループ内で、商品タイプ間や地域間の新契約の収益性等の比較を通じて、戦略的な判断を行っていくための基礎数値としてワークしている形になっており、その意味で有益な情報を与えている。一方で、投資家等の財務情報の利用者の観点からは、あくまでも参考情報に留まっているというのが現状のように思われる。

2|2024年実績を踏まえて

2020年は、COVID-19(新型コロナウイルス感染症)の感染拡大の影響で、世界の各国において、ロックダウン等が行われ、販売活動が制限されたことから、国や地域によっては新契約業績に大きな影響を受けた。一方で、多くの地域で医療保険商品等へのニーズが健在化したことから、そのプラスの影響もみられた。さらには、市場の急激な変動等を受けてのユニットリンクの販売に与える影響も各国の状況によって異なっていた。

2021年は、COVID-19の影響も一定収束したことから、グループや地域、商品等によっても状況は異なるが、2020年の反動があって新契約を大きく進展させているケースも多くみられた。

2022年以降は、市中金利の上昇や株価の変動等の金融市場環境の大きな変化を受けて、貯蓄・年金やユニットリンク等の保険商品の販売状況やその解約動向への影響も観測される形になっている。

ただし、「1.はじめに」で述べたように、欧州大手保険グループ各社は、基本的には、伝統的な保証付の貯蓄・年金商品等から、ユニットリンク商品や保障・医療商品へのシフトを志向してきている。即ち、市場の動向等に収益水準が大きく左右される金融リスクの高い商品から、保障関係リスク中心の商品へのシフトを進めてきている。この動きは、COVID-19の影響や市場の急激な変動等の影響を受けても基本的には変わっていないものと思われる。

また、長く続いた低金利環境下で、高い運用利回り実績を挙げることが容易ではなくなってきていた中にあって、各社とも新契約の保証利率の引き下げや伝統的な保証商品に比べて保証を限定した商品(満期時保証、年金総額保証等)へのシフトを図ることで、負債コストの引き下げを図ってきた。さらには、ソルベンシーII等の新たな資本規制の導入に対応すべく、各種商品ポートフォリオを見直して、ユニットリンク商品や保証水準を低めた商品等のリスクが抑制された資本負担の少ない商品へのシフトを図ってきた。保証利率の引き下げ等により、従来の保証付商品の魅力が低下してきていることから、顧客サイドの選択肢の観点からも、ユニットリンク商品等に向かうインセンティブが一定程度喚起される形になっていた。

昨今の金利の上昇やインフレリスクの高まり等の環境変化にも関わらず、これまでのこうした動きに基本的に大きな変化はないものと想定される。

各社とも、従前の投資関係損益への大きな依存から脱却していくことが求められてきており、(1)金融市場に左右されない保障や医療商品にシフトすることで、保険本来のリスクの引受けによる損益の位置付けを高めていくことや、(2)着実に資産の積み上げを図ることで手数料収入の確保ができる商品の拡販を目指す、等の運営を進めてきている。

いずれにしても、こうした運営を通じて、適正な資本水準を効率的に確保しつつ、高い収益を目指す経営を追求してきている。

各社とも、市場環境の変化や市場動向等を踏まえた上で、それぞれが置かれている状況に応じて、必要な対応策を講じていくことが求められてきており、実際にそのような方向で対応してきている。

なお、2023年決算からのIFRS第17号の適用に伴い、新契約のCSMとの関係で新契約価値の設定や説明を行う等の評価指標の見直し等も行われており、これに伴い、これまでの数値の改定等も行われている。絶対水準自体の変動はあるが、地域間や商品間のバランス等には大きな変化は見られていないようである。

日本の保険会社も、これまでの長期にわたる超低金利環境下で、継続的に所要の対応を行ってきたが、今後は金利反転の動きもある中、また経済価値ベースのソルベンシー規制の導入や欧州保険グループ等のIFRS第17号の適用動向等を見据える中で、さらなる対応が求められてくることにもなってくると考えられる。

欧州の大手保険グループの取組みについては、日本の保険会社にとっても大変参考になるものが多いと思われることから、今後とも、その動向については引き続き注視していくこととしたい。

2020年は、COVID-19(新型コロナウイルス感染症)の感染拡大の影響で、世界の各国において、ロックダウン等が行われ、販売活動が制限されたことから、国や地域によっては新契約業績に大きな影響を受けた。一方で、多くの地域で医療保険商品等へのニーズが健在化したことから、そのプラスの影響もみられた。さらには、市場の急激な変動等を受けてのユニットリンクの販売に与える影響も各国の状況によって異なっていた。

2021年は、COVID-19の影響も一定収束したことから、グループや地域、商品等によっても状況は異なるが、2020年の反動があって新契約を大きく進展させているケースも多くみられた。

2022年以降は、市中金利の上昇や株価の変動等の金融市場環境の大きな変化を受けて、貯蓄・年金やユニットリンク等の保険商品の販売状況やその解約動向への影響も観測される形になっている。

ただし、「1.はじめに」で述べたように、欧州大手保険グループ各社は、基本的には、伝統的な保証付の貯蓄・年金商品等から、ユニットリンク商品や保障・医療商品へのシフトを志向してきている。即ち、市場の動向等に収益水準が大きく左右される金融リスクの高い商品から、保障関係リスク中心の商品へのシフトを進めてきている。この動きは、COVID-19の影響や市場の急激な変動等の影響を受けても基本的には変わっていないものと思われる。

また、長く続いた低金利環境下で、高い運用利回り実績を挙げることが容易ではなくなってきていた中にあって、各社とも新契約の保証利率の引き下げや伝統的な保証商品に比べて保証を限定した商品(満期時保証、年金総額保証等)へのシフトを図ることで、負債コストの引き下げを図ってきた。さらには、ソルベンシーII等の新たな資本規制の導入に対応すべく、各種商品ポートフォリオを見直して、ユニットリンク商品や保証水準を低めた商品等のリスクが抑制された資本負担の少ない商品へのシフトを図ってきた。保証利率の引き下げ等により、従来の保証付商品の魅力が低下してきていることから、顧客サイドの選択肢の観点からも、ユニットリンク商品等に向かうインセンティブが一定程度喚起される形になっていた。

昨今の金利の上昇やインフレリスクの高まり等の環境変化にも関わらず、これまでのこうした動きに基本的に大きな変化はないものと想定される。

各社とも、従前の投資関係損益への大きな依存から脱却していくことが求められてきており、(1)金融市場に左右されない保障や医療商品にシフトすることで、保険本来のリスクの引受けによる損益の位置付けを高めていくことや、(2)着実に資産の積み上げを図ることで手数料収入の確保ができる商品の拡販を目指す、等の運営を進めてきている。

いずれにしても、こうした運営を通じて、適正な資本水準を効率的に確保しつつ、高い収益を目指す経営を追求してきている。

各社とも、市場環境の変化や市場動向等を踏まえた上で、それぞれが置かれている状況に応じて、必要な対応策を講じていくことが求められてきており、実際にそのような方向で対応してきている。

なお、2023年決算からのIFRS第17号の適用に伴い、新契約のCSMとの関係で新契約価値の設定や説明を行う等の評価指標の見直し等も行われており、これに伴い、これまでの数値の改定等も行われている。絶対水準自体の変動はあるが、地域間や商品間のバランス等には大きな変化は見られていないようである。

日本の保険会社も、これまでの長期にわたる超低金利環境下で、継続的に所要の対応を行ってきたが、今後は金利反転の動きもある中、また経済価値ベースのソルベンシー規制の導入や欧州保険グループ等のIFRS第17号の適用動向等を見据える中で、さらなる対応が求められてくることにもなってくると考えられる。

欧州の大手保険グループの取組みについては、日本の保険会社にとっても大変参考になるものが多いと思われることから、今後とも、その動向については引き続き注視していくこととしたい。

(2025年04月25日「基礎研レポート」)

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/04 | 数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- | 中村 亮一 | 研究員の眼 |

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2024年の生命保険新契約業績-商品タイプ別・地域別の販売動向・収益性の状況-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2024年の生命保険新契約業績-商品タイプ別・地域別の販売動向・収益性の状況-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!