- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州大手保険グループの2023年上期末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -

2023年09月11日

欧州大手保険グループの2023年上期末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -

文字サイズ

- 小

- 中

- 大

3|SCR等の算出方法(長期保証措置の適用状況)

ソルベンシーIからソルベンシーIIへの移行における割引率や技術的準備金についての16年間にわたる移行措置、MA(マッチング調整)及びVA(ボラティリティ調整)といった長期保証措置の適用については、各国の保険市場の特徴(販売商品や資産運用市場等)に大きく依存している。

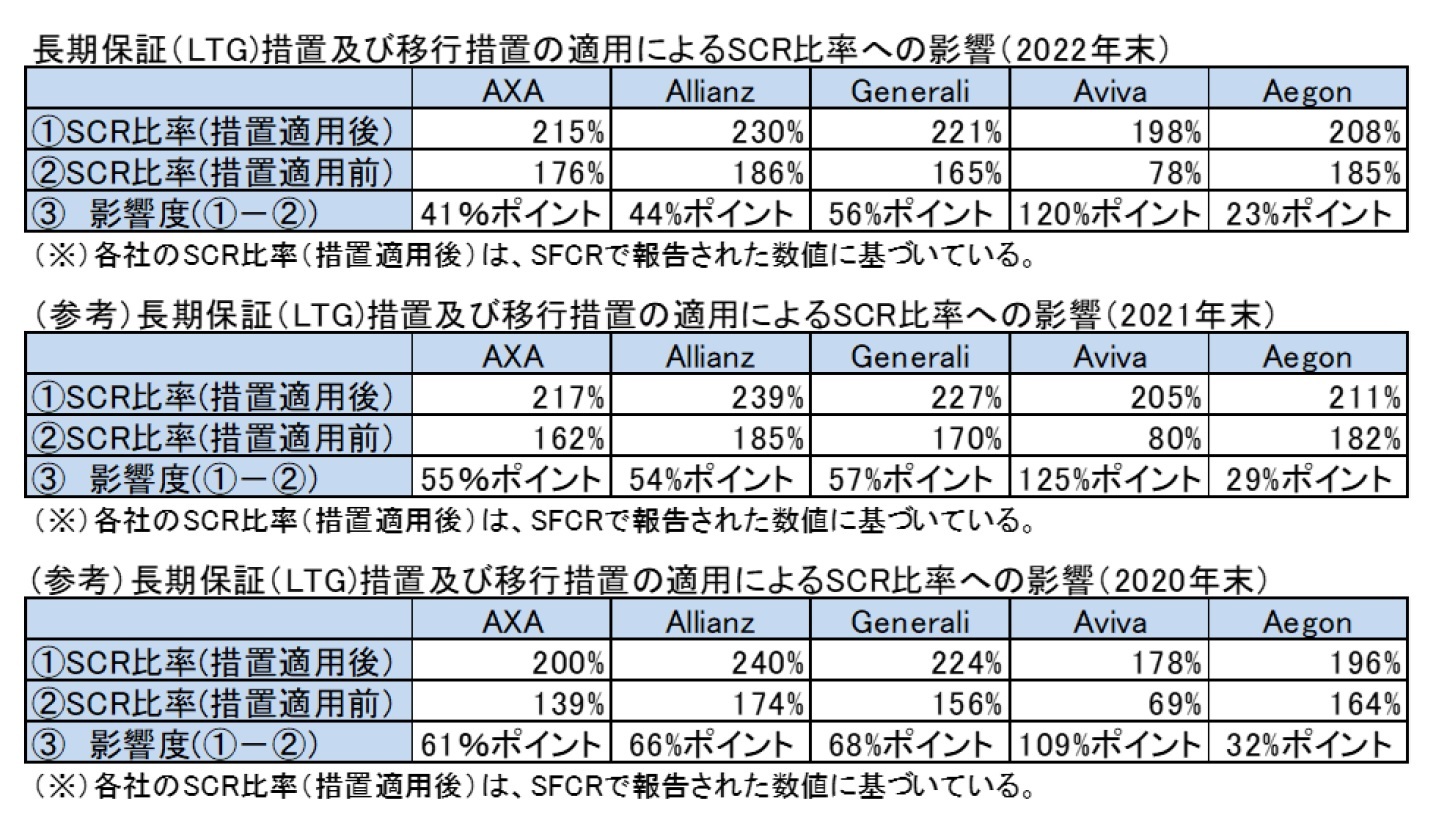

保険年金フォーカス「欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(2)-SFCRからの具体的内容の抜粋報告(その1)-」(2023.6.19)で報告したように、Zurich以外のソルベンシーII制度下にある5社については、全社がVAを適用し、AvivaとAegonの一部が、MAや技術的準備金に関する移行措置を適用している。これらの措置の適用による影響(2022年末ベース)については、以下の通りであり、Avivaがこれらの措置に大きく依存していることが示されている。なお、年度ごとの影響度の水準の差異は、VAの水準等の影響を受けている。

ソルベンシーIからソルベンシーIIへの移行における割引率や技術的準備金についての16年間にわたる移行措置、MA(マッチング調整)及びVA(ボラティリティ調整)といった長期保証措置の適用については、各国の保険市場の特徴(販売商品や資産運用市場等)に大きく依存している。

保険年金フォーカス「欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(2)-SFCRからの具体的内容の抜粋報告(その1)-」(2023.6.19)で報告したように、Zurich以外のソルベンシーII制度下にある5社については、全社がVAを適用し、AvivaとAegonの一部が、MAや技術的準備金に関する移行措置を適用している。これらの措置の適用による影響(2022年末ベース)については、以下の通りであり、Avivaがこれらの措置に大きく依存していることが示されている。なお、年度ごとの影響度の水準の差異は、VAの水準等の影響を受けている。

4|自己資本の内訳

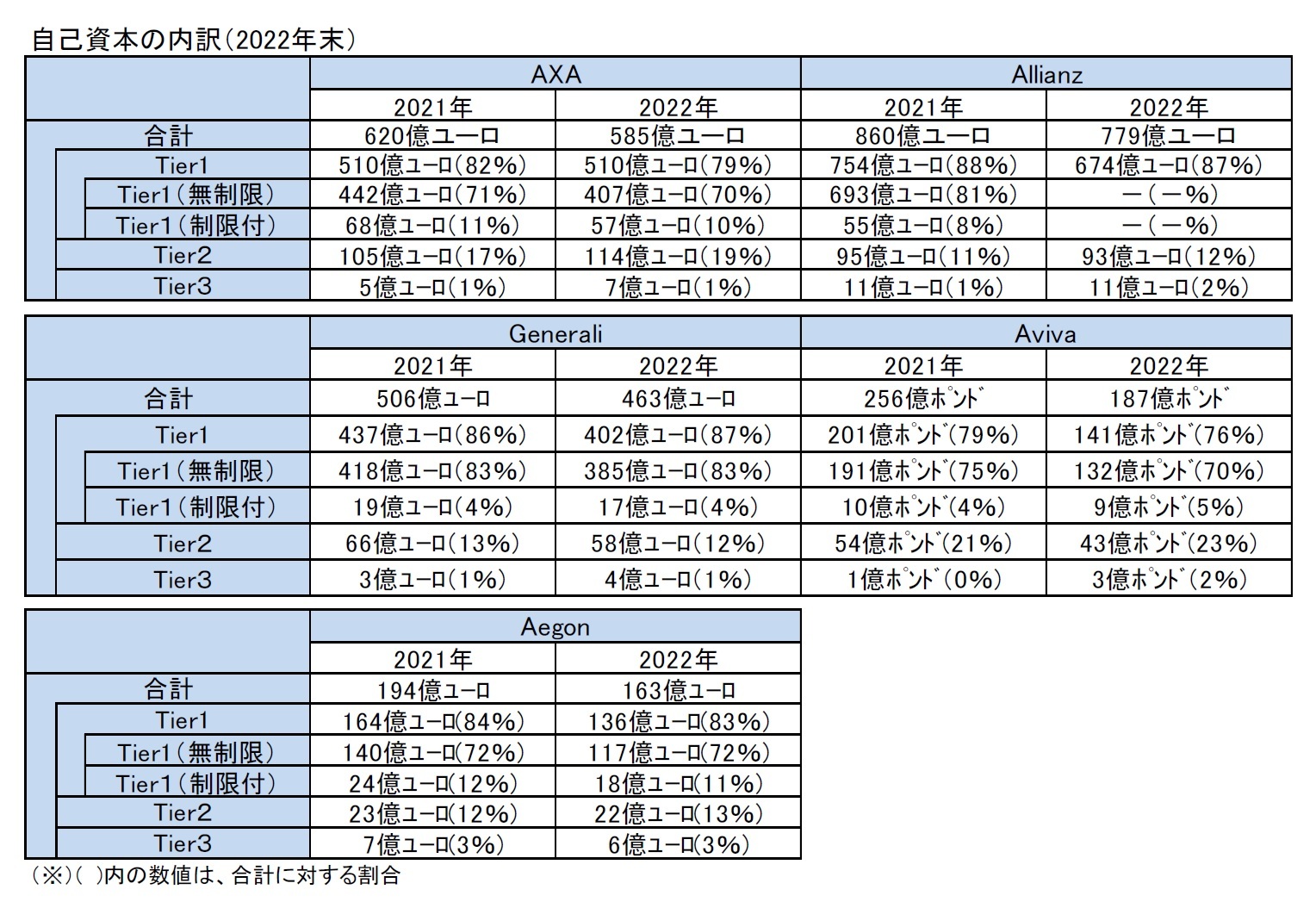

ソルベンシーIIの資本要件に算入可能な各種自己資本は、劣後性や損失吸収性、期間といった資本適格性からTier1~Tier3 に分類1され、 それぞれについて算入制限が設定されている。

各社とも、着実にTier1の割合を高めてきており、自己資本のうち、Tier1の自己資本が8割から9割程度、さらに、Tier1(無制限)がそのうちの8割から9割程度(従って、全体の7割から8割程度)を占めている。

例えば、各社とも、既存のTier1 やTier2の劣後債務について、グランド・ファザーリング・ルール(既得権認容ルール)を適用しているが、こうした債務については、早期償還等を行い、段階的にソルベンシーII適格なものに変更してきている。

2023年上半期末の自己資本の内訳を開示している会社もあるが、多くの会社は年末のみの開示となっているため、以下では2021年末と2022年末における自己資本の内訳を示している。

なお、Allianz については、2022年から、それまで公表していたOwn Funds Reportの発行を止め、これに含まれていた情報については、Annual ReportやSFCRに統合されたことにより、従来ベースの自己資本の内訳は公表されていない。

ただし、Allianzを含めて、2021年末と比べて、各社とも主として経済変動の影響を受けての調整準備金(reconciliation reserve)(従って、Tier1(無制限))の残高が大きく減少していることから、全体の自己資本残高も1割~2割程度と大幅に減少している。

その他、各社の資本戦略等を反映する形で、内訳は変動している。

なお、各社とも、Tier1(無制限)だけで、SCRの100%水準を確保している。

ソルベンシーIIの資本要件に算入可能な各種自己資本は、劣後性や損失吸収性、期間といった資本適格性からTier1~Tier3 に分類1され、 それぞれについて算入制限が設定されている。

各社とも、着実にTier1の割合を高めてきており、自己資本のうち、Tier1の自己資本が8割から9割程度、さらに、Tier1(無制限)がそのうちの8割から9割程度(従って、全体の7割から8割程度)を占めている。

例えば、各社とも、既存のTier1 やTier2の劣後債務について、グランド・ファザーリング・ルール(既得権認容ルール)を適用しているが、こうした債務については、早期償還等を行い、段階的にソルベンシーII適格なものに変更してきている。

2023年上半期末の自己資本の内訳を開示している会社もあるが、多くの会社は年末のみの開示となっているため、以下では2021年末と2022年末における自己資本の内訳を示している。

なお、Allianz については、2022年から、それまで公表していたOwn Funds Reportの発行を止め、これに含まれていた情報については、Annual ReportやSFCRに統合されたことにより、従来ベースの自己資本の内訳は公表されていない。

ただし、Allianzを含めて、2021年末と比べて、各社とも主として経済変動の影響を受けての調整準備金(reconciliation reserve)(従って、Tier1(無制限))の残高が大きく減少していることから、全体の自己資本残高も1割~2割程度と大幅に減少している。

その他、各社の資本戦略等を反映する形で、内訳は変動している。

なお、各社とも、Tier1(無制限)だけで、SCRの100%水準を確保している。

1 Tier1(無制限)は払込資本や剰余金等、Tier1(制限付)はグランド・ファザーリング・ルールに基づく劣後債務、Tier2は、劣後債務、Tier3は繰延税金資産等である。

5|SCRのリスク別及び地域別内訳

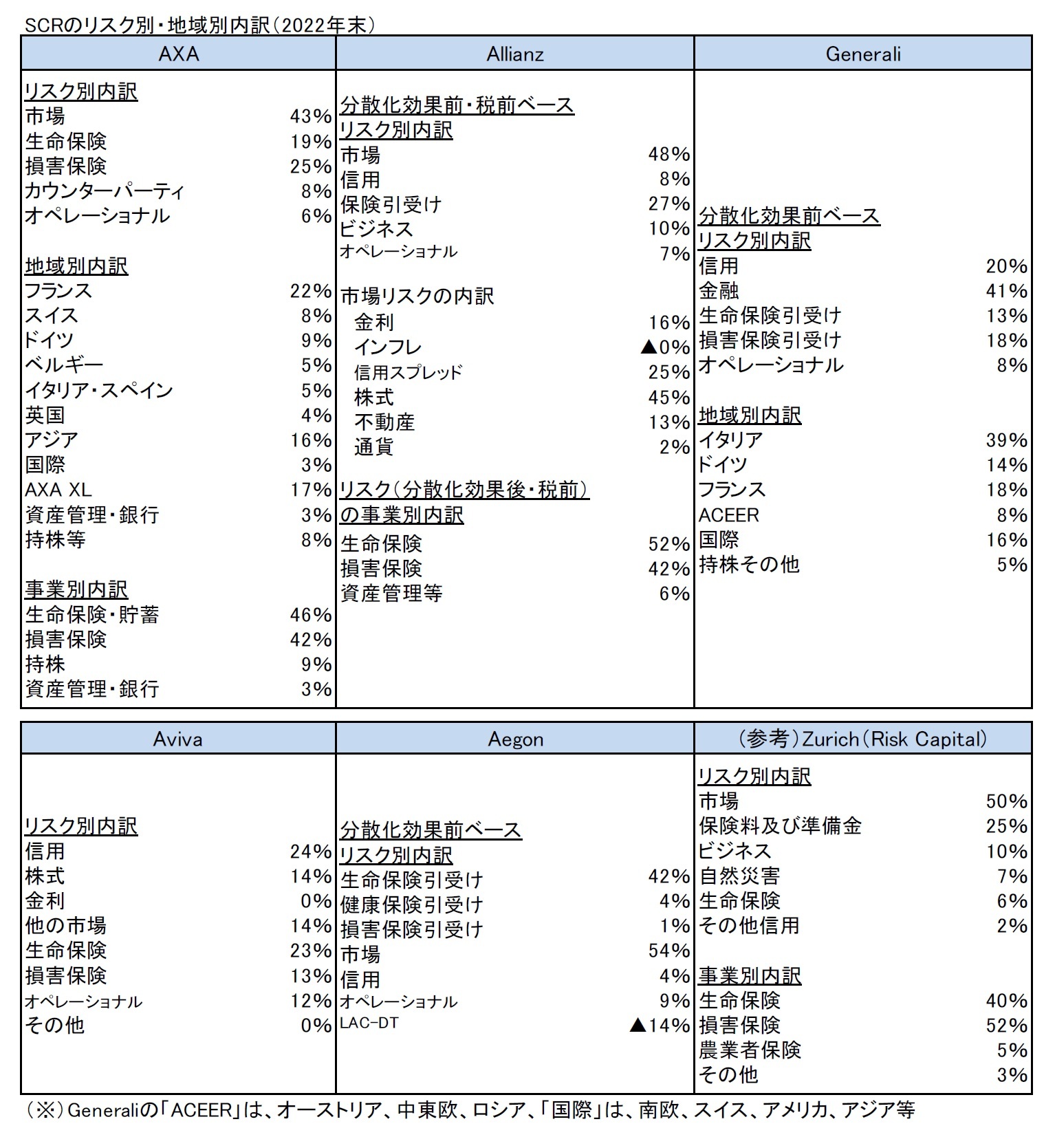

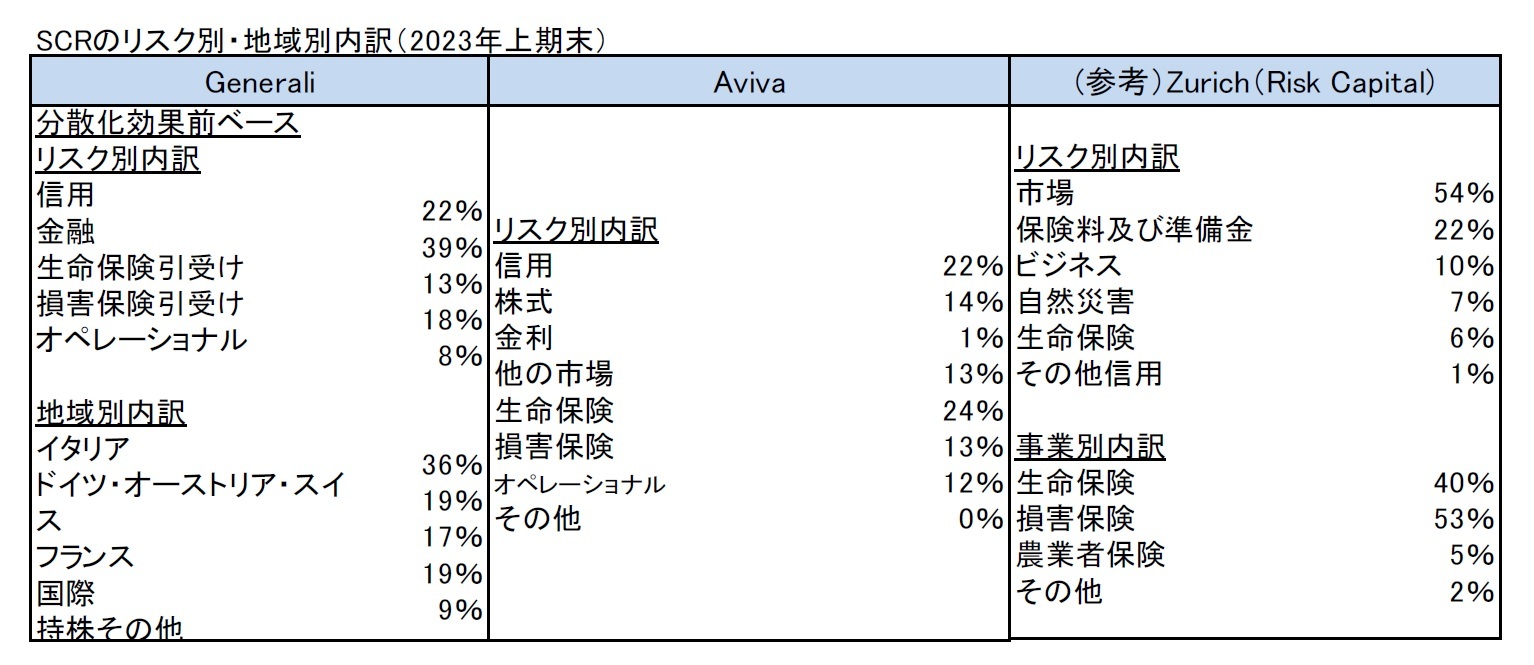

SCRのリスク別及び地域別内訳の開示については、以下の図表が示すように、各社の事業構成等を反映する形で、リスクの分類の方式等が異なっている。

リスク別では、各社とも市場リスクや信用リスクのウェイトが高くなっている。ここで、図表の「信用」に、(1)デフォルト、スプレッド拡大、格付変更のリスクを全て含めている会社と、(2)これらを一部区分して開示している会社、がある点には注意が必要となる。

生命保険と損害保険のウェイトが共に高い会社を中心に、保険引受けリスクの構成比も高いものとなっている。オペレーショナル・リスクについては、ほぼ各社とも数%から1割程度の構成比となっている。

また、地域別内訳は、各社の地域別事業展開を反映したものとなっている。

以下は各社の数値が揃う2022年末の数値を比較したものである。

SCRのリスク別及び地域別内訳の開示については、以下の図表が示すように、各社の事業構成等を反映する形で、リスクの分類の方式等が異なっている。

リスク別では、各社とも市場リスクや信用リスクのウェイトが高くなっている。ここで、図表の「信用」に、(1)デフォルト、スプレッド拡大、格付変更のリスクを全て含めている会社と、(2)これらを一部区分して開示している会社、がある点には注意が必要となる。

生命保険と損害保険のウェイトが共に高い会社を中心に、保険引受けリスクの構成比も高いものとなっている。オペレーショナル・リスクについては、ほぼ各社とも数%から1割程度の構成比となっている。

また、地域別内訳は、各社の地域別事業展開を反映したものとなっている。

以下は各社の数値が揃う2022年末の数値を比較したものである。

4―まとめ

以上、各社のプレス・リリース資料等に基づいて、欧州大手保険グループの2023年上期末のSCR比率の水準等について、全体的な状況を報告してきた。なお、2023年上半期は、IFRS第17号(保険契約)が適用される最初の報告数値になっているが、この影響等については別途報告することにする。

次回のレポートでは、各社のSCR比率の推移分析や感応度の推移の状況について報告する。

次回のレポートでは、各社のSCR比率の推移分析や感応度の推移の状況について報告する。

(2023年09月11日「保険・年金フォーカス」)

関連レポート

- 欧州大手保険グループの2022年末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -

- 欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(2)-SFCRからの具体的内容の抜粋報告(その1)-

- 欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(3)-SFCRからの具体的内容の抜粋報告(その2)-

- 欧州保険会社が2022年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

- 欧州大手保険グループの2022年上期末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/04 | 数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- | 中村 亮一 | 研究員の眼 |

| 2025/10/23 | EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/16 | EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- | 中村 亮一 | 保険・年金フォーカス |

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州大手保険グループの2023年上期末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州大手保険グループの2023年上期末SCR比率の状況について(1)-ソルベンシーIIに基づく数値結果報告(全体的な状況) -のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!