- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 貸出・マネタリー統計(21年6月)~都銀の貸出伸び率が前年割れに、預貸ギャップはさらに拡大

2021年07月09日

1.貸出動向:地銀の貸出伸び率はプラスを維持

(貸出残高)

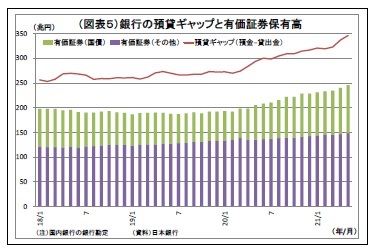

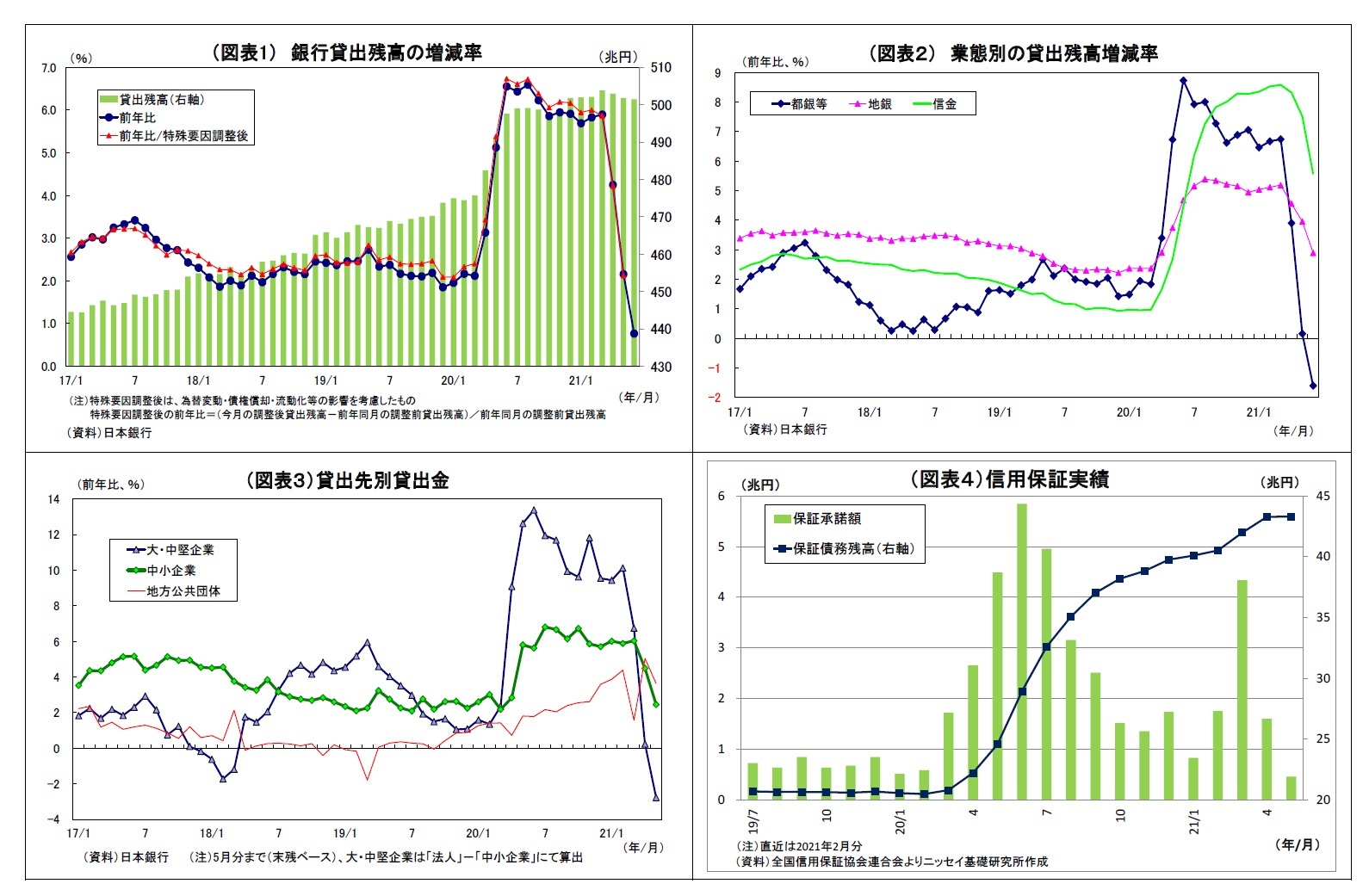

7月8日に発表された貸出・預金動向(速報)によると、6月の銀行貸出(平均残高)の伸び率は前年比0.77%と前月(同2.16%)を大きく下回り、3カ月連続の低下となった。資金需要の増加が一服しているうえ、比較対象となる昨年6月にかけてコロナ禍初期の資金繰り懸念によって貸出が大幅に伸びた(昨年5月5.13%→6月6.55%)反動で、伸び率が押し下げられた(図表1)。

業態別に見た場合には、都銀の伸び率が前年比-1.60%(前月は0.15%)と前月から急低下し、2012年11月以来の前年割れとなったほか、地銀(第2地銀を含む)の伸び率も前年比2.89%(前月は3.95%)と低下している(図表2)。特に都銀では、昨年6月にかけて主たる貸出先である大企業において手元資金を確保する動きが強まり、伸び率が急伸していた反動が強く出ている(図表3)。企業収益改善等を受けて、予備的に借り入れた資金を返済する動きが一部出たことも影響したようだ。なお、コロナ流行前の2019年6月との比較では、都銀向け貸出も7.0%高い水準にある。

7月8日に発表された貸出・預金動向(速報)によると、6月の銀行貸出(平均残高)の伸び率は前年比0.77%と前月(同2.16%)を大きく下回り、3カ月連続の低下となった。資金需要の増加が一服しているうえ、比較対象となる昨年6月にかけてコロナ禍初期の資金繰り懸念によって貸出が大幅に伸びた(昨年5月5.13%→6月6.55%)反動で、伸び率が押し下げられた(図表1)。

業態別に見た場合には、都銀の伸び率が前年比-1.60%(前月は0.15%)と前月から急低下し、2012年11月以来の前年割れとなったほか、地銀(第2地銀を含む)の伸び率も前年比2.89%(前月は3.95%)と低下している(図表2)。特に都銀では、昨年6月にかけて主たる貸出先である大企業において手元資金を確保する動きが強まり、伸び率が急伸していた反動が強く出ている(図表3)。企業収益改善等を受けて、予備的に借り入れた資金を返済する動きが一部出たことも影響したようだ。なお、コロナ流行前の2019年6月との比較では、都銀向け貸出も7.0%高い水準にある。

昨年は6月にかけて貸出の伸び率が上昇した後、8月まではほぼ横ばいで推移していたことから、次回7月分では、前年比でみた場合の伸び率押し下げ圧力が緩和する見込み。従って、貸出の伸び率は全体としては小幅なプラス圏に留まると見ている。

なお、預金の伸びは引き続き貸出の伸びを大きく上回っている。具体的には、5月時点の銀行バランスシート(平残ベース)を上の預金の伸びは前年差65兆円増と貸出の伸び(13兆円増)を大きく上回っており、預金残高から貸出残高を引いた預貸ギャップは346兆円と一年前と比べて52兆円も拡大している(図表5)。預貸ギャップの拡大基調はコロナ流行以降続いており、直近も3カ月連続で拡大している。

なお、預金の伸びは引き続き貸出の伸びを大きく上回っている。具体的には、5月時点の銀行バランスシート(平残ベース)を上の預金の伸びは前年差65兆円増と貸出の伸び(13兆円増)を大きく上回っており、預金残高から貸出残高を引いた預貸ギャップは346兆円と一年前と比べて52兆円も拡大している(図表5)。預貸ギャップの拡大基調はコロナ流行以降続いており、直近も3カ月連続で拡大している。そして、このギャップを埋めているのが証券投資であり、銀行の有価証券保有高は一年前と比べて40兆円増加(うち国債が27兆円増、その他証券が13兆円増)している。

コロナ対応の各種給付金や輸出の増加などによって、貸出以上に銀行預金が増加を続けており、その結果としての余資の増加が、銀行の証券投資活発化に繋がっている。

2.マネタリーベース:資金供給量の伸びが鈍化基調に

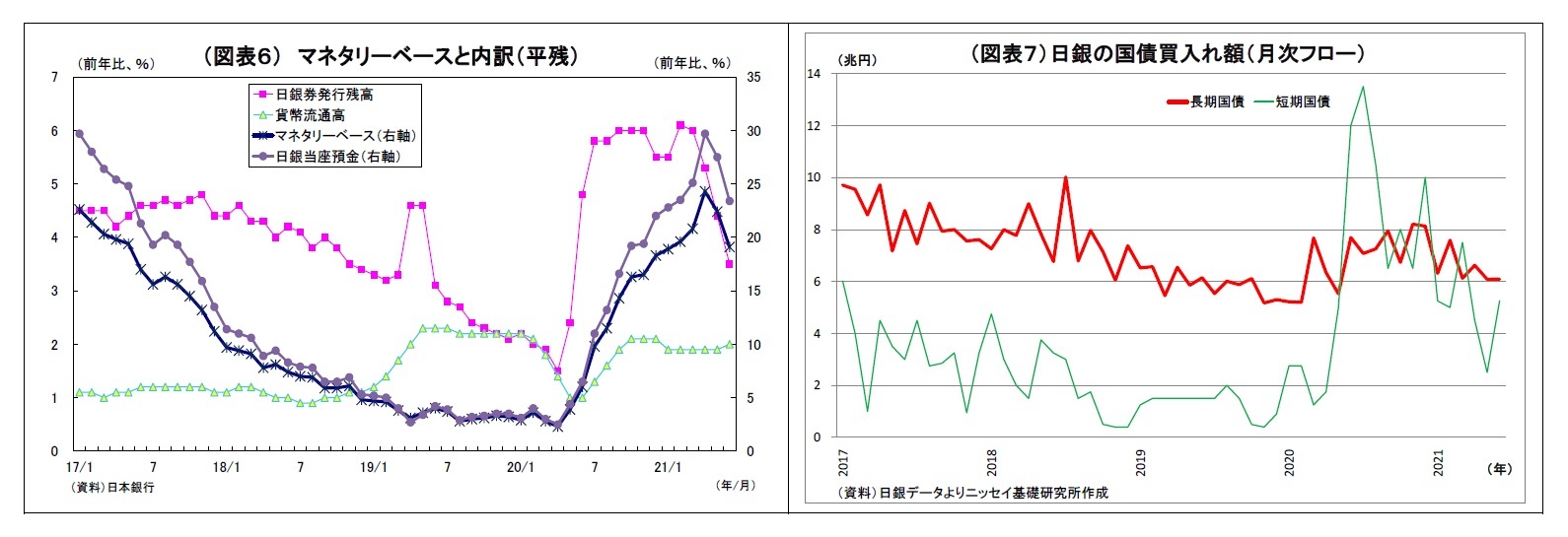

7月2日に発表された6月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通する紙幣・貨幣)を示すマネタリーベースの伸び率(平残)は前年比19.1%と、前月(同22.4%)を下回り、2カ月連続で伸びが鈍化した(図表6)。

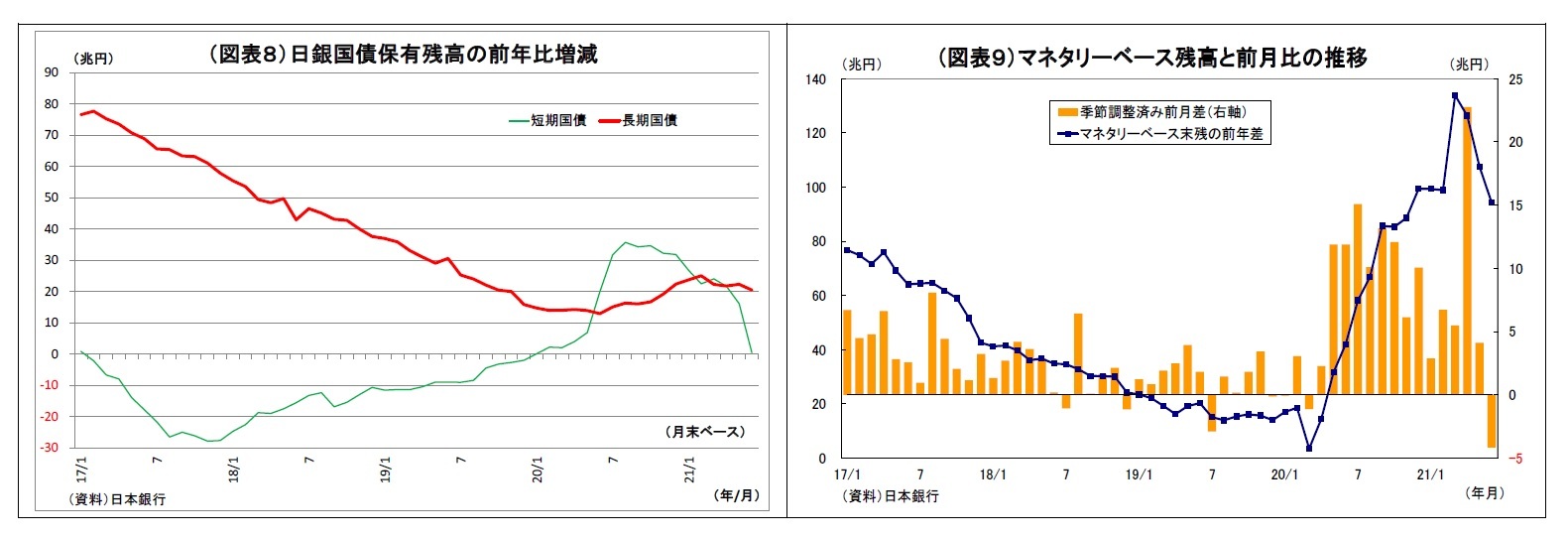

マネタリーベースの約7割を占める日銀当座預金を見ると、減少要因となる政府による国債(国庫短期証券を含む)発行額は前年同月よりも縮小したが、一方で日銀による国債・ETF買入れや資金供給オペなど各種資金供給も縮小傾向にあるため、伸び率が低下した(図表6・7)。さらに、前年比での比較対象となる昨年6月の伸び率が大きく上昇したことも日銀当座預金の伸び率押し下げに働いた。

マネタリーベースの約7割を占める日銀当座預金を見ると、減少要因となる政府による国債(国庫短期証券を含む)発行額は前年同月よりも縮小したが、一方で日銀による国債・ETF買入れや資金供給オペなど各種資金供給も縮小傾向にあるため、伸び率が低下した(図表6・7)。さらに、前年比での比較対象となる昨年6月の伸び率が大きく上昇したことも日銀当座預金の伸び率押し下げに働いた。

その他の内訳では、日銀券発行高の伸び率が昨年6月の伸び率上昇の反動もあって前年比3.5%(前月は同4.4%)と低下する一方、貨幣流通高は前年比2.0%(前月は同1.9%)と安定した推移が続いている(図表6)。

なお、6月末時点のマネタリーベース残高は648兆円と前月末比1.9兆円減少した。季節性や月内の動きを除外した季節調整済み系列(平残)でみても、前月比4.2兆円減と1年3カ月ぶりの減少となっており、日銀による資金供給は鈍化している(図表9)。今後もしばらく比較対象となる昨年同月のマネタリーベース伸び率上昇が続くことから、マネタリーベースの前年比伸び率は低下に向かうと見込まれる。

一方、日銀は6月の決定会合において「金融機関が自らの判断に基づき取り組む気候変動対応投融資をバックファイナンスする新たな資金供給の仕組み」の導入を決定した。この仕組みが日銀の資金供給量にどれだけの影響を与えるかは、金融機関に対するインセンティブ(付利等)など具体的な設計にかかっているため、今月中旬の会合で公表される骨子素案の中身が注目される。

なお、6月末時点のマネタリーベース残高は648兆円と前月末比1.9兆円減少した。季節性や月内の動きを除外した季節調整済み系列(平残)でみても、前月比4.2兆円減と1年3カ月ぶりの減少となっており、日銀による資金供給は鈍化している(図表9)。今後もしばらく比較対象となる昨年同月のマネタリーベース伸び率上昇が続くことから、マネタリーベースの前年比伸び率は低下に向かうと見込まれる。

一方、日銀は6月の決定会合において「金融機関が自らの判断に基づき取り組む気候変動対応投融資をバックファイナンスする新たな資金供給の仕組み」の導入を決定した。この仕組みが日銀の資金供給量にどれだけの影響を与えるかは、金融機関に対するインセンティブ(付利等)など具体的な設計にかかっているため、今月中旬の会合で公表される骨子素案の中身が注目される。

3.マネーストック:投資信託が2カ月連続で前年割れ

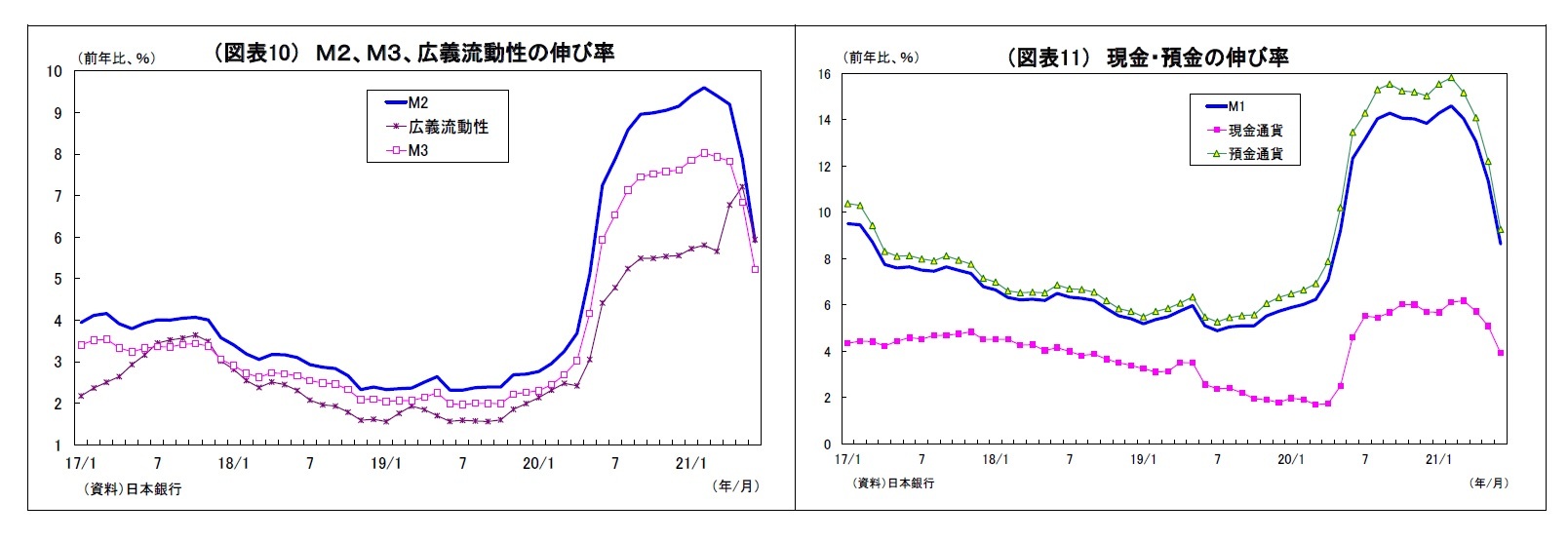

7月9日に発表された6月のマネーストック統計によると、金融部門から市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比5.89%(前月は7.89%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同5.22%(前月は6.84%)と、ともに4カ月連続で低下した(図表10)。

M3の内訳では、主軸である普通預金等の預金通貨(前月12.2%→当月9.3%)の伸び率が大きく低下し、全体の伸び率低下の主因となった(図表11)。比較対象となる昨年6月に貸出の急増等に伴って預金通貨の伸び率が大きく上昇した反動が出ている。また、同様に前年の伸びの反動が出る形で現金通貨の伸び率が前年比3.9%(前月は5.1%)と鈍化したことや、定期預金などの準通貨(前月▲2.0%→当月▲2.3%)の伸びがマイナス幅を広げたことも響いた。

一方、CD(譲渡性預金・前月32.3%→当月36.8%)の伸び率上昇がわずかながら下支えとなった。

M3の内訳では、主軸である普通預金等の預金通貨(前月12.2%→当月9.3%)の伸び率が大きく低下し、全体の伸び率低下の主因となった(図表11)。比較対象となる昨年6月に貸出の急増等に伴って預金通貨の伸び率が大きく上昇した反動が出ている。また、同様に前年の伸びの反動が出る形で現金通貨の伸び率が前年比3.9%(前月は5.1%)と鈍化したことや、定期預金などの準通貨(前月▲2.0%→当月▲2.3%)の伸びがマイナス幅を広げたことも響いた。

一方、CD(譲渡性預金・前月32.3%→当月36.8%)の伸び率上昇がわずかながら下支えとなった。

なお、前月まで上昇していた広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率も前年比5.94%(前月は7.71%)と3カ月ぶりに低下した(図表10)。M2やM3と同様、昨年6月の伸び率上昇による反動が出た。

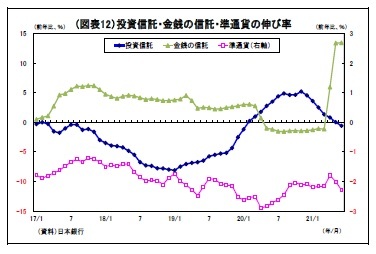

なお、前月まで上昇していた広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率も前年比5.94%(前月は7.71%)と3カ月ぶりに低下した(図表10)。M2やM3と同様、昨年6月の伸び率上昇による反動が出た。また、内訳では、これまで牽引役となっていた金銭の信託(前月13.4%→当月も13.4%)の伸び率急伸が止まったほか、投資信託(私募やREITなども含む元本ベース、前月-0.001%→当月-0.6%)の伸び率がマイナス幅を拡大したことも広義流動性の伸び率低下に影響している。

前年の大きな動きによって伸び率が圧迫されて実勢が掴みにくくなっているものの、前月比などの動きを勘案して見ると、通貨量の増加基調自体は続いている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

(2021年07月09日「経済・金融フラッシュ」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか? -

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【貸出・マネタリー統計(21年6月)~都銀の貸出伸び率が前年割れに、預貸ギャップはさらに拡大】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

貸出・マネタリー統計(21年6月)~都銀の貸出伸び率が前年割れに、預貸ギャップはさらに拡大のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!