- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 円高リスクは後退したか?~あえて円高シナリオを考える

2021年06月04日

1.トピック: 円高リスクは後退したか?

年初以降、為替市場では円安ドル高が進行した。ドル円レートは1月初旬に一時1ドル102円台まで円高に振れ、100円割れもあり得るとの観測が台頭したが、以降は円安基調に転じ、足元では110円台前半まで浮上している。円高リスクは後退したのか?改めて考えてみる。

(大幅な円高進行リスクは後退)

(大幅な円高進行リスクは後退)足元にかけて円安ドル高が進行してきた直接的な要因としては、「FRBの量的緩和縮小観測が台頭し、米長期金利上昇を通じて日米金利差が拡大したことで、ドルの投資妙味が向上したこと」が挙げられる(表紙図表参照)。実際、年初の段階で0.9%台であった米長期金利が足元では1.6%台まで大きく上昇しているほか、ブレークイーブン・インフレ率(10年物)を差し引いたインフレ予想考慮後の金利である実質金利も底入れしている。

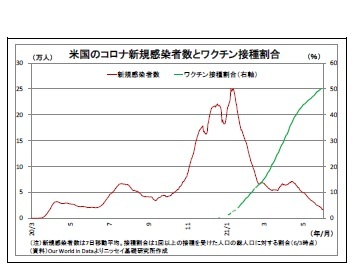

この間、米国ではトリプルブルー1の成立を背景に巨額の追加経済対策が実施された。そして何より、コロナワクチンの接種が順調に進んだことで感染が抑制され、経済活動が段階的に再開に向かった。この結果、景気回復ペースが高まり、物価が押し上げられたことが量的緩和縮小観測の背景にある。

こうした背景を踏まえると、今後もドル円は円安ドル高方向に向かう可能性が高いと考えられる。

ワクチンに関しては、当初はその有効性や副作用、接種ペースの遅れに対する懸念もあり、不透明感が強かったものの、少なくとも米国では想定以上に順調に接種が進み、効果が十分に発揮されているようだ。今後もワクチン接種が進むことで経済活動が正常化に向かえば、物価の基調の高まりが確認され、FRBは「量的緩和縮小→金融引き締め」へと向かうと見込まれる。

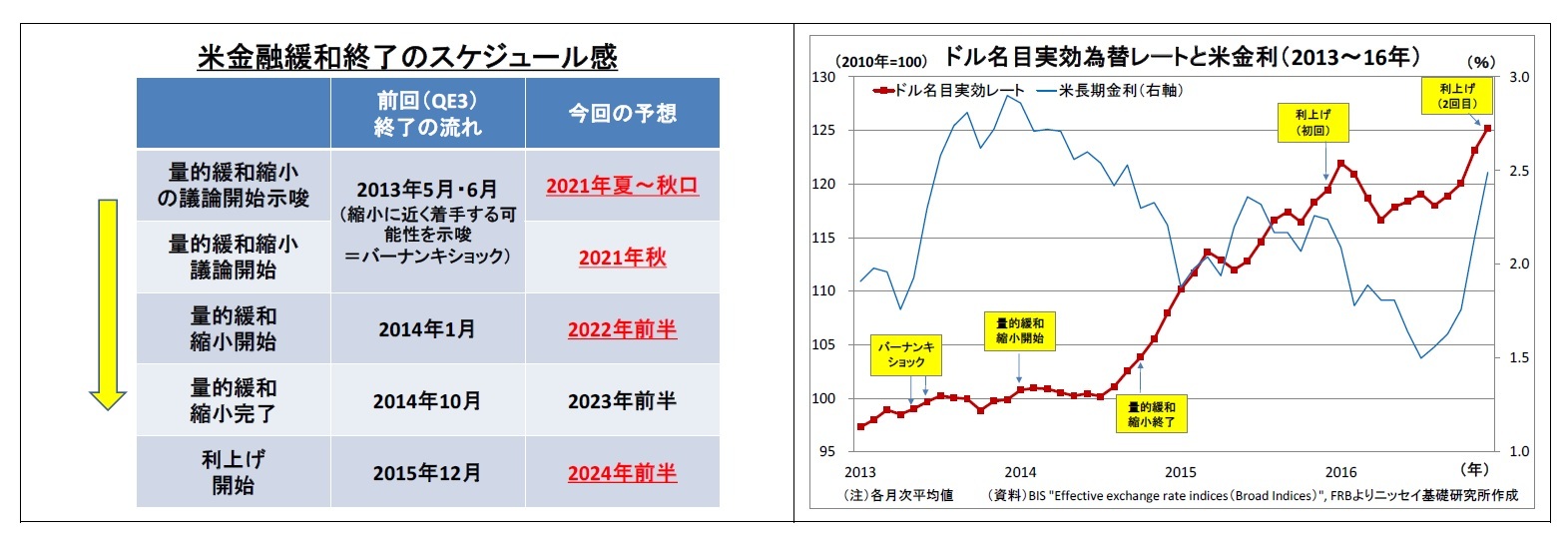

現時点では、米金融政策の具体的なスケジュール感として、(1)今年の夏から秋にかけて量的緩和縮小の議論に着手、(2)来年前半に縮小を開始、(3)2023年前半に量的緩和を終了、(4)2024年前半に利上げを開始する、と予想している。

ワクチンに関しては、当初はその有効性や副作用、接種ペースの遅れに対する懸念もあり、不透明感が強かったものの、少なくとも米国では想定以上に順調に接種が進み、効果が十分に発揮されているようだ。今後もワクチン接種が進むことで経済活動が正常化に向かえば、物価の基調の高まりが確認され、FRBは「量的緩和縮小→金融引き締め」へと向かうと見込まれる。

現時点では、米金融政策の具体的なスケジュール感として、(1)今年の夏から秋にかけて量的緩和縮小の議論に着手、(2)来年前半に縮小を開始、(3)2023年前半に量的緩和を終了、(4)2024年前半に利上げを開始する、と予想している。

ここで、前回FRBが金融緩和を終了し、引き締めに転じた時期の為替動向を振り返ってみると、ドルは上昇トレンドを辿った。具体的には、当時のバーナンキFRB議長が量的緩和縮小を示唆(バーナンキショック)する直前の2013年4月から、2回目の利上げが実施された2016年12月にかけて、ドルの総合的な強弱感を示す名目実効レート2は27%も上昇している。

従って、今回についても、米国が「金融緩和縮小→引き締め」路線を進めば、円安ドル高圧力が続くと見込まれる。現在はその入り口に向けた道を着実に辿っているとみられ、年初のような円高水準に戻るリスクは後退していると考えられる。

1 民主党が大統領選の勝利に加えて上下両院で多数派を確保すること。

2 BIS "Effective exchange rate indices"のBroad Indices

従って、今回についても、米国が「金融緩和縮小→引き締め」路線を進めば、円安ドル高圧力が続くと見込まれる。現在はその入り口に向けた道を着実に辿っているとみられ、年初のような円高水準に戻るリスクは後退していると考えられる。

1 民主党が大統領選の勝利に加えて上下両院で多数派を確保すること。

2 BIS "Effective exchange rate indices"のBroad Indices

(円高シナリオを考える)

ただし、上記はあくまで筆者が現時点で予想する中心的なシナリオであり、そうなる保証はなく、実現せずに再び円高が進む可能性も存在する。

そこで、頭の体操として、今後1~2年のうちに1ドル100円割れを再び試すような円高が進行するシナリオをあえて考えてみることも有用だろう。その際、日銀が利上げに転じるといった当面の実現可能性が極めて低いシナリオは割愛する。

(1) 米国経済の減速

まずはこれまで回復基調を辿ってきた米国経済が減速に転じるシナリオが挙げられる。景気が減速すれば、雇用や物価の下振れリスクが高まるため、FRBは量的緩和縮小路線を撤回、場合によっては追加緩和に踏み切る可能性がある。そうなれば、米長期金利が再び低下し、日米金利差の縮小を通じて円高ドル安圧力が高まることになるはずだ。

米国経済失速の原因としては様々なものが有りえるが、現状において最も警戒すべきなのは、既存のワクチンの有効性を低下させるコロナ変異株の拡大だろう。米国においてコロナの感染が再び猛威を振るえば、米政府・各州は行動規制を復活せざるを得なくなり、経済活動に対する強い逆風になる。

そして、このリスクが解消されるには時間がかかる点には留意が必要になる。変異株は感染を繰り返すことで生まれるとされる。米国で感染が収まったとしても、世界中で感染が収束に向かわない限りは海外から強力な変異株が流入するリスクが残る。

ただし、上記はあくまで筆者が現時点で予想する中心的なシナリオであり、そうなる保証はなく、実現せずに再び円高が進む可能性も存在する。

そこで、頭の体操として、今後1~2年のうちに1ドル100円割れを再び試すような円高が進行するシナリオをあえて考えてみることも有用だろう。その際、日銀が利上げに転じるといった当面の実現可能性が極めて低いシナリオは割愛する。

(1) 米国経済の減速

まずはこれまで回復基調を辿ってきた米国経済が減速に転じるシナリオが挙げられる。景気が減速すれば、雇用や物価の下振れリスクが高まるため、FRBは量的緩和縮小路線を撤回、場合によっては追加緩和に踏み切る可能性がある。そうなれば、米長期金利が再び低下し、日米金利差の縮小を通じて円高ドル安圧力が高まることになるはずだ。

米国経済失速の原因としては様々なものが有りえるが、現状において最も警戒すべきなのは、既存のワクチンの有効性を低下させるコロナ変異株の拡大だろう。米国においてコロナの感染が再び猛威を振るえば、米政府・各州は行動規制を復活せざるを得なくなり、経済活動に対する強い逆風になる。

そして、このリスクが解消されるには時間がかかる点には留意が必要になる。変異株は感染を繰り返すことで生まれるとされる。米国で感染が収まったとしても、世界中で感染が収束に向かわない限りは海外から強力な変異株が流入するリスクが残る。

(2) 米国経済の過熱

(2) 米国経済の過熱次に挙げられるのは、逆に米国経済が過熱するパターンだ。FRBが今後も緩和的な金融環境を維持することで景気が過熱し、インフレが加速する事態などがそれに該当する。

その際には、まず、予想物価上昇率の上昇を通じて米実質金利が押し下げられ、円高ドル安圧力が高まる。そして、インフレを抑えるためにFRBが急ピッチで金融引き締めを行った結果として米経済が失速してしまえば、FRBは次に金融緩和に転じることになる。ドル円については、FRBが金融引き締めを行っている際に一時的に円安ドル高に振れるかもしれないが、最終的には「米金融緩和→米長期金利低下」を受けて円高ドル安に向かうことになるだろう。

また、米国経済が過熱し、バブル(資産価格の過度の上昇)が発生する際にも最終的には円高ドル安が進むだろう。バブルはいずれ崩壊し、米経済に打撃を与えることを通じてFRBの金融緩和をもたらすためだ。

(3) 米政治の混乱

また、米国における政治の混乱も円高ドル安要因になる。特に今年7月末には、現在一時停止されている米政府債務の法定上限が復活の期限を迎える。米議会において債務上限の引き上げか適用停止で妥結できなければ、米政府の資金繰りがショートし、米国債がデフォルトする事態になりかねない。その場合、為替市場ではドルが急落するだろう。

また、米国における政治の混乱も円高ドル安要因になる。特に今年7月末には、現在一時停止されている米政府債務の法定上限が復活の期限を迎える。米議会において債務上限の引き上げか適用停止で妥結できなければ、米政府の資金繰りがショートし、米国債がデフォルトする事態になりかねない。その場合、為替市場ではドルが急落するだろう。

(4) 米経常赤字の拡大

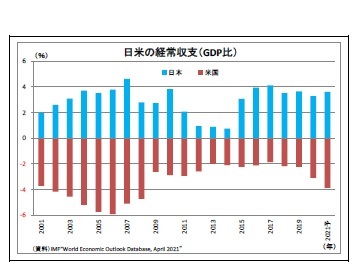

(4) 米経常赤字の拡大米国の経常赤字が円高ドル安進行の発端となる可能性もある。

米国の経常収支は赤字が定着しているが、最近では大規模な財政出動や経済活動の再開に伴う輸入の拡大などから赤字が拡大傾向にあり、IMFの直近の見通しによれば、今年はGDP比で3.9%と13年ぶりの高水準に達することが見込まれている。

経常赤字はそれ自体が経常取引におけるドルの売り需要を発生させる。また、経常赤字が拡大すると、そのファイナンスの持続可能性に対する疑念が市場で台頭し、ドル売りに発展する可能性もある。実際、2000年代前半から半ばなどには米国の経常赤字が拡大し、「ドルの信認」に対する懸念からドル安が進んだ例がある。

(5) 急激なリスクオフ

なお、これまでは米国に起因する円高シナリオを列挙してきたが、それ以外にリスクオフ(リスク回避)の円高シナリオにも警戒が必要になる。対外債権国である日本の円は市場で「安全通貨」と見なされ、市場の不安が高まって株価が下落する際に買われやすい。

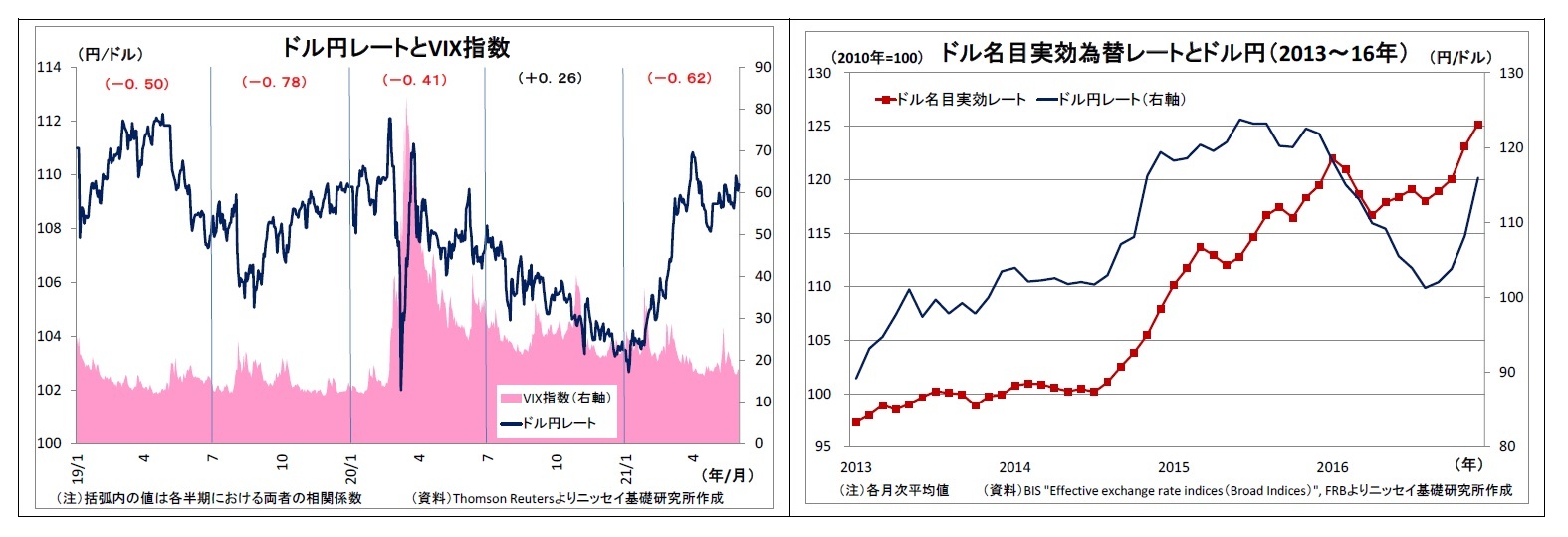

具体的に過去のデータを見ても、市場の不安感を示すVIX指数とドル円レートには逆相関関係、つまりVIX指数上昇時に円高ドル安が進む傾向が確認できる。昨年後半には、米金融緩和に伴うドルの余剰感や米実質金利低下を受けてドル売りが顕著となり、両者の逆相関関係が一旦崩れたものの、今年に入ってからは、再び逆相関関係に戻っている。

過去を振り返ると、2015年後半から2016年後半にかけて、ドル円は20円以上も円高ドル安が進んだ。既述の通り、この時期は前回FRBが金融緩和を終了して引き締めに転じた時期にあたり、ドル実効レートは堅調に推移していたが、円高圧力が急激に高まったためだ。背景には、中国経済の減速不安や新興国からの資金流出懸念、Brexitの決定、日銀によるマイナス金利決定などを受けて、リスク回避の円高が頻発したことがある。

今後も米中対立や新興国からの資金流出懸念、コロナ禍において世界中で膨張した債務への懸念などを受けて、リスク回避の円高が発生するリスクがある。

なお、これまでは米国に起因する円高シナリオを列挙してきたが、それ以外にリスクオフ(リスク回避)の円高シナリオにも警戒が必要になる。対外債権国である日本の円は市場で「安全通貨」と見なされ、市場の不安が高まって株価が下落する際に買われやすい。

具体的に過去のデータを見ても、市場の不安感を示すVIX指数とドル円レートには逆相関関係、つまりVIX指数上昇時に円高ドル安が進む傾向が確認できる。昨年後半には、米金融緩和に伴うドルの余剰感や米実質金利低下を受けてドル売りが顕著となり、両者の逆相関関係が一旦崩れたものの、今年に入ってからは、再び逆相関関係に戻っている。

過去を振り返ると、2015年後半から2016年後半にかけて、ドル円は20円以上も円高ドル安が進んだ。既述の通り、この時期は前回FRBが金融緩和を終了して引き締めに転じた時期にあたり、ドル実効レートは堅調に推移していたが、円高圧力が急激に高まったためだ。背景には、中国経済の減速不安や新興国からの資金流出懸念、Brexitの決定、日銀によるマイナス金利決定などを受けて、リスク回避の円高が頻発したことがある。

今後も米中対立や新興国からの資金流出懸念、コロナ禍において世界中で膨張した債務への懸念などを受けて、リスク回避の円高が発生するリスクがある。

(日本の当局が打てる手は乏しい)

今後、仮に円高が進んだ場合、日本の当局が打てる有効な手段は乏しい。

円高の進行を直接的に止める手段としては円売りドル買い為替介入があるが、実行のためには事前に米国政府の理解を得る必要がある。さもなければ、米国の反発を招き、国際問題になりかねない。バイデン政権は前トランプ政権のようにドル安志向を前面に打ち出しておらず、イエレン財務長官は市場が決定する為替レートを重視するスタンスを示しているが、それは裏返せば、為替介入に対して否定的とも取れる。現に、4月に公表された米財務省の為替報告書の日本に関する部分には、「介入は適切な事前協議が行われた非常に例外的な状況でのみ留保されるべきである」との記述がなされている。介入のハードルは引き続き高いだろう。

また、日銀によるマイナス金利深掘りにもあまり期待はできない。日銀は3月の政策修正の一環として、長短金利引き下げによる金融機関収益に対する悪影響を緩和するための「貸出促進付利制度」を導入した。マイナス金利の深掘り余地を作った形だが、同制度によって深掘り時の悪影響を全て吸収できるわけではない。

従って、2016年のマイナス金利導入時のように、マイナス金利を深掘りした際に、金融機関の株価が急落し、リスクオフの円高が進む可能性がある。また、深掘りによって金融緩和の打ち止め感がさらに意識されることで円高が起きるリスクもある。

以上、現在はFRBが量的緩和縮小の入り口に向けた道を順調に辿っているとみられ、年初のような円高水準に戻るリスクは後退していると考えられる。ただし、1ドル100円割れを再び試すような円高をもたらすようなリスクシナリオも未だいくつも挙げることができる。また、円高進行時に日本の当局が打てる有効な手段も乏しいだけに、円高リスクについて過度の楽観はできない。

今後、仮に円高が進んだ場合、日本の当局が打てる有効な手段は乏しい。

円高の進行を直接的に止める手段としては円売りドル買い為替介入があるが、実行のためには事前に米国政府の理解を得る必要がある。さもなければ、米国の反発を招き、国際問題になりかねない。バイデン政権は前トランプ政権のようにドル安志向を前面に打ち出しておらず、イエレン財務長官は市場が決定する為替レートを重視するスタンスを示しているが、それは裏返せば、為替介入に対して否定的とも取れる。現に、4月に公表された米財務省の為替報告書の日本に関する部分には、「介入は適切な事前協議が行われた非常に例外的な状況でのみ留保されるべきである」との記述がなされている。介入のハードルは引き続き高いだろう。

また、日銀によるマイナス金利深掘りにもあまり期待はできない。日銀は3月の政策修正の一環として、長短金利引き下げによる金融機関収益に対する悪影響を緩和するための「貸出促進付利制度」を導入した。マイナス金利の深掘り余地を作った形だが、同制度によって深掘り時の悪影響を全て吸収できるわけではない。

従って、2016年のマイナス金利導入時のように、マイナス金利を深掘りした際に、金融機関の株価が急落し、リスクオフの円高が進む可能性がある。また、深掘りによって金融緩和の打ち止め感がさらに意識されることで円高が起きるリスクもある。

以上、現在はFRBが量的緩和縮小の入り口に向けた道を順調に辿っているとみられ、年初のような円高水準に戻るリスクは後退していると考えられる。ただし、1ドル100円割れを再び試すような円高をもたらすようなリスクシナリオも未だいくつも挙げることができる。また、円高進行時に日本の当局が打てる有効な手段も乏しいだけに、円高リスクについて過度の楽観はできない。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【円高リスクは後退したか?~あえて円高シナリオを考える】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

円高リスクは後退したか?~あえて円高シナリオを考えるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!