- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- プラチナ価格は大化けするか?~既に6年ぶりの高水準に浮上

2021年05月07日

1.トピック: プラチナ価格は大化けするか?

昨年3月に新型コロナの流行を受けて一時1トロイオンス600ドルを割り込んだNYプラチナ先物価格(終値・中心限月ベース)はその後上昇に転じ、足元では1250ドル前後と約6年ぶりの高水準を回復している(表紙図表参照)。また、国内の金先物価格(円建て)についても、NY市場の動きを反映して、ほぼ同様の推移を辿っている。

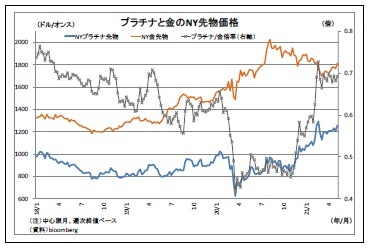

昨年3月に新型コロナの流行を受けて一時1トロイオンス600ドルを割り込んだNYプラチナ先物価格(終値・中心限月ベース)はその後上昇に転じ、足元では1250ドル前後と約6年ぶりの高水準を回復している(表紙図表参照)。また、国内の金先物価格(円建て)についても、NY市場の動きを反映して、ほぼ同様の推移を辿っている。金価格との比較では、昨年3月に「NYプラチナ先物価格/NY金先物価格」の比率が急低下し、0.5倍を割り込んだ。つまり、プラチナが金の半値以下に下落した1わけだが、その後プラチナ価格の上昇に加えて金価格の下落もあって同比率が大きく上昇し、足元のプラチナ価格は金価格の約7割まで回復している。

1 当時の詳細な状況については、「プラチナはとうとう金の半値以下に~コロナショックがダメ押し」(Weeklyエコノミスト・レター 2020-05-01)をご参照ください。

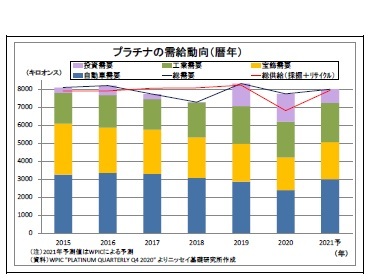

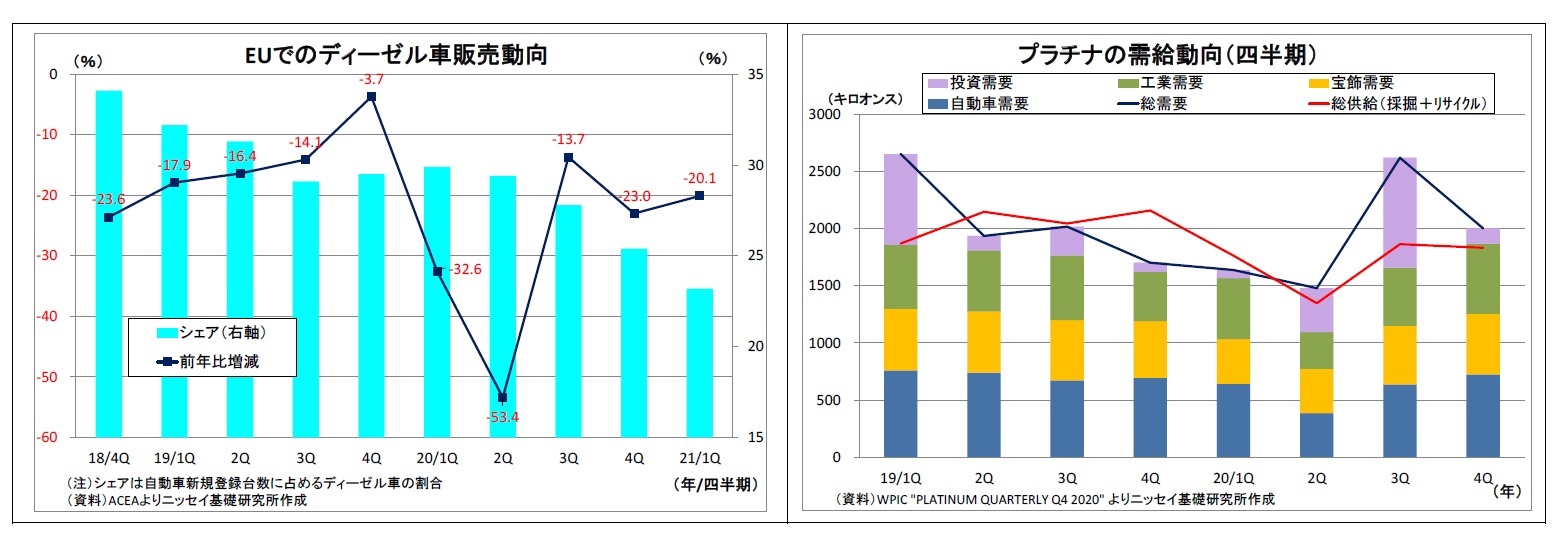

プラチナ需要に関して特に重要になるのは自動車向け需要だ。自動車はプラチナの最大用途であり、主にディーゼル車の排ガス触媒としてプラチナが多く使われる。ディーゼル車はもともと2015年の排ガス不正問題による信頼感低下を受けて、主戦場の欧州市場で販売減少傾向が続いていたところに新型コロナ拡大に伴う大規模なロックダウンによる減少が加わり、昨年第2四半期にかけて販売が急減した。しかし、その後はロックダウンの解除に伴う経済活動の回復を受けて、最悪期を脱した。構造的なディーゼル車離れの影響によって前年割れの状態こそ続いているものの、昨年第3四半期以降のマイナス幅はコロナ拡大前の巡航速度並みに縮小している。

さらに、主要国での排ガス規制強化に伴う1台当たりのプラチナ使用量増加や、価格が高騰しているガソリン車用触媒向けパラジウムの代替需要が生じたことも、自動車向け需要の追い風となったとみられる。ワールド・プラチナ・インベストメント・カウンシル(WPIC)の調べによれば、昨年第2四半期に386キロオンスに落ち込んだ世界の自動車向けプラチナ需要は、第4四半期には726キロオンスに増加している。

また、昨年第3四半期以降は世界的な経済活動再開に伴う工業向け需要(ガラス用など)の増加や、株高・巣ごもり傾向に伴う宝飾向け需要の増加、過剰流動性下での値ごろ感や景気回復期待を受けた投資需要の増加(ETFへの資金流入)もプラチナ需要の増加に繋がった。

このように、需要が回復する一方で供給の回復が遅れており、世界のプラチナ需給が逼迫したことが価格の上昇要因となっている。

2 その後も感染拡大に伴って、多くの国でロックダウン措置や行動規制が採られたが、多くは昨年春に比べて部分的・限定的な措置に留まった。

さらに、主要国での排ガス規制強化に伴う1台当たりのプラチナ使用量増加や、価格が高騰しているガソリン車用触媒向けパラジウムの代替需要が生じたことも、自動車向け需要の追い風となったとみられる。ワールド・プラチナ・インベストメント・カウンシル(WPIC)の調べによれば、昨年第2四半期に386キロオンスに落ち込んだ世界の自動車向けプラチナ需要は、第4四半期には726キロオンスに増加している。

また、昨年第3四半期以降は世界的な経済活動再開に伴う工業向け需要(ガラス用など)の増加や、株高・巣ごもり傾向に伴う宝飾向け需要の増加、過剰流動性下での値ごろ感や景気回復期待を受けた投資需要の増加(ETFへの資金流入)もプラチナ需要の増加に繋がった。

このように、需要が回復する一方で供給の回復が遅れており、世界のプラチナ需給が逼迫したことが価格の上昇要因となっている。

2 その後も感染拡大に伴って、多くの国でロックダウン措置や行動規制が採られたが、多くは昨年春に比べて部分的・限定的な措置に留まった。

(2) 世界的な脱炭素機運の高まり

そしてもう一つの大きな上昇要因は「世界的な脱炭素機運の高まり」だ。昨年9月に世界最大のCO2排出国である中国が2060年までに「CO2排出実質ゼロ」を目指す方針を表明したのに続いて、11月には米大統領選で地球温暖化対策(脱炭素化)に前向きなバイデン氏が勝利し、もともと脱炭素化に前向きな欧州と米中2大経済大国の足並みが揃ったことで世界的に脱炭素の機運が高まった。

バイデン政権は発足直後の今年2月に地球温暖化対策の世界的枠組みである「パリ協定」に復帰し、4月には主要国首脳を招いた「気候変動サミット」を主催、自らの温室効果ガス排出目標を引き上げるなど、既に脱炭素に向けた取り組みを進めている。そして、これに呼応する形で日本、カナダなどの主要国において温室効果ガス排出目標を引き上げる動きが相次いでいる。

そしてもう一つの大きな上昇要因は「世界的な脱炭素機運の高まり」だ。昨年9月に世界最大のCO2排出国である中国が2060年までに「CO2排出実質ゼロ」を目指す方針を表明したのに続いて、11月には米大統領選で地球温暖化対策(脱炭素化)に前向きなバイデン氏が勝利し、もともと脱炭素化に前向きな欧州と米中2大経済大国の足並みが揃ったことで世界的に脱炭素の機運が高まった。

バイデン政権は発足直後の今年2月に地球温暖化対策の世界的枠組みである「パリ協定」に復帰し、4月には主要国首脳を招いた「気候変動サミット」を主催、自らの温室効果ガス排出目標を引き上げるなど、既に脱炭素に向けた取り組みを進めている。そして、これに呼応する形で日本、カナダなどの主要国において温室効果ガス排出目標を引き上げる動きが相次いでいる。

このように世界が脱炭素を目指すに当たって新エネルギー源として期待されているのが温室効果ガスを排出しない水素だ。そして、プラチナは水素製造装置や(水素から電気を生み出す)燃料電池の電極触媒として使用されることから、水素社会実現による需要の拡大が期待されている。

このように世界が脱炭素を目指すに当たって新エネルギー源として期待されているのが温室効果ガスを排出しない水素だ。そして、プラチナは水素製造装置や(水素から電気を生み出す)燃料電池の電極触媒として使用されることから、水素社会実現による需要の拡大が期待されている。ここで、プラチナ需要を左右するという意味で特に注目されているのがFCV(燃料電池車)だ。ディーゼル車の排ガス触媒として使用されるプラチナの量は1台当たり数グラムと目されているが、FCVでは1台当たり約40グラムと、ディーゼル車の約10倍のプラチナが使用されているとみられる。

脱炭素の一環として、既に主要国では2020年代半ばから2040年にかけてガソリン車やディーゼル車の新車販売禁止方針が相次いで打ち出されていることから、その代替としてFCVが普及することで、プラチナ需要が大きく拡大することが期待されている。

ちなみに、プラチナ価格の動向を振り返ると、昨年夏にかけて上昇した後に一旦頭打ちとなったが、11月を境に再び上昇トレンドに入っている(表紙図表参照)。この時期には、、コロナワクチンの良好な治験結果が公表され、ワクチン実用化による経済活動正常化への期待が高まったほか、米大統領選でバイデン氏が勝利して脱炭素化加速への期待が高まったことで、プラチナ需要への期待が再燃したと考えられる。

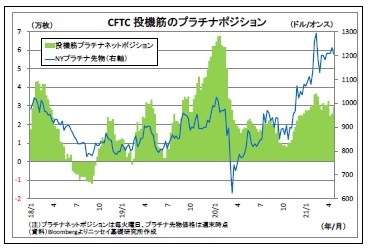

ちなみに、プラチナ価格の動向を振り返ると、昨年夏にかけて上昇した後に一旦頭打ちとなったが、11月を境に再び上昇トレンドに入っている(表紙図表参照)。この時期には、、コロナワクチンの良好な治験結果が公表され、ワクチン実用化による経済活動正常化への期待が高まったほか、米大統領選でバイデン氏が勝利して脱炭素化加速への期待が高まったことで、プラチナ需要への期待が再燃したと考えられる。実際、シカゴ投機筋のプラチナ先物ポジションを確認すると、この時期を境に買い越し幅が拡大に転じており、先々への期待を織り込む動きが強まったとみられる。

このように昨年春以降のプラチナ価格上昇は「経済活動再開に伴う世界経済の回復」と「世界的な脱炭素機運の高まり」が主な原動力になったとみられるが、その他にも、世界的な金融緩和に伴う過剰流動性やインフレ懸念というコモディティ共通の要因も価上昇に寄与したと考えられる。

(プラチナ価格は大化けするか?)

(プラチナ価格は大化けするか?)先行きに目を転じた場合、今後もプラチナ価格への追い風は続き、上昇に向かう可能性が高いとみている。今後も世界でワクチンの普及が進むことで経済活動が正常化に向かい、世界経済の回復が続くとみられるためだ。これに伴って、自動車販売がさらに持ち直し、主力の自動車向け需要が増加すると予想されるほか、工業向けや宝飾向け需要の増加も見込まれる。WPICの直近の見通しでも、それぞれ需要の増加が見込まれている。

また、今後は水素に絡むプラチナ需要の拡大も期待される。ただし、この実現性については不確実性の高さが否めない。

まずは政治的なリスクだ。今後、主要国において脱炭素の機運が後退するリスクが残る。近年では、一昨年に温暖化対策に否定的なトランプ政権のもと、米国がパリ協定から脱退した件は記憶に新しいが、2011年にはカナダもパリ協定の前の枠組みである「京都議定書」から脱退している。脱炭素は各国企業や家計におけるコスト負担増加に繋がるため、今後も各国での政権交代や世論などの動向によって主要国が脱炭素の取り組みに背を向け、世界的な気運が削がれるリスクが残る。

また、水素に絡むプラチナ需要の主力であるFCVは現在普及が遅れており、次世代車としての存在感はプラチナを殆ど使わないEV(電気自動車)に大きく水を開けられている3。車両が高価格であることや、水素の補給に必要な水素ステーションの数が少ない4ことなどがネックとなっており、その解決のためには政治的な後押しが欠かせないが、その成否も不透明だ。

さらに、逆説的だが、プラチナの供給量が限られていることが、FCVの普及を妨げる可能性がある。既述の通り、現状ではFCV1台当たり40グラムのプラチナが必要とされる。1台当たり使用量がこのままであるとの前提で、仮に2019年の自動車世界販売台数(約9000万台)の1/3である3000万台がFCVに置き換わるとすると、必要なプラチナの量は年間38600キロオンスに達する。これは、同年のプラチナ供給量(8200トン)の約5倍にあたる巨大な規模であり、ほぼ実現不可能だ。FCVの普及想定を500万台に引き下げれば、計算上は供給量の8割に収まるが、それでも需要へのインパクトが大きすぎて価格が跳ね上がり、かえってFCVの普及が阻害されかねない。

従って、FCV普及のためには1台当たりのプラチナ使用量の効率化が求められるが、劇的に効率化されたり、高性能な代替材料が開発されたりする場合には、プラチナ需要の拡大に寄与しなくなってしまう。長距離連続走行が求められ、FCVが優位性を持つとされるトラックやバスなどの一部大型車両といった限られた領域でのFCV普及ということであれば実現のハードルは下がるが、その場合にディーゼル車の禁止で失われる需要が補えるのかは定かではない。

以上、プラチナ価格には追い風が吹いており、FCVの普及如何で将来的に価格が大きく上昇する(大化けする)可能性もある。しかしながら、政治的要因や技術的要因によって普及が頓挫してしまえば、現状のディーゼル車向け需要がEVに取って代わられることで価格が下落するリスクもあり、不確実性が高い。

従って、投資に当たっては、「脱炭素→水素需要増→プラチナ需要増」という単純な連想に過度に引きずられることなく、各国政府や関連業界の動向を慎重に見定める必要がありそうだ。

3 報道(聯合ニュース,『20年の世界EV販売4割増 テスラ1位・現代自Gが4位に浮上』2021年3月11日)によれば、2020年の世界販売台数はEV(プラグインハイブリッド車を除く)が202万台に達したのに対し、FCVは8200台に留まる(韓国自動車産業協会調べ)。

4 経済産業省資源エネルギー庁によれば、今年2月末時点における日本国内の水素ステーションの数は162カ所。

2.日銀金融政策(4月):23年度見通しも物価目標に大幅未達

(日銀)現状維持

(日銀)現状維持日銀は4月26日~27日に開催した金融政策決定会合において金融政策の現状維持を決定した。長短金利操作、資産買入れ方針ともに政策の小幅修正を行った前回から変更なしであった。

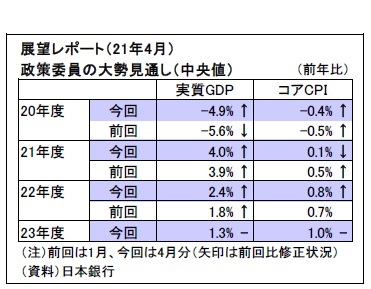

同時に公表された展望レポートでは、政策委員の大勢見通し(中央値)として、2022年度にかけての経済成長率を上方修正する一方、今年度の物価上昇率については、携帯電話通信量の引き下げを反映して大幅に下方修正した。また、今回から新たに公表された2023年度の物価上昇率は、前年比+1.0%に留まり、黒田総裁の任期末(2023年4月)でも、2%の物価目標に全く届かないという見通しが示された。

同レポートにおける景気の総括判断は前回同様、「内外における新型コロナウイルス感染症の影響から引き続き厳しい状態にあるが、基調としては持ち直している」に据え置かれた。先行きについても、新型コロナの影響が徐々に和らいでいくもとで、外需の回復や政府の経済対策の効果などにも支えられて「回復していく」とし、物価上昇率も経済の改善や携帯電話通信料引き下げの影響が剥落するにつて、「徐々に上昇率を高めていく」との上昇シナリオが維持されている。

会合後の黒田総裁記者会見では、大規模緩和から10 年経過後であり、総裁任期末にもあたる2023年度でも物価目標を達成できない見通しとなったことについての質問が相次いだ。総裁は、物価目標達成に時間がかかっていることは「残念なこと」と述べ、その理由として「予想物価上昇率に関する複雑で粘着質な適合的期待形成メカニズム」を挙げた。しかし、これまでの緩和は「効果を発揮してきている」としたうえで、「3 月の点検を踏まえた政策対応によって、持続性と機動性が増した長短金利操作付き量的・質的金融緩和により、強力な金融緩和を粘り強く続けるもとで、(中略)物価安定の目標は達成できる」との見解を示した。

一人の記者が「総裁が2%を達成できなかった理由として挙げられている根拠(原油価格下落や携帯料金の値下げなど)は10年間達成できない理由にはならない」、「粘着的で適合的な期待形成があるということも理由に挙げられているが、そんなことはとっくの昔から皆分かっていた話」であり、「あまり説得力がない」との見解を話し、「そもそも、2 年で2%を達成するという目標そのものが、無理があったのではないか」と質問した際にも、総裁は粘着的な適合的期待形成を目標未達の主因に挙げ、「ご指摘のことは全く当たらない」と否定した。

物価目標について、現実的な目標を再設定する必要性を問われた場面では、その意義(CPIが高めに算出される傾向、政策余地の創出、主要先進国との足並み)を説明したうえで、「2%の物価安定の目標は適切であると考えており、これを引き下げるといったことは考えていない」と必要性を否定した。

また、企業の資金繰り支援策については、「全体として改善していっても、対面型サービス部門等のかなりの部門で資金繰りの厳しさが残るのであれば、当然、新型コロナウイルス感染症対応金融支援特別オペの延長もあり得る」と延長に前向きな姿勢を示した。

具体的な出口戦略の議論に関しては、「時期尚早」としたうえで、「2%の物価安定の目標の達成が目に見えてきた段階で、具体的にどういった手順で出口を迎えるかという出口戦略を金融政策決定会合で議論し、それを適切に対外発信することになる」と従来のスタンスを繰り返した。

なお、前回の会合で変動幅を実質的に拡大した長期金利の動向と政策修正効果の評価については、「経済・物価情勢等に応じて、明確化された範囲内で変動することを想定」しており、「日本銀行が意図的に長期金利を変動させるということではない」と述べた。

(評価と今後の予想)

今回公表された展望レポートでは新たに公表された2023年度でも物価上昇率が物価目標に全く届かないとの見通しが示された。3月の政策点検と修正措置については、予め今回の事態を見越し、批判を回避するために先回りして緩和継続の障害となる副作用の緩和姿勢を示しておいたということだろう。

今後も少なくともしばらくは金融政策の現状維持が続くとみられる。日銀としては、3月に政策の修正を行ったばかりであり、その効果や影響を確認する必要があるほか、変異株を中心とする新型コロナの感染動向や緊急事態宣言の行方、ワクチン接種の普及状況を見定める意味でも、しばらく様子見姿勢に徹すると見込まれるためだ。

また、3月の政策修正の一環として、長短金利引き下げの影響を緩和するための「貸出促進付利制度」が導入されたが、同制度によって金利引き下げ時の副作用(金融機関収益への悪影響)を全て吸収できるわけではないため、長短金利引き下げのハードルは引き続き高い。引き下げは円高が大幅に進む場合などに限られるだろう。

今回公表された展望レポートでは新たに公表された2023年度でも物価上昇率が物価目標に全く届かないとの見通しが示された。3月の政策点検と修正措置については、予め今回の事態を見越し、批判を回避するために先回りして緩和継続の障害となる副作用の緩和姿勢を示しておいたということだろう。

今後も少なくともしばらくは金融政策の現状維持が続くとみられる。日銀としては、3月に政策の修正を行ったばかりであり、その効果や影響を確認する必要があるほか、変異株を中心とする新型コロナの感染動向や緊急事態宣言の行方、ワクチン接種の普及状況を見定める意味でも、しばらく様子見姿勢に徹すると見込まれるためだ。

また、3月の政策修正の一環として、長短金利引き下げの影響を緩和するための「貸出促進付利制度」が導入されたが、同制度によって金利引き下げ時の副作用(金融機関収益への悪影響)を全て吸収できるわけではないため、長短金利引き下げのハードルは引き続き高い。引き下げは円高が大幅に進む場合などに限られるだろう。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【プラチナ価格は大化けするか?~既に6年ぶりの高水準に浮上】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

プラチナ価格は大化けするか?~既に6年ぶりの高水準に浮上のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!