- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- コロナ禍のバランス型ファンド

2021年03月19日

1――はじめに

国内、海外問わず、株式、債券といった様々な資産を組入れて運用している投資信託、いわゆるバランス型ファンド。その魅力は、何と言っても簡単に分散投資(※本稿では主に資産分散や地域分散を指す)を実践できる金融商品であることがあげられる。

分散投資は失敗しにくい資産運用の方法として広く知られているが、複数の金融商品をただ購入(投資)すれば分散できるわけではない。分散投資は時間分散も重要であるが、株式や債券といった資産クラスや投資地域などの分散を意識して金融商品を選ぶ、もしくは組み合わせることが重要である。

そのため分散投資を実践するには、一般的な資産運用のイメージにありがちな金融市場の動向を予想するような知見などは必要ないが、最低限の金融商品に対する知識はどうしても必要となる。それに実際に複数の金融商品を購入し、適切に管理していくとなると、手間や時間がかかる。それがバランス型ファンドでは、ファンド自体が分散投資を意識したポートフォリオ(資産配分)になっているため、1本購入するだけで簡単に分散投資を実践することができる。

コロナ禍の中、外食がしにくくなっておりお弁当やお惣菜などの中食を利用されている方も多いと思うが、バランス型ファンドはお弁当のような金融商品と捉えていただくとよいだろう。お弁当は手軽でしかも昨今、どこで購入してもそれなりに美味しいものばかりであるが、自炊する場合と比べてやや割高になることが多い。バランス型ファンドもここ数年でかなり良心的なコストに抑えられているものが出てきているものの、ご自身でポートフォリオを構築する場合と比べると手数料分だけコスト高になる可能性は確かにある。それでも料理自体ができない人や自炊する時間がない人にとってお弁当は強い味方となるのと同様に、バランス型ファンドも金融知識や投資経験が乏しい投資初心者や投資中級者、さらには忙しくてご自身で分散投資を実行、管理できない人の強い味方となる金融商品である。

本稿では、そんなバランス型ファンドの2020年2月以降、つまりコロナ禍でのパフォーマンスを振り返っていく。

分散投資は失敗しにくい資産運用の方法として広く知られているが、複数の金融商品をただ購入(投資)すれば分散できるわけではない。分散投資は時間分散も重要であるが、株式や債券といった資産クラスや投資地域などの分散を意識して金融商品を選ぶ、もしくは組み合わせることが重要である。

そのため分散投資を実践するには、一般的な資産運用のイメージにありがちな金融市場の動向を予想するような知見などは必要ないが、最低限の金融商品に対する知識はどうしても必要となる。それに実際に複数の金融商品を購入し、適切に管理していくとなると、手間や時間がかかる。それがバランス型ファンドでは、ファンド自体が分散投資を意識したポートフォリオ(資産配分)になっているため、1本購入するだけで簡単に分散投資を実践することができる。

コロナ禍の中、外食がしにくくなっておりお弁当やお惣菜などの中食を利用されている方も多いと思うが、バランス型ファンドはお弁当のような金融商品と捉えていただくとよいだろう。お弁当は手軽でしかも昨今、どこで購入してもそれなりに美味しいものばかりであるが、自炊する場合と比べてやや割高になることが多い。バランス型ファンドもここ数年でかなり良心的なコストに抑えられているものが出てきているものの、ご自身でポートフォリオを構築する場合と比べると手数料分だけコスト高になる可能性は確かにある。それでも料理自体ができない人や自炊する時間がない人にとってお弁当は強い味方となるのと同様に、バランス型ファンドも金融知識や投資経験が乏しい投資初心者や投資中級者、さらには忙しくてご自身で分散投資を実行、管理できない人の強い味方となる金融商品である。

本稿では、そんなバランス型ファンドの2020年2月以降、つまりコロナ禍でのパフォーマンスを振り返っていく。

2――分散効果が限定的だったコロナ・ショック

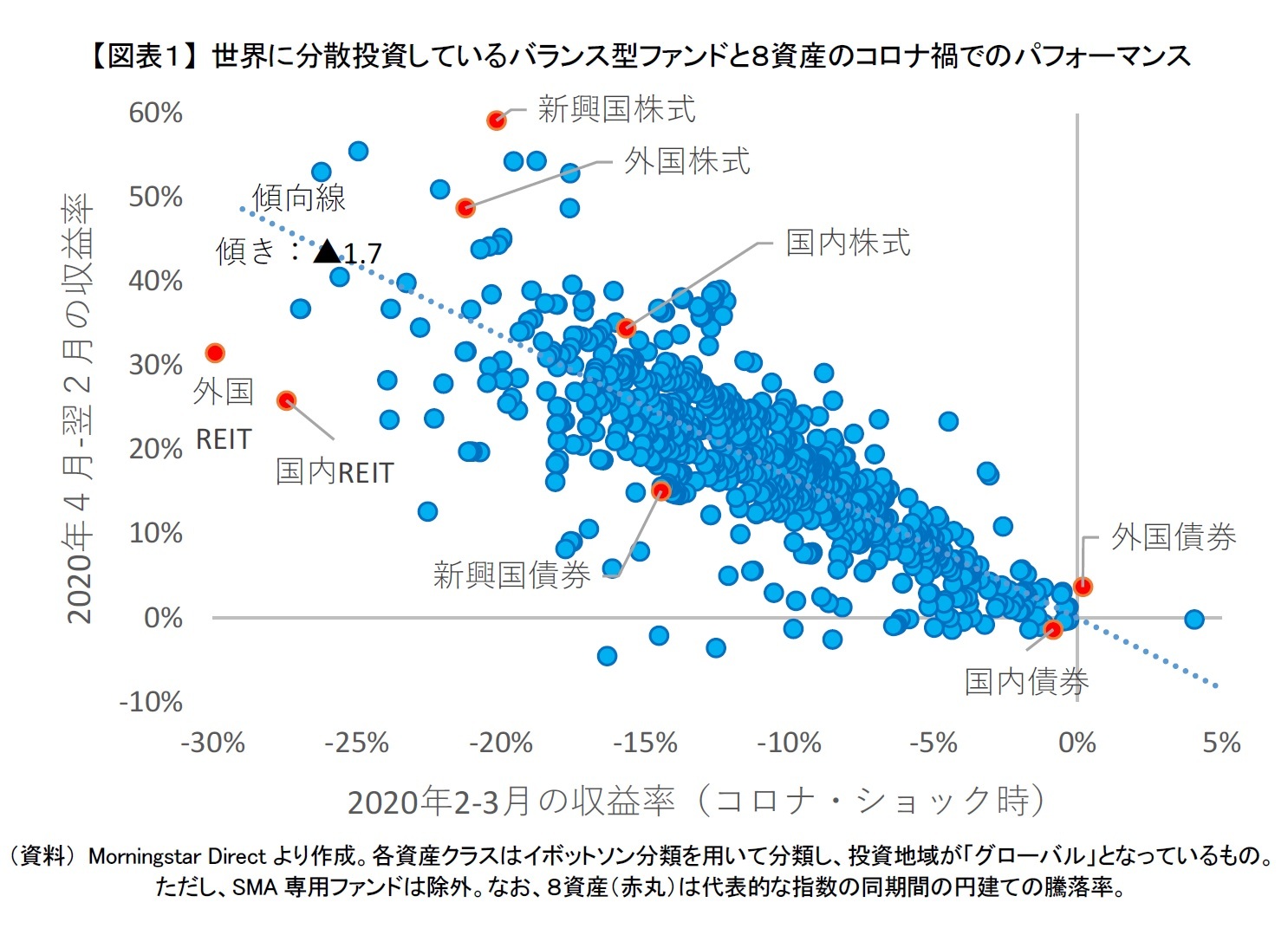

まず、世界に分散投資しているバランス型ファンド(青丸)の2020年2-3月の収益率(横軸)をみると、ほとんどすべてのファンドでマイナスであった【図表1】。分散投資しているはずのバランス型ファンドでも、このように2020年2月から3月の金融市場の混乱、いわゆるコロナ・ショック時に下落したのは、コロナ・ショック時においては分散投資の効果が限定的であったためである。

コロナ・ショックでは、バランス型ファンドに組入れられている主要な8資産(赤丸)うち、外国債券と国内債券以外の元々、価格変動が大きい6資産、いわゆるリスク性資産全てが一斉に下落した。しかも、下落幅は新興国債券と国内株式が15%前後、新興国株式と外国株式が20%、国内REITと外国REITに至っては30%に迫るなど、どの資産も大きかった。どれだけ分散していても、その分散先の大半のリスク性資産が大きく下落した今回のコロナ・ショックでは、バランス型ファンドであっても下落が免れなかったわけである。

コロナ・ショックでは、バランス型ファンドに組入れられている主要な8資産(赤丸)うち、外国債券と国内債券以外の元々、価格変動が大きい6資産、いわゆるリスク性資産全てが一斉に下落した。しかも、下落幅は新興国債券と国内株式が15%前後、新興国株式と外国株式が20%、国内REITと外国REITに至っては30%に迫るなど、どの資産も大きかった。どれだけ分散していても、その分散先の大半のリスク性資産が大きく下落した今回のコロナ・ショックでは、バランス型ファンドであっても下落が免れなかったわけである。

ただ、いわゆる安全資産と呼ばれている内外債券はショック時にあまり下落しておらず、それら安全資産をバランス型ファンドに組入れることによって、組入れた分だけバランス型ファンドの下落幅が小さくなっていたと思われる。世界的な低金利状況下ということもあり、安全資産を組入れてもショック時にリスク性資産の下落の穴埋めをしてくれるようなアップサイドの効果はなく、ほとんどすべてのバランス型ファンドが下落してしまったが、安全資産の組入れ分だけファンド全体の下落幅を抑制する効果はあったといえよう。そのため、ショック時の下落幅は一言でバランス型ファンドとはいっても安全資産の組入れ具合に応じて様々であった。

分散投資の効果は元々、長期投資の場合に得やすく、短期、特に今回のコロナ・ショックのような局面では効果が限定的になるのは仕方ない面がある。コロナ・ショック時のバランス型ファンドのパフォーマンスは期待外れで残念に思った方もいるかもしれない。そのような方は、もしかすると分散投資さえしてれば下落することはないと、分散投資に対して過度に期待しすぎていた可能性がある。それでも、下落自体は分散投資しているバランス型ファンドでも避けられなかったが、下落幅抑制という点では分散投資、特に資産分散の効果があったといえるだろう。

分散投資の効果は元々、長期投資の場合に得やすく、短期、特に今回のコロナ・ショックのような局面では効果が限定的になるのは仕方ない面がある。コロナ・ショック時のバランス型ファンドのパフォーマンスは期待外れで残念に思った方もいるかもしれない。そのような方は、もしかすると分散投資さえしてれば下落することはないと、分散投資に対して過度に期待しすぎていた可能性がある。それでも、下落自体は分散投資しているバランス型ファンドでも避けられなかったが、下落幅抑制という点では分散投資、特に資産分散の効果があったといえるだろう。

3――コロナ・ショックでの下落幅はリスク性資産の組入れ具合に左右

このようにリスク性資産が地域や資産によらず一斉に下落するような局面では、投資地域や資産数などの分散具合よりも、リスク性資産と安全資産との組入れ具合によってパフォーマンスが左右される。リスク性資産間での分散効果がなくなるため、リスク性資産の組入れが大きく安全資産の組入れが小さいバランス型ファンドほど下落が大きく、リスク性資産の組入れが小さく安全資産の組入れが大きいバランス型ファンドほど下落幅が小さくなってしまうのである。

例えばバランス型ファンドには、主要な8資産を1/8(12.5%)ずつ組入れる8資産均等ファンドと国内株式、外国株式、国内債券、外国債券を1/4(25%)ずつ組入れる4資産均等ファンドがある。分かりやすいコンセプトであり、つみたてNISA対象にもなっているファンドもあり、人気のバランス型ファンドである。8資産均等ファンドは新興国やREITも含んでより分散されているイメージとなっているためかここ最近、特に人気である。

この8資産均等ファンドのコロナ・ショック時の下落幅は、リスク性資産の組入れが3/4と大きかったこともあり、16%と国内株式と同程度で大きかった。これがリスク性資産の組入れが1/2となっている4資産均等ファンドだと下落幅は9%程度であった。4資産均等ファンドは特に下落が大きかったREITを組入れてないことなどもあるが、リスク性資産の組入れが8資産均等ファンドと比べて2/3(=1/2÷3/4)であったため、その下落幅も2/3以下であった。そのことからも、リスク性資産と安全性資産の組入れ具合がこのようなショック時には重要になることが分かるだろう。

例えばバランス型ファンドには、主要な8資産を1/8(12.5%)ずつ組入れる8資産均等ファンドと国内株式、外国株式、国内債券、外国債券を1/4(25%)ずつ組入れる4資産均等ファンドがある。分かりやすいコンセプトであり、つみたてNISA対象にもなっているファンドもあり、人気のバランス型ファンドである。8資産均等ファンドは新興国やREITも含んでより分散されているイメージとなっているためかここ最近、特に人気である。

この8資産均等ファンドのコロナ・ショック時の下落幅は、リスク性資産の組入れが3/4と大きかったこともあり、16%と国内株式と同程度で大きかった。これがリスク性資産の組入れが1/2となっている4資産均等ファンドだと下落幅は9%程度であった。4資産均等ファンドは特に下落が大きかったREITを組入れてないことなどもあるが、リスク性資産の組入れが8資産均等ファンドと比べて2/3(=1/2÷3/4)であったため、その下落幅も2/3以下であった。そのことからも、リスク性資産と安全性資産の組入れ具合がこのようなショック時には重要になることが分かるだろう。

4――ショック後はショック時の下落以上に反発

その一方でショック後は世界的に株式などが急回復する中、多くのバランス型ファンドの基準価額も回復する展開となった。今度は世界に分散投資しているバランス型ファンドの2020年4月から翌2月までの収益率(縦軸)をみると、一転して多くのファンドでプラスとなっている【図表1】。しかも、縦横の分布でみるとほぼ直線に並んでおり、コロナ・ショックの下落幅(横軸)が大きかったファンドほど、それ以降の反発(縦軸)も大きい傾向になったことが分かる。先ほど例にあげた8資産均等ファンドをみても2020年4月から翌2月までの収益率は26%となっており、4資産均等ファンドの19%より大きかった。

バランス型ファンドのコロナ禍でのパフォーマンスがこのような傾向になった背景には、多くのバランス型ファンドで8資産均等ファンドや4資産均等ファンドのように資産の組入比率をほぼ固定して運用していることがあげられる。そのため、リスク性資産の組入れが大きいファンドほど急落時の下落幅が大きくなるが、回復時は一転してその分、リスク性資産の反発も享受でき、ファンドの基準価額の反発も大きくなる。

ここで、バランス型ファンドの分布に対して傾向線(【図表1】点線)を引くと、ショック時の下落幅の約1.7倍程度、ショック後から足元2月までで基準価額が上昇していることが分かる。国内株式、外国株式、新興国株式はショック時の下落幅の2倍以上、ショック後に上昇したため(傾向線の上側にプロットされており)、各種株式と比べるとバランス型ファンドの基準価額の戻りが鈍かった。これは、内外REITや新興国債券などの資産が株式と比べてその後の戻りが鈍かったため、それらを組入れているバランス型ファンドも株式と比べてやや戻りが鈍くなったためだと考えられる。実際にそれらの出遅れている資産を3/8(37.5%)組入れている8資産均等ファンド(「ショック時16%下落」/「その後26%上昇」=約1.6倍反発)は4資産均等ファンド(「ショック時9%下落」/「その後19%上昇」=約2倍反発)や全体の傾向線(1.7倍程度反発)と比べてショック時の下落幅の割には、ショック後の反発が小さかった。

それでも多くのバランス型ファンドの基準価額は株式ほどではなくてもショック後に急回復し、足元ではショック前の水準に戻している。やはり、バランス型ファンドもコロナ・ショックによって下落こそしたが、それはあくまでも一時的なことであったといえるだろう。

バランス型ファンドのコロナ禍でのパフォーマンスがこのような傾向になった背景には、多くのバランス型ファンドで8資産均等ファンドや4資産均等ファンドのように資産の組入比率をほぼ固定して運用していることがあげられる。そのため、リスク性資産の組入れが大きいファンドほど急落時の下落幅が大きくなるが、回復時は一転してその分、リスク性資産の反発も享受でき、ファンドの基準価額の反発も大きくなる。

ここで、バランス型ファンドの分布に対して傾向線(【図表1】点線)を引くと、ショック時の下落幅の約1.7倍程度、ショック後から足元2月までで基準価額が上昇していることが分かる。国内株式、外国株式、新興国株式はショック時の下落幅の2倍以上、ショック後に上昇したため(傾向線の上側にプロットされており)、各種株式と比べるとバランス型ファンドの基準価額の戻りが鈍かった。これは、内外REITや新興国債券などの資産が株式と比べてその後の戻りが鈍かったため、それらを組入れているバランス型ファンドも株式と比べてやや戻りが鈍くなったためだと考えられる。実際にそれらの出遅れている資産を3/8(37.5%)組入れている8資産均等ファンド(「ショック時16%下落」/「その後26%上昇」=約1.6倍反発)は4資産均等ファンド(「ショック時9%下落」/「その後19%上昇」=約2倍反発)や全体の傾向線(1.7倍程度反発)と比べてショック時の下落幅の割には、ショック後の反発が小さかった。

それでも多くのバランス型ファンドの基準価額は株式ほどではなくてもショック後に急回復し、足元ではショック前の水準に戻している。やはり、バランス型ファンドもコロナ・ショックによって下落こそしたが、それはあくまでも一時的なことであったといえるだろう。

5――組入比率を機動的に変更しているファンドでは?

コロナ禍でのバランス型ファンド全体のパフォーマンスの傾向を確認してきたが、実はバランス型ファンドの中には数は少ないものの、資産の組入比率を機動的に変更しているものがある。次に、そのようなバランス型ファンドはコロナ禍にどのようなパフォーマンスをあげたのか同様にみていく。資産の組入比率を機動的に動かしているバランス型ファンドは、以下のように大きく分けて2つのタイプがある。

まず、それぞれの資産の短期的な動向を予想等して、その予想等に従って組入比率を頻繁に動かすファンドである。簡単に言ってしまえば国内株式が大きく上昇しそうなら国内株式の組入比率を増やし、逆に下落しそうならば組入比率を下げるファンドである。組入比率を固定しているファンドよりも高い収益を目指したファンドであるといえ、本稿ではTAA(Tactical Asset Allocation)型ファンドと呼ぶ。

2つ目として、各資産の組入比率を時価変動に応じて機動的に変更することによって価格変動を一定に収めようとする、つまり価格変動が大きくなった(もしくはなりそうな)資産の比率を減らすイメージのファンドである。価格変動が大きくなる時は資産価格の急落局面が多いため、そのような急落局面での下落幅を抑えようとするファンドといえ、本稿ではリスク・コントロール型ファンドと呼ぶ。TAA型ファンドが収益を意識した攻めの運用であるのに対して、リスク・コントロール型ファンドはどちらかというと名前の通りリスクを意識した守りの運用であるといえるかもしれない。

このようにTAA型ファンドとリスク・コントロール型ファンドで組入比率を変更する目的がそもそも異なるため、それぞれ分けてパフォーマンスをみていく(なお、どちらのタイプにも当てはまるようなファンドも存在するが、本稿ではイボットソン分類を用いてファンドを分類した)。

まず、それぞれの資産の短期的な動向を予想等して、その予想等に従って組入比率を頻繁に動かすファンドである。簡単に言ってしまえば国内株式が大きく上昇しそうなら国内株式の組入比率を増やし、逆に下落しそうならば組入比率を下げるファンドである。組入比率を固定しているファンドよりも高い収益を目指したファンドであるといえ、本稿ではTAA(Tactical Asset Allocation)型ファンドと呼ぶ。

2つ目として、各資産の組入比率を時価変動に応じて機動的に変更することによって価格変動を一定に収めようとする、つまり価格変動が大きくなった(もしくはなりそうな)資産の比率を減らすイメージのファンドである。価格変動が大きくなる時は資産価格の急落局面が多いため、そのような急落局面での下落幅を抑えようとするファンドといえ、本稿ではリスク・コントロール型ファンドと呼ぶ。TAA型ファンドが収益を意識した攻めの運用であるのに対して、リスク・コントロール型ファンドはどちらかというと名前の通りリスクを意識した守りの運用であるといえるかもしれない。

このようにTAA型ファンドとリスク・コントロール型ファンドで組入比率を変更する目的がそもそも異なるため、それぞれ分けてパフォーマンスをみていく(なお、どちらのタイプにも当てはまるようなファンドも存在するが、本稿ではイボットソン分類を用いてファンドを分類した)。

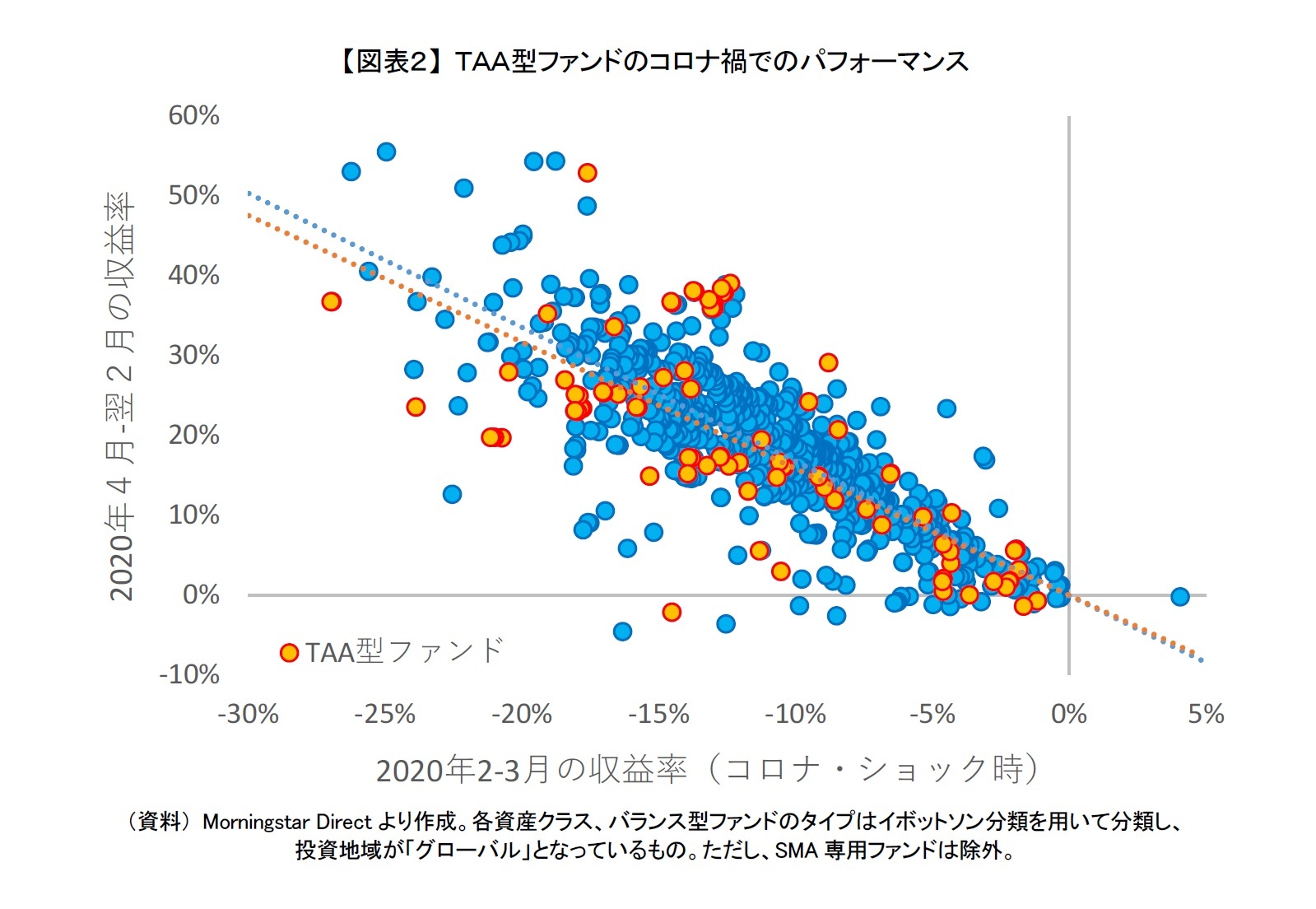

6――TAA型は明確な違いが確認できず

TAA型ファンドのパフォーマンスがこのように特徴がなかった理由は主に2つある。まず、組入比率の変更がパフォーマンスに対してプラスに働くとは限らないことがあげられる。コロナ禍で先行きに対する不透明感が高く、従来の平常時の時のように先行きを予想することが困難だったのではないだろうか。急変する市場環境に沿った組入比率の変更ができなかったTAA型ファンドも少なからずあったと考えられる。断言はできないが、傾向線の傾きが若干下回っていることから、どちらかというと組入比率の変更がパフォーマンスにプラスに働かなかったファンドの方が多かったのかもしれない。

そして2つめとして、組入比率の変更の効果自体が小さかった可能性があることである。これは組入比率の変更の効果がパフォーマンスに明確に表れるには、よほど大胆に組入比率を変更する必要があるためである。

例えばショック前に外国株式の組入比率を10%減らし、その一方で外国債券の組入比率を10%増やしたとしよう。コロナ・ショックで外国株式は21%下落し、外国債券はほぼ横ばいであったため、この変更によってファンドの下落幅は2.1%(=10%×21%)ほど小さくなる。ショック時のバランス型ファンドの下落幅(【図表2】の横軸のスケール感)からすると、2.1%改善(右にスライド)してもあまり改善した感じがしないのではないだろうか。投資家が組入比率の変更を実感できるほど改善させるのには、より大きく動かす必要があるといえる。しかし、運用者側からすると10%の組入比率の変更でもかなり大胆な変更であり、よほど確信がないとそれ以上の変更はしにくい。ただでさえ不透明感が高いコロナ禍の中で、実際にそこまで大胆に組入比率の変更を行ったファンドは少なかったと思われる。

このように組入比率の変更が必ずしもプラスに作用したとは限らず、しかも変更の効果自体も小さかったファンドが多かったため、TAA型ファンドはバランス型ファンド全体、つまり組入比率を固定しているファンドと結果的に似たようなパフォーマンスの傾向になったと推察される。

そして2つめとして、組入比率の変更の効果自体が小さかった可能性があることである。これは組入比率の変更の効果がパフォーマンスに明確に表れるには、よほど大胆に組入比率を変更する必要があるためである。

例えばショック前に外国株式の組入比率を10%減らし、その一方で外国債券の組入比率を10%増やしたとしよう。コロナ・ショックで外国株式は21%下落し、外国債券はほぼ横ばいであったため、この変更によってファンドの下落幅は2.1%(=10%×21%)ほど小さくなる。ショック時のバランス型ファンドの下落幅(【図表2】の横軸のスケール感)からすると、2.1%改善(右にスライド)してもあまり改善した感じがしないのではないだろうか。投資家が組入比率の変更を実感できるほど改善させるのには、より大きく動かす必要があるといえる。しかし、運用者側からすると10%の組入比率の変更でもかなり大胆な変更であり、よほど確信がないとそれ以上の変更はしにくい。ただでさえ不透明感が高いコロナ禍の中で、実際にそこまで大胆に組入比率の変更を行ったファンドは少なかったと思われる。

このように組入比率の変更が必ずしもプラスに作用したとは限らず、しかも変更の効果自体も小さかったファンドが多かったため、TAA型ファンドはバランス型ファンド全体、つまり組入比率を固定しているファンドと結果的に似たようなパフォーマンスの傾向になったと推察される。

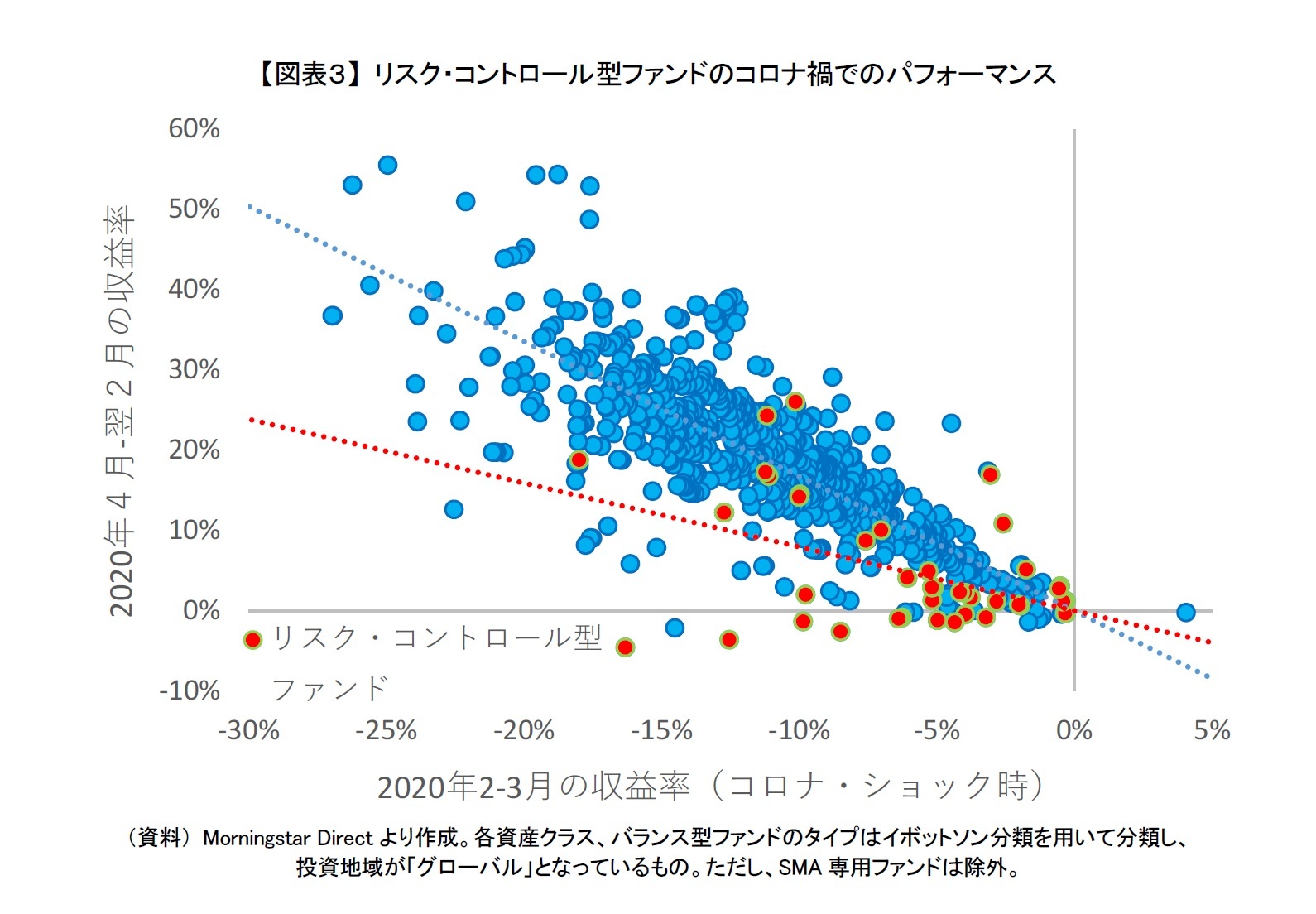

7――リスク・コントロール型はショック後の回復局面で劣後

次にリスク・コントロール型ファンド(赤丸)のコロナ禍のパフォーマンスをみると、急落局面を意識した運用を行っているだけあって、ショック時(横軸)の下落幅が小さかったものが実際に多かった【図表3】。

ショック時(横軸)だけで評価できないためショック後の収益率(縦軸)も合わせてみると、リスク・コントロール型ファンドはバランス型ファンド全体で引いた傾向線(青点線)を下回っているものが多かった。リスク・コントロール型ファンドのみで傾向線(赤点線)を引いても、その傾きは明らかに緩やかであった。リスク・コントロール型ファンドはバランス型ファンド全体と比べて、ショック後の基準価額の戻りが小さい傾向があったことが分かる。

リスク・コントロール型ファンドのパフォーマンスがこのような傾向になったのは、ショック後しばらくリスク性資産の組入比率を下げ続けていたリスク・コントロール型ファンドが多かったためだと考えられる。

ショック時(横軸)だけで評価できないためショック後の収益率(縦軸)も合わせてみると、リスク・コントロール型ファンドはバランス型ファンド全体で引いた傾向線(青点線)を下回っているものが多かった。リスク・コントロール型ファンドのみで傾向線(赤点線)を引いても、その傾きは明らかに緩やかであった。リスク・コントロール型ファンドはバランス型ファンド全体と比べて、ショック後の基準価額の戻りが小さい傾向があったことが分かる。

リスク・コントロール型ファンドのパフォーマンスがこのような傾向になったのは、ショック後しばらくリスク性資産の組入比率を下げ続けていたリスク・コントロール型ファンドが多かったためだと考えられる。

リスク・コントロール型ファンドでは通常、リスク(価格変動性)を計測して、その計測したリスクを元に組入比率を変更する。このリスクの計測は直前までの一定期間のデータなどを用いることがほとんどで、過去データを使っているがゆえにショック時のデータが計測期間から外れるまでの間は計測するリスクが高止まりしやすい。それに伴ってリスク性資産が反発しても、しばらくはリスク性資産の組入比率を落としていたリスク・コントロール型ファンドが多く、結果的にリスク性資産の反発を十分に享受できなかったものと推察される。今回のコロナ・ショックは過去のリーマン・ショックなどと比べて、ショック後のリスク性資産の回復が総じて早かったため、ショック後のリスク・コントロール型ファンドの出遅れがより顕著になった面もあるだろう。

リスク・コントロール型ファンドは組入比率を機動的に変更することによってショック時の下落幅がある程度は小さなっていたかもしれない。しかし、それ以上にショック後のリスク性資産の反発を享受できなかったことが響き、コロナ禍を通して現時点でみてみると組入比率が固定されているファンドと比べてパフォーマンスが劣後したものが多かったといえるだろう。

リスク・コントロール型ファンドは組入比率を機動的に変更することによってショック時の下落幅がある程度は小さなっていたかもしれない。しかし、それ以上にショック後のリスク性資産の反発を享受できなかったことが響き、コロナ禍を通して現時点でみてみると組入比率が固定されているファンドと比べてパフォーマンスが劣後したものが多かったといえるだろう。

8――最後に

コロナ禍のバランス型ファンドのパフォーマンスを振り返ってきた。確認してきたようにバランス型ファンドは、コロナ・ショック時には分散効果があまり効かず、ほとんどのファンドが下落した。しかし、それは一時的なことでその後、多くのバランス型ファンドが反発し、足元では基準価額がショック前の水準まで戻った。つまり、今回のコロナ・ショックではその後の基準価額の回復が早かったこともあり、結果論ではあるが、ショック時に基準価額が下がったところで売却せずに保有し続けてさえいれば、その影響は軽微であったといえるのではないだろうか。

また、組入比率を機動的に変更するバランス型ファンドについては2タイプとも固定されているものと比べてコロナ禍で必ずしも高パフォーマンスをあげているわけではなかった。それらのファンドは個別色が強いためより高パフォーマンスを期待できるようなファンドがあれば別だが、そのようなファンドが特段ない場合、コロナ禍でのパフォーマンスを見る限りでは、こうしたファンドに積極的に投資する必要はないのかもしれない。

つまり、ご自身のリスク許容度にあったバランス型ファンドであるならば、一長一短ある組入比率を機動的に変動するものをあえて選ばなくても十分だと思われる。そういった意味でも、やはり長期投資は重要であり、基準価額が急落しても慌てずにバランス型ファンドに投資を継続することがコロナ・ショックのような短期的な急落局面を乗り切る上で、なにより重要なポイントといえるだろう。

なお、これはバランス型ファンドを用いた資産運用に限った話ではなく、ご自身でポートフォリオを構築し運用している方にも通ずる話だと思われる。ショック時は下手に売買せずにじっと価格が戻るのを待つことを心がけ、平常時においても時間分散しながら投資を重ね、平常心で長期に運用することが今後いつ来るか分からない短期的なショックを乗り切る方法の一つなのではないだろうか。

また、組入比率を機動的に変更するバランス型ファンドについては2タイプとも固定されているものと比べてコロナ禍で必ずしも高パフォーマンスをあげているわけではなかった。それらのファンドは個別色が強いためより高パフォーマンスを期待できるようなファンドがあれば別だが、そのようなファンドが特段ない場合、コロナ禍でのパフォーマンスを見る限りでは、こうしたファンドに積極的に投資する必要はないのかもしれない。

つまり、ご自身のリスク許容度にあったバランス型ファンドであるならば、一長一短ある組入比率を機動的に変動するものをあえて選ばなくても十分だと思われる。そういった意味でも、やはり長期投資は重要であり、基準価額が急落しても慌てずにバランス型ファンドに投資を継続することがコロナ・ショックのような短期的な急落局面を乗り切る上で、なにより重要なポイントといえるだろう。

なお、これはバランス型ファンドを用いた資産運用に限った話ではなく、ご自身でポートフォリオを構築し運用している方にも通ずる話だと思われる。ショック時は下手に売買せずにじっと価格が戻るのを待つことを心がけ、平常時においても時間分散しながら投資を重ね、平常心で長期に運用することが今後いつ来るか分からない短期的なショックを乗り切る方法の一つなのではないだろうか。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではあり ません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資 信託の勧誘するものではありません。

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

(2021年03月19日「基礎研レポート」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析- -

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問 -

2024年04月24日

人手不足とインフレ・賃上げを考える -

2024年04月24日

米国でのiPhone競争法訴訟-司法省等が違法な独占確保につき訴え -

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【コロナ禍のバランス型ファンド】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

コロナ禍のバランス型ファンドのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!