- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- ドイツの生命保険監督を巡る動向(2)-BaFinの2019年Annual Reportより(生命保険会社の監督及び業績等の状況)-

ドイツの生命保険監督を巡る動向(2)-BaFinの2019年Annual Reportより(生命保険会社の監督及び業績等の状況)-

中村 亮一

このレポートの関連カテゴリ

1―はじめに

今回のレポートでは、Annual Reportの「III.監督」の章の「2.保険会社及び年金基金」に基づいて、ドイツの生命保険会社の監督及び業績等の状況について報告する。

2―保険会社のリスク分類

BaFinは、保険会社をいかに緊密に監督するかを定義するために使用するリスククラスに、監督する保険会社を分類して割り当てている。保険会社は、市場への影響と品質を反映する2次元マトリックスを使用してクラスに割り当てられる。生命保険会社や年金基金の市場への影響は、それらの総投資に基づいて測定され、健康保険会社、損害保険会社、再保険会社に関連するパラメータは、保険会社の総保険料収入となっている。

市場への影響は、「非常に高い」、「高い」、「中間」、「低い」の4段階のスケールで測定される。保険会社の質は、純資産、財政状態及び経営成績、成長と管理の質という要因の評価に基づいている。

BaFinは、保険固有の(主に定量的な)指標を使用して最初の2つの要因を評価し、定性的基準を使用して管理の質を評価している。評価システムは、個々の要因の評価を加算して、「A」(高品質)から「D」(低品質)までの4段階のスケールで全体的な評価を形成している。

2019年12月31日時点のデータに基づく評価は、以下の通りとなっている。

BaFinは、リスク分類の目的で、保険会社の約74%を高品質の範囲である「A」又は「B」に分類した。品質上位格付の会社の割合は前年度と同水準で推移した。「B」と評価された会社の数がわずかに増加すると同時に、「C」と評価された会社の数は減少した。過去数年と同様に、BaFinは、市場関連性が高い又は非常に高い保険会社を低品質の会社としては評価しなかった。

保険事業の種類毎にみると、前年と比較して、健康保険会社又は損害保険会社においては大きな変化はなく、2018年の報告年度における高品質ブラケットの会社の割合は、損害保険会社では80%を越え、健康保険会社では70%を超えたままだった。

一方、生命保険会社は悪化し、2019年には、「C」の格付けを持つ生命保険会社の割合は2018年よりも高くなった。同時に、「B」と評価された生命保険会社の割合は減少した。 生命保険会社の大多数は、2019年に再び中品質の範囲に分類された。

2019年に「B」格付けの年金基金の割合が増加した。「A」と評価されたこのセグメントの事業の割合も同時に減少した。再保険会社に言及する価値のある変更はなかった。BaFinは、約79%を「A」又は「B」と評価した。

なお、2019年に分類された保険会社及び年金基金の数は、前年度と同様にわずかに増加した。

BaFinは、個々の保険会社に関連するリスクを分類するだけでなく、2019年のグループレベルでのグループ監督に責任があるソルベンシーIIの対象となる全ての保険グループも分類している。

個々の会社の分類結果の純粋な数学的な集計とは対照的に、この品質評価では、利益移転や管理契約などの追加の定性的及び定量的なグループ固有の入力を使用する。 年間のグループレベルのリスク分類は、保険グループの監督の重要性の高まりを反映しており、ソルベンシーIIの導入により更新及び拡張された。したがって、BaFinのグループレベルのリスク分類から得られるデータは、重要な付加価値を生成し、グループの全体的なポジションに関する集約された情報を提供している。

3―2019年の生命保険会社の事業結果

1|契約動向

2019年の元受生命保険新契約は、約510万件で前年並みとなった。同時に、新契約価値の総額は、前年の2,785億ユーロに対して、1.2%減少して約2,751億ユーロとなった。

定期保険が新契約総数に占める割合は、37.5%から32.8%に減少した。

同期間に、年金及びその他の保険契約のシェアは、53.8%から58.5%に低下した。養老生命保険契約の割合は8.7%で前年と変わらなかった。

生命保険契約の早期解約(払戻し、払済契約への転換及び早期終了の他の形態)は、前年並みの220万件、早期に終了した保険契約の保険金総額は1,047億ユーロだった。

2019年末には、前年の8,300万件と比較して、若干減少して、合計約8,240万件の元受生命保険契約があった。対照的に、保険金額は2.9%増加の3兆2,240億ユーロだった。定期保険契約は、契約件数が1,280万件から1,270万件へとわずかに減少したが、保険金総額は8,157億ユーロから8,536億ユーロに増加した。年金及びその他の保険契約は、近年の好調な傾向を続けており、契約数のシェアは55.8%から57.3%に増加し、保険金総額のシェアは57.4%から58.4%に上昇した。

ドイツの生命保険会社の元受保険契約に係る総保険料は、前年の874億ユーロから大幅に増加して、976億ユーロとなった。

総投資額は、9,492億ユーロから9,854億ユーロへと3.8%増加した。一方で、2019年末の正味含み益は、金利低下の結果、前年の1,055億ユーロに対し、1,810億ユーロに増加した。これは、総投資の18.4%(前年は11.1%)に相当している。

暫定的な数値では、2019年の平均純投資収益率は前年の3.6%から3.9%に増加した。純収益率が増加した理由の1つは、追加責任準備金(Zinszusatzreserve:ZZR)の積増と、結果として生じる投資評価準備金の実現益化によると考えられている。

BaFinは、2019年に生命保険会社の将来予測を行った。BaFinは、この予測を使用して、2つの異なる資本市場シナリオが、現在の会計年度の保険会社の業績にどのように影響するかを分析した。

予測の分析は、生命保険会社が契約上の義務を満たすことができるとのBaFinの評価を確認した。ただし、低金利環境が持続し、さらに悪化する場合は、会社の経済的ポジションがさらに悪化すると予想される。したがって、BaFinは、早期の段階で、継続的な低金利環境で、将来を見据えた重要な方法で、将来の金融進展を分析することを確実にするために、保険会社を引き続き注意深く監視し続ける。生命保険会社が適切な措置を適切な時期に導入し、関連する準備を行うことが不可欠である。

注釈

生命保険予測

2019年9月30日の参照日時点での予測は、生命保険会社に対する低水準の金利の中長期的な影響の調査に焦点を当てていた。この目的のために、BaFinは2019会計年度及びその後の14会計年度のドイツ商法(Handelsgesetzbuch)に基づく予測財務パフォーマンスに関するデータを収集した。BaFinは、新規投資及び再投資は、固定金利(金利0.5%)投資のみで行われたと仮定した。2番目のシナリオでは、生命保険会社は、個々の会社計画に従って、新規投資と再投資及び資本市場のパフォーマンスをシミュレートできた。

4―ソルベンシーIIによるSCR比率等の結果数値の概要

報告書は、保険者がどのように参照された措置を適用しているかを説明している。保険会社のソルベンシー状況に対する措置の効果に加えて、保険契約に基づく受益者の利益の保護、保険商品の利用可能性、保険会社の投資行動及び金融市場の安定性等について取り扱っている。

さらに、この報告書には、個々の措置が異なる市場で使用されている程度に関するデータが含まれている。保険会社がソルベンシー及び財務状況報告書(SFCR)において公表したLTG及び株式リスク措置の適用に関する情報の分析も、報告書の一部を構成している。

これらの具体的な内容については、「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(1)-EIOPAの2019年報告書の概要報告-」(2020.1.24)、「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(2)-EIOPAの2019年報告書の概要報告-」(2020.1.29)、「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(3)-EIOPAの2019年報告書の概要報告-」(2020.2.3)、「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(4)-EIOPAの2019年報告書の概要報告-」(2020.2.7)及び「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(5)-EIOPAの2019年報告書の概要報告-」(2020.2.13)、「EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(6)-EIOPAの2019年報告書の概要報告-」(2020.2.19)、で報告しているので、これらのレポートを参照していただきたい。

以下では、ドイツの生命保険会社の状況を報告する。

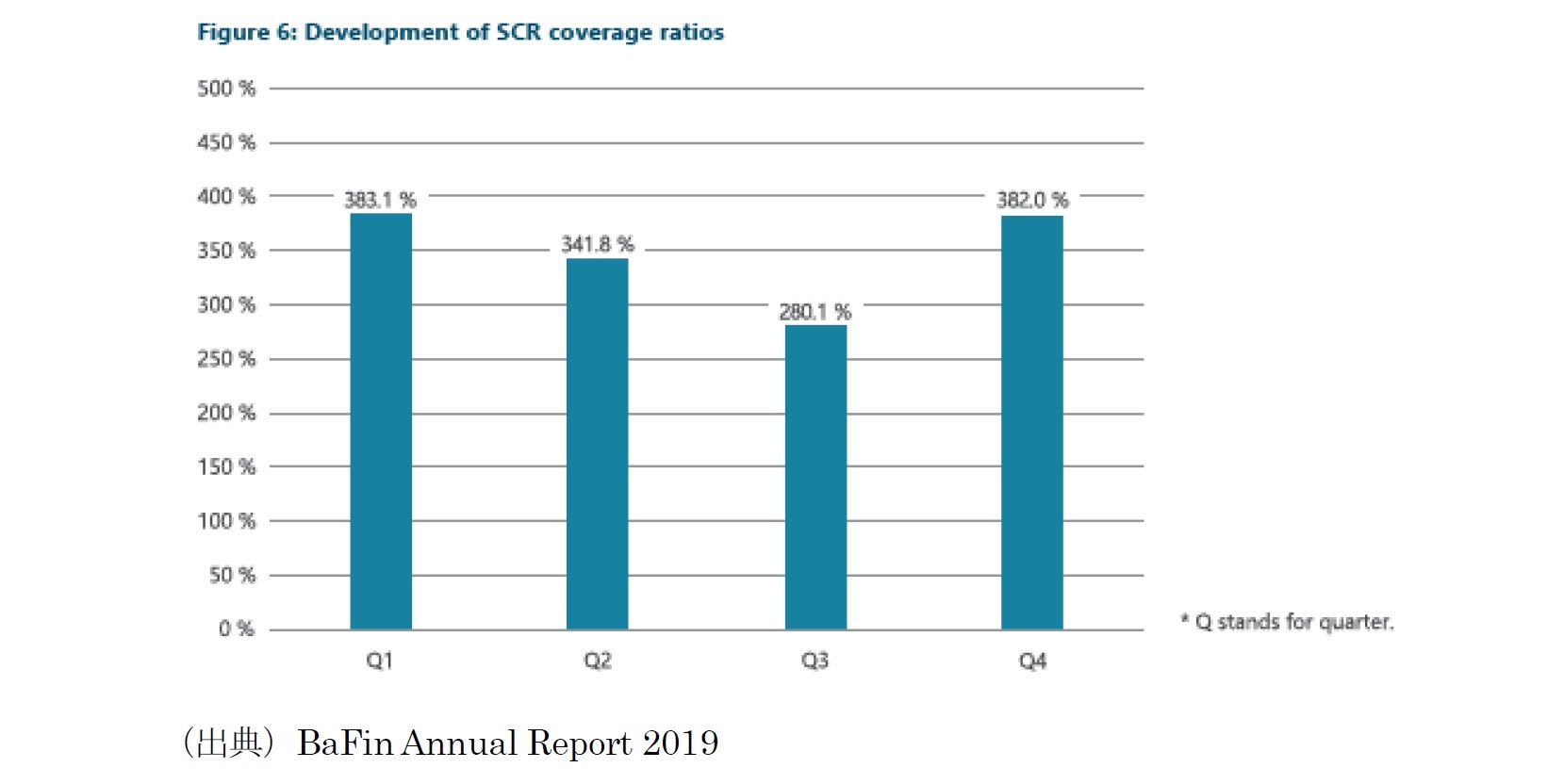

2019年末の報告日時点で、BaFinの監督下にある83の生命保険会社のうち82社がソルベンシーIIの対象になっていた。また、2019年末のソルベンシー資本要件(SCR)を計算する目的で、82の生命保険会社のうち、72社が標準式を採用し、10社は(部分)内部モデルを使用した。いずれの生命保険会社も会社固有のパラメータを使用しなかった。

なお、2018年末のSCR計算においては、84社のうち73社が標準式を使用し、11社が(部分)内部モデルを使用していた。

82の生命保険会社のうち、48社が保険監督法第82条に従いボラティリティ調整を適用し、かつ保険監督法第352条に基づく技術的準備金の移行措置を適用した。この数値は2018年末の44社に比べて4社増加している。8の生命保険会社は、技術的準備金の移行措置のみを適用し、8社は、唯一の措置としてボラティリティ調整を使用した(2018年末は、それぞれ10社、10社であった)。1つの会社は、保険監督法第351条に従って、リスクフリー金利の移行措置、即ち移行割引曲線を、ボラティリティ調整との組み合わせで適用した。

結果として、57の生命保険会社がボラティリティ調整を適用し、56の生命保険会社が技術的準備金の移行措置を、1つの生命保険会社が移行割引曲線を使用した。

このレポートの関連カテゴリ

中村 亮一

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【ドイツの生命保険監督を巡る動向(2)-BaFinの2019年Annual Reportより(生命保険会社の監督及び業績等の状況)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ドイツの生命保険監督を巡る動向(2)-BaFinの2019年Annual Reportより(生命保険会社の監督及び業績等の状況)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!