- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 保険会社経営 >

- 2019年度生命保険会社決算の概要(速報)

2019年度生命保険会社決算の概要(速報)

保険研究部 主任研究員 年金総合リサーチセンター・気候変動リサーチセンター兼任 安井 義浩

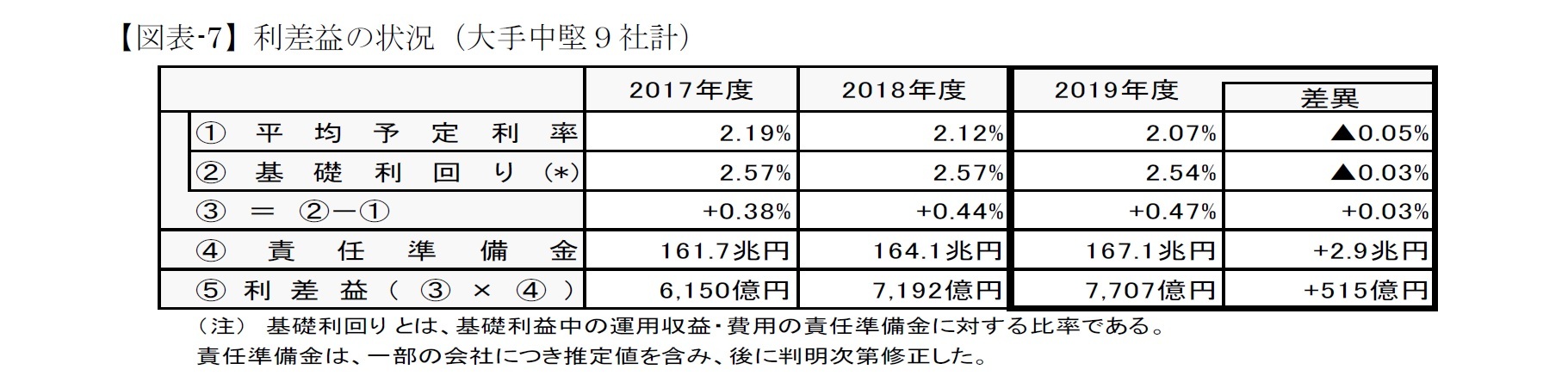

「基礎利回り」-「平均予定利率」、を計算した時、プラスのとき「利差益」、マイナスのとき「逆ざや」と呼ぶ。(あるいはこれに責任準備金を乗じて、金額に直したものも、そう呼ぶ。)

「基礎利回り」とは、基礎利益のうち資産運用損益にかかわる部分であり、主に利息配当金収入から成る。これが契約者に保証している利率(予定利率)を上回っていれば利差益、下回っていれば逆ざやと呼んでいる。

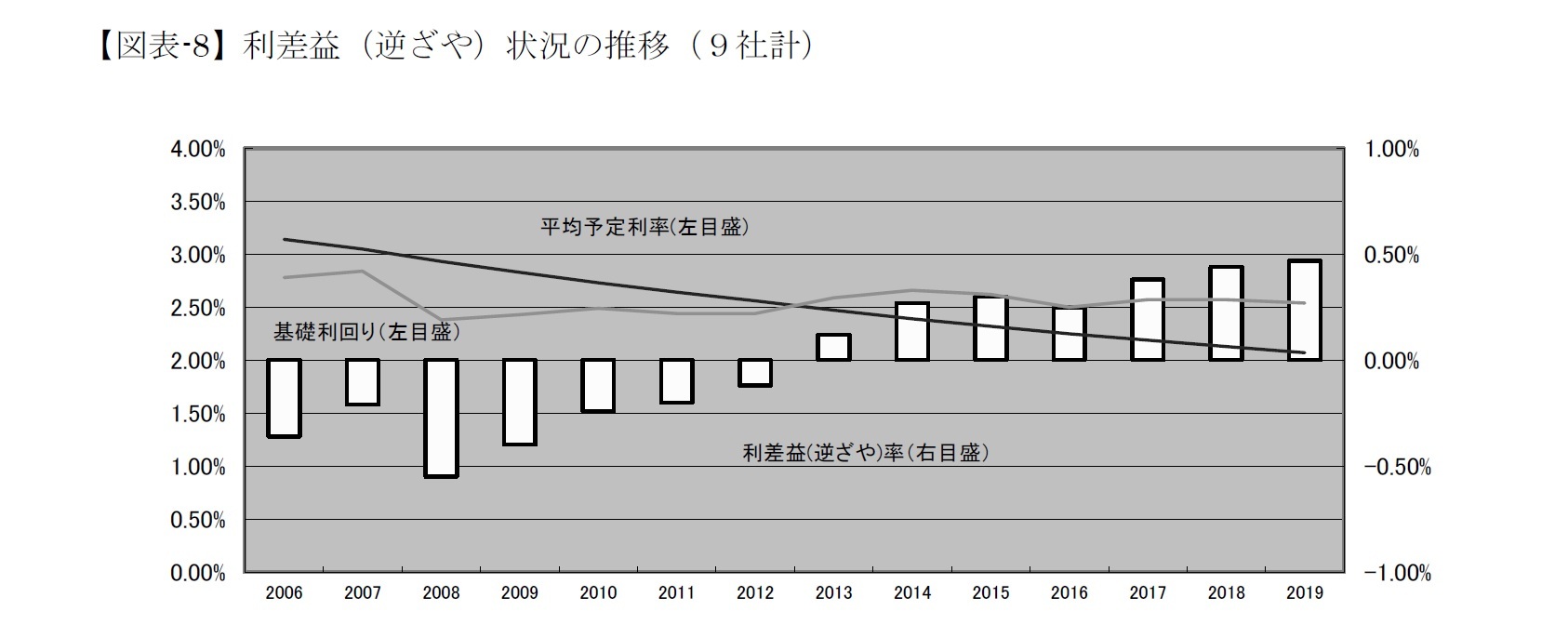

2008年度を底として、2012年度まで逆ざやであったものが、2013年度から利差益に回復し、2019年度は7,707億円と2017年度から3年連続で最高水準を更新した(一部の会社はまだ逆ざやであるが、そのマイナス額は横ばいまたは減少傾向にある。)。

「平均予定利率」は、保有している保険契約の負債コストを表すことになるが、過去に契約した高予定利率の契約が減少していくことにより、毎年緩やかな低下を続けている。現在の新規契約の予定利率は、1%未満であるものが主流であることから、そこに向けて、より緩やかになってはいるが、今後も低下傾向は続くだろう。

一方、「基礎利回り」は、わずかながら低下した。主要な構成要素である利息配当金収入合計は多くの会社で増加した。運用資産の中でも中心となる国内債券に関しては、超低水準の金利が続いているので、保有債券の年限などにもよるが、利回りは低下傾向にあると思われる。今後も利息収入にじわじわと悪影響をもたらすことになるだろう。そうした状況に対し、外貨建債券などへのシフトが進んでいることと、国内大手社においては株式の保有も比較的多いことから、株式配当の増加もあり、債券の利回り低下を補っているものと考えられる。

なお、ヘッジ付外債については、「利息収入は基礎利益としてカウントする一方、ヘッジコストはキャピタル損益に含める」のが一般的な計上ルールになっていることから、基礎利益だけが大きくみえる表示になっているので、注意が必要ではある。

基礎利益の動向は、危険差益や費差益では大幅な好転が見込めない中、利差益の動向に大きく依存しているのが現状だが、経済環境に大きく左右されることもあり、将来にむけて決して楽観はできない。実際、そうした見方を公表している会社が多い。

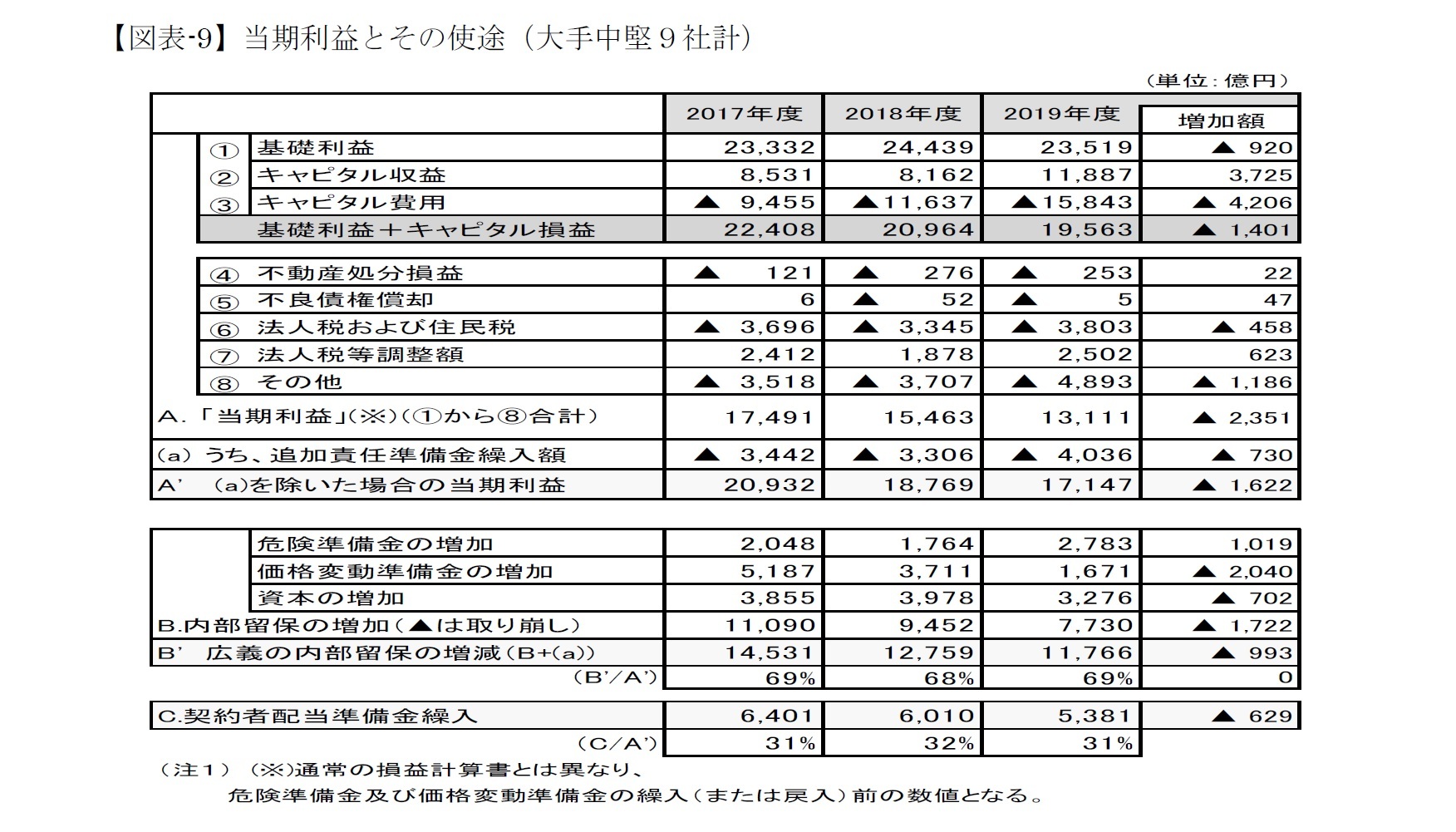

基礎利益(①)は減少、キャピタル損益(②+③)も減少し、その合計額は19,563億円と対前年度▲1,401億円の減少となった。また、「⑧その他」のほとんどを占めるのが、追加責任準備金(逆ざや負担に備えるため、予定利率よりも低い評価利率を用いて責任準備金を高めに評価したことによる差額分。これが平均予定利率を下げる効果を発揮し、逆ざや解消の早期化に貢献してきた。)の繰入額である。9社中7社が、個人年金や終身保険など貯蓄性の高い商品を対象として繰入を行なっており、その水準は再び増加し、引き続き高水準である。

危険準備金や価格変動準備金の繰入・戻入は、基本的には保険業法に基づく統一の積立ルールに沿っているとはいえ、そのルールの範囲内での政策判断の余地はある。それを見るため、これらを繰入・戻入する前のベースに修正した「当期利益」(表中(A))は前年度より▲2,351億円減少して13,111億円となっている。同じく政策要素の強い追加責任準備金を積み立てる前の状態に、さらに戻せば、17,147億円(A')と前年度より減少した。

さてこうした利益の使途であるが、上記の危険準備金、価格変動準備金などは残高を増やしてはいるものの、内部留保全体の増加幅では前年度より減少した。(内部留保の増加(B))。これに、追加責任準備金繰入を加算した実質的な内部留保の増加額(B’)は11,766億円と、これも積み増されてはいるが、前年度より若干小さい増加幅である。

一方、配当であるが、5,381億円が還元(株式会社の契約者配当を含む)されることとなった。

このような見方をすれば、2019年度は「実質的な利益」の69%が内部留保に、残り31%が契約者への配当にまわっているとみることができ、引き続き内部留保の充実により重点がおかれていて、この傾向は近年比較的安定している。(なお、ここで算出した「内部留保」からは、いずれ株主配当も支出されることも、剰余の使い方としては区別する必要があるが、持ち株会社形態の場合どう評価するかなどの考慮が必要なので、現時点では省略する。)

配当還元の金額は、対前年▲629億円減少している。9社中4社が、危険差益関係で増配する予定である。一方利差益関係では2社が減配する予定であり、運用環境の先行きに不安があることを反映している。

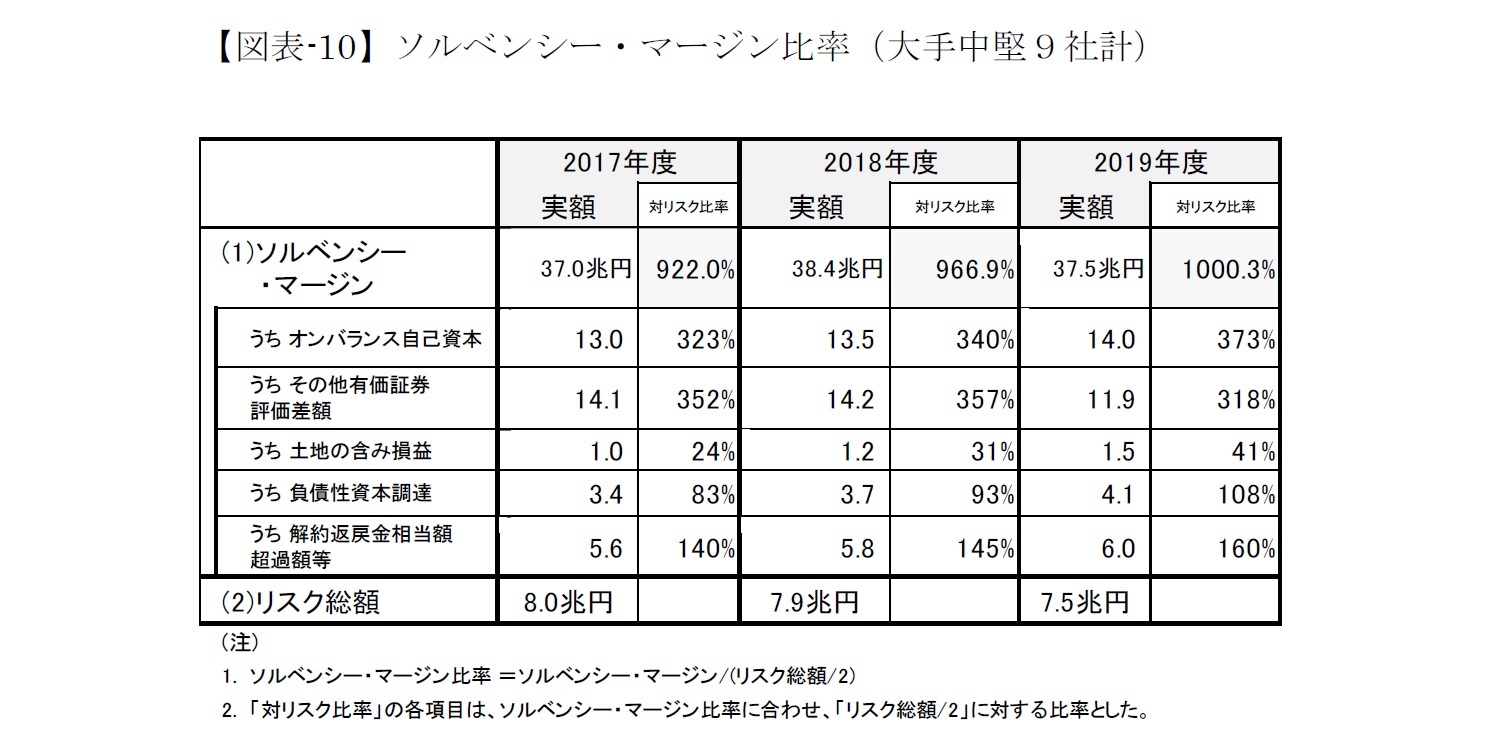

2019年度は、国内株式を中心としたその他有価証券の含み益は減少し、また当期利益の使途でふれたように、オンバランス自己資本(貸借対照表の資本、危険準備金、価格変動準備金などの合計)が引き続き増加した。また、外貨建資産の増加にも関わらず、資産運用リスクが減少した(詳細は不明だが、国内株式の時価下落によるリスク対象資産額の減少や、外貨建保険対応資産の増加で実質的には為替リスクが増えていないことなどによるものであろうか。)ことでリスク総額も減少している。こうしたことが、各社ソルベンシー・マージン比率の上昇要因となっている。

なお、経済価値ベースのソルベンシーの検討は、引き続き検討が進められており、2025年の導入と言われている。それまでは現在の方式でみていくことになるが、比率の水準そのものはともかく、内容をみればリスクとその対応状況の一端がうかがえるものとであるともいえる。

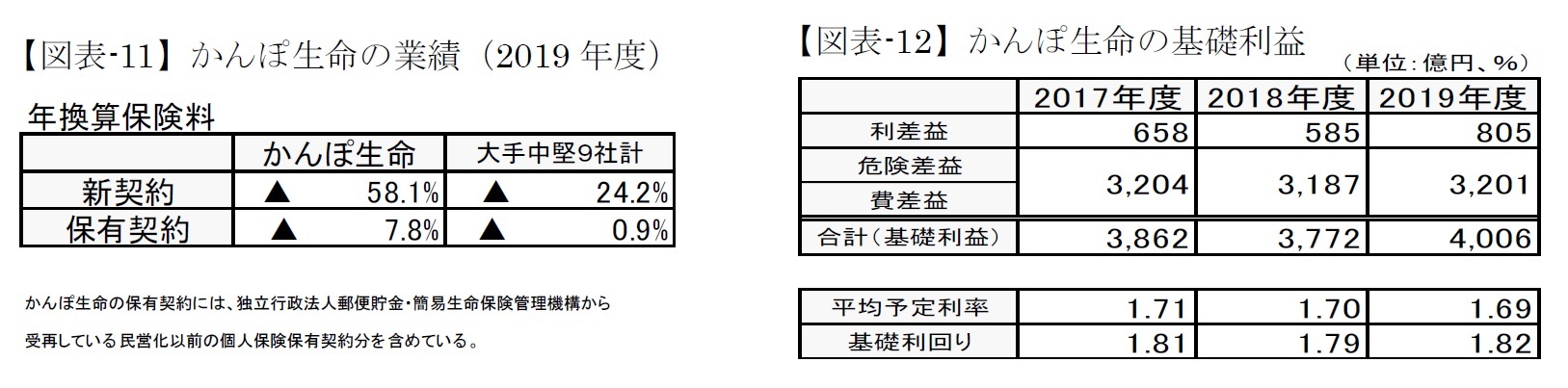

個人保険・個人年金保険の業績動向を見たものが図表-11である。新契約年換算保険料は、▲58.1%の減少となった。2019年7月以降の積極的な営業活動の自粛や2020年1月以降の業務停止等が影響した(前年度はかんぽ生命▲6.6%減少、9社計4.2%増加)。また、保有契約年換算保険料の減少率は▲7.8%と国内大手中堅9社計よりやや大きい傾向がある。

基礎利益の状況は次のとおりである。(図表-12)

利差益については、平均予定利率が順当に低下し、かつ基礎利回りが若干上昇したため、805億円へと増加している。危険差と費差の内訳は開示されなくなっているが、両者合計では増加している。ただしこれは業務改善命令などによる新契約の減少により販売報酬などの事業費が一時的に減少したことが収益の一時的な増加になっているということであり、長期的には必ずしも好ましい状況ではないようだ。

かんぽ生命の資産運用は、有価証券については、国債・地方債・社債がほとんどを占めており、中でも国債の構成比が有価証券全体の66%となっている(前年度は65%)。株式への投資は近年増加はしているようだが、もともとほとんどない。この点は他の伝統的な大手中堅生保とは異なる、より安全性を重視した運用ポートフォリオとなっている(一方、9社計では、有価証券中の国債の構成比は40%程度)。

そうしたこともあり、基礎利回りが低い反面、ソルベンシー・マージン比率については、2019年度は1,068.9%と若干低下したが高水準である(前年度は1,188.0%)。こうした高水準は、リスク性資産の構成割合が従来から低いことに加え、内部留保が厚いことに起因する。例えば、民営化前の旧簡易保険契約(貯金・簡易生命保険管理機構からかんぽ生命が受再している形態)を含め1.7兆円の危険準備金を保有している。かんぽ生命を除く民間生保40社の合計額が、ここ数年増加してきてはいても4.9兆円程度であることからも、水準の厚さがうかがえる。また逆ざやに備えるための追加責任準備金が累計で5.8兆円と、引き続き厚い水準にある。

03-3512-1833

- 【職歴】

1987年 日本生命保険相互会社入社

・主計部、財務企画部、調査部、ニッセイ同和損害保険(現 あいおいニッセイ同和損害保険)(2007年‐2010年)を経て

2012年 ニッセイ基礎研究所

【加入団体等】

・日本アクチュアリー会 正会員

・日本証券アナリスト協会 検定会員

(2020年07月16日「ニッセイ基礎研所報」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【2019年度生命保険会社決算の概要(速報)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2019年度生命保険会社決算の概要(速報)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!