- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 「東京都心部Aクラスビル市場」の現況と見通し(2019年8月時点)

2019年08月27日

1. はじめに

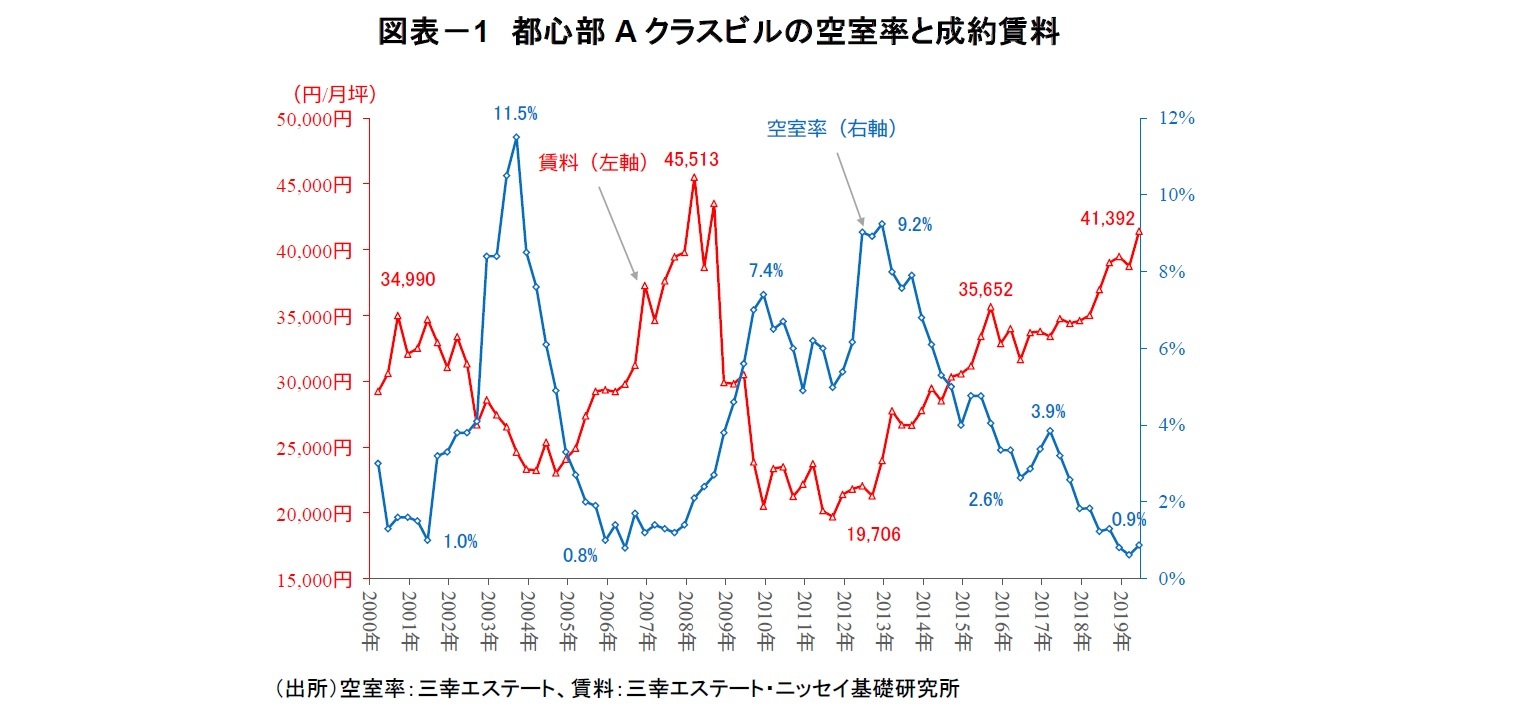

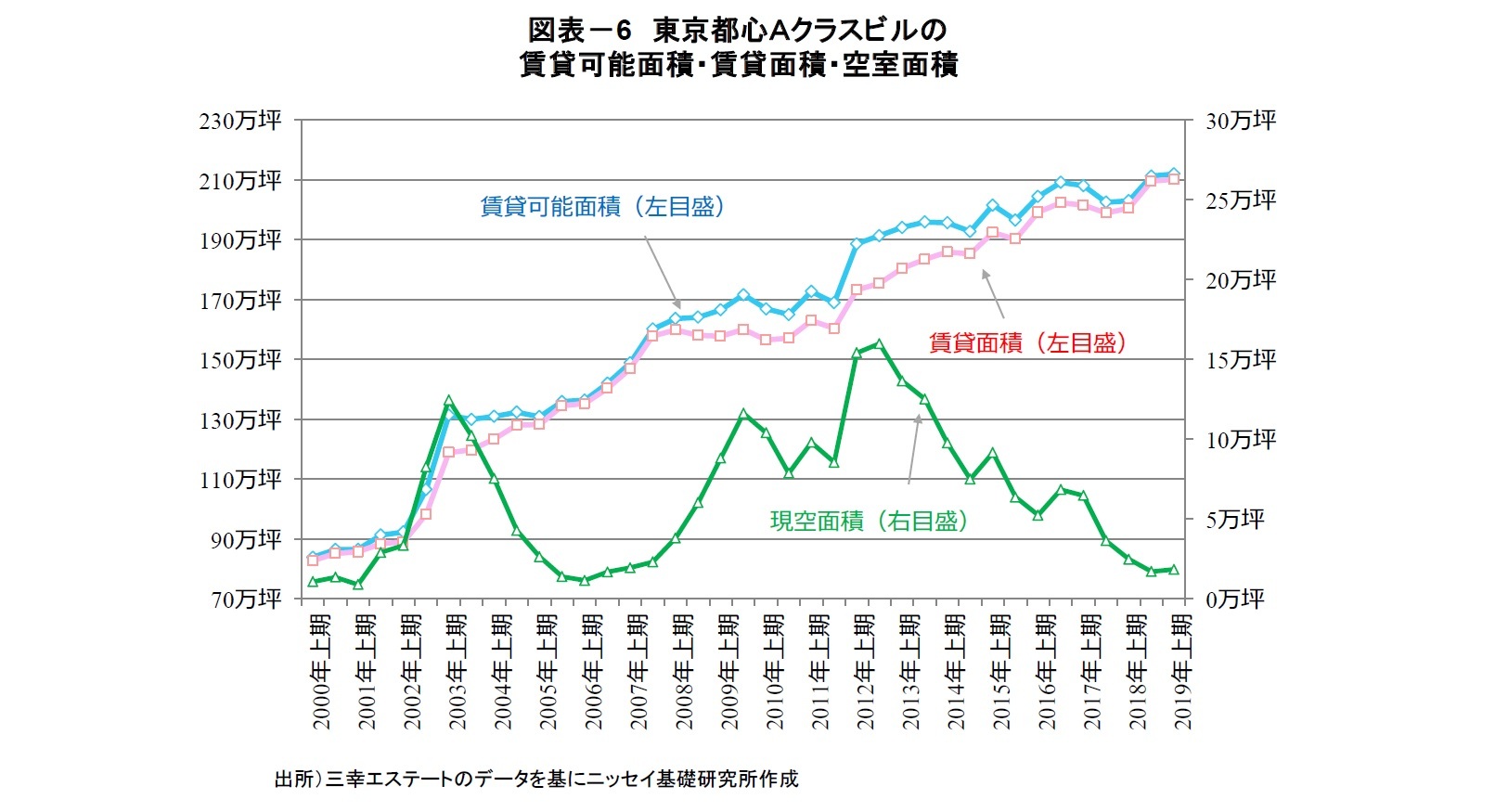

東京都心部Aクラスビル1の空室率は、2018年第4四半期以降、1%を下回る低水準で推移している。極めて逼迫した需給環境を反映し、成約賃料はファンドバブル期以来の4万円/月・坪台に達した。本稿では、東京都心部Aクラスビル市場の動向と、オフィス需要を支えるサードプレイスオフィスの現況を概観した上で、2023年までの賃料と空室率の予測を行う。

1 本稿ではAクラスビルとして三幸エステートの定義を用いる。三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している。詳細は三幸エステート「オフィスレントデータ2019」を参照のこと。なお、オフィスレント・インデックスは月坪当りの共益費を除く成約賃料。

1 本稿ではAクラスビルとして三幸エステートの定義を用いる。三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している。詳細は三幸エステート「オフィスレントデータ2019」を参照のこと。なお、オフィスレント・インデックスは月坪当りの共益費を除く成約賃料。

2. 東京都心Aクラスオフィス市場の現況

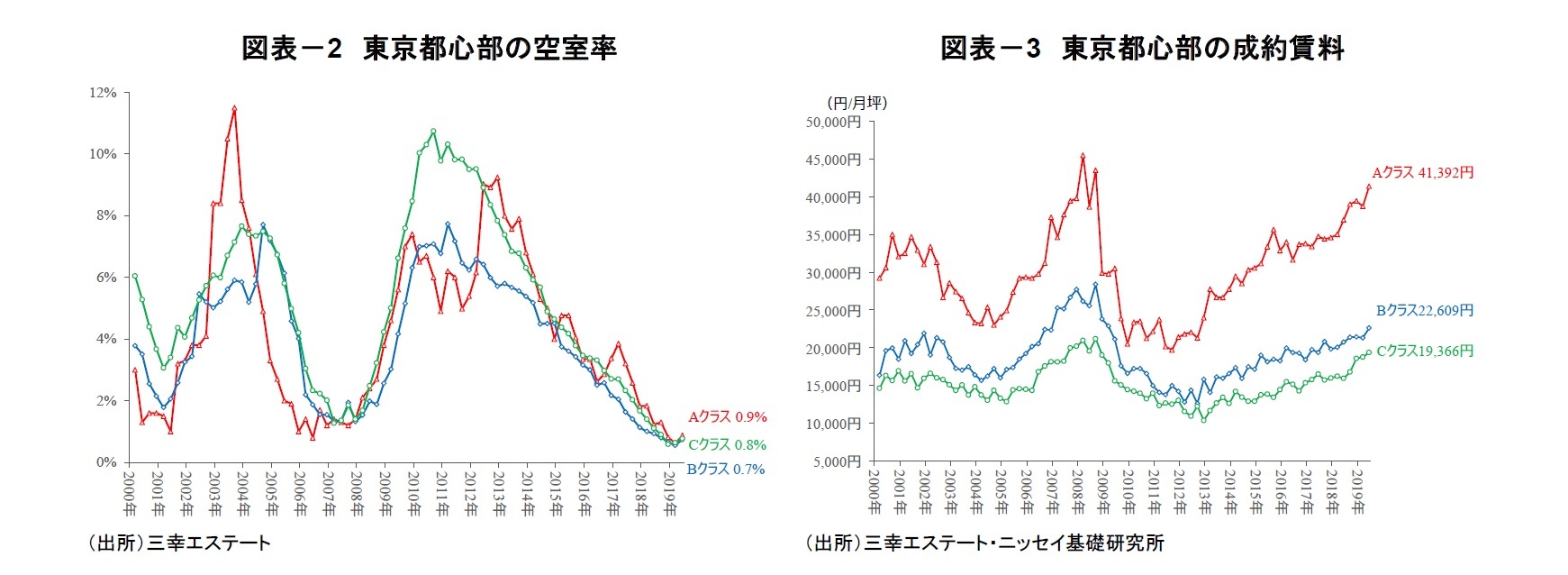

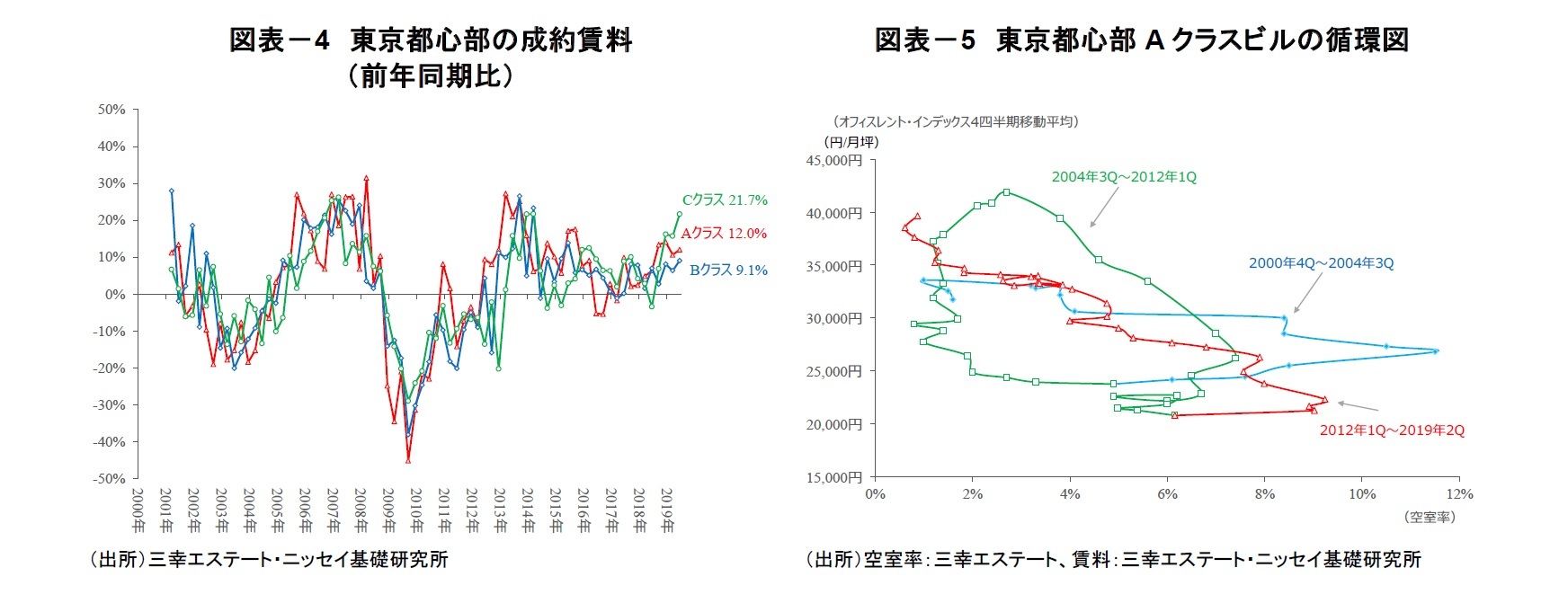

東京都心部ではAクラスビルだけなく、BクラスおよびCクラスビルでも空室は非常に少なくなっている。2019年第2四半期末のBクラスの空室率は0.7%、Cクラスでは0.8%と、ともに1%を下回った(図表2)。極めて逼迫した需給を反映し、Aクラスビルと同様に、B・Cクラスビルの成約賃料も上昇しており、リーマンショック後の最高値を更新し続けている。2019年第2四半期のBクラスビルの成約賃料は22,609円(前年同期比+9.1%)、Cクラスビルの成約賃料は19,366円(前年同期比+21.7%)となった。Bクラスビルは、2001年以降の最高値(ファンドバブル期の成約賃料)の80%、Cクラスビルでは92%の水準まで回復した。(図表3)。

2 三幸エステートとニッセイ基礎研究所が共同で開発した成約賃料に基づくオフィスマーケット指標。

3 賃料サイクルとは、縦軸に賃料、横軸に空室率をプロットした循環図。通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→(4)空室率低下・賃料下落、と時計周りに動く。

2-3. オフィス需要を支えるサードプレイスオフィスの現況と成長可能性

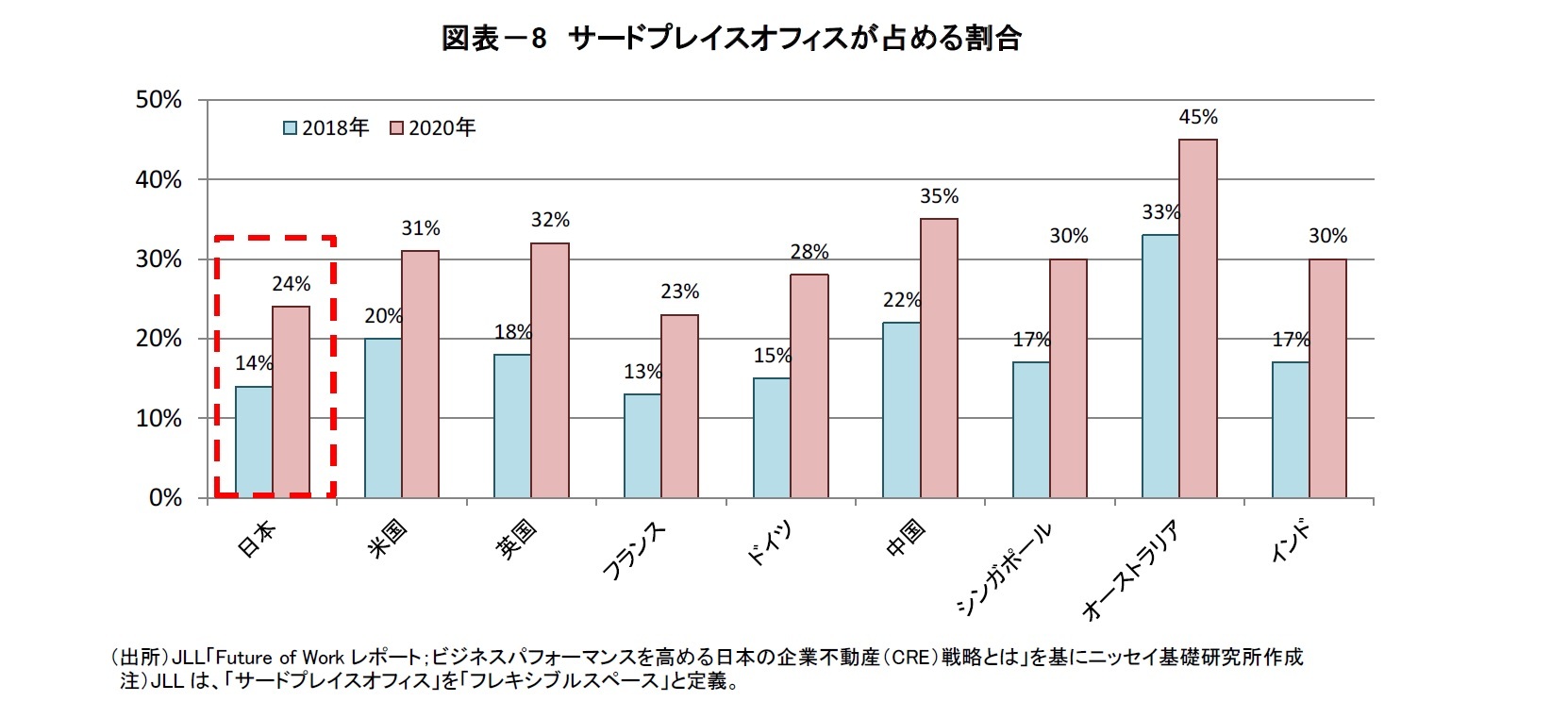

前述の堅調なオフィス需要を支えている要因の1つに、「レンタルオフィス4」や「シェアオフィス5」、「コワーキングスペース6」等のサードプレイスオフィスの増加が挙げられる。JLLによれば、日本のオフィス市場においてサードプレイスオフィスが占める割合は2018年末時点で14%となる。主要国の中ではフランスに次いで低い水準にあるものの、2020年末までに24%まで拡大すると予想されている(図表8)。サードプレイスオフィスの動向がオフィス市場に及ぼす影響は拡大すると思われる。そこで、本項では、東京都区部におけるサードプレイスオフィスの現状と成長可能性について考えたい。

前述の堅調なオフィス需要を支えている要因の1つに、「レンタルオフィス4」や「シェアオフィス5」、「コワーキングスペース6」等のサードプレイスオフィスの増加が挙げられる。JLLによれば、日本のオフィス市場においてサードプレイスオフィスが占める割合は2018年末時点で14%となる。主要国の中ではフランスに次いで低い水準にあるものの、2020年末までに24%まで拡大すると予想されている(図表8)。サードプレイスオフィスの動向がオフィス市場に及ぼす影響は拡大すると思われる。そこで、本項では、東京都区部におけるサードプレイスオフィスの現状と成長可能性について考えたい。

4 会議室などを共用部分に設置して共有し、専用の個室をそれぞれ持つ、いわば合同事務所のようなオフィス形態。

5 フリーアドレスでデスクを共有して利用するオフィス形態。

6 オープンなワークスペースを共用し、各自が自分の仕事をしながらも、自由にコミュニケーションを図ることで情報や知見を共有し、協業パートナーを見つけ、互いに貢献しあう「ワーキング・コミュニティ」の概念およびそのスペース(コワーキング協同組合による定義)。

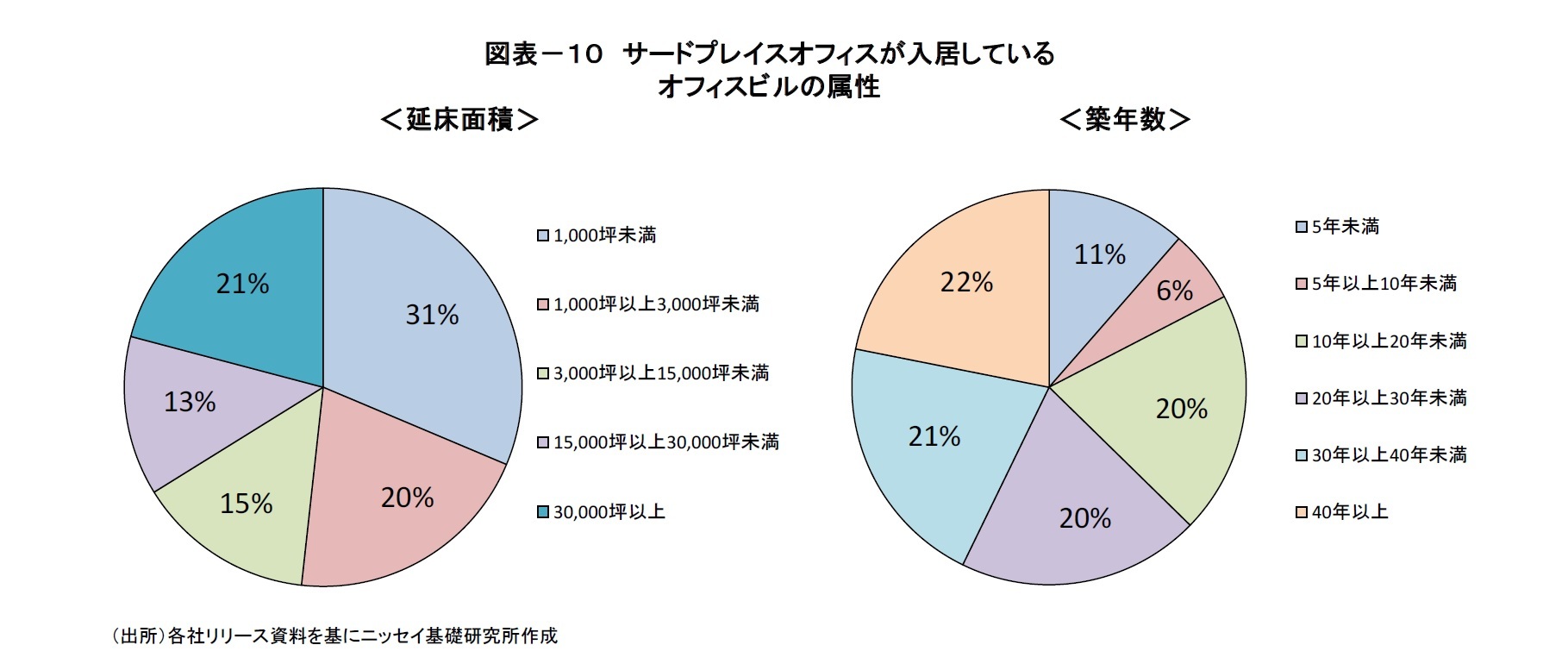

サードプレイスオフィスが入居しているオフィスビルの属性(延床面積)を確認すると、延床面積1,000坪未満の小型ビルの割合(31%)が最も大きく、次いで、延床面積30,000坪以上の超大型ビル(20%)が大きい(図表10)。中小規模のビル(延床面積3,000坪未満)と大型ビル(延床面積3,000坪以上)の割合がほぼ同数となっている。

また、入居ビルの築年数を確認すると、「築年数40年以上」の割合が最も大きく(22%)、次いで「築年数30年以上40年未満」が大きい(21%)。「築年数5年未満」の築浅ビルの割合は11%に留まっている。最近は、超大型の新築ビルにサードプレイスオフィスの拠点を開設する事例が目立つ4一方で、築年数が経過した小型ビルを拠点とするケースも多いようだ。

また、入居ビルの築年数を確認すると、「築年数40年以上」の割合が最も大きく(22%)、次いで「築年数30年以上40年未満」が大きい(21%)。「築年数5年未満」の築浅ビルの割合は11%に留まっている。最近は、超大型の新築ビルにサードプレイスオフィスの拠点を開設する事例が目立つ4一方で、築年数が経過した小型ビルを拠点とするケースも多いようだ。

4 三井不動産「ワークスタイリング東京ミッドタウン日比谷」、WeWork「WeWork渋谷スクランブルスクエア」、等。

このレポートの関連カテゴリ

03-3512-1861

経歴

- 【職歴】

2007年 住信基礎研究所(現 三井住友トラスト基礎研究所)

2018年 ニッセイ基礎研究所

【加入団体等】

一般社団法人不動産証券化協会資格教育小委員会分科会委員(2020年度~)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析- -

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問 -

2024年04月24日

人手不足とインフレ・賃上げを考える -

2024年04月24日

米国でのiPhone競争法訴訟-司法省等が違法な独占確保につき訴え -

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【「東京都心部Aクラスビル市場」の現況と見通し(2019年8月時点)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「東京都心部Aクラスビル市場」の現況と見通し(2019年8月時点)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!