- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 「名古屋オフィス市場」の現況と見通し(2019年)

2019年05月10日

1. はじめに

名古屋のオフィス空室率は、2018年の新規供給が限定的であったことを反映し、過去最低水準まで低下した。名古屋市全体では好調な市況が続いているが、賃料の動向をみると、エリア間での格差も見られる。本稿では、名古屋のオフィス市況を概観した上で、2023年までの賃料予測を行う。

2. 名古屋オフィス市場の現況

2-1. 空室率および賃料の動向

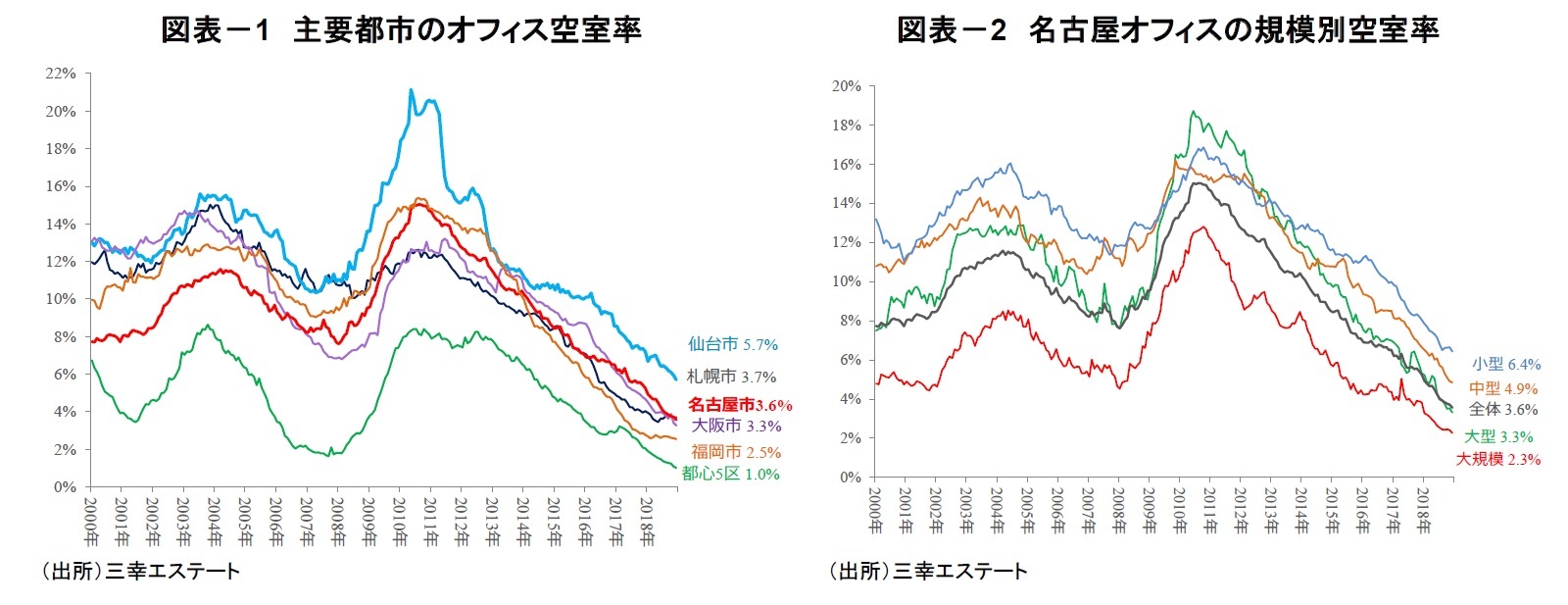

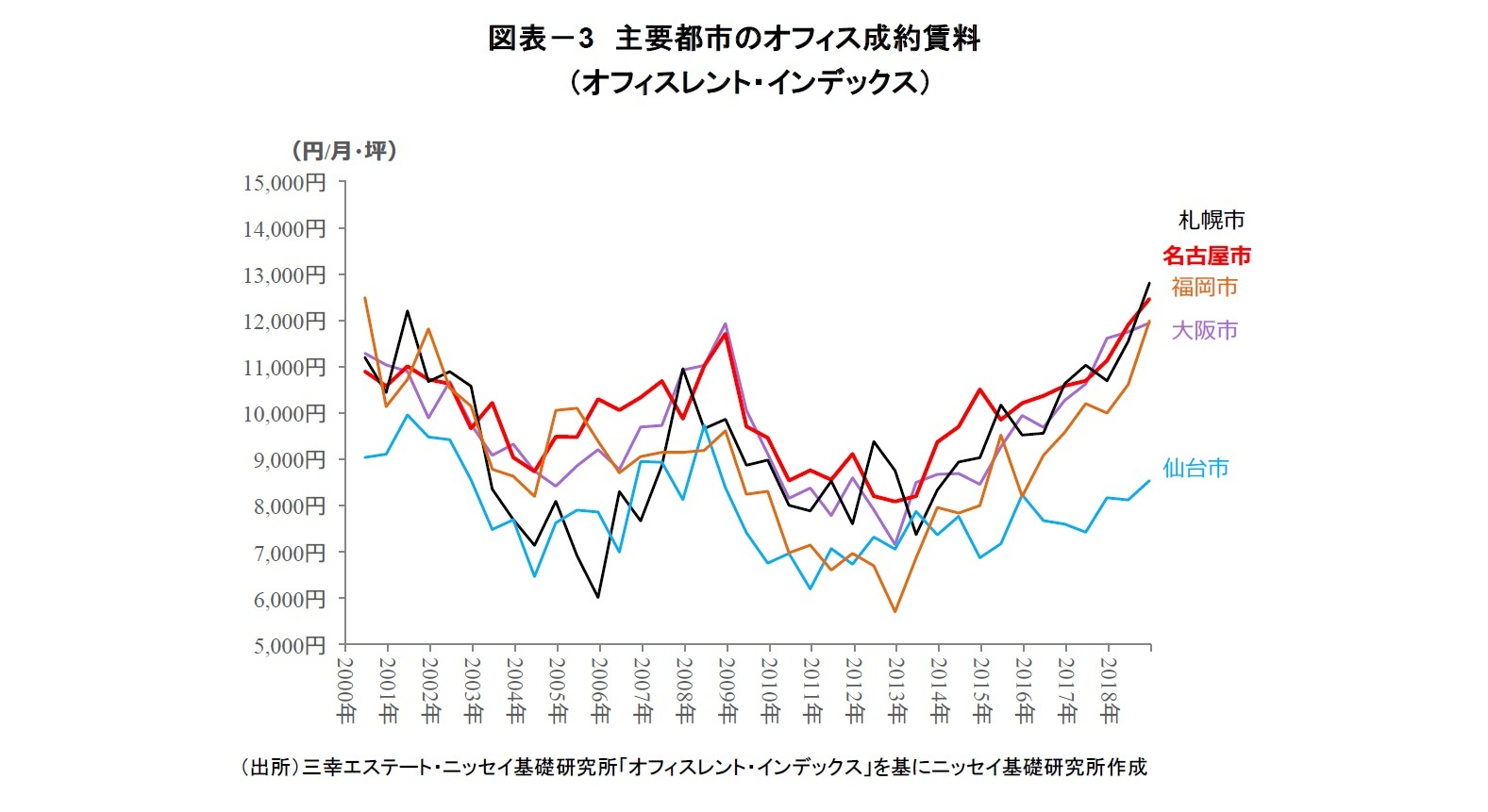

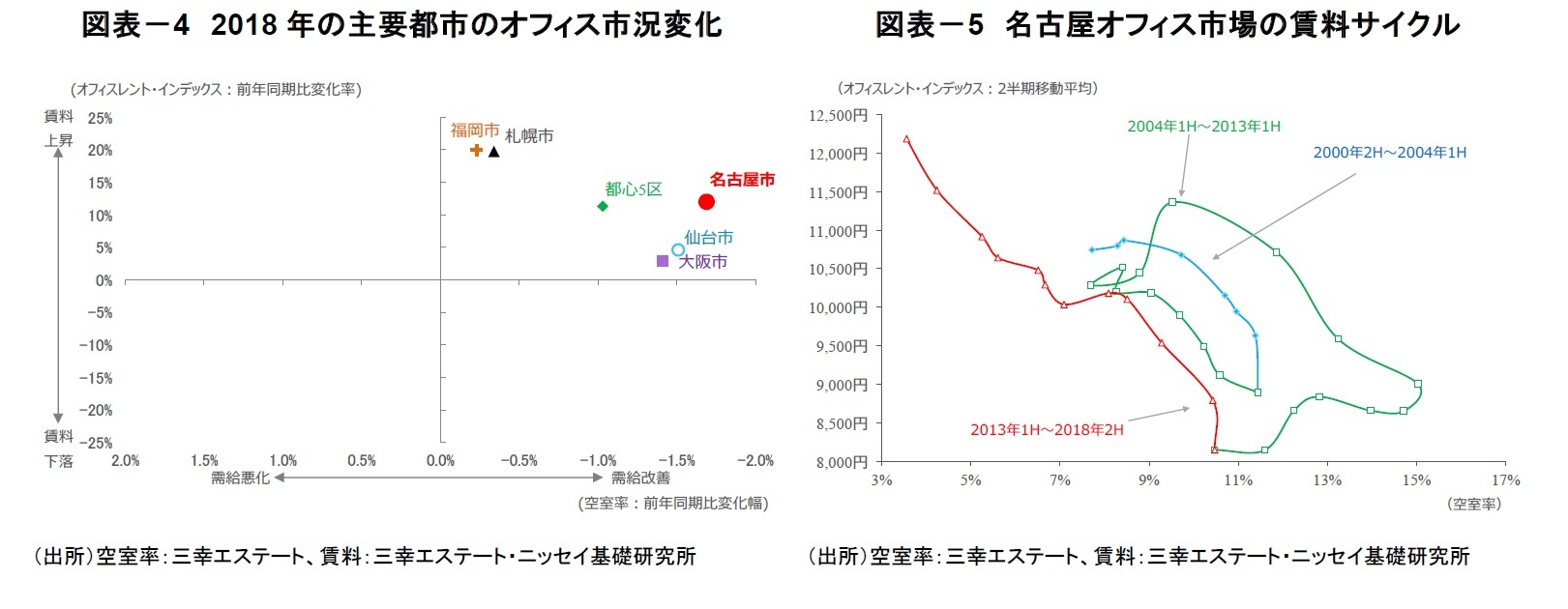

全国主要都市の空室率は、いずれの都市も低下傾向で推移している。三幸エステートによると、名古屋市の空室率(2018年12月時点)は3.6%となり、2017年末の5.3%から大幅に低下した(図表1)。2018年はオフィスの新規供給が限られる中、立地改善を目的とした移転や拠点集約、館内増床などを背景にオフィス需要は底堅く、名古屋においてもまとまった空室を確保することが困難な状況となっている。

名古屋市の空室率を規模別にみると、全ての規模1で低下基調が続いている。2018年12月の空室率は、全ての規模でファンドバブル期の水準を下回り、2000年以降の最低水準を更新した。特に、大規模ビルの空室率は、足元で一段と改善が進んでおり、2.3%まで低下した。(図表2)。

全国主要都市の空室率は、いずれの都市も低下傾向で推移している。三幸エステートによると、名古屋市の空室率(2018年12月時点)は3.6%となり、2017年末の5.3%から大幅に低下した(図表1)。2018年はオフィスの新規供給が限られる中、立地改善を目的とした移転や拠点集約、館内増床などを背景にオフィス需要は底堅く、名古屋においてもまとまった空室を確保することが困難な状況となっている。

名古屋市の空室率を規模別にみると、全ての規模1で低下基調が続いている。2018年12月の空室率は、全ての規模でファンドバブル期の水準を下回り、2000年以降の最低水準を更新した。特に、大規模ビルの空室率は、足元で一段と改善が進んでおり、2.3%まで低下した。(図表2)。

1 三幸エステートの定義による。大規模ビルは基準階面積200坪以上、大型は同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満。

2 賃料サイクルとは、縦軸に賃料、横軸に空室率をプロットした循環図。通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→④空室率低下・賃料下落、と時計周りに動く。

2-2. オフィス市場の需給動向

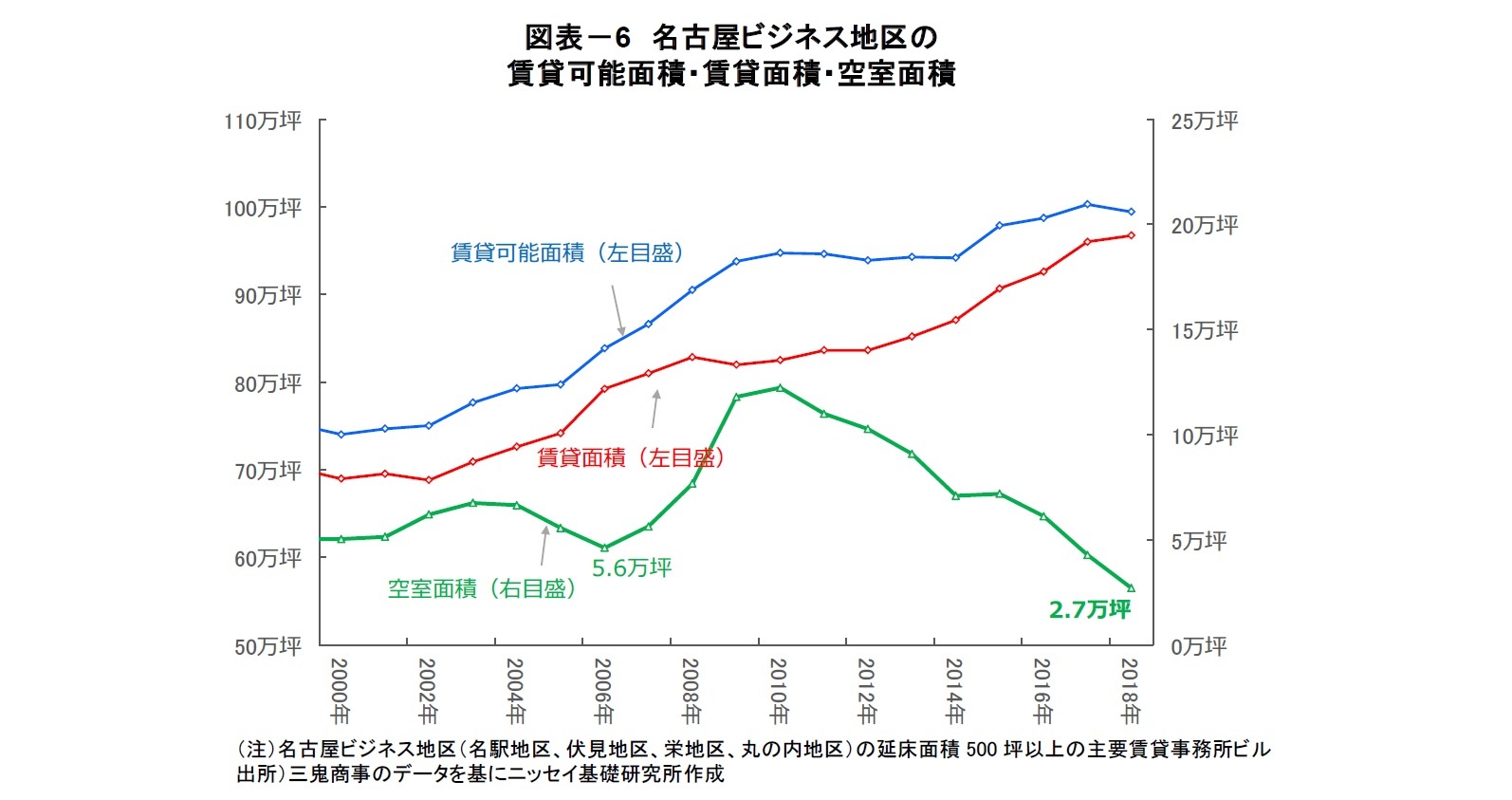

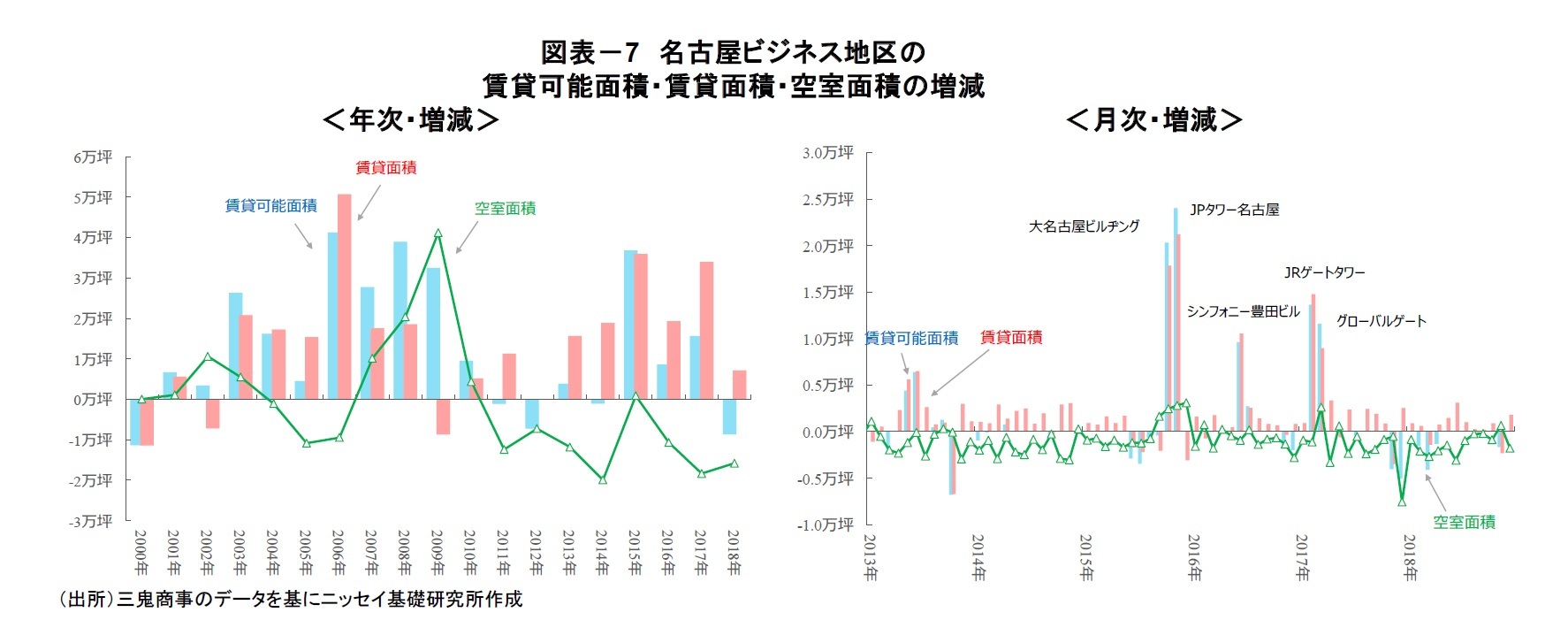

三鬼商事によると、名古屋ビジネス地区では、大規模ビルの竣工が相次いだ影響で、総ストックを表す賃貸可能面積は、2014年末の94.2万坪から2017年末の100.3万坪と3年間で6.1万坪増加(+6.5%増加)した。2018年は、新規供給量が限定的であったことに加え、築古ビルの取り壊し(滅失)から、賃貸可能面積は前年比▲0.9万坪減少した。一方、テナントによる賃貸面積は2010年から増加を続けており、2018年は前年から0.7万坪増加した。(図表7)。

この結果、2018年末の名古屋ビジネス地区 の空室面積は2.7万坪(前年比▲1.6万坪)となり、ファンドバブル期のボトムである5.6万坪(2007年末)の半分以下の水準まで減少している。

三鬼商事によると、名古屋ビジネス地区では、大規模ビルの竣工が相次いだ影響で、総ストックを表す賃貸可能面積は、2014年末の94.2万坪から2017年末の100.3万坪と3年間で6.1万坪増加(+6.5%増加)した。2018年は、新規供給量が限定的であったことに加え、築古ビルの取り壊し(滅失)から、賃貸可能面積は前年比▲0.9万坪減少した。一方、テナントによる賃貸面積は2010年から増加を続けており、2018年は前年から0.7万坪増加した。(図表7)。

この結果、2018年末の名古屋ビジネス地区 の空室面積は2.7万坪(前年比▲1.6万坪)となり、ファンドバブル期のボトムである5.6万坪(2007年末)の半分以下の水準まで減少している。

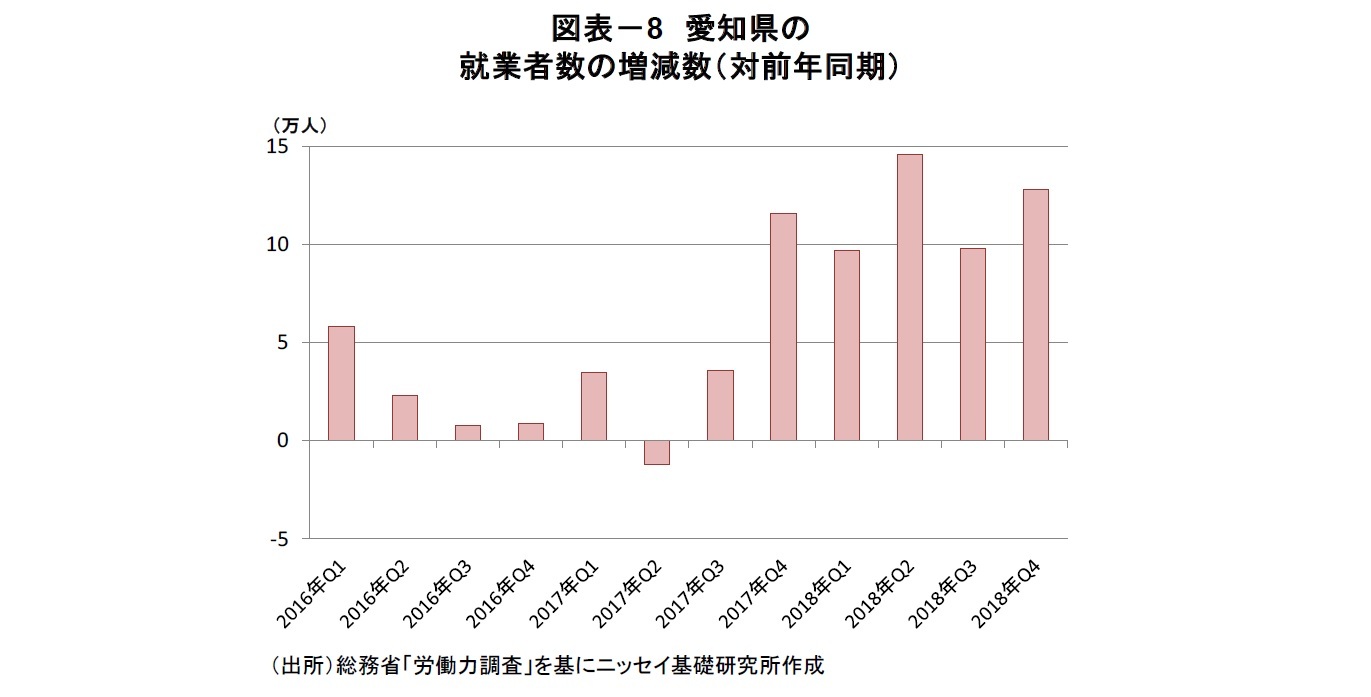

名古屋市の2019年1月の有効求人倍率は2.80と、全国平均(1.63)を大幅に上回り、労働市場は逼迫した状況にある。また、2019年4月には「働き方改革関連法案」が施行された。人手不足下で優秀な人材を確保する観点から「働き方改革」への取り組みは重要度を増している。

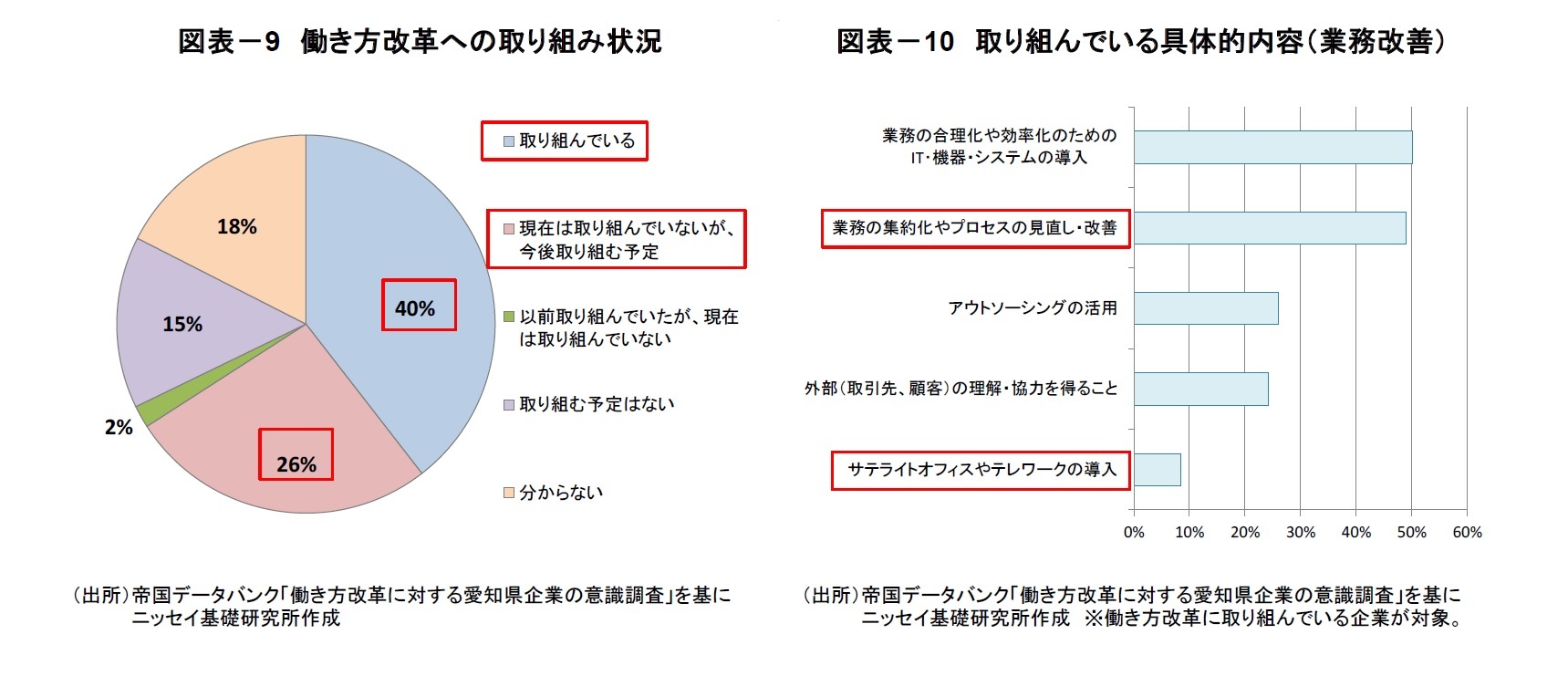

帝国データバンクの「働き方改革に対する愛知県企業の意識調査」によれば、6割強の企業が「働き方改革に前向き」と回答した(図表9)。また、「取り組んでいる具体的な内容(業務改善)」について、「業務の集約化やプロセスの見直し・改善」との回答は、約半数に達した(図表10)。こうした業務の集約化等の取り組みがオフィスの移転・拡張需要を押し上げている。

一方、「サテライトオフィスやテレワークの導入」との回答は8.5%に留まった(図表10)。名古屋では、働く場所に関して多様な選択肢を用意し、従業員の働きやすい環境を整備する動きはまだ本格化していないといえる。ただし、コワーキングスペース大手のWeWorkは、名古屋駅南の高層ビル「グローバルゲート」に名古屋で初の拠点を2019年5月に開設する。東京都心部と同様に、オフィス需要の新たな担い手となる可能性もあり、今後の事業展開を注視したい。

帝国データバンクの「働き方改革に対する愛知県企業の意識調査」によれば、6割強の企業が「働き方改革に前向き」と回答した(図表9)。また、「取り組んでいる具体的な内容(業務改善)」について、「業務の集約化やプロセスの見直し・改善」との回答は、約半数に達した(図表10)。こうした業務の集約化等の取り組みがオフィスの移転・拡張需要を押し上げている。

一方、「サテライトオフィスやテレワークの導入」との回答は8.5%に留まった(図表10)。名古屋では、働く場所に関して多様な選択肢を用意し、従業員の働きやすい環境を整備する動きはまだ本格化していないといえる。ただし、コワーキングスペース大手のWeWorkは、名古屋駅南の高層ビル「グローバルゲート」に名古屋で初の拠点を2019年5月に開設する。東京都心部と同様に、オフィス需要の新たな担い手となる可能性もあり、今後の事業展開を注視したい。

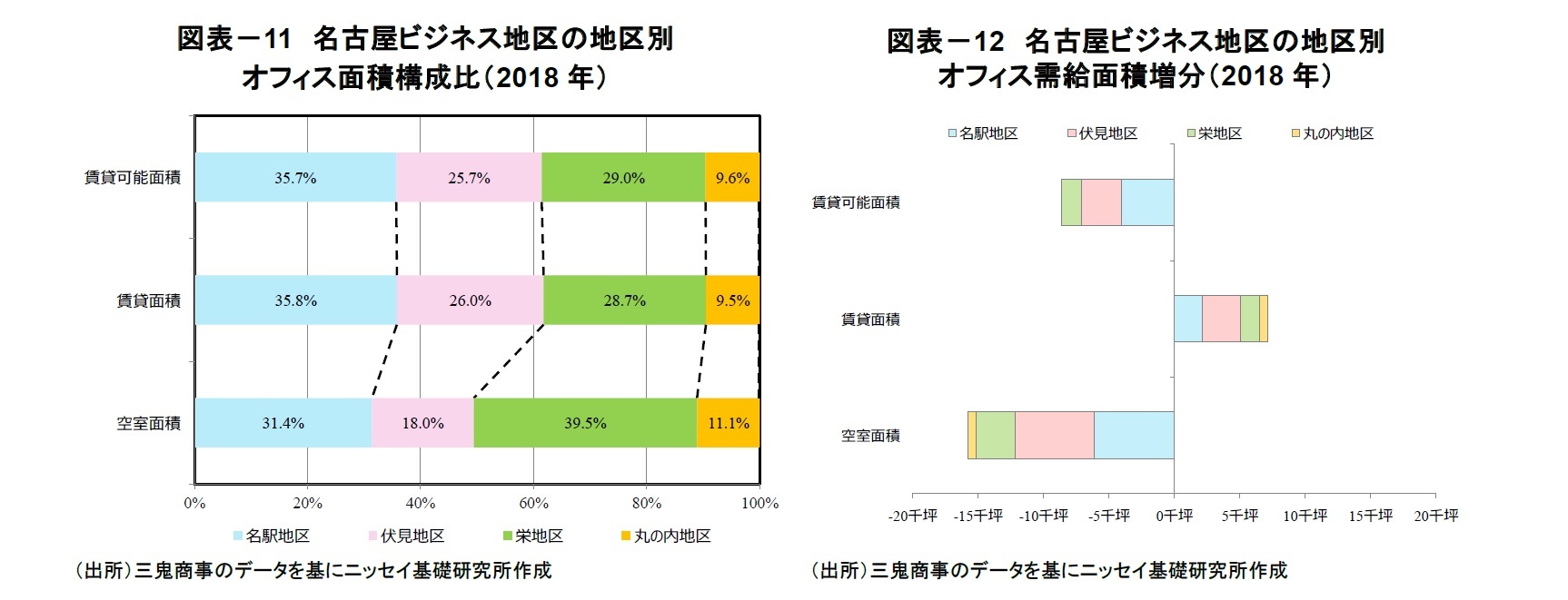

一方、賃貸面積は、「伏見地区」(前年比+0.3万坪)、「名駅地区」(+0.2万坪)、「栄地区」(+0.1万坪)、「丸の内地区」(+0.1万坪)、全ての地区で増加した。この結果、空室面積は、全ての地区で減少し、計▲1.6万坪減少した。

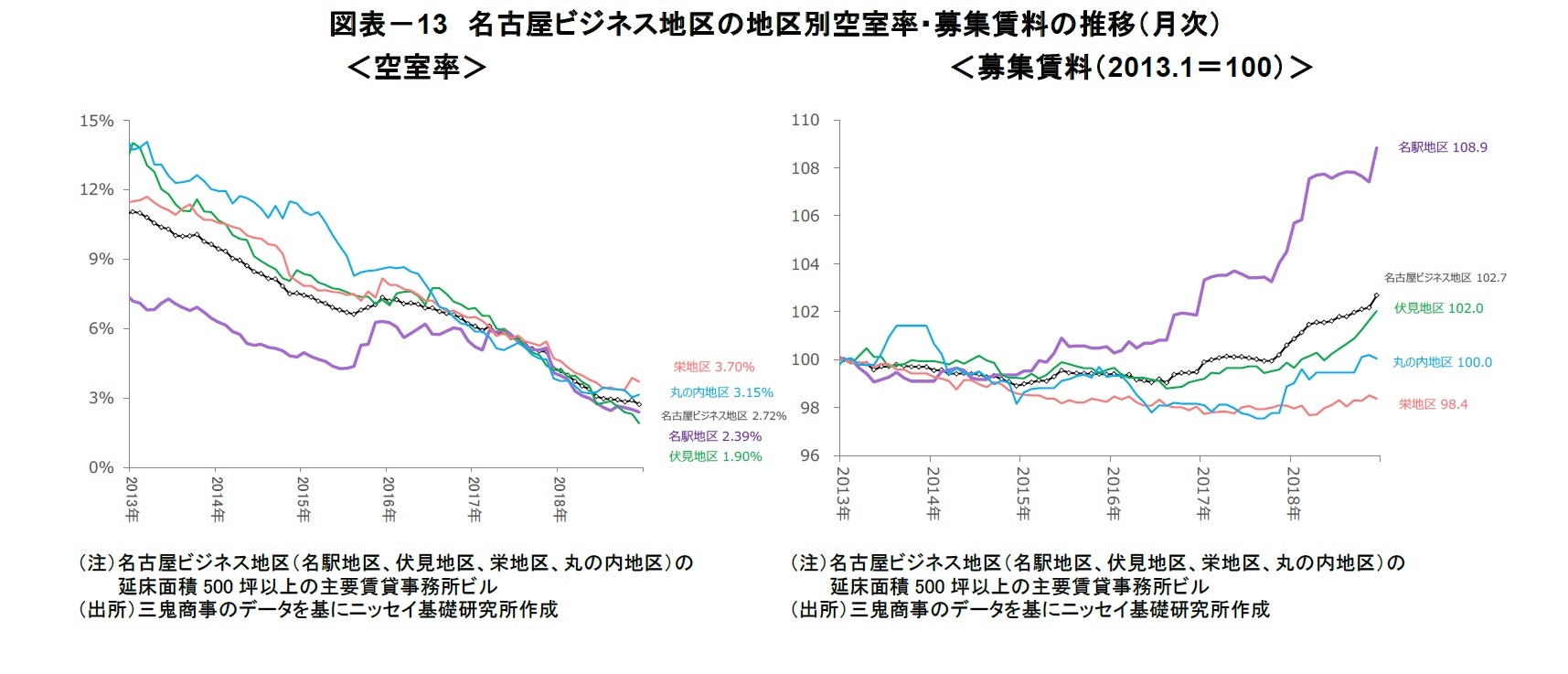

名古屋市のエリア別の空室率(2018年12月末)は、「伏見地区1.90%(前年比▲2.31%)」、「名駅地区2.39%(▲1.69%)」、「丸の内地区3.15%(▲0.69%)」、「栄地区3.70%(▲1.01%)」と全地区で低下した(図表13左図)。

一方、募集賃料は、空室率が大きく低下した「名駅地区」と「伏見地区」では上昇基調で推移したのに対して、空室率の低下が小幅であった「栄地区」と「丸の内地区」は横ばい圏で推移した。募集賃料の動きについてはエリア間で格差もみてとれる(図表13右図)。

名古屋市のエリア別の空室率(2018年12月末)は、「伏見地区1.90%(前年比▲2.31%)」、「名駅地区2.39%(▲1.69%)」、「丸の内地区3.15%(▲0.69%)」、「栄地区3.70%(▲1.01%)」と全地区で低下した(図表13左図)。

一方、募集賃料は、空室率が大きく低下した「名駅地区」と「伏見地区」では上昇基調で推移したのに対して、空室率の低下が小幅であった「栄地区」と「丸の内地区」は横ばい圏で推移した。募集賃料の動きについてはエリア間で格差もみてとれる(図表13右図)。

このレポートの関連カテゴリ

03-3512-1861

経歴

- 【職歴】

2007年 住信基礎研究所(現 三井住友トラスト基礎研究所)

2018年 ニッセイ基礎研究所

【加入団体等】

一般社団法人不動産証券化協会資格教育小委員会分科会委員(2020年度~)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問 -

2024年04月24日

人手不足とインフレ・賃上げを考える -

2024年04月24日

米国でのiPhone競争法訴訟-司法省等が違法な独占確保につき訴え -

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明 -

2024年04月23日

気候変動-温暖化の情報提示-気候変動問題の科学の専門家は“ドラマが少ない方向に誤る?”

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【「名古屋オフィス市場」の現況と見通し(2019年)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

「名古屋オフィス市場」の現況と見通し(2019年)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!