- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

中村 亮一

このレポートの関連カテゴリ

5―市場ストレスシナリオの影響-SCR指標―

標準式の使用者にとって、SCRへの主な貢献は市場リスクと引受リスクのモジュール(生命保険と損害保険)から来る。ベースラインにおける市場リスクの自己資本要件は、分散化前の純SCRの59.7%を占め、YCDとYCUのシナリオではそれぞれ57.6%と54.8%に減少する。生命保険引受リスクSCRは逆の傾向を示し、ベースラインで16.4%を占め、YCDシナリオでは18.0%、YCUシナリオでは21.1%に増加する。ベースラインにおける損害保険引受リスクモジュールの寄与は、純SCRの14.3%に相当し、不利なシナリオの後もほとんど変わらない。

総SCRの進展は、不利なシナリオの下でのLAC TPとLAC DTのショック吸収能力を評価することを可能にする。SCRに対するLAC TPの寄与率は、ベースラインの29.5%からYCDシナリオの16.7%、YCUシナリオの14.9%に減少する。SCRへの寄与がベースラインの15.8%からYCD及びYCUシナリオのそれぞれ8.4%及び9.3%に減少するLACDTでも同じ動きが観察される。

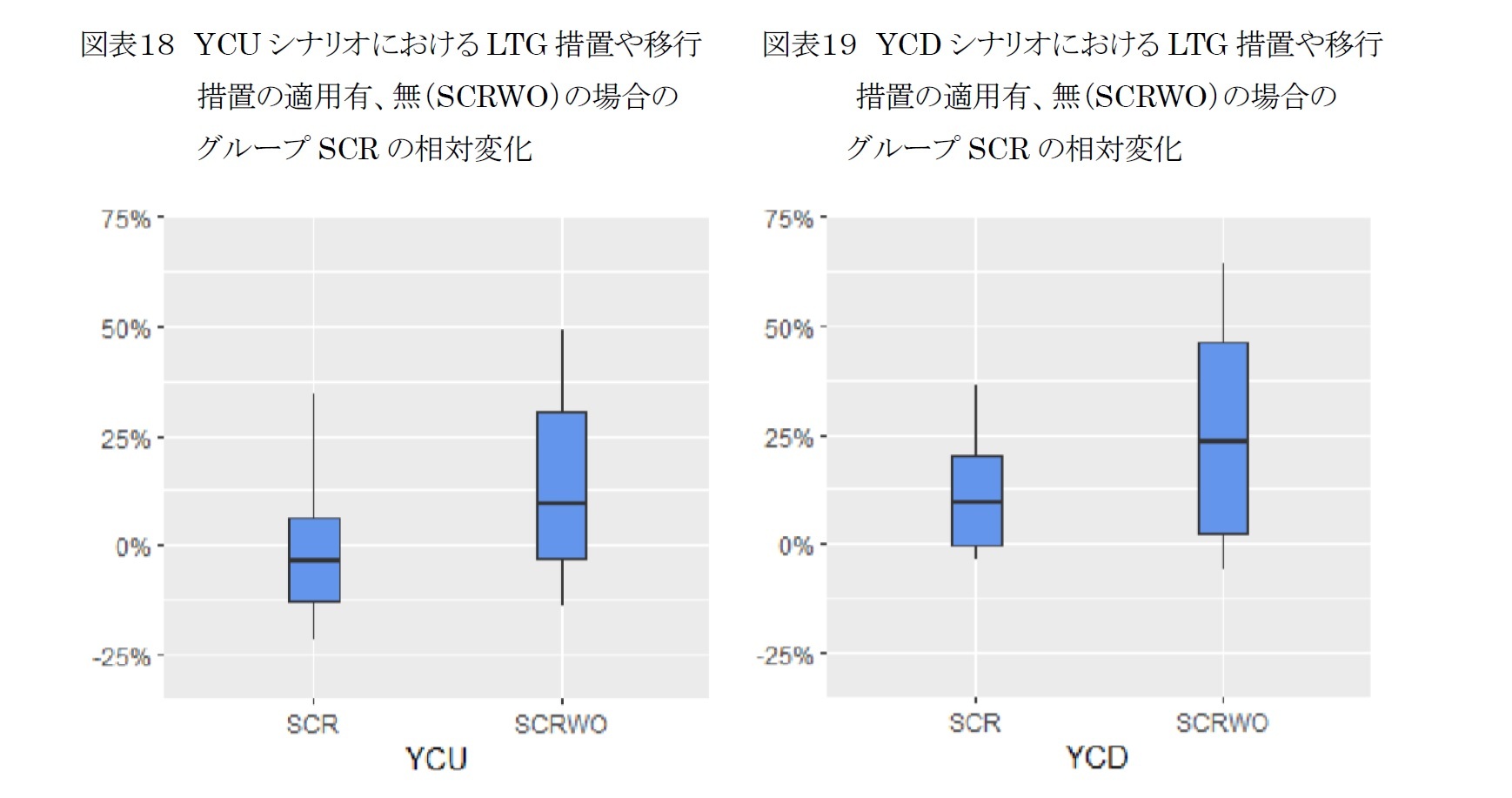

一般に、総SCRはYCUシナリオではグループの約3分の2(ベースラインと比較して▲2.3%)でわずかに減少するが、残りの15グループでは増加する。不均一性は主に、生命保険引受リスクSCRの総SCRに対する寄与によって左右され、これは一部のグループでは大幅に増加し、市場リスクSCRの全般的な減少を相殺している。殆どの場合を除いて、移行措置はSCRのストレス後の影響に大きな影響を与えることはないが、LTG措置を非適用とすると、ほぼ全ての参加グループのSCRが17.7%増加する(図表18)。

ストレステストは参加グループにとって合否判定テストではないが、ストレス後の状況における資本のポジションを考慮することが重要である。これにより、シナリオの影響と潜在的な第2ラウンドの影響に関する追加の洞察が得られる。

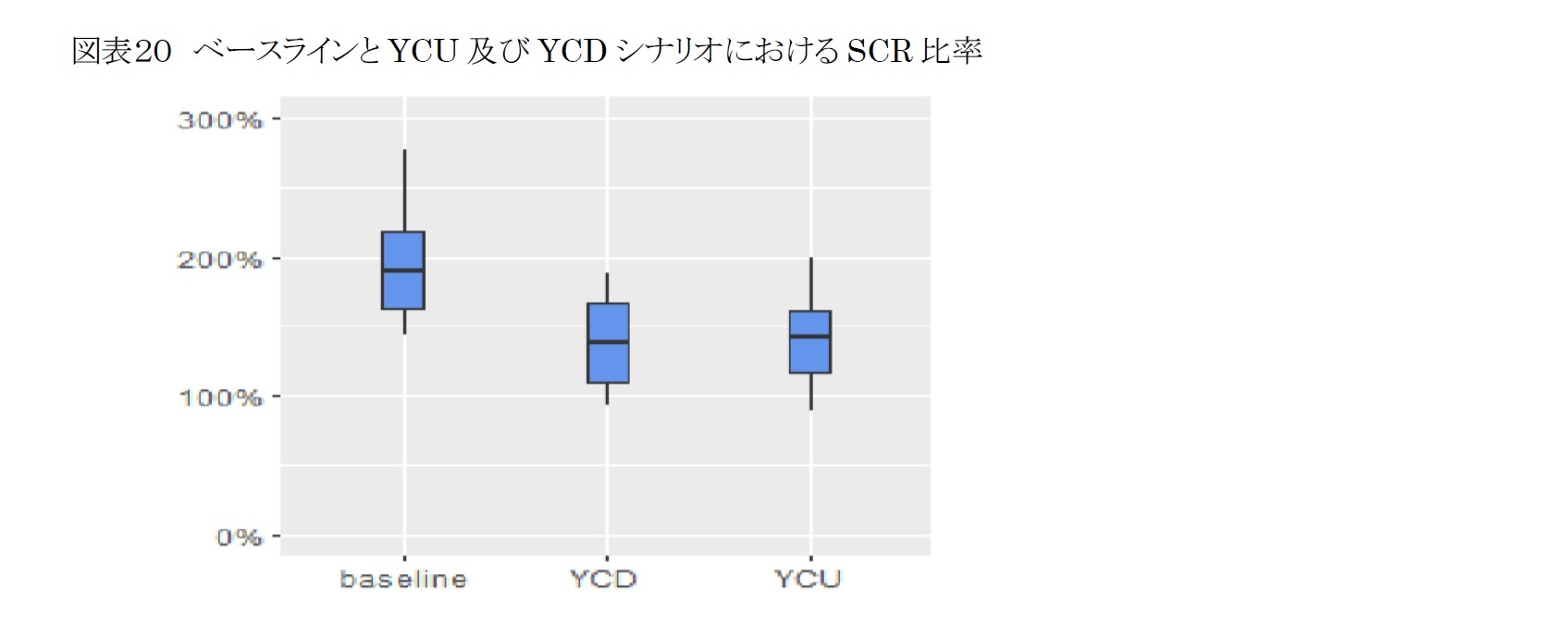

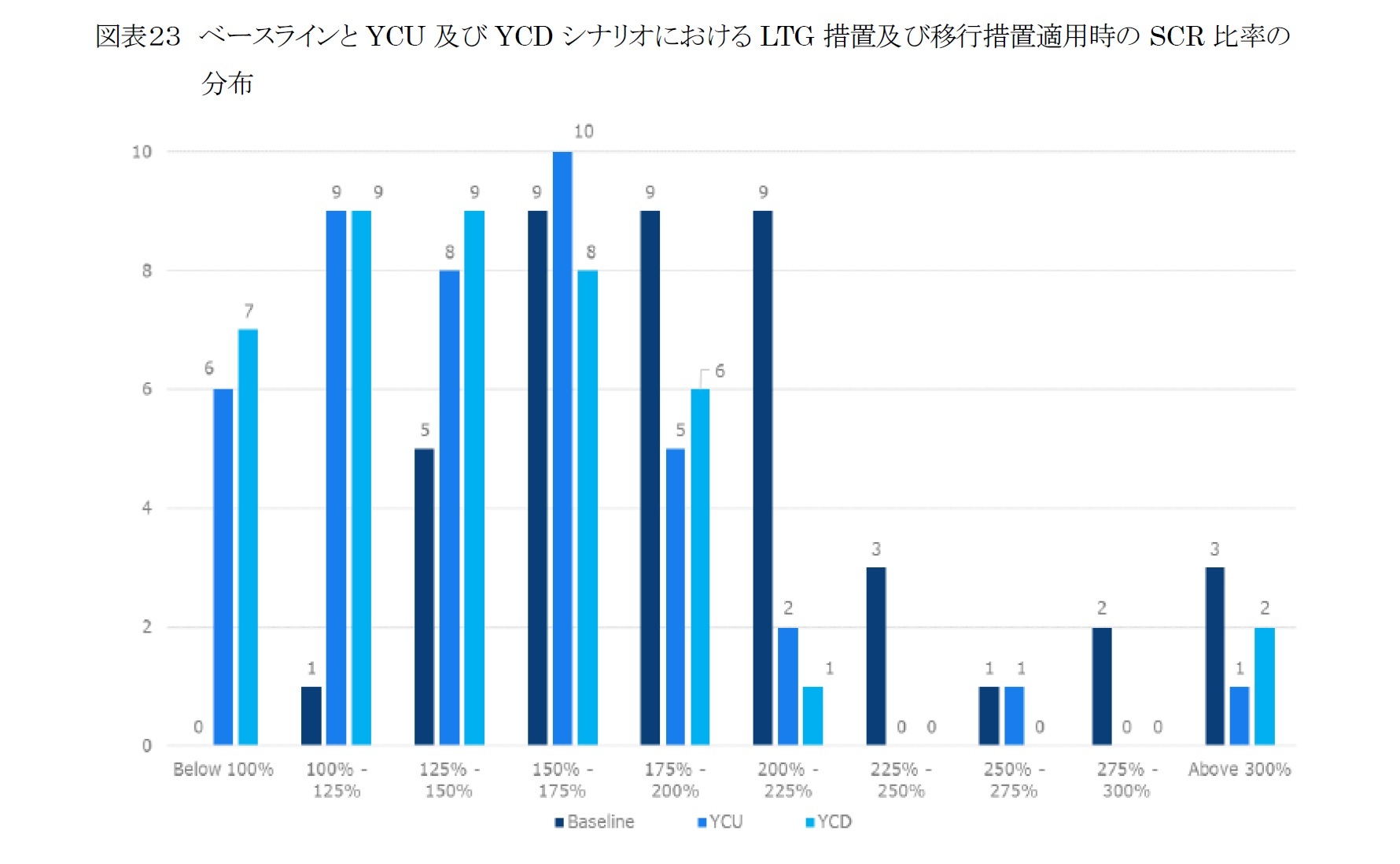

資本ポジションは、YCUシナリオで規定されているショックの影響を大きく受ける。総SCR比率はベースラインと比較して57.2%ポイント低下するが、大多数のグループは依然としてソルベントである。ストレス後の総SCR比率は145.2%であり、6つのグループのみが100%未満の比率を報告している。

YCDシナリオでは、欧州の保険業界は依然として長期にわたる低利回り環境に対して脆弱である(総SCR比率はベースラインと比較して64.9%ポイント低下する)が、大多数のグループは依然としてソルベントであることを確認している。ストレス後の総SCR比率は137.4%であり、7つの参加グループが100%を下回る比率を報告している。

また、SCR比率の分布は、中央値の会社がベースラインに対して、YCUシナリオで観察される48.9ポイントと比較して、YCDシナリオでは52.3ポイントを失うことになり、わずかに影響が大きいことを示している。

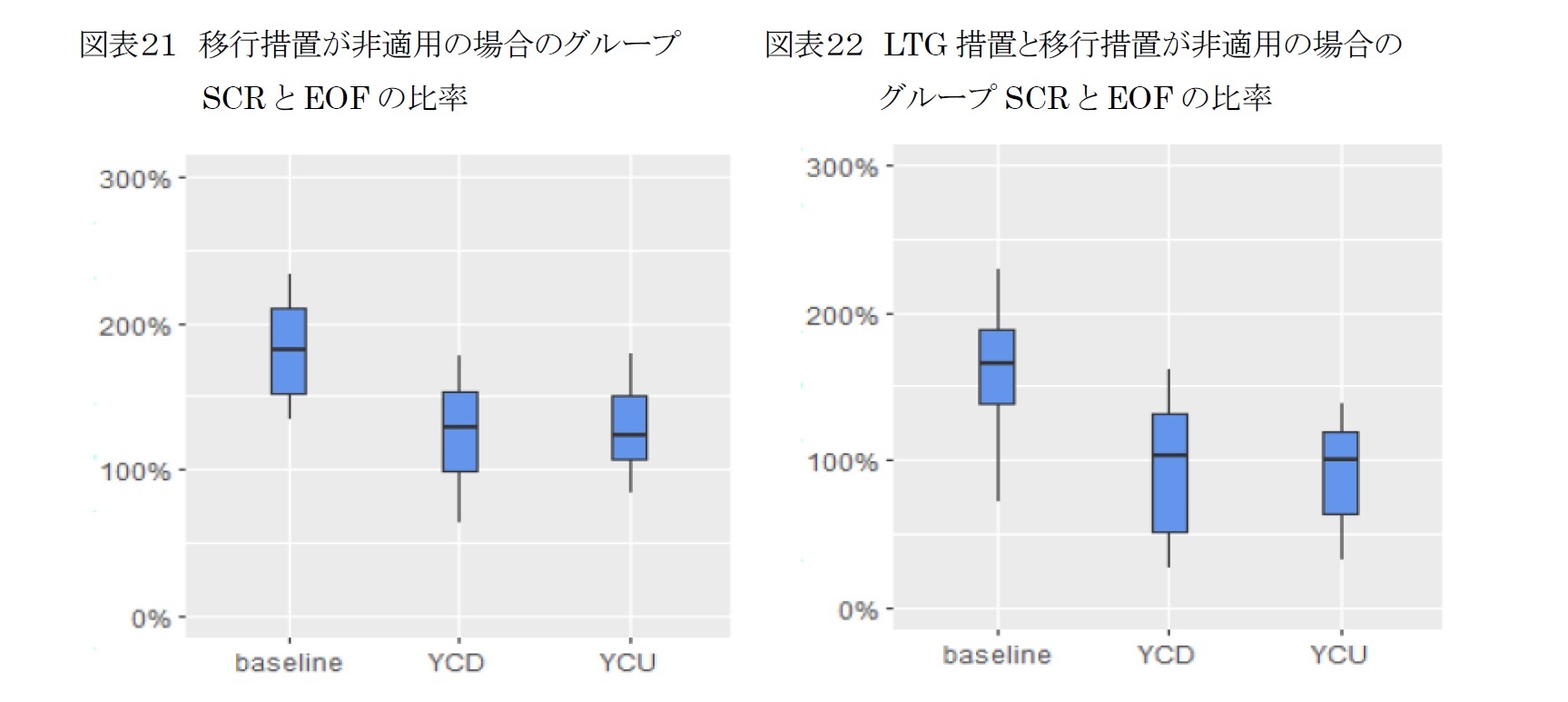

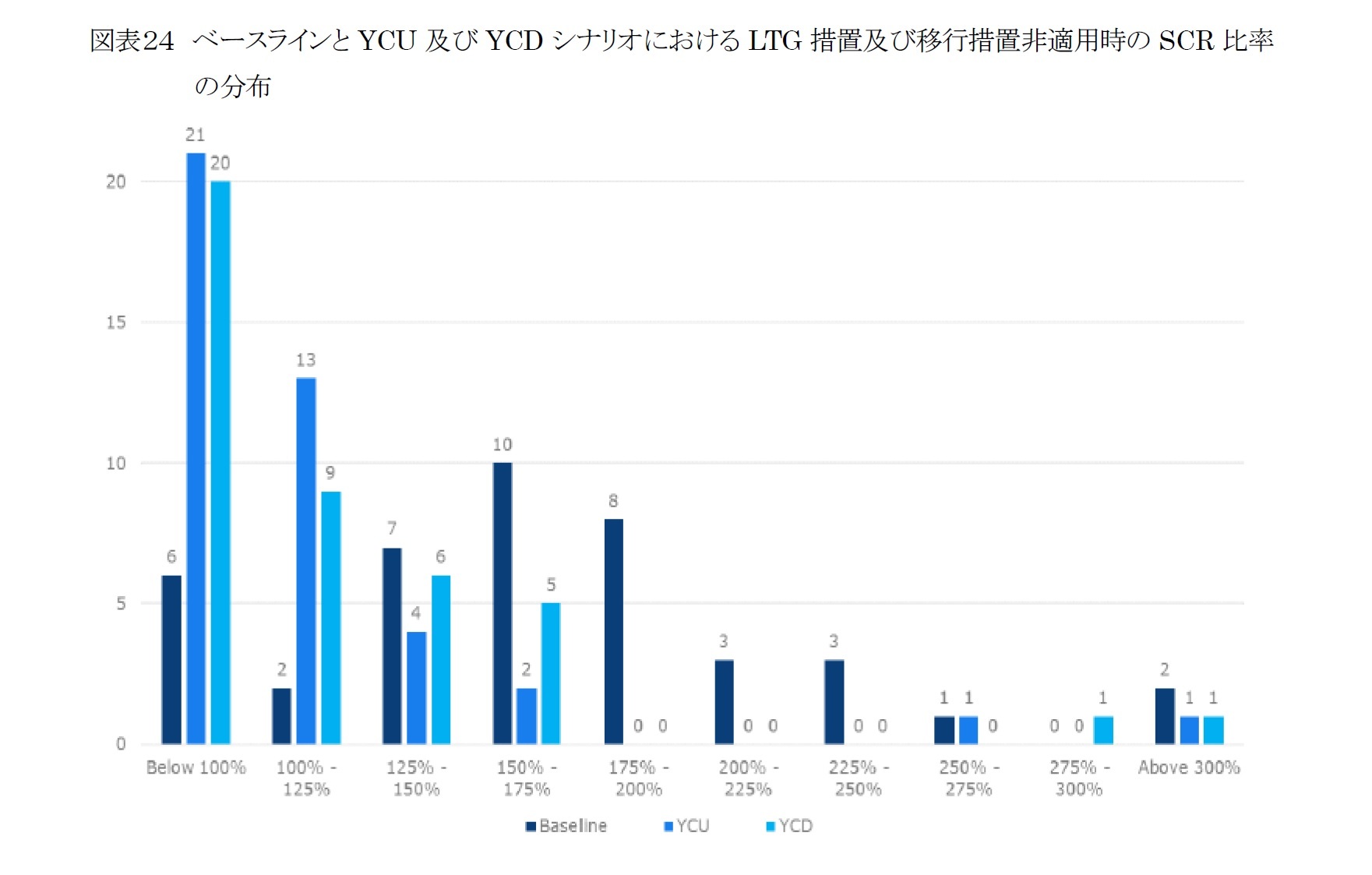

LTG措置及び移行措置は、YCUシナリオにおいても重要な役割を果たしている。これらの措置を適用しないと、21グループが100%未満の比率を報告し、総SCR比率は86.6%となり、ストレス前のベースラインと比較して、115.8%ポイント低下する。具体的には、移行措置を適用しない場合、ストレス後の総SCR比率は145.2%から130.9%に14.3%ポイント低下する。LTG措置と移行措置の両方が非適用になった場合、SCR比率はさらに44.3%ポイント低下して86.6%になる。

また、YCDシナリオでは、LTG措置と経過措置は、規定されたショックによる悪影響を部分的に吸収する。これらの措置を適用しないと、20グループが100%未満の比率を報告し、総SCR比率は85.4%となり、ストレス前のベースラインと比較して、117.0%ポイント低下する。具体的には、移行措置を適用しない場合、ストレス後のSCR比率は137.4%から124.1%へ13.3%ポイント低下する。LTG措置と移行措置の両方が非適用になった場合、SCR比率はさらに38.7%ポイント低下して85.4%になる。

6―結論と次のステップ

ストレステストでは、欧州の保険業界の保険特有のショックを組み合わせた市場ショックに対する脆弱性を浮き彫りにしている。このテストは、長寿を伴う金利の低下がセクターに影響を与えるだけでなく、(RPの増加によってもたらされる)利回りの急激で突然の上昇が、より高い解約と請求コストを引き起こし、保険会社の資本ポジションにかなりのマイナスの影響を与えることを明らかにした。

YCDシナリオの影響は、生命保険事業のTPの増加がEOFの低下とSCRの上昇につながることに起因している。従って、ストレス後の資本ポジションは大きく影響を受ける。eAoLは全てのグループでプラスを維持しているが、高品質のOFの割合は減少し、7グループのSCR比率は規制値を下回る。LTG措置と移行措置は、AoL比率が100%未満であると報告した3つのグループ、及びこれらの措置を非適用とした場合、SCR比率が100%未満であると報告したグループに大きな影響を与える。

YCUシナリオの影響は、特に損害保険事業にさらされているグループにとって、負債の価値の減少によって完全には補償されない資産価値の減少によって引き起こされる。これは、SCRの低下を超えるEOFの実質的な低下をもたらし、その結果、6つのグループが100%を下回るSCR比率を報告する。LTG措置と暫定措置を非適用とすると、サンプルのほぼ半数が、SCR比率が規制値を下回ると報告するという重大な影響を与える。

NCシナリオに含まれる事象にさらされた25のグループは、主に総保険損失の半分以上を吸収する再保険の適用範囲に起因して、EOFの限定的な減少を伴うショックに対する耐性力を示している。 SCRの変化も制限されている。潜在的な脆弱性は、譲渡された損失が限られた数の取引相手に集中することから生じる可能性がある。

2|次のステップ

このテストは、不利なシナリオのもとでの所要自己資本の再評価における重要な前進である。さらに、それはグループの監督者と参加グループの間で確認された脆弱性についてのフォローアップ対話のための貴重な基礎を提供する。この点で、参加者が彼らの対応するリスク管理能力をさらに高めることが重要である。

EIOPAは、セクターのリスクと脆弱性をより深く理解するために、得られた結果をさらに分析する。それに基づき、EIOPAは、グループの監督当局と協力して、適切な場合には関連する側面に関する勧告を発表する予定である。さらに、サイバーリスクアンケートから得られた回答を詳しく述べ、その結果を将来のEIOPAの出版物に伝えることが計画されている。

EIOPAは、特に不利なシナリオ及び潜在的な二次的影響のもとでのBE(最良推定値)及びSCRの計算に関して、保険ストレステストに対するアプローチをさらに強化する。

7―まとめ

次回のレポートでは、これらの報告書に対する関係者からの反応等について報告する。

このレポートの関連カテゴリ

中村 亮一

研究・専門分野

(2019年01月17日「保険・年金フォーカス」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明 -

2024年04月23日

気候変動-温暖化の情報提示-気候変動問題の科学の専門家は“ドラマが少ない方向に誤る?” -

2024年04月23日

今後お金をかけたいもの・金融資産 -

2024年04月23日

今週のレポート・コラムまとめ【4/16-4/22発行分】 -

2024年04月22日

2024年3月、グローバル株式市場は上昇が継続

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!