- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-

中村 亮一

このレポートの関連カテゴリ

3―市場ストレスシナリオの影響-技術的準備金―

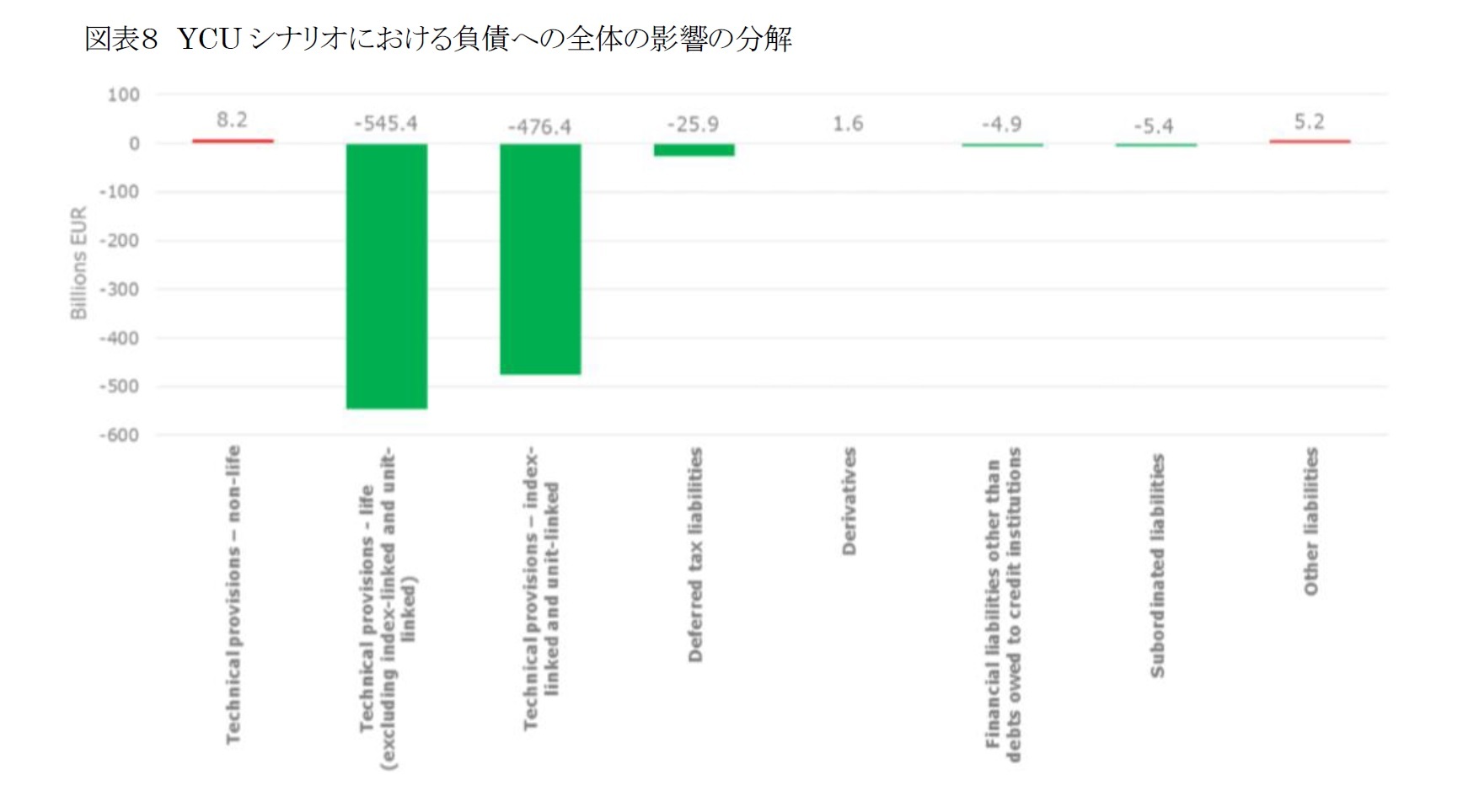

・YCUシナリオでは、利回り曲線の移動と解約ショックにより総生命保険TPが減少する。

・YCDシナリオでは、i)スワップレートへのショックとUFRの低下による全ての満期のRFR(リスクフリー金利) 曲線の減少、ii)長寿ショックのために、総生命保険TPが増加する。

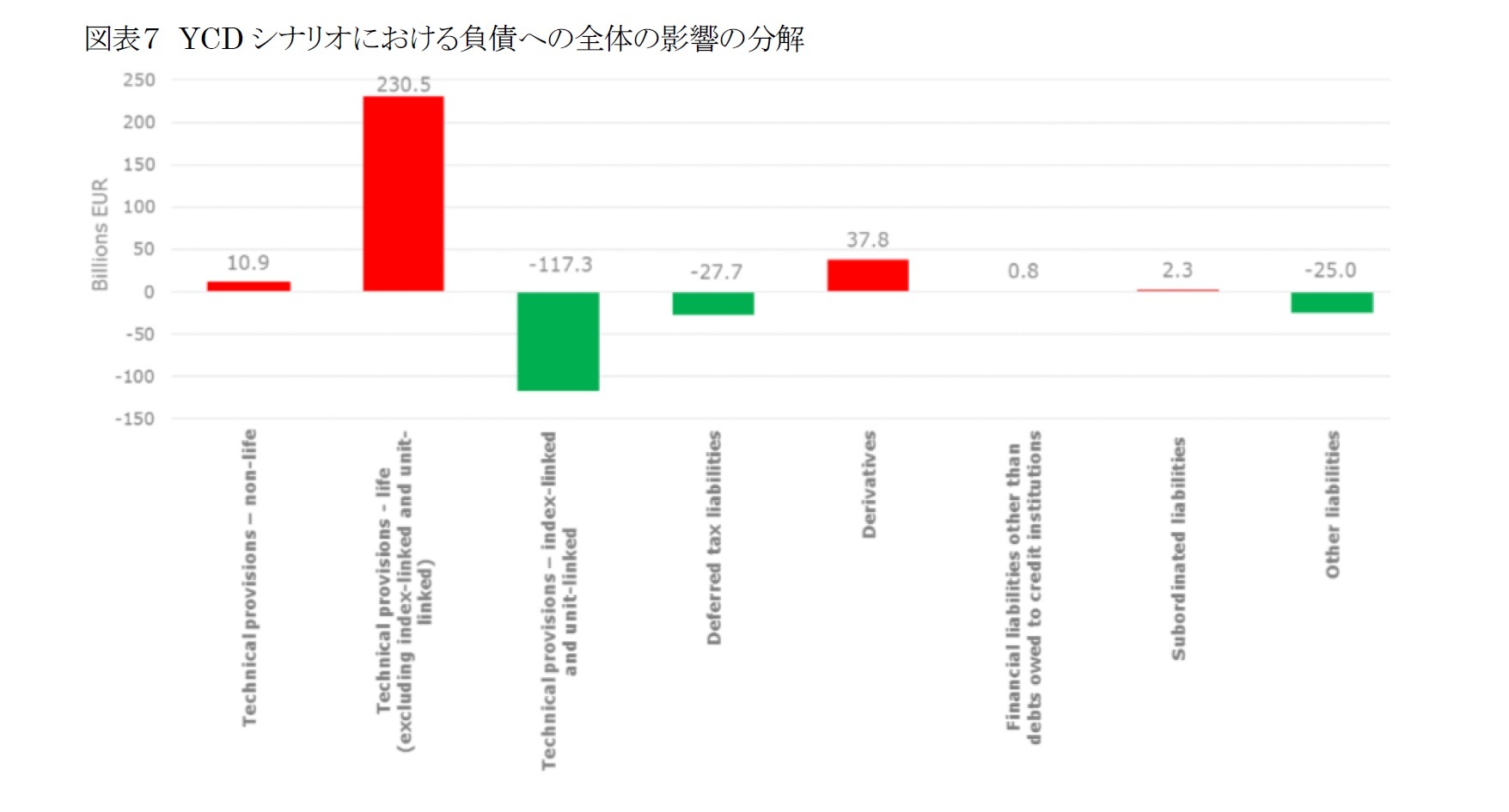

YCDシナリオでは、総TPの2.1%(1,241億ユーロ)の増加が観察されているが、これは主にRFR曲線(低いUFRを含む)の引き下げと長寿ショックによるTP生命保険の増加(+ 6.1%、2,305億ユーロ)によるものである(図表7)。ただし、生命保険TPの増加は、インデックスリンク及びユニットリンクTPの減少(▲1,173億ユーロ)によって一部相殺されている。ユニットリンク契約へのエクスポージャーは、一般的に保険会社によるリスクの限界的な保持によって特徴付けられ、ユニットリンクTPの減少を説明している。全体的に見て、より高いTPは、既に低利回り環境で収益性が低下している(再)保険グループにさらなる負担をかけている。

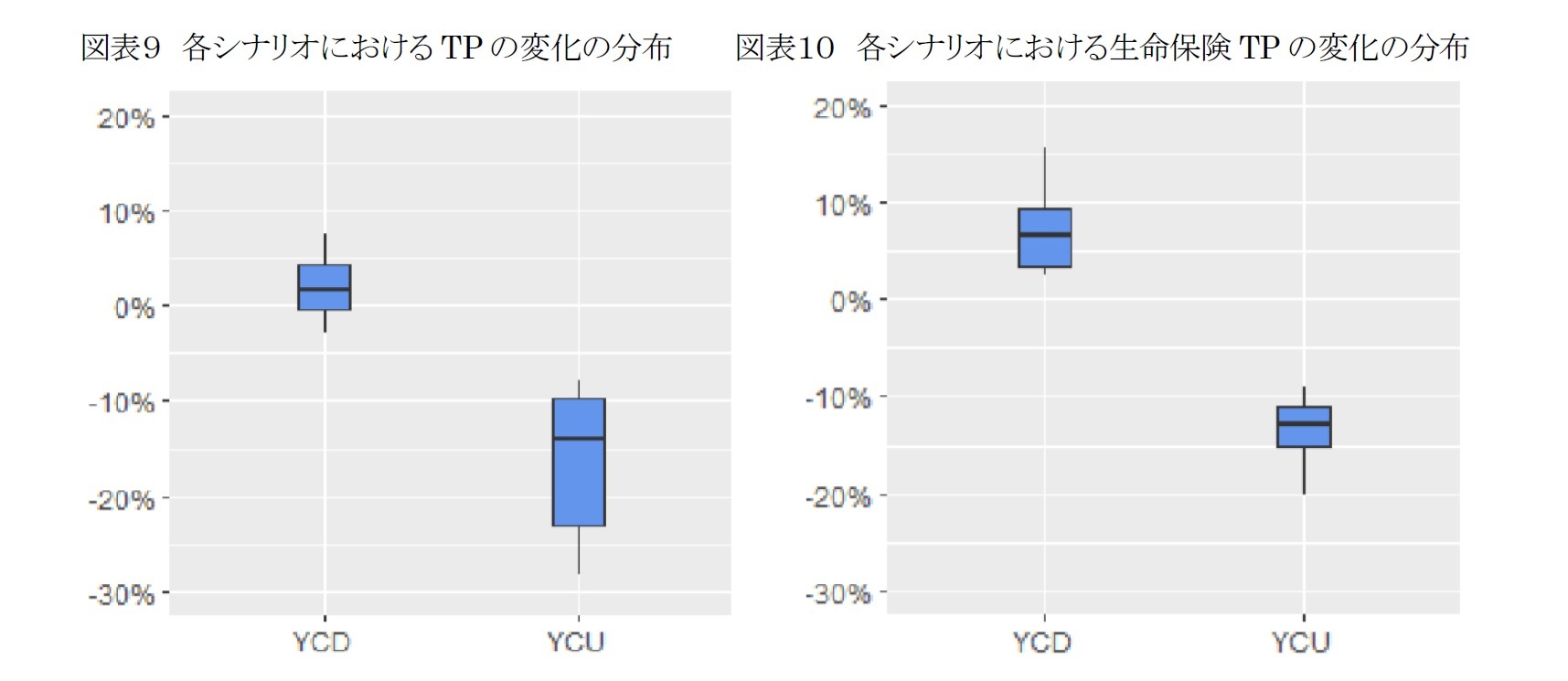

YCUシナリオのTPの変化は全て、結果のばらつき(25パーセンタイル: ▲23.1%、75パーセンタイル: ▲9.7%)にもかかわらず、一般的な引き下げの方向を向いている。TPの全般的な増加が予想されるYCDシナリオでは反対のことが観察される。変化の分布は偏りが少なく、中央値はTPの予想される増加を示している。ただし、分布の25パーセンタイルにランク付けされたグループは既にTPの減少を報告している。

4―市場ストレスシナリオの影響-自己資本指標―

1|適格自己資本(EOF)の変化

(1)YCUシナリオの場合

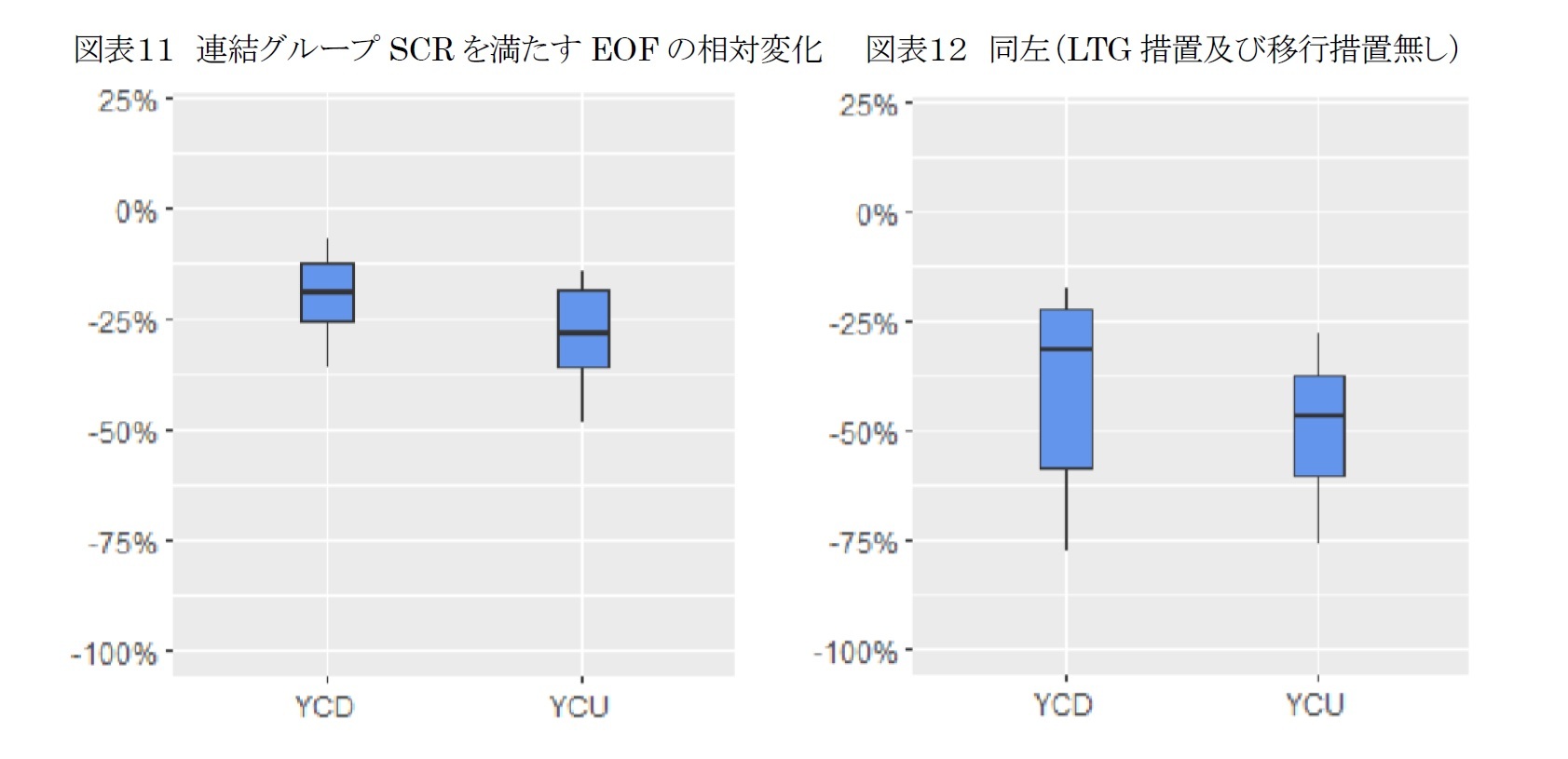

EOFへの最大の影響は、YCUシナリオにある。 EOF総額は、ベースラインでの総額6,555億ユーロから29.9%(1,962億ユーロ)減少して、ストレス後に4,593億ユーロになる(影響の分布は図表11に報告されている)。

YCUシナリオがEOFに与える影響は、LTG措置及び経過措置が非適用になった場合にさらに顕著になる。移行措置が非適用になった場合、総EOFは36.0%減少し、LTG措置と移行措置の両方が非適用になった場合、49.6%減少した(影響の分布は図表12に報告されている)。これは、移行措置や、特にLTG措置がその設計で想定しているショック吸収効果を強調している。

保険特有のストレスの適用から生じる潜在的なプラス効果に課された上限は、EOFの全体的な変化に限定的な影響を及ぼしている。この上限がなければ、EOFに対するYCUシナリオの影響は、総計で104億ユーロ減少する。これは総EOFの28.3%の減少に相当する。

(2)YCDシナリオの場合

EOFに対するYCDシナリオの影響は、YCUシナリオの影響よりも小さい(図表11)。YCDシナリオでは、EOF総額は23.5%(1,538億ユーロ)減少し、5,017億ユーロとなる。

YCUシナリオと同様に、LTG措置及び移行措置によってもたらされるショック吸収効果がある。移行措置の影響を除外すると、EOF総額は30.4%減少する。全てのLTG措置及び移行措置が非適用になった場合、EOFは42.8%減少する(影響の分布は図表12に報告されている)。

いずれのシナリオにおいても、EOFへの影響は主に、最大の構成要素であるBOFの変動によって左右され、ベースラインで92%を占めている。他の自己資本項目(自己資本、他の金融セクターの自己資本及び控除及び集計使用時の自己資本)の変化は、それほど重要ではない。BOFへのショックは主に負債に対する資産の超過の減少によるものであり、これは予測可能な配当金の減少又はTier 3 BOF要素としてのDTAの増加によりわずかに補填される可能性がある。

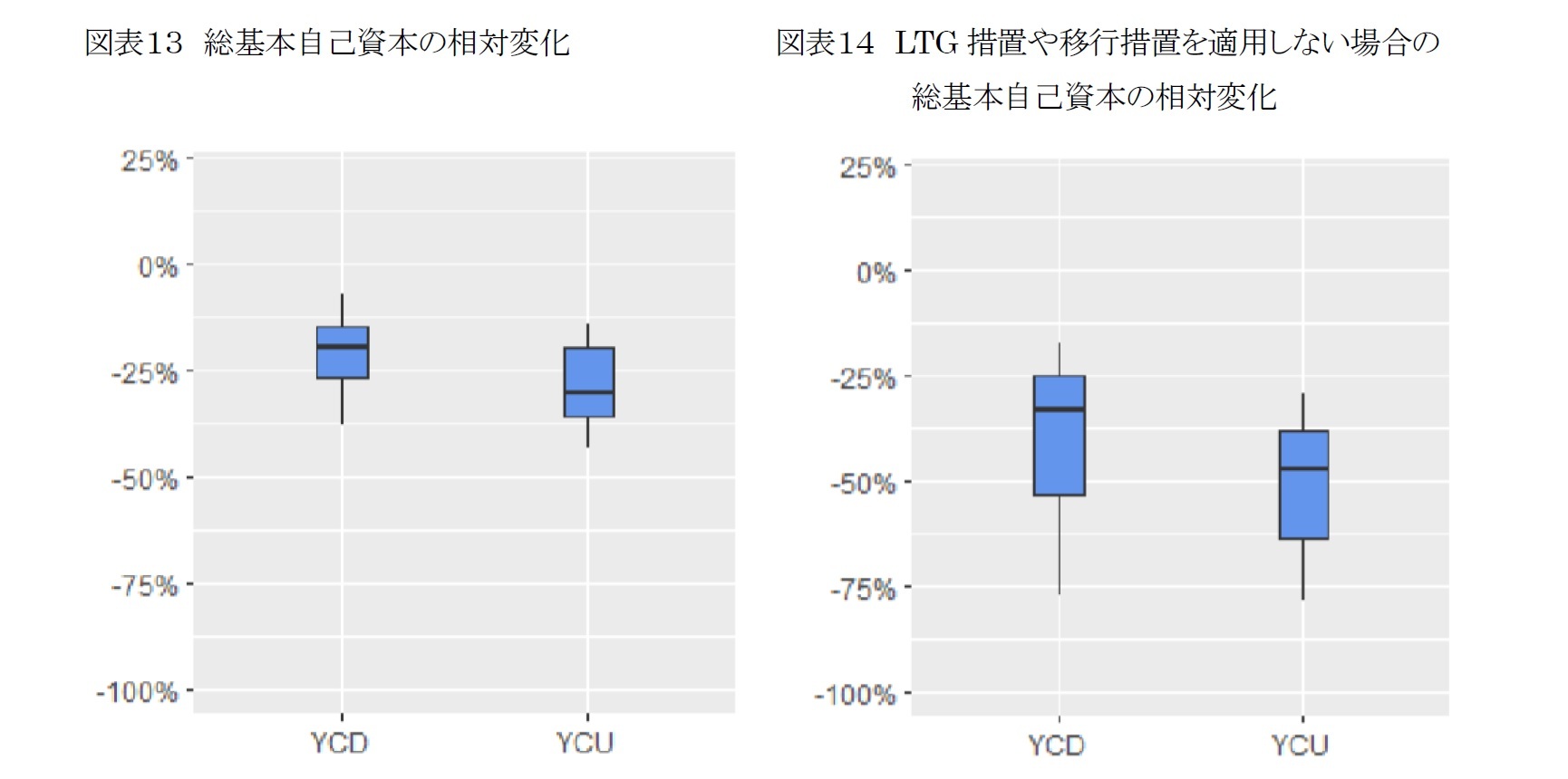

BOFの最大の変化は、グループが6,039億ユーロからストレス後に4,175億ユーロに30.9%減少したと報告しているYCUシナリオで発生する。YCDシナリオでは、BOFは6,039億ユーロから ストレス後の4,643億ユーロまで23.1%(1396億ユーロ)減少する(影響の分布は図表13に報告されている)。

LTG措置と移行措置を非適用とすると、シナリオの悪影響が増幅される。LTG措置又は移行措置を適用しない場合のBOFの総変動は、YCUシナリオでは▲50.9%、YCDシナリオでは▲42.9%となる(影響の分布は図表14に報告されている)。これもまた、LTG措置及び移行措置のショック軽減効果を示している。

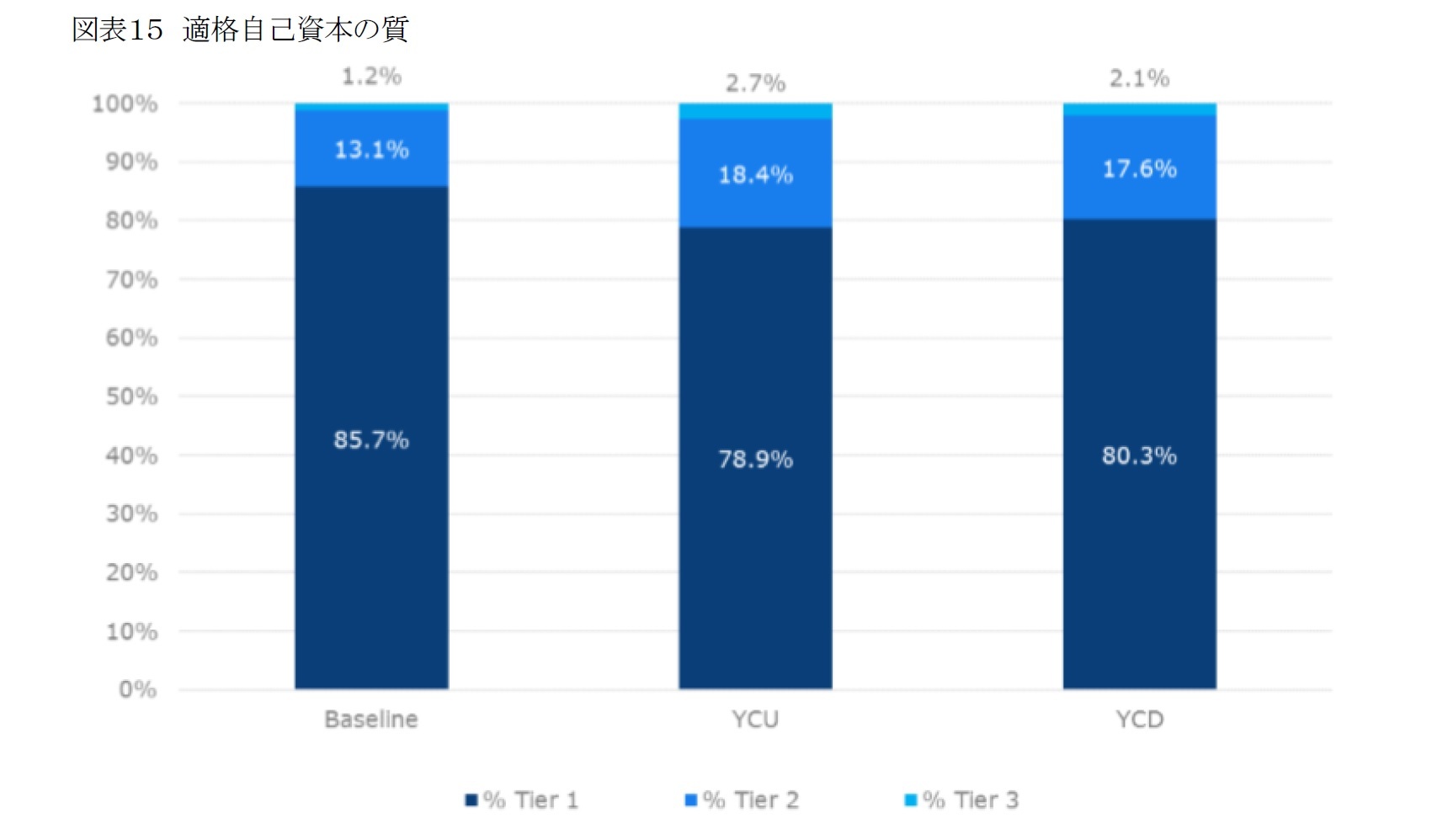

EOFの全体的な質は両方のシナリオで悪化する(図表15)。YCUシナリオでは、総EOFに対するTier 1 EOFの割合は85.7%から78.9%に減少し、Tier 2 EOFの割合は13.1%から18.4%に増加し、Tier 3 EOFの割合は1.2%から2.7%に増加する。YCDシナリオでも、似ているがあまり目立たない変化が見られる。Tier 1 EOFの割合は80.3%に減少し、Tier 2 EOFとTier 3 EOFの割合はそれぞれ17.6%と2.1%に増加する。

Tier 1 EOFは依然として総EOFの約80%を占めているが、Tier 2及びTier 3資本の絶対値(YCDシナリオの場合)及び相対的シェアの両方における寄与の増加は、 SCRをカバーするためのより質の低い自己資本項目へ高い依存を示している。

このレポートの関連カテゴリ

中村 亮一

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAによる2018年保険ストレステストの結果について(3)-市場ストレスシナリオの影響と次のステップ-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!