- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- ユーロ相場の低迷は続くのか?

2019年01月11日

1.トピック:ユーロ相場の低迷は続くのか?

今年の為替市場では、年初に一時急激な円高ドル安が進行し、波乱の幕開けとなった。この間、円高ドル安進行の影に隠れがちだが、ユーロ円も一時119円台まで円高が進み、足元でも124円台までの戻りに留まっている。また、より長い目でみても、昨年春以降、ユーロは対ドル・対円ともに大きく下落しており、低迷から抜け出せない状況が続いている。足元のユーロ円は1年前に比べて10円近く低い水準にある(表紙図表参照)。

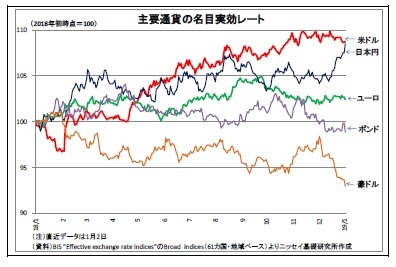

今年の為替市場では、年初に一時急激な円高ドル安が進行し、波乱の幕開けとなった。この間、円高ドル安進行の影に隠れがちだが、ユーロ円も一時119円台まで円高が進み、足元でも124円台までの戻りに留まっている。また、より長い目でみても、昨年春以降、ユーロは対ドル・対円ともに大きく下落しており、低迷から抜け出せない状況が続いている。足元のユーロ円は1年前に比べて10円近く低い水準にある(表紙図表参照)。視点を変えて、幅広い通貨に対する強弱感を示す実効レート1でみても、ユーロは低迷している。昨年は米国の利上げを背景に新興国通貨から資金が流出し、先進国通貨に流入する地合いであったため、ユーロの実効レートも昨年初比でプラス圏を維持してきたものの伸び悩んできた。この間にドルと円の実効レートは大きく上昇したため、対ドル、対円でのユーロ安が進んだ。

昨年終盤以降は、米国経済の先行き不安などからドル実効レートの上昇が止まったが、マネーはユーロに向わず、円に集中したことで円が独歩高になることとなった。

1 各通貨について、当該通貨と他通貨の間の為替レートを貿易ウェイトで加重平均して指数化したもので、各通貨の総合的な強弱を示す。本稿ではBIS算出の(名目)実効レートを使用(61カ国ベース、各通貨のウェイトは2011~2013年の貿易状況に基づく)。

(利上げ観測後退+政治リスク)

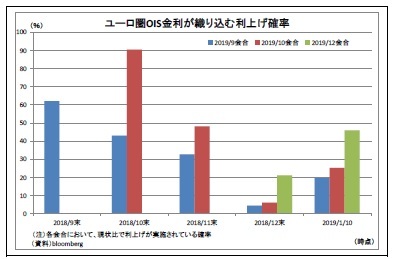

(利上げ観測後退+政治リスク)このように、昨年春以降、(対ドル・対円で)ユーロ安が続いてきた背景には、金融政策の正常化を目指すECBの利上げ(マイナス金利縮小)観測が後退したことがある。ECBは、昨年6月に年内の量的緩和終了と合わせて「少なくとも2019年夏までは金利を据え置く」とのフォワードガイダンスを導入したため、より早期の利上げ観測は沈静化した。また、その後はしばらく2019年秋の利上げが最有力視されていたが、どんどん後退していくことになった。ユーロ圏のOIS金利が織り込む2019年秋(9~10月)の利上げ確率は昨年後半に大きく低下し、足元では2割前後まで落ち込んでいる。また、2019年末の利上げ確率で見ても織り込みは50%に満たない。このように利上げ観測が大きく後退したことでユーロの魅力が低下し、景気が堅調な米国のドルや追加緩和余地が乏しい日本の円に対して下落することになった。

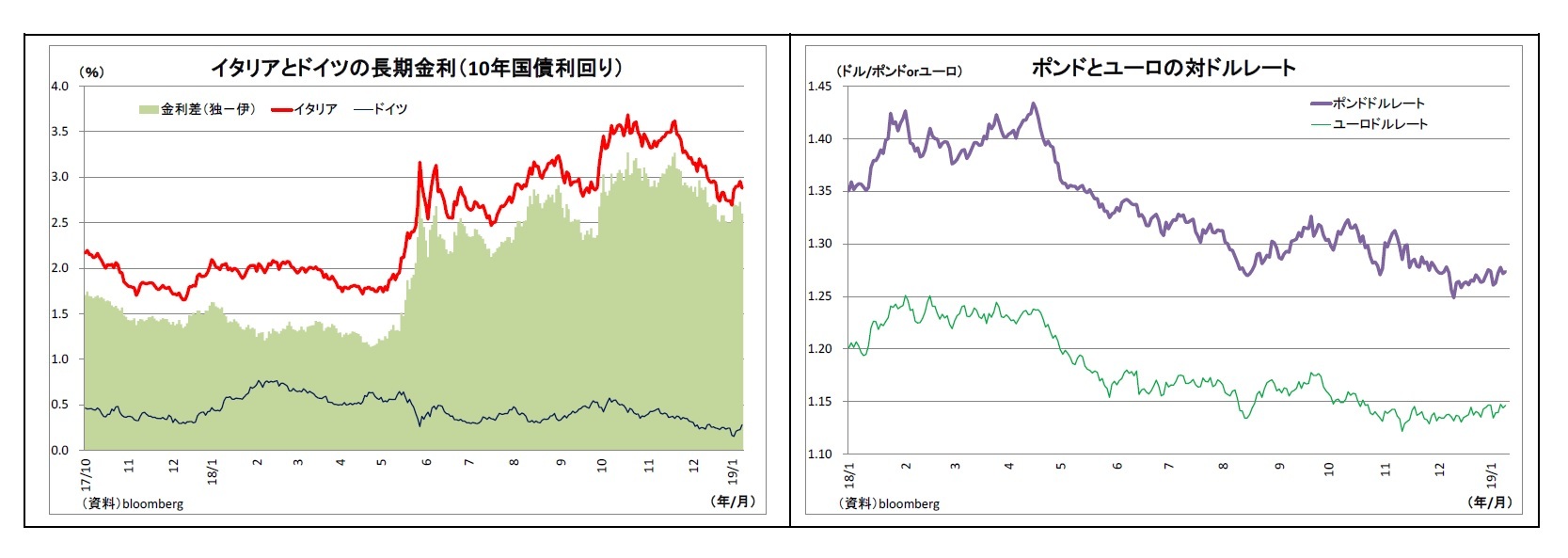

さらに、欧州の政治リスクもユーロ安に拍車をかけた。まず、昨年半ばのポピュリズム政権発足以降、イタリアの財政に対する懸念が高まった。イタリア財政への懸念の度合いを表すイタリアとドイツの長期金利差はイタリア政府とEUとの間で2019年予算を巡る軋轢が高まった秋にかけて拡大し、ユーロの下落圧力になった。一方。その後12月にはイタリアが予算を一部修正し、EUが承認したことで市場の懸念は一服している。

しかし、だからといってユーロ圏にとっての政治リスクが払拭されたわけではない。英国のEU離脱というリスクも抱えているためだ。この問題の主役は英国であり、影響を最も受けるのも英国だが、ユーロ圏も英経済との結びつきが相対的に強いことから、EU離脱に対する懸念が高まる際に、ポンドとともにユーロも連れ安になる傾向がある。実際、ポンドとユーロの対ドルレートには強い連動性が確認できる。英国の総選挙で与党が敗北し離脱のハードルが上がった昨年6月以降で計算した場合、ポンドと円の各対ドルレートの相関係数が0.17に留まるのに対し、ポンドドルとユーロドルの相関係数は0.80と非常に高い連動性を示している。

しかし、だからといってユーロ圏にとっての政治リスクが払拭されたわけではない。英国のEU離脱というリスクも抱えているためだ。この問題の主役は英国であり、影響を最も受けるのも英国だが、ユーロ圏も英経済との結びつきが相対的に強いことから、EU離脱に対する懸念が高まる際に、ポンドとともにユーロも連れ安になる傾向がある。実際、ポンドとユーロの対ドルレートには強い連動性が確認できる。英国の総選挙で与党が敗北し離脱のハードルが上がった昨年6月以降で計算した場合、ポンドと円の各対ドルレートの相関係数が0.17に留まるのに対し、ポンドドルとユーロドルの相関係数は0.80と非常に高い連動性を示している。

(ユーロは春以降上昇基調へ)

従って、今後のユーロ相場の行方を占ううえで重要なポイントになるのも、ユーロ圏の景気と政治リスクの動向ということになる。具体的には、「景気回復の勢いが戻るのか?」、「英国のEU離脱をはじめとする政治リスクが緊迫化するのか?」という点だ。

当面については、ユーロの上値は重く、下振れリスクも高い状況が続きそうだ。来週に英国でEU離脱案の採決が予定され、EU離脱問題が山場を迎えるが、しばらく混乱が予想されるためだ。仮に英国が「合意なしの離脱」に陥るとしても、ある程度事前の対応措置が採られることでユーロ圏の景気が大打撃を被ることはないとみているが、市場の警戒感の高まりは避けられず、ユーロの下押し圧力になる。

一方、その後、春以降はユーロの持ち直しを予想している。この頃にはEU離脱問題の先行き不透明感も緩和していることが期待されるほか、ユーロ圏の景気も今後持ち直していく可能性が高いためだ。

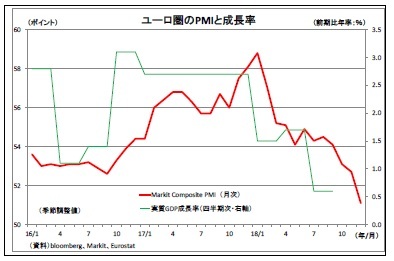

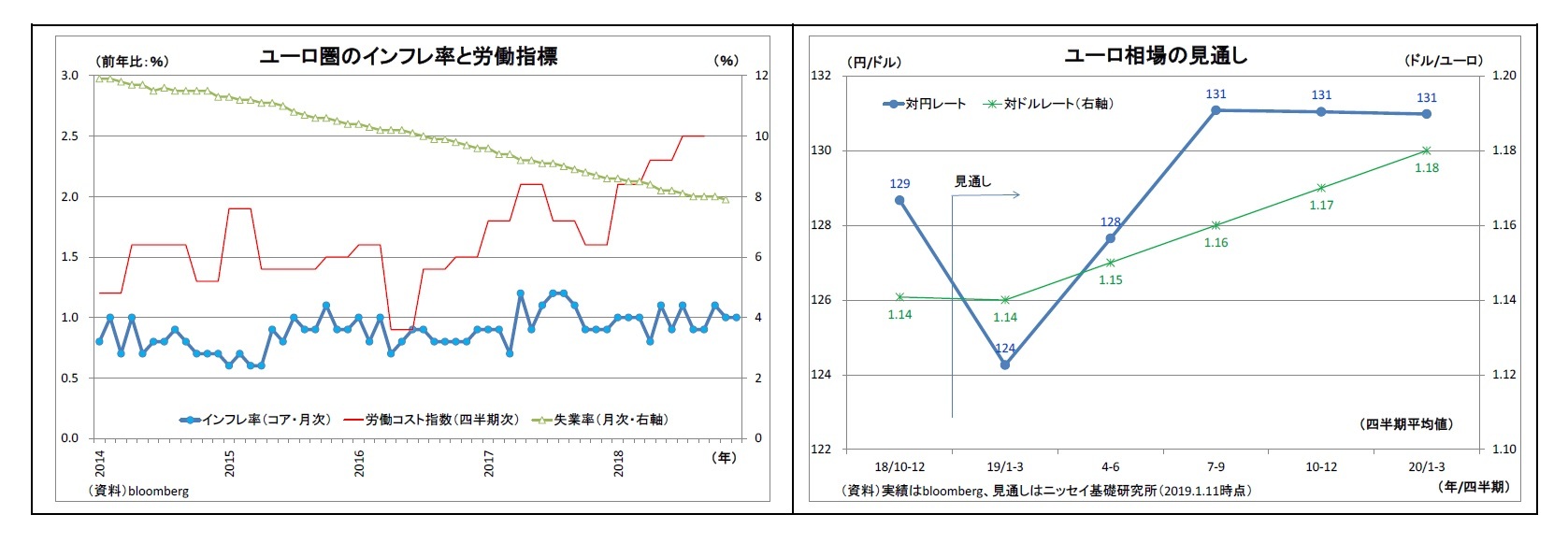

昨年の景気減速は確かに急であったが、天候不順や自動車産業での新排ガス基準対応を巡る混乱といった特殊要因も一部影響している。また、景気が減速するなかでも、ユーロ圏の雇用情勢は改善を続けており、失業率の改善を背景に多くの賃金指標が賃金上昇圧力の高まりを示している。今後は特殊要因の剥落、所得の改善などを背景に景気が持ち直しに向い、物価上昇率(コア)も上昇ペースを維持・拡大するだろう。ECBの利上げ(マイナス金利の縮小)着手は秋から年末になるとみられるが、市場では先んじて利上げ観測が回復し、ユーロの追い風になるとみている。対ドル、対円ともにユーロ高に向うだろう。

以上がメインシナリオとなるが、このシナリオが実現するには、(ユーロ圏にとっての)海外経済の失速が避けられることが前提条件となる。現状ではまだリスクシナリオだが、貿易摩擦激化の影響などから米中経済が大きく減速したり、減税効果剥落などで米国経済が失速したりするようなことになれば、ユーロ圏の景気・物価も悪影響を免れず、ECBの利上げも遠のくことになる。その際には、ユーロドルは利上げ観測消滅に伴うユーロ安圧力と利下げ観測台頭に伴うドル安圧力の綱引きとなるが、ユーロ円では緩和余地の乏しい円が買われ、円高ユーロ安が進行することになるだろう。

従って、今後のユーロ相場の行方を占ううえで重要なポイントになるのも、ユーロ圏の景気と政治リスクの動向ということになる。具体的には、「景気回復の勢いが戻るのか?」、「英国のEU離脱をはじめとする政治リスクが緊迫化するのか?」という点だ。

当面については、ユーロの上値は重く、下振れリスクも高い状況が続きそうだ。来週に英国でEU離脱案の採決が予定され、EU離脱問題が山場を迎えるが、しばらく混乱が予想されるためだ。仮に英国が「合意なしの離脱」に陥るとしても、ある程度事前の対応措置が採られることでユーロ圏の景気が大打撃を被ることはないとみているが、市場の警戒感の高まりは避けられず、ユーロの下押し圧力になる。

一方、その後、春以降はユーロの持ち直しを予想している。この頃にはEU離脱問題の先行き不透明感も緩和していることが期待されるほか、ユーロ圏の景気も今後持ち直していく可能性が高いためだ。

昨年の景気減速は確かに急であったが、天候不順や自動車産業での新排ガス基準対応を巡る混乱といった特殊要因も一部影響している。また、景気が減速するなかでも、ユーロ圏の雇用情勢は改善を続けており、失業率の改善を背景に多くの賃金指標が賃金上昇圧力の高まりを示している。今後は特殊要因の剥落、所得の改善などを背景に景気が持ち直しに向い、物価上昇率(コア)も上昇ペースを維持・拡大するだろう。ECBの利上げ(マイナス金利の縮小)着手は秋から年末になるとみられるが、市場では先んじて利上げ観測が回復し、ユーロの追い風になるとみている。対ドル、対円ともにユーロ高に向うだろう。

以上がメインシナリオとなるが、このシナリオが実現するには、(ユーロ圏にとっての)海外経済の失速が避けられることが前提条件となる。現状ではまだリスクシナリオだが、貿易摩擦激化の影響などから米中経済が大きく減速したり、減税効果剥落などで米国経済が失速したりするようなことになれば、ユーロ圏の景気・物価も悪影響を免れず、ECBの利上げも遠のくことになる。その際には、ユーロドルは利上げ観測消滅に伴うユーロ安圧力と利下げ観測台頭に伴うドル安圧力の綱引きとなるが、ユーロ円では緩和余地の乏しい円が買われ、円高ユーロ安が進行することになるだろう。

2.日銀金融政策(12月):海外リスクを警戒、金利低下は「問題ない」

(日銀)現状維持

日銀は12月19日~20日に開催された金融政策決定会合において金融政策を維持した(賛成7・反対2)。原田、片岡両審議委員は、これまで同様、長短金利操作とフォワードガイダンスに対して反対を表明した。

声明文では、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いたほか、個別項目にも特段の変更は無かった。先行きの見通しについても、従来同様、経済が緩やかな拡大を続け、物価上昇率が2%に向けて上昇していくとのシナリオが維持された。

会合後の総裁記者会見では、株価の急落などを受けて世界経済の下振れリスクに関する質問が相次いだ。黒田総裁は前回同様、「経済の見通しについて、確かに海外経済の動向を中心に下振れリスクの方が大きい」ことを認め、「特に米中間の貿易摩擦を始めとする、保護主義的な動きの帰趨には注意が必要」と警戒感を示しつつも、「これまでのところ貿易摩擦の影響は限定的に留まっている」との認識を示し、IMFの世界経済見通しを挙げながら、「現時点では、わが国の景気が、先行き緩やかな拡大を続ける、という中心的な見通しに変化はない」と説明。株安についても、影響を注視するとしながら、「ベースとなる企業収益の見通しは総じてしっかりしているし、経済のファンダメンタルズにも大きな変化はみられていない」との認識を示した。

そのうえで、追加緩和の可能性については、「将来、物価安定の目標に向けたモメンタムを維持するために必要と判断されれば、もちろん適時・適切に追加緩和を検討していくことになる」とし、具体的な手段として、従来同様、短期政策金利の引き下げ、長期金利操作目標の引き下げ、資産買入れの拡大、マネタリーベースの拡大ペースの加速などを挙げた。

また、最近の原油価格下落、今後の携帯電話料金値下げ、教育無償化等の影響については、「基本的な考え方としては、(中略)一時的なインパクト」との見方を示したが、「適合的期待による予想物価上昇率への影響がかなり大きいので、(中略)十分注意していく必要がある」との認識を示した。

なお、長期金利の低下が進んでいることに関しては、「欧米の長期金利が下がる中で、日本の長期金利も下がっており、これ自体は何ら問題ではない」、「金利の動きが経済・物価、内外の金融市場の動きなどを反映して動いているのであれば、その幅(-0.2~0.2%)の範囲内で動くこと自体は、むしろ国債市場の機能度が高まるので、問題はない」と、現状問題視しないとの姿勢を示した。

その後、12月28日に公表された「金融政策決定会合における主な意見(12月開催分)」では、会合において、海外経済の減速や下振れリスクの増大を指摘する意見が相次いでいたことが明らかになった。一方で金融政策運営については、「現在の金融緩和政策を粘り強く続けていくことが必要」との意見が引き続き多数を占めている。

日銀は12月19日~20日に開催された金融政策決定会合において金融政策を維持した(賛成7・反対2)。原田、片岡両審議委員は、これまで同様、長短金利操作とフォワードガイダンスに対して反対を表明した。

声明文では、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いたほか、個別項目にも特段の変更は無かった。先行きの見通しについても、従来同様、経済が緩やかな拡大を続け、物価上昇率が2%に向けて上昇していくとのシナリオが維持された。

会合後の総裁記者会見では、株価の急落などを受けて世界経済の下振れリスクに関する質問が相次いだ。黒田総裁は前回同様、「経済の見通しについて、確かに海外経済の動向を中心に下振れリスクの方が大きい」ことを認め、「特に米中間の貿易摩擦を始めとする、保護主義的な動きの帰趨には注意が必要」と警戒感を示しつつも、「これまでのところ貿易摩擦の影響は限定的に留まっている」との認識を示し、IMFの世界経済見通しを挙げながら、「現時点では、わが国の景気が、先行き緩やかな拡大を続ける、という中心的な見通しに変化はない」と説明。株安についても、影響を注視するとしながら、「ベースとなる企業収益の見通しは総じてしっかりしているし、経済のファンダメンタルズにも大きな変化はみられていない」との認識を示した。

そのうえで、追加緩和の可能性については、「将来、物価安定の目標に向けたモメンタムを維持するために必要と判断されれば、もちろん適時・適切に追加緩和を検討していくことになる」とし、具体的な手段として、従来同様、短期政策金利の引き下げ、長期金利操作目標の引き下げ、資産買入れの拡大、マネタリーベースの拡大ペースの加速などを挙げた。

また、最近の原油価格下落、今後の携帯電話料金値下げ、教育無償化等の影響については、「基本的な考え方としては、(中略)一時的なインパクト」との見方を示したが、「適合的期待による予想物価上昇率への影響がかなり大きいので、(中略)十分注意していく必要がある」との認識を示した。

なお、長期金利の低下が進んでいることに関しては、「欧米の長期金利が下がる中で、日本の長期金利も下がっており、これ自体は何ら問題ではない」、「金利の動きが経済・物価、内外の金融市場の動きなどを反映して動いているのであれば、その幅(-0.2~0.2%)の範囲内で動くこと自体は、むしろ国債市場の機能度が高まるので、問題はない」と、現状問題視しないとの姿勢を示した。

その後、12月28日に公表された「金融政策決定会合における主な意見(12月開催分)」では、会合において、海外経済の減速や下振れリスクの増大を指摘する意見が相次いでいたことが明らかになった。一方で金融政策運営については、「現在の金融緩和政策を粘り強く続けていくことが必要」との意見が引き続き多数を占めている。

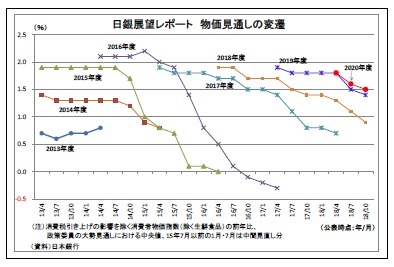

今月22日~23日に行われる決定会合後の展望レポートでは、2020年度にかけての物価見通しが改定されるが、最近の原油価格下落などの影響により、下方修正が避けられないだろう。物価目標達成はますます遠のくことになり、日銀の対応について説明を求める声が強まりそうだ。

今月22日~23日に行われる決定会合後の展望レポートでは、2020年度にかけての物価見通しが改定されるが、最近の原油価格下落などの影響により、下方修正が避けられないだろう。物価目標達成はますます遠のくことになり、日銀の対応について説明を求める声が強まりそうだ。なお、物価目標達成に向けたハードルはますます高まっているが、日銀は副作用への警戒から容易に追加緩和に踏み切れない状況にある。従って、出きる限り現状維持を続けるだろう。やむを得ず追加緩和に踏み切る際も、即時の副作用が小さいETF買入れ増額やフォワードガイダンスの強化が最有力の選択肢になるとみられる2。

中期的には、日銀は副作用緩和のために、さらなる金利変動幅の拡大(実質的な金利上昇許容幅の拡大)に向わざるを得ないと見ているが、世界経済が失速を回避するとの前提でも、消費税率引き上げの影響が一巡するまでは難しい。次回の金利変動幅拡大は2020年春になると見込んでいる。

2 追加緩和の余地や選択肢の考察については、「日銀の追加緩和余地を考える~有効な手段は残っているのか?」(基礎研レター、2018年12月28日)をご参照ください。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月16日

金融分野におけるグリーンウォッシングの規制にむけて(欧州)-EIOPAと欧州保険協会の意見表明 -

2024年04月16日

山を分けていく問題-得られた答えをどのように解釈する? -

2024年04月16日

引き続き高成長が予想されるインド保険市場-2022年の生保収入保険料は前年の世界第9位から第7位に浮上- -

2024年04月16日

Googleの運用型広告訴訟-米国司法省等から競争法違反との訴え -

2024年04月16日

今週のレポート・コラムまとめ【4/9-4/15発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【ユーロ相場の低迷は続くのか?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ユーロ相場の低迷は続くのか?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!