- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

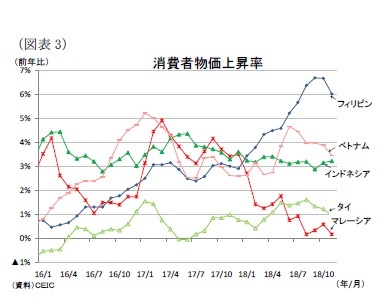

- 【アジア・新興国】東南アジア経済の見通し~19年は底堅い成長も、輸出鈍化と利上げの影響で減速傾向

2018年12月21日

1.東南アジア経済の概況と見通し

(経済概況:内需を中心に底堅く推移)

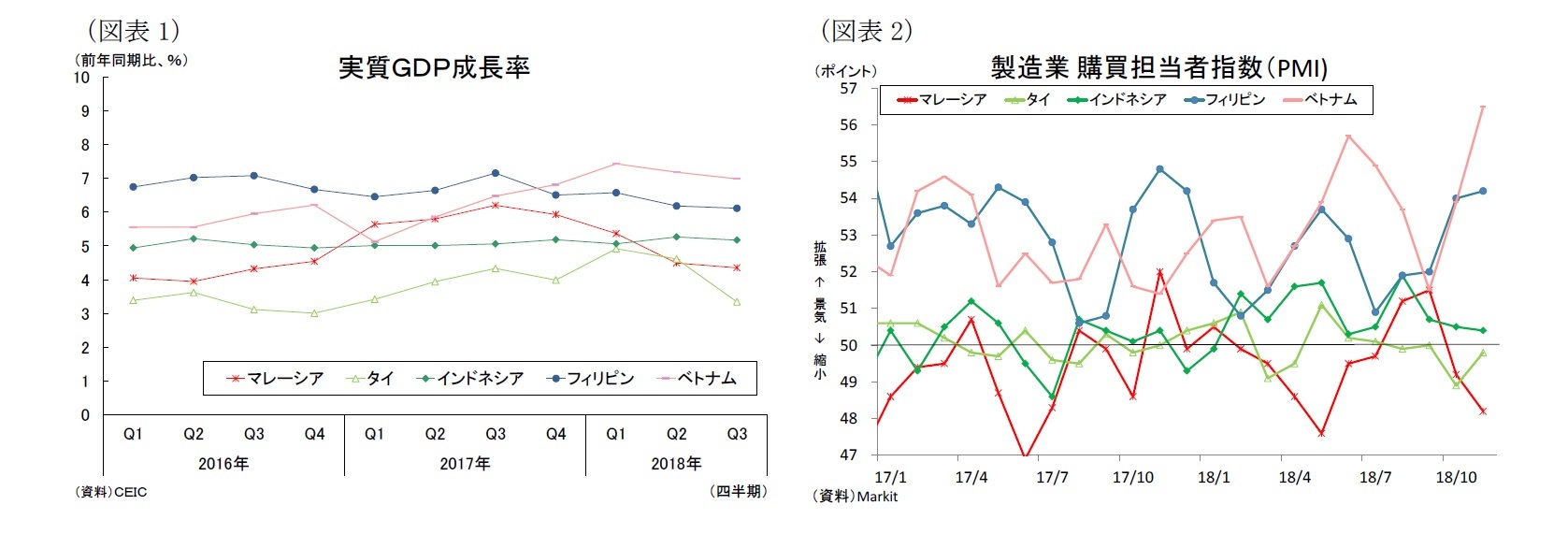

東南アジア5カ国の経済は、18年7-9月期の実質GDP成長率がそれぞれ低下したが、引き続き内需を中心に底堅い成長が続いている(図表1)。

民間消費は雇用・所得環境の改善と物価の安定を背景に昨年から加速している。また投資は企業業績の改善や設備稼働率の上昇により設備投資が拡大、政府主導のインフラプロジェクトの進展により建設投資も堅調に推移するなど、堅調な内需に大きな変化はみられない。7-9月期の輸出はタイとマレーシアが天候要因やコモディティの供給ショックなどで急低下した。輸出の基調としては堅調を維持しているとみられるが、昨年の高水準から増勢は鈍化している。一方で輸入は内需拡大を背景に輸出を上回る伸びが続いており、純輸出の成長率寄与度は悪化傾向にある。

11月の製造業購買担当者指数(PMI)はインドネシアとフィリピン、ベトナムの3カ国が景況感の分岐点である50を上回る一方、タイとマレーシアが50を下回って推移しており、国毎のばらつきが広がっている(図表2)。国別に見ると、まず製造業の好調続くベトナムとフィリピンはそれぞれ11月が56.5ポイント、54.2ポイントまで上昇しており、またインドネシアは現在10ヵ月連続で50を上回って景気回復が定着したかにみえる。一方、マレーシアは9月のタックス・ホリデーの終了により急低下した。タイは10月に輸出の下振れで低下したが、11月に50近辺まで上昇した。

東南アジア5カ国の経済は、18年7-9月期の実質GDP成長率がそれぞれ低下したが、引き続き内需を中心に底堅い成長が続いている(図表1)。

民間消費は雇用・所得環境の改善と物価の安定を背景に昨年から加速している。また投資は企業業績の改善や設備稼働率の上昇により設備投資が拡大、政府主導のインフラプロジェクトの進展により建設投資も堅調に推移するなど、堅調な内需に大きな変化はみられない。7-9月期の輸出はタイとマレーシアが天候要因やコモディティの供給ショックなどで急低下した。輸出の基調としては堅調を維持しているとみられるが、昨年の高水準から増勢は鈍化している。一方で輸入は内需拡大を背景に輸出を上回る伸びが続いており、純輸出の成長率寄与度は悪化傾向にある。

11月の製造業購買担当者指数(PMI)はインドネシアとフィリピン、ベトナムの3カ国が景況感の分岐点である50を上回る一方、タイとマレーシアが50を下回って推移しており、国毎のばらつきが広がっている(図表2)。国別に見ると、まず製造業の好調続くベトナムとフィリピンはそれぞれ11月が56.5ポイント、54.2ポイントまで上昇しており、またインドネシアは現在10ヵ月連続で50を上回って景気回復が定着したかにみえる。一方、マレーシアは9月のタックス・ホリデーの終了により急低下した。タイは10月に輸出の下振れで低下したが、11月に50近辺まで上昇した。

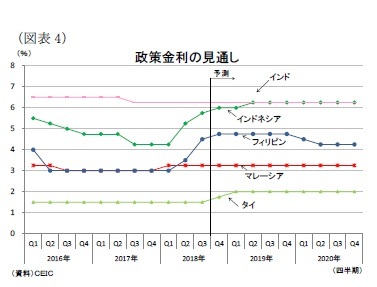

(物価:当面は原油価格下落により低下、その後も安定して推移)

(物価:当面は原油価格下落により低下、その後も安定して推移)消費者物価上昇率(以下、インフレ率)は、今年前半に食品価格と原油価格の上昇が物価の押上げ要因となって総じて上昇傾向にあったが、足元では食品価格と原油価格の上昇が一服して低下傾向にある(図表3)。フィリピンは更に年初の物品税増税も加わりインフレが高進したが、政府によるコメの輸入制度改革や推奨小売価格制度の導入で上昇に歯止めがかかった。なお、インドネシアとマレーシアについては補助金復活や政府の価格統制により燃料価格が安定して推移、更にマレーシアは物品・サービス税(GST)の廃止により一段とインフレ率が低下した。

先行きのインフレ率は足元の原油価格下落により当面低下傾向で推移し、その後も来年末にかけて景気の伸び悩みや通貨安による輸入物価の押上げが弱まることから安定して推移すると予想する。

(金融政策:引き締め姿勢は軟化へ)

(金融政策:引き締め姿勢は軟化へ)東南アジアの金融政策は、昨年まで低インフレを背景に緩和的な金融政策がとられてきたが、今年に入って引き締め方向に舵を切る動きがみられた(図表4)。先行きの物価上昇や米国の金融引締めを背景とする新興国からの資金流出圧力が強まるなか、インドネシアは5-11月にかけて通貨防衛のための利上げ(計+1.75%)を実施、フィリピンはインフレ高進が収まらず同じく5月から段階的に利上げ(計+1.75%)を実施してきた。またマレーシアは今年1月、タイは12月にそれぞれ+0.25%利上げを実施したが、インドネシアやフィリピンのように物価上昇や通貨安への対応ではなく、金融政策の正常化が目的であった。

金融政策の先行きは、物価上昇と通貨の下落圧力が和らぐなか、現在引締め気味の政策スタンスが軟化するだろう。来年には米国の追加利上げの打ち止めが予想され、新興国通貨の下落圧力は今年に比べて弱まりそうだ。もっとも、その後は世界経済の減速傾向が強まる恐れがあるため、新興国からの資金流出に対する懸念は払拭されることはないとみている。国別に見ると、アジアの中でも通貨下落に対する警戒感が強いインドネシアが米国の利上げ打ち止めまで追随的な利上げを実施、タイも金融正常化を目的に来年1-3月にもう1段の追加利上げを実施すると予想する。一方、来年からインフレ率の低下が見込まれるフィリピンは、米国の追加利上げ打ち止め後に今年大幅に引き上げた政策金利を引き下げると予想する。

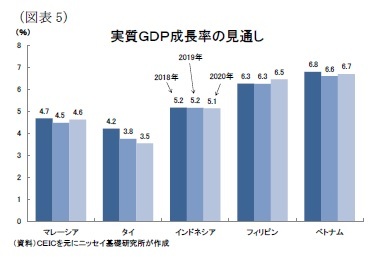

(経済見通し:景気下振れリスクを抱えるも底堅く成長)

東南アジア経済の先行きは、米国が仕掛ける貿易戦争の激化により企業の投資マインドが悪化して景気が下振れる懸念が燻るものの、総じて内需中心の底堅い成長が続くと予想する。

まず外需は、米国を中心に先進国経済が底堅い成長を続けるため、輸出の増加傾向は続きそうだ。もっともITサイクルのピークアウトや主要貿易相手国の中国経済の景気減速により、各国の輸出の増勢鈍化は避けられないと予想する。なお、米国の対中制裁関税の税率引上げについては、中国向けの原材料・中間財の輸出が落ち込むだろうが、中国の対米輸出を代替する輸出品を有する東南アジア地域には貿易転換効果が見込まれる。実際の貿易活動への影響は国毎に異なるだろうが、東南アジア地域全体としてみると大きな影響は現れない見通しである。一方、輸入は堅調な国内需要を反映して高めの伸びが続くため、各国の純輸出の成長率寄与度は18年と比べて悪化すると予想する。

東南アジア経済の先行きは、米国が仕掛ける貿易戦争の激化により企業の投資マインドが悪化して景気が下振れる懸念が燻るものの、総じて内需中心の底堅い成長が続くと予想する。

まず外需は、米国を中心に先進国経済が底堅い成長を続けるため、輸出の増加傾向は続きそうだ。もっともITサイクルのピークアウトや主要貿易相手国の中国経済の景気減速により、各国の輸出の増勢鈍化は避けられないと予想する。なお、米国の対中制裁関税の税率引上げについては、中国向けの原材料・中間財の輸出が落ち込むだろうが、中国の対米輸出を代替する輸出品を有する東南アジア地域には貿易転換効果が見込まれる。実際の貿易活動への影響は国毎に異なるだろうが、東南アジア地域全体としてみると大きな影響は現れない見通しである。一方、輸入は堅調な国内需要を反映して高めの伸びが続くため、各国の純輸出の成長率寄与度は18年と比べて悪化すると予想する。

内需は堅調を維持すると予想する。まず投資は政府主導のインフラプロジェクトが引き続き進展すると共に、これが呼び水となって建設投資が官民揃って堅調に推移しよう。もっとも設備投資は企業業績の改善や稼働率の上昇などから短期的には改善を続けるだろうが、輸出の増勢鈍化や金利上昇が波及するなかで頭打ち、もしくは鈍化に転じる見通しである。なお、米中貿易戦争を背景に中国から東南アジアに生産拠点を移設する企業の動きは早まりつつあることは(中期的な)投資の下支えに繋がる期待がある。次に消費は、輸出の増加傾向とインフラプロジェクトの進展を背景に良好な雇用・所得環境が続くこと、先行きの物価上昇圧力の後退が家計の実質的な所得水準の上昇に繋がることから、堅調に推移すると予想する。

内需は堅調を維持すると予想する。まず投資は政府主導のインフラプロジェクトが引き続き進展すると共に、これが呼び水となって建設投資が官民揃って堅調に推移しよう。もっとも設備投資は企業業績の改善や稼働率の上昇などから短期的には改善を続けるだろうが、輸出の増勢鈍化や金利上昇が波及するなかで頭打ち、もしくは鈍化に転じる見通しである。なお、米中貿易戦争を背景に中国から東南アジアに生産拠点を移設する企業の動きは早まりつつあることは(中期的な)投資の下支えに繋がる期待がある。次に消費は、輸出の増加傾向とインフラプロジェクトの進展を背景に良好な雇用・所得環境が続くこと、先行きの物価上昇圧力の後退が家計の実質的な所得水準の上昇に繋がることから、堅調に推移すると予想する。国別に19年の成長率を比較すると、輸出主導の成長加速が見込みにくいマレーシアとタイ、ベトナムは小幅に景気減速するが、選挙関連の支出拡大で消費が盛り上がるインドネシア、インフレ高進が収まるフィリピンでは18年並みの成長を予想する(図表5)。

2.各国経済の見通し

2-1.マレーシア

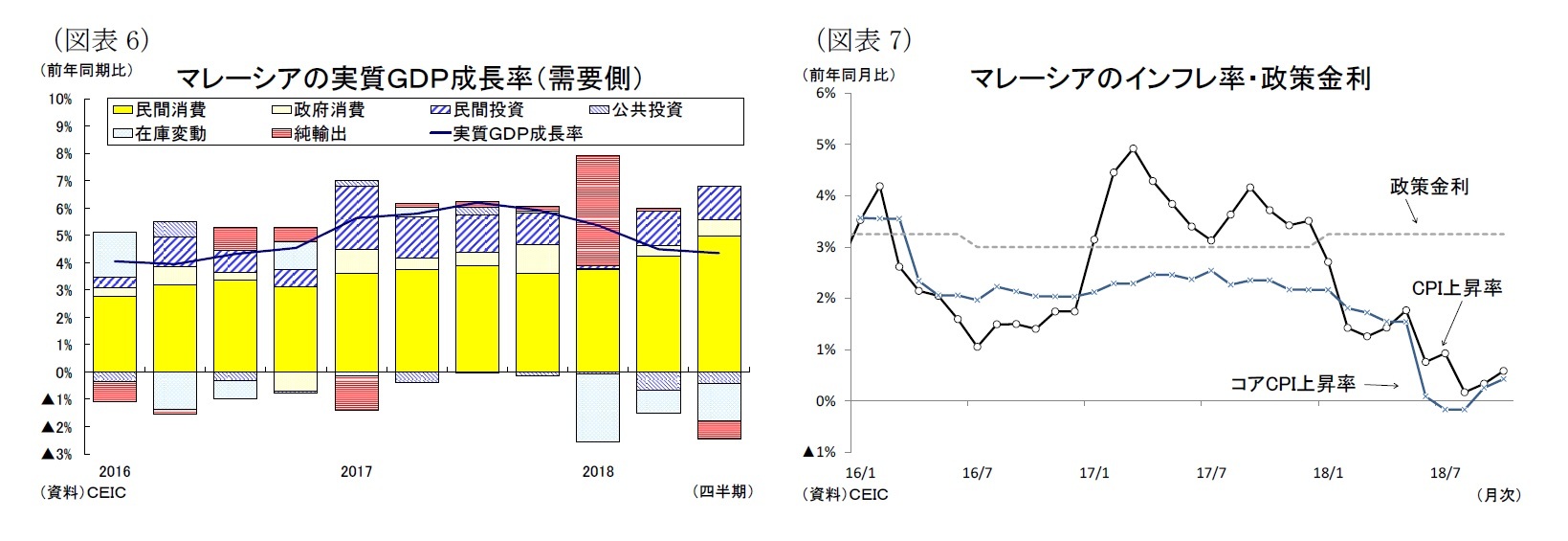

マレーシア経済は海外経済の回復や原油価格の上昇により+6%弱の高成長となった昨年とは打って変わり、今年は景気減速が続いている(図表6)。7-9月期は主要輸出品であるLNGのパイプライン破損やパーム油や天然ゴムの天候不順による生産減といった「供給ショック」、前年のGDPが高水準だった反動により、実質GDP成長率が前年比4.4%増まで低下した。内需はインフラプロジェクトの中止・延期などにより公共投資こそ低調だが、民間部門は消費と投資が揃って改善して成長を下支えている。民間消費は良好な雇用・所得環境が続くなか、新政権が実施したタックス・ホリデー1が消費需要を刺激し、+9%成長まで加速した。また民間投資は総選挙後に先行き不透明感が薄まったことによる企業マインドの改善や油価上昇がプラスに寄与したとみられる。

先行きのマレーシア経済は、輸出と投資の伸び悩みで持続的な成長加速は見込みにくく、消費を支えとした緩やかな成長軌道を辿ることになりそうだ。まず輸出は先進国経済の底堅い成長や足元の供給ショックの影響が和らぐなかで増加傾向こそ続くものの、中国経済の減速とITサイクルのピークアウトにより2019年は鈍化する見通しである。

また投資は、新政権が財政再建に向けて大型インフラ計画の見直しを表明し、2019年度のインフラ開発予算を大幅に削減(前年比13.6%減)したことから公共投資を中心に伸び悩むだろう。もっとも民間投資は消費需要の増加や政府の新たな産業政策「インダストリー・フォワード(4WRD)」に企業が呼応し始めるなかで、公共投資の落ち込みを下支えすると予想する。

民間消費は当面は良好な労働市場と政策効果により堅調に推移すると予想する。タックス・ホリデーによる需要の先食いは重石になるが、売上・サービス税を復活してもネット減税であり、来年からの最低賃金の引上げや燃料補助金復活、低所得者向けの住宅購入支援なども消費者の購買力を高めるだろう。しかし、来年後半は減税効果の一巡により民間消費は鈍化傾向で推移しよう。

金融政策は、今年1月に好調な経済を背景に中央銀行が前倒しの利上げを実施し、これまでの緩和的な政策からの金利正常化の取り組みを一歩進めた(図表7)。インフレ率は当面は消費減税の影響により低水準で推移するが、消費需要の増加や減税効果の剥落などで再び上向きに転じ、2019年末にかけて2%台半ばまで上昇しよう。もっとも経済成長は緩慢で、インフレ警戒感に乏しく、政策金利は来年まで据え置かれるものと予想する。

実質GDP成長率は19年が+4.5%となり、18年の+4.7%から小幅に低下し、20年度も+4.6%と低めの成長が続くと予想する。

マレーシア経済は海外経済の回復や原油価格の上昇により+6%弱の高成長となった昨年とは打って変わり、今年は景気減速が続いている(図表6)。7-9月期は主要輸出品であるLNGのパイプライン破損やパーム油や天然ゴムの天候不順による生産減といった「供給ショック」、前年のGDPが高水準だった反動により、実質GDP成長率が前年比4.4%増まで低下した。内需はインフラプロジェクトの中止・延期などにより公共投資こそ低調だが、民間部門は消費と投資が揃って改善して成長を下支えている。民間消費は良好な雇用・所得環境が続くなか、新政権が実施したタックス・ホリデー1が消費需要を刺激し、+9%成長まで加速した。また民間投資は総選挙後に先行き不透明感が薄まったことによる企業マインドの改善や油価上昇がプラスに寄与したとみられる。

先行きのマレーシア経済は、輸出と投資の伸び悩みで持続的な成長加速は見込みにくく、消費を支えとした緩やかな成長軌道を辿ることになりそうだ。まず輸出は先進国経済の底堅い成長や足元の供給ショックの影響が和らぐなかで増加傾向こそ続くものの、中国経済の減速とITサイクルのピークアウトにより2019年は鈍化する見通しである。

また投資は、新政権が財政再建に向けて大型インフラ計画の見直しを表明し、2019年度のインフラ開発予算を大幅に削減(前年比13.6%減)したことから公共投資を中心に伸び悩むだろう。もっとも民間投資は消費需要の増加や政府の新たな産業政策「インダストリー・フォワード(4WRD)」に企業が呼応し始めるなかで、公共投資の落ち込みを下支えすると予想する。

民間消費は当面は良好な労働市場と政策効果により堅調に推移すると予想する。タックス・ホリデーによる需要の先食いは重石になるが、売上・サービス税を復活してもネット減税であり、来年からの最低賃金の引上げや燃料補助金復活、低所得者向けの住宅購入支援なども消費者の購買力を高めるだろう。しかし、来年後半は減税効果の一巡により民間消費は鈍化傾向で推移しよう。

金融政策は、今年1月に好調な経済を背景に中央銀行が前倒しの利上げを実施し、これまでの緩和的な政策からの金利正常化の取り組みを一歩進めた(図表7)。インフレ率は当面は消費減税の影響により低水準で推移するが、消費需要の増加や減税効果の剥落などで再び上向きに転じ、2019年末にかけて2%台半ばまで上昇しよう。もっとも経済成長は緩慢で、インフレ警戒感に乏しく、政策金利は来年まで据え置かれるものと予想する。

実質GDP成長率は19年が+4.5%となり、18年の+4.7%から小幅に低下し、20年度も+4.6%と低めの成長が続くと予想する。

1 新政府は6月1日より物品サービス税(GST(の廃止(ゼロ税率化)を実施し、9月に売上・サービス税(SST)を再導入(売上税10%、サービス税6%)するまでの3ヵ月間はタックス・ホリデー(免税措置期間)となった。

このレポートの関連カテゴリ

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月16日

金融分野におけるグリーンウォッシングの規制にむけて(欧州)-EIOPAと欧州保険協会の意見表明 -

2024年04月16日

山を分けていく問題-得られた答えをどのように解釈する? -

2024年04月16日

引き続き高成長が予想されるインド保険市場-2022年の生保収入保険料は前年の世界第9位から第7位に浮上- -

2024年04月16日

Googleの運用型広告訴訟-米国司法省等から競争法違反との訴え -

2024年04月16日

今週のレポート・コラムまとめ【4/9-4/15発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【【アジア・新興国】東南アジア経済の見通し~19年は底堅い成長も、輸出鈍化と利上げの影響で減速傾向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

【アジア・新興国】東南アジア経済の見通し~19年は底堅い成長も、輸出鈍化と利上げの影響で減速傾向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!