- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 中期経済見通し(2018~2028年度)

2018年10月12日

(訪日外国人旅行者数は2020年には4000万人へ)

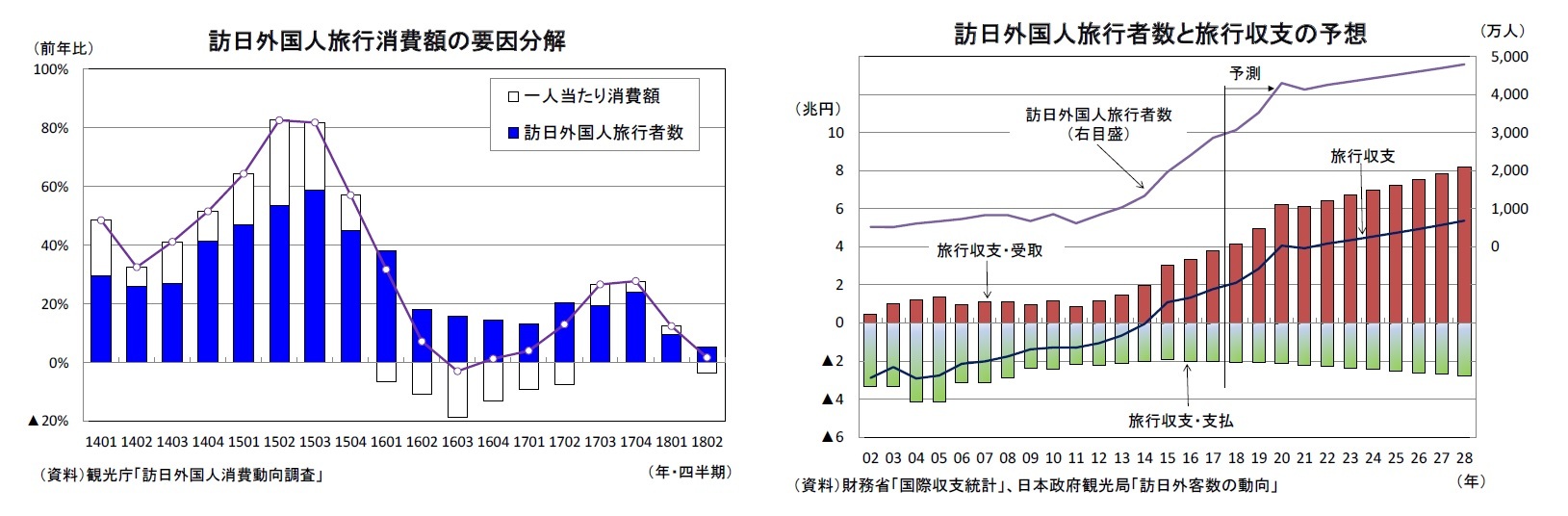

一貫して赤字が続いてきたサービス収支は、旅行収支の改善を主因として赤字幅が縮小している。旅行収支は訪日外国人旅行者の急増を主因として2015年に1.1兆円と1996年の現行統計開始以来初の黒字となった後、2017年には1.8兆円まで黒字幅が拡大している。

安倍政権発足後に最初に策定された「日本再興戦略(2013年6月)」では、「2013年に訪日外国人旅行者1000万人、2030年に3000万人超を目指す」としていたが、「日本再興戦略」改訂2014では、2020年の東京オリンピック・パラリンピック開催決定を受けて、「2020年に向けて、訪日外国人旅行者数2000万人の高みを目指す」という目標を追加した。さらに、「日本再興戦略2016」では、訪日外国人旅行者数を「2020年に4000万人、2030年に6000万人」へと目標を上方修正し、訪日外国人旅行消費額の目標は「2020年に8兆円、2030年に15兆円」とした。

2017年の訪日外国人旅行者数は前年比19.3%の2869万人となった。2018年は夏場以降、台風、大地震などによる自然災害の影響で伸びが大きく鈍化しているが、3000万人を超えることはほぼ確実とみられる。訪日外国人旅行者数は東京オリンピック開催年の2020年には政府目標の4000万人を突破する可能性が高い。一方、中国人を中心とした「爆買い」が一巡したことなどから一人当たり消費額は2016年頃から伸び悩みが続いている。2017年の訪日外国人消費額は4.4兆円で、2020年の訪日外国人旅行者数が4000万人となった場合、訪日外国人消費額が8.0兆円となるためには、2018年以降の一人当たり消費額が年平均で10%近い伸びとなる必要がある(2017年は前年比▲1.3%)。訪日外国人旅行者数の政府目標は達成される可能性が高いが、訪日外国人消費額については目標達成のハードルはかなり高い。

旅行収支の黒字幅は2017年の1.8兆円から2028年には5.4兆円まで拡大するだろう。旅行収支の受取額は2017年の3.8兆円、GDP比0.6%から2028年には8.2兆円、GDP比1.2%まで拡大すると予想する。

一貫して赤字が続いてきたサービス収支は、旅行収支の改善を主因として赤字幅が縮小している。旅行収支は訪日外国人旅行者の急増を主因として2015年に1.1兆円と1996年の現行統計開始以来初の黒字となった後、2017年には1.8兆円まで黒字幅が拡大している。

安倍政権発足後に最初に策定された「日本再興戦略(2013年6月)」では、「2013年に訪日外国人旅行者1000万人、2030年に3000万人超を目指す」としていたが、「日本再興戦略」改訂2014では、2020年の東京オリンピック・パラリンピック開催決定を受けて、「2020年に向けて、訪日外国人旅行者数2000万人の高みを目指す」という目標を追加した。さらに、「日本再興戦略2016」では、訪日外国人旅行者数を「2020年に4000万人、2030年に6000万人」へと目標を上方修正し、訪日外国人旅行消費額の目標は「2020年に8兆円、2030年に15兆円」とした。

2017年の訪日外国人旅行者数は前年比19.3%の2869万人となった。2018年は夏場以降、台風、大地震などによる自然災害の影響で伸びが大きく鈍化しているが、3000万人を超えることはほぼ確実とみられる。訪日外国人旅行者数は東京オリンピック開催年の2020年には政府目標の4000万人を突破する可能性が高い。一方、中国人を中心とした「爆買い」が一巡したことなどから一人当たり消費額は2016年頃から伸び悩みが続いている。2017年の訪日外国人消費額は4.4兆円で、2020年の訪日外国人旅行者数が4000万人となった場合、訪日外国人消費額が8.0兆円となるためには、2018年以降の一人当たり消費額が年平均で10%近い伸びとなる必要がある(2017年は前年比▲1.3%)。訪日外国人旅行者数の政府目標は達成される可能性が高いが、訪日外国人消費額については目標達成のハードルはかなり高い。

旅行収支の黒字幅は2017年の1.8兆円から2028年には5.4兆円まで拡大するだろう。旅行収支の受取額は2017年の3.8兆円、GDP比0.6%から2028年には8.2兆円、GDP比1.2%まで拡大すると予想する。

(財政収支の見通し)

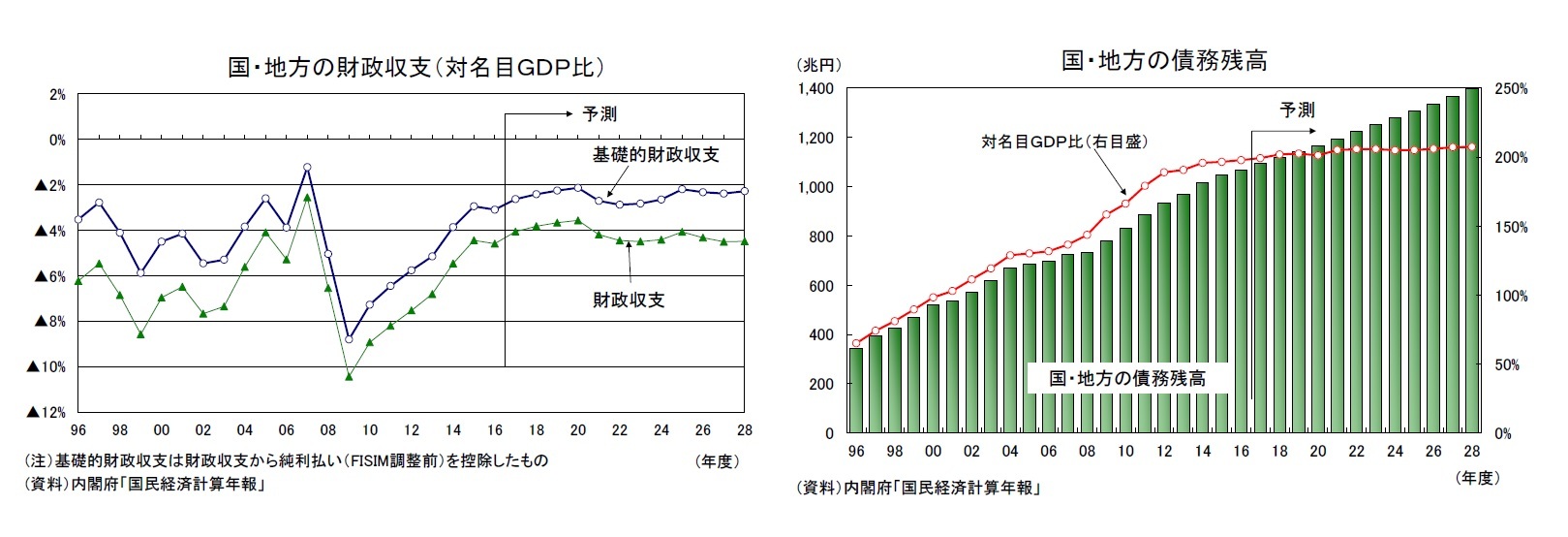

2014年度の消費税率引き上げによって、国・地方の基礎的財政収支(プライマリーバランス)の名目GDP比は2013年度の▲5%台から2016年度には▲3%程度まで改善した。

今回の予測では、2019年度、2025年度にそれぞれ消費税率を2%引き上げ、予測期間末の消費税率は12%になるが、軽減税率の導入により食料(酒類、外食を除く)の税率は8%に据え置かれることを想定している。このため、税率1%引き上げによる消費税収の増加は従来の約4分の3にとどまる。支出面では、高齢化に伴う社会保障給付の着実な増加が続く中、東京オリンピック開催に向けて公共投資の伸びが高まることが見込まれる。

安倍政権発足後、景気の回復基調が続く中でも経済対策による補正予算が毎年のように編成されている。補正予算の編成が恒常化していることも財政再建を遅らせる一因となるだろう。また、2014年度は消費税率引き上げによって実体経済は低迷したものの、大幅な円安や原油価格下落によって企業収益が堅調を維持したことなどから、税収への悪影響は比較的小さかったが、次回以降の増税時にも外部環境が改善する保証はない。消費税率引き上げによって消費税以外の税収がある程度低迷することは避けられないだろう。また、東京オリンピック開催後の2021年度には景気が一時的に低迷し(2021年度の実質GDP成長率は▲0.2%を予想)税収が落ち込むため、財政収支が悪化するだろう。

政府は2020年度までに基礎的財政収支を黒字化するという目標を掲げてきたが、成長率低下に伴い税収の伸びが想定よりも緩やかだったこと、消費税率10%への引き上げによる税収の使い道を見直した(半分を教育負担の軽減・子育て層支援・介護人材の確保等に充当)ことから、2020年度の黒字化目標の達成は困難になったとした。新たな財政健全化目標は、2025年度に基礎的財政収支を黒字化、債務残高の対GDP比の安定的な引き下げだが、今回の予測では、基礎的財政収支は2028年度でもGDP比▲2.3%の赤字となり、黒字化は実現しないと予想する。

この結果、すでに約1000兆円となっている国・地方の債務残高は2028年度には約1400兆円まで増加するだろう。一方、債務残高の名目GDP比はすでに約200%となっているが、今後10年間は名目GDPが比較的高い伸びとなるため、対GDP比の上昇には歯止めがかかるだろう。

なお、予測期間の前半は長期金利がほぼゼロ%で推移することにより、利払い費が抑制された状態が続くが、債務残高の拡大が続く中で予測期間末にかけては長期金利が緩やかに上昇するため、利払い費(ネット)を含む財政収支は基礎的財政収支に比べ改善ペースが遅くなるだろう。

2014年度の消費税率引き上げによって、国・地方の基礎的財政収支(プライマリーバランス)の名目GDP比は2013年度の▲5%台から2016年度には▲3%程度まで改善した。

今回の予測では、2019年度、2025年度にそれぞれ消費税率を2%引き上げ、予測期間末の消費税率は12%になるが、軽減税率の導入により食料(酒類、外食を除く)の税率は8%に据え置かれることを想定している。このため、税率1%引き上げによる消費税収の増加は従来の約4分の3にとどまる。支出面では、高齢化に伴う社会保障給付の着実な増加が続く中、東京オリンピック開催に向けて公共投資の伸びが高まることが見込まれる。

安倍政権発足後、景気の回復基調が続く中でも経済対策による補正予算が毎年のように編成されている。補正予算の編成が恒常化していることも財政再建を遅らせる一因となるだろう。また、2014年度は消費税率引き上げによって実体経済は低迷したものの、大幅な円安や原油価格下落によって企業収益が堅調を維持したことなどから、税収への悪影響は比較的小さかったが、次回以降の増税時にも外部環境が改善する保証はない。消費税率引き上げによって消費税以外の税収がある程度低迷することは避けられないだろう。また、東京オリンピック開催後の2021年度には景気が一時的に低迷し(2021年度の実質GDP成長率は▲0.2%を予想)税収が落ち込むため、財政収支が悪化するだろう。

政府は2020年度までに基礎的財政収支を黒字化するという目標を掲げてきたが、成長率低下に伴い税収の伸びが想定よりも緩やかだったこと、消費税率10%への引き上げによる税収の使い道を見直した(半分を教育負担の軽減・子育て層支援・介護人材の確保等に充当)ことから、2020年度の黒字化目標の達成は困難になったとした。新たな財政健全化目標は、2025年度に基礎的財政収支を黒字化、債務残高の対GDP比の安定的な引き下げだが、今回の予測では、基礎的財政収支は2028年度でもGDP比▲2.3%の赤字となり、黒字化は実現しないと予想する。

この結果、すでに約1000兆円となっている国・地方の債務残高は2028年度には約1400兆円まで増加するだろう。一方、債務残高の名目GDP比はすでに約200%となっているが、今後10年間は名目GDPが比較的高い伸びとなるため、対GDP比の上昇には歯止めがかかるだろう。

なお、予測期間の前半は長期金利がほぼゼロ%で推移することにより、利払い費が抑制された状態が続くが、債務残高の拡大が続く中で予測期間末にかけては長期金利が緩やかに上昇するため、利払い費(ネット)を含む財政収支は基礎的財政収支に比べ改善ペースが遅くなるだろう。

4. 金融市場の見通し(メインシナリオ)

(日本の金融政策と金利)

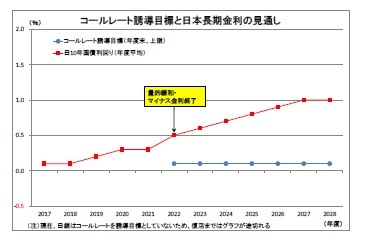

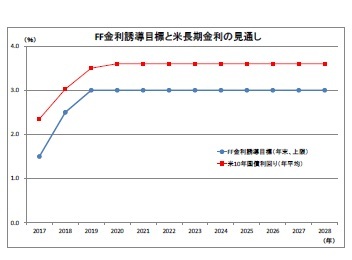

日銀は現在、2%の物価目標を安定的に持続するために必要な時点まで、「長短金利操作付き量的・質的金融緩和」を継続する方針を示しているが、2%のハードルは高く、現行の金融緩和を長期にわたって続けざるを得ない。緩和長期化に伴う副作用を緩和するため、日銀が2020年度に再び長期金利の変動幅拡大(実質的には小幅な上昇の許容)を行うことで長期金利は若干上昇するが、超低金利が長期間にわたって継続する。

日銀が金融緩和の正常化、すなわち出口戦略に着手するのは2022年度後半になるだろう。物価上昇率2%の安定的な達成は難しいが、この時期には1%台後半への上昇が視野に入ってくる。また、2023年度始に黒田総裁の2期目の任期切れを控えることも、「総裁任期末の2022年度のうちに出口戦略に道筋を付けておく」という判断の動機になると考えられる。具体的な政策変更としては、2022年度後半にマイナス金利政策を終了、従来の政策金利である無担保コールレート誘導目標(上限0.10%)を復活し、量的緩和の旗も降ろすと予想する。一方、長期金利の誘導目標は残し、出口局面にあたって長期金利が急上昇する事態を回避するだろう。この場合、長期金利を目標にとどめるために必要な分の国債買入れは継続することになる。

日銀は現在、2%の物価目標を安定的に持続するために必要な時点まで、「長短金利操作付き量的・質的金融緩和」を継続する方針を示しているが、2%のハードルは高く、現行の金融緩和を長期にわたって続けざるを得ない。緩和長期化に伴う副作用を緩和するため、日銀が2020年度に再び長期金利の変動幅拡大(実質的には小幅な上昇の許容)を行うことで長期金利は若干上昇するが、超低金利が長期間にわたって継続する。

日銀が金融緩和の正常化、すなわち出口戦略に着手するのは2022年度後半になるだろう。物価上昇率2%の安定的な達成は難しいが、この時期には1%台後半への上昇が視野に入ってくる。また、2023年度始に黒田総裁の2期目の任期切れを控えることも、「総裁任期末の2022年度のうちに出口戦略に道筋を付けておく」という判断の動機になると考えられる。具体的な政策変更としては、2022年度後半にマイナス金利政策を終了、従来の政策金利である無担保コールレート誘導目標(上限0.10%)を復活し、量的緩和の旗も降ろすと予想する。一方、長期金利の誘導目標は残し、出口局面にあたって長期金利が急上昇する事態を回避するだろう。この場合、長期金利を目標にとどめるために必要な分の国債買入れは継続することになる。

無担保コールレート誘導目標は、2022年度に0.10%(上限)で復活した後、同水準で維持されると見込んでいる。物価上昇率が2%で推移することは難しく、2025年度以降、再び1%台半ばを割り込むことから、利上げの実施には至らない。

無担保コールレート誘導目標は、2022年度に0.10%(上限)で復活した後、同水準で維持されると見込んでいる。物価上昇率が2%で推移することは難しく、2025年度以降、再び1%台半ばを割り込むことから、利上げの実施には至らない。長期金利については、日銀が長短金利操作の中で、誘導目標を「ゼロ%程度」に据え置くことから、予測期間中盤にかけては、0%を多少上回る水準にとどまる。既述のとおり、2020年度には日銀が再び変動幅を拡大(実質的には小幅な上昇の許容)するが、わずかな上昇にとどまる。2022年度の出口戦略開始後は誘導目標引き上げにより上昇基調に入るが、目標引き上げは緩やかなペースにとどめられることで、急上昇は回避されるだろう。物価上昇率が2%を下回って推移するため、日銀は実質金利(名目金利-予想物価上昇率)を0%以下に抑制することで緩和的な金融環境を維持するとみられ、長期金利の水準は予測期間末でも1.0%にとどまると予想する。

(為替レート)

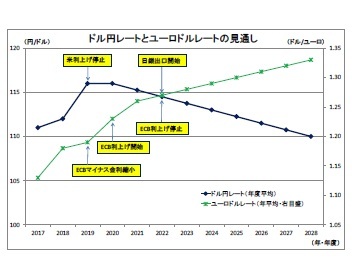

(為替レート)ドル円レートについては、日本の金融緩和が長期化する一方で米国が当面利上げを続けることに伴う日米(長短)金利差拡大を受けて、ドルの投資妙味が高まることで、2019年度にかけて1ドル116円へと円安ドル高が進む。ただし、同年度中には米国が利上げを停止し、米長期金利が頭打ちとなるため、ドル高はその推進力を失う形に。

その後は、日銀金融政策の出口戦略が段階的に進められることで日米金利差が縮小するため、予測期間末にかけて円高ドル安基調が続く見通し。

ただし、日銀の出口戦略は極めて緩やかに行われ、長期金利も低位に抑制されることに加えて、これまで円高圧力となってきた日本の経常黒字が縮小、予測期間終盤には赤字化することが、円高の進行を抑制する方向に働く。従って、水準としては、予測期間末時点で1ドル110円と、現時点の為替レートと比べて多少の円高水準にとどまると見ている。

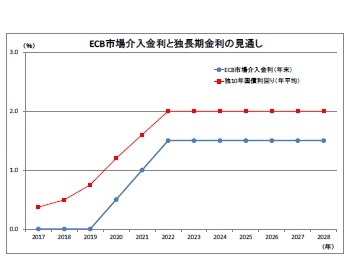

ユーロドルレートについては、2019年に入るとECBのマイナス金利縮小とその後の利上げが意識されることでユーロ高基調に入る。同年中に米国が利上げを打ち止めにすることもユーロの上昇を正当化するだろう。その後、ECBの利上げは2022年に打ち止めとなるが、予測期間後半には、基軸通貨ドルの相対的な地位低下を受けて、ドルに次ぐ位置付けにあるユーロがその受け皿の役割を期待されることになり、ユーロ高圧力が発生する。予測期間中のユーロ圏の物価上昇率は米国を下回り続けると見込まれることも、(相対的に低インフレ通貨は上昇しやすいという)購買力平価の観点からユーロ高に働く。ユーロドルレートは、予測期間末にかけて1ユーロ1.33ドルまで上昇すると予想する。

ちなみに、ユーロ円レートは、ユーロ圏の金融政策正常化が先行することで、予測期間半ばにかけてユーロ高基調となり、2021年には1ユーロ145円に達する。その後は日本が出口戦略を開始することが円高圧力となるが、出口戦略は極めて緩やかに行われ、また、日本の経常黒字が大きく縮小し、赤字化に向うことが円高の進行を抑制することなどから、予測期間末にかけてほぼ横ばいで推移すると予想している。

このレポートの関連カテゴリ

経歴

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【中期経済見通し(2018~2028年度)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中期経済見通し(2018~2028年度)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!