- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(9月調査)~大企業製造業の景況感は3四半期連続で悪化、設備投資計画の勢いは弱め

2018年10月01日

3.需給・価格判断:国内需給はやや改善、仕入価格上昇は一服

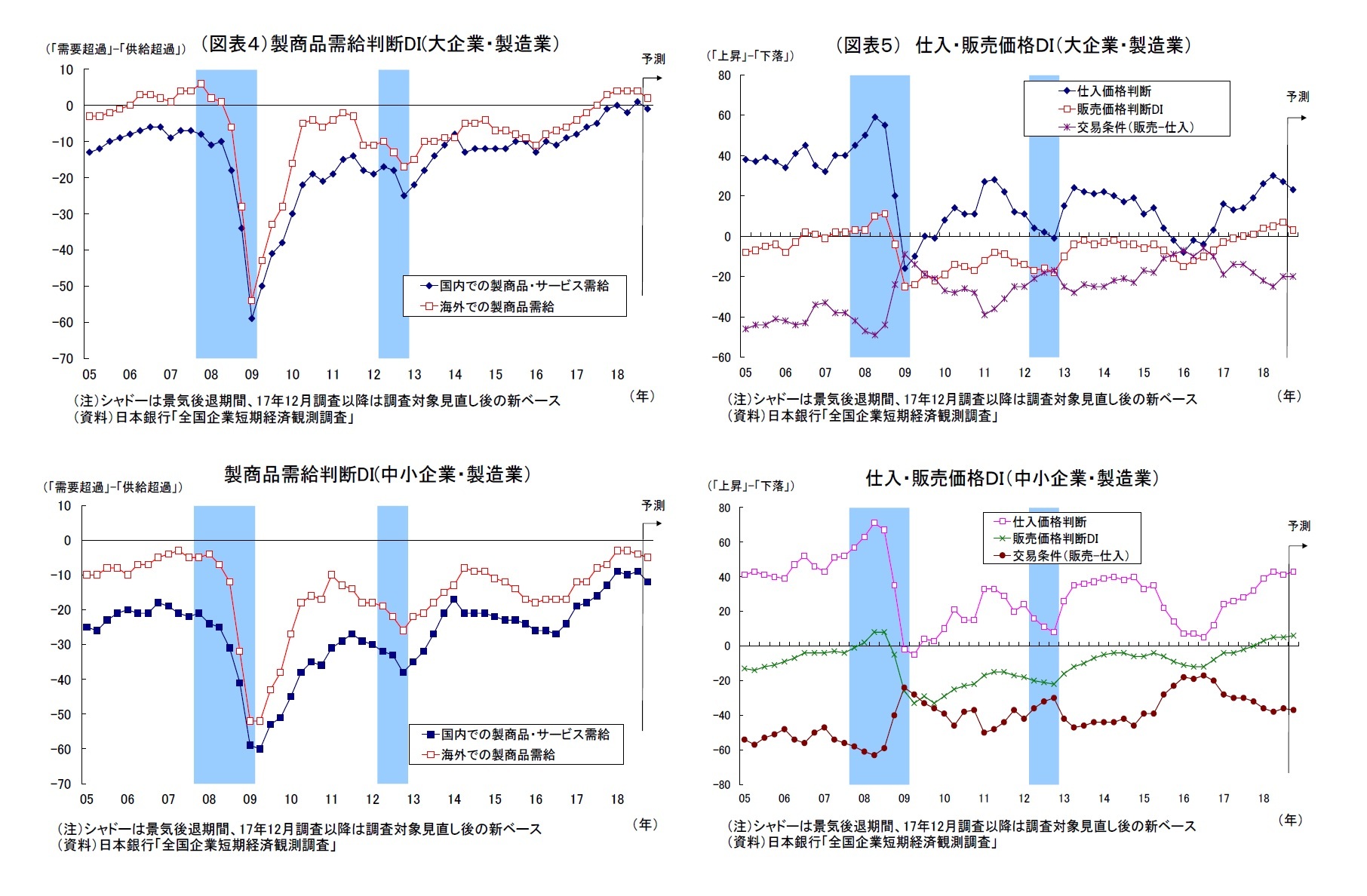

(需給判断:国内需給はやや改善、海外需給はほぼ変化なし)

大企業製造業の国内製商品・サービス需給判断D.I.(需要超過-供給超過)は前回比3ポイント上昇、非製造業は横ばいとなった。一方、製造業の海外需給は前回から横ばいで推移している。

先行きの需給については総じて悪化が示されている。国内需給は製造業、非製造業ともに2ポイント低下、製造業の海外需給も2ポイントの低下が見込まれている。

中小企業の国内需給については、製造業、非製造業ともに1ポイント上昇。製造業の海外需給は1ポイント低下した。

先行きについては、国内需給は製造業で3ポイント、非製造業で1ポイント低下、製造業の海外需給も1ポイントの低下と、総じて悪化が示されている(図表4)。

大企業製造業の国内製商品・サービス需給判断D.I.(需要超過-供給超過)は前回比3ポイント上昇、非製造業は横ばいとなった。一方、製造業の海外需給は前回から横ばいで推移している。

先行きの需給については総じて悪化が示されている。国内需給は製造業、非製造業ともに2ポイント低下、製造業の海外需給も2ポイントの低下が見込まれている。

中小企業の国内需給については、製造業、非製造業ともに1ポイント上昇。製造業の海外需給は1ポイント低下した。

先行きについては、国内需給は製造業で3ポイント、非製造業で1ポイント低下、製造業の海外需給も1ポイントの低下と、総じて悪化が示されている(図表4)。

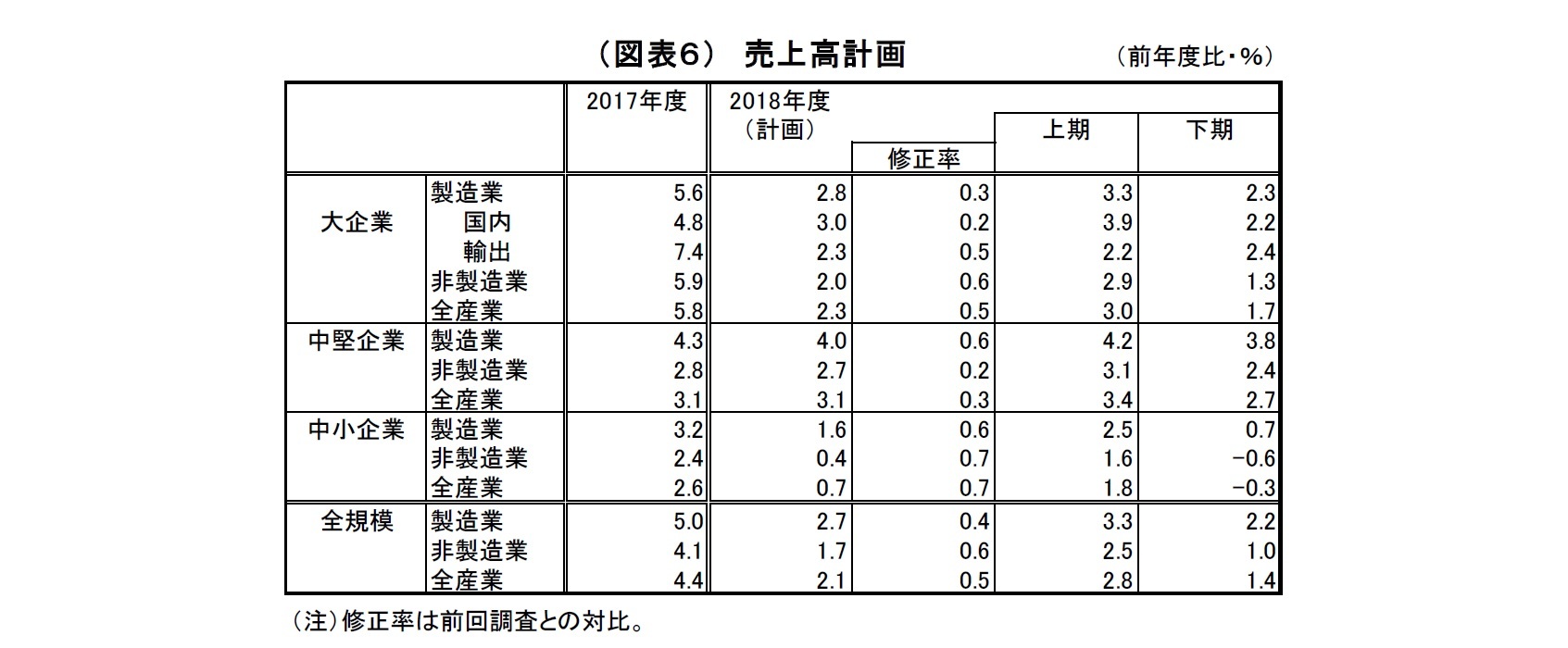

(価格判断:仕入価格上昇が一服)

大企業製造業の販売価格判断D.I. (上昇-下落)は前回から2ポイントの上昇、非製造業も2ポイントの上昇となった。仕入価格判断D.I.は製造業で3ポイント低下、非製造業で2ポイントの上昇となっているため、差し引きであるマージンは製造業で改善している(非製造業は変わらず)。

販売価格判断D.I.の3ヵ月後の先行きは、製造業で4ポイント低下、非製造業で2ポイントの低下と、上昇の一服が見込まれている。企業の値上げ意欲の本格化はうかがわれない。一方、仕入価格判断D.I.の先行きは製造業で4ポイントの低下、非製造業で1ポイントの低下となっていることから、マージンは小動きに留まる見通しが示されている(図表5)。

中小企業の販売価格判断D.I.は製造業で横ばい、非製造業で2ポイント低下した。一方、仕入価格判断D.I.は製造業で2ポイント低下、非製造業で3ポイントと販売価格以上に低下しており、差し引きであるマージンはやや改善した。

先行きの販売価格判断D.I.は、製造業が1ポイント上昇、非製造業は2ポイント上昇している。しかしながら、仕入価格判断D.I.はそれぞれ2ポイント、3ポイントの上昇が見込まれているため、マージンはやや悪化が見込まれている。

大企業製造業の販売価格判断D.I. (上昇-下落)は前回から2ポイントの上昇、非製造業も2ポイントの上昇となった。仕入価格判断D.I.は製造業で3ポイント低下、非製造業で2ポイントの上昇となっているため、差し引きであるマージンは製造業で改善している(非製造業は変わらず)。

販売価格判断D.I.の3ヵ月後の先行きは、製造業で4ポイント低下、非製造業で2ポイントの低下と、上昇の一服が見込まれている。企業の値上げ意欲の本格化はうかがわれない。一方、仕入価格判断D.I.の先行きは製造業で4ポイントの低下、非製造業で1ポイントの低下となっていることから、マージンは小動きに留まる見通しが示されている(図表5)。

中小企業の販売価格判断D.I.は製造業で横ばい、非製造業で2ポイント低下した。一方、仕入価格判断D.I.は製造業で2ポイント低下、非製造業で3ポイントと販売価格以上に低下しており、差し引きであるマージンはやや改善した。

先行きの販売価格判断D.I.は、製造業が1ポイント上昇、非製造業は2ポイント上昇している。しかしながら、仕入価格判断D.I.はそれぞれ2ポイント、3ポイントの上昇が見込まれているため、マージンはやや悪化が見込まれている。

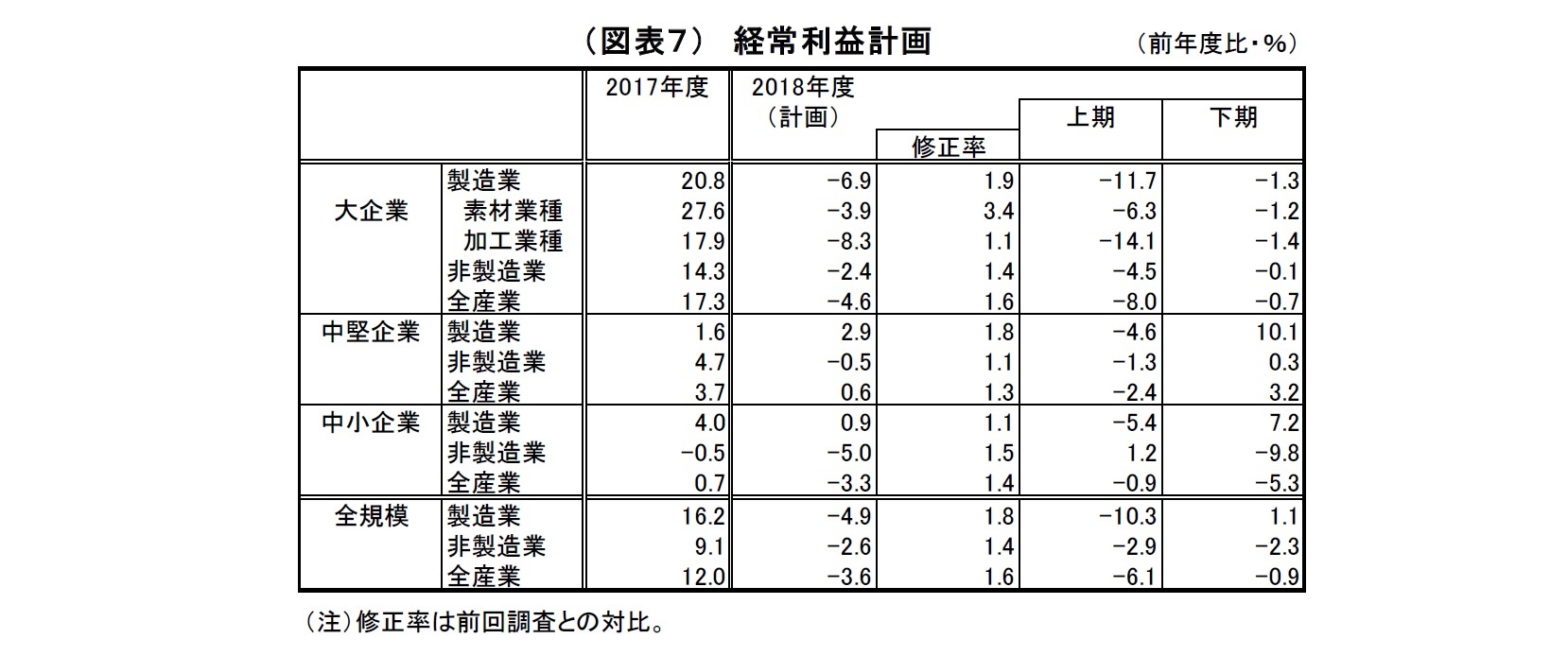

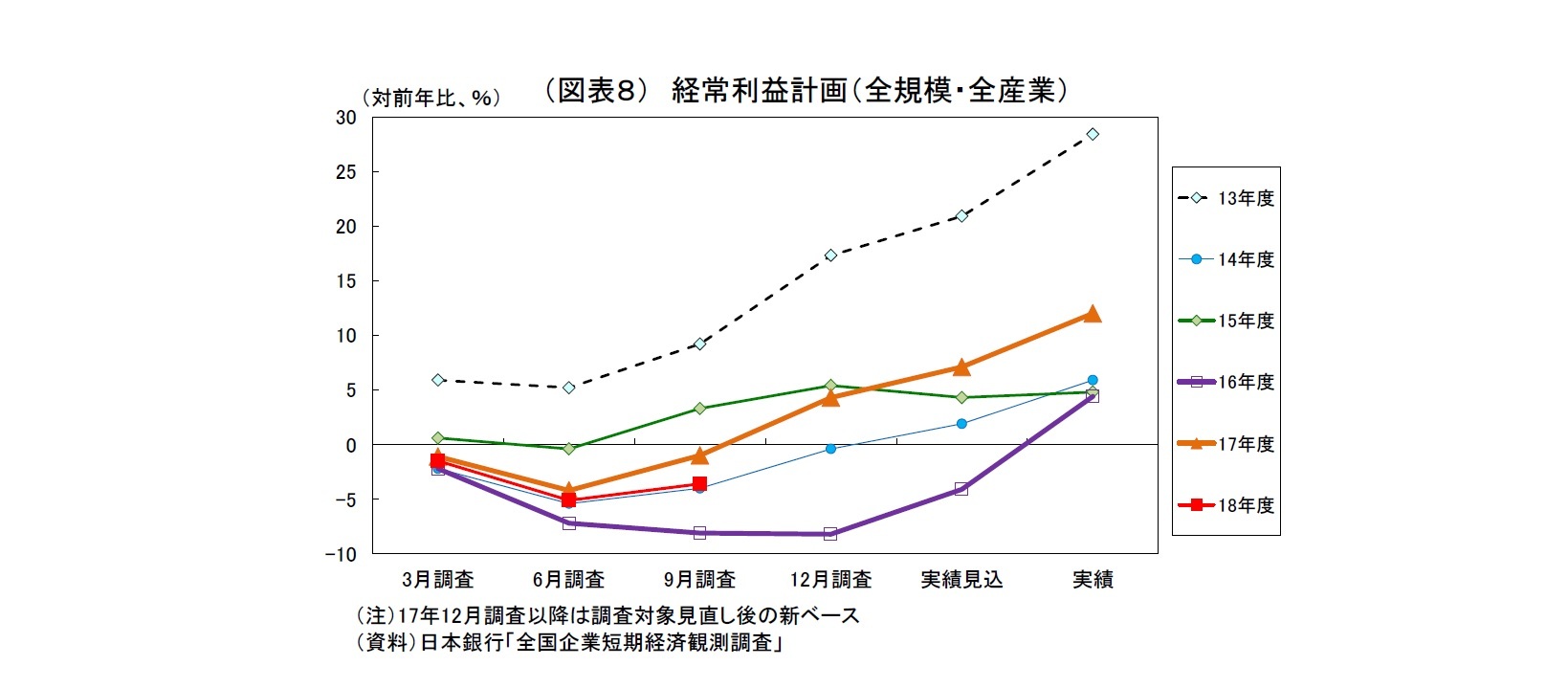

4.売上・利益計画: 2018年度収益は小幅な上方修正

18 年度収益計画(全規模全産業)は、売上高が前年比2.1%増(前回は1.5%増)、経常利益が3.6%減(前回は5.1%減)となった。売上高・経常利益ともに小幅に上方修正されたが、経常利益は引き続き前年度比で減益計画となっている。企業は年度初めに保守的な利益計画を策定し、年度末にかけて上方修正していく傾向が強いため、今後も内外経済の回復基調が崩れなければ、次回以降、上方修正される可能性が高い。

なお、18年度想定為替レート(大企業製造業)は107.40円(上期107.52円、下期107.29円)と、前回(107.26円)から若干円安方向に修正されている。前回調査以降、ドル円相場が110円を上回る水準で推移をしてきたことを受けた修正とみられる。ただし、足元の水準に対しては未だに大幅に円高水準にある。為替は大きく動く可能性があり、特に貿易摩擦が激化すれば、リスク回避的に円高が進む可能性が高いため、今のところ保守的に設定している企業も多いためだ。そういう意味では、先行きに対する警戒感が現れていると言える。今後、為替が現状並みもしくは円安方向で推移した場合、想定為替レートの円安方向への修正を通じて、収益計画の上方修正圧力となる。

米国発の貿易摩擦については、今のところ収益への影響が限定的であり、今後の動向も流動的であることから、現段階では収益計画への影響も限定的に留まっているとみられる。

なお、18年度想定為替レート(大企業製造業)は107.40円(上期107.52円、下期107.29円)と、前回(107.26円)から若干円安方向に修正されている。前回調査以降、ドル円相場が110円を上回る水準で推移をしてきたことを受けた修正とみられる。ただし、足元の水準に対しては未だに大幅に円高水準にある。為替は大きく動く可能性があり、特に貿易摩擦が激化すれば、リスク回避的に円高が進む可能性が高いため、今のところ保守的に設定している企業も多いためだ。そういう意味では、先行きに対する警戒感が現れていると言える。今後、為替が現状並みもしくは円安方向で推移した場合、想定為替レートの円安方向への修正を通じて、収益計画の上方修正圧力となる。

米国発の貿易摩擦については、今のところ収益への影響が限定的であり、今後の動向も流動的であることから、現段階では収益計画への影響も限定的に留まっているとみられる。

5.設備投資・雇用:人手不足感は根強い、設備投資計画の上方修正は例年より小幅

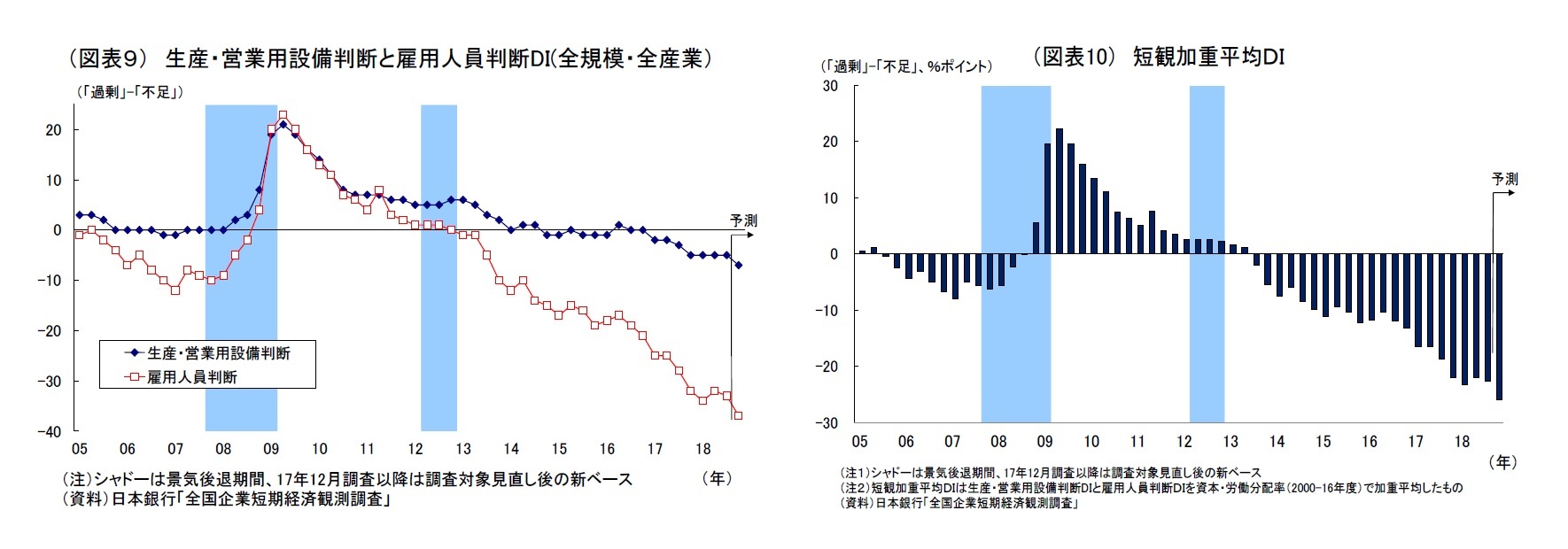

生産・営業用設備判断D.I.(「過剰」-「不足」)は全規模全産業で前回から横ばいの▲5となった。一方、雇用人員判断D.I.(「過剰」-「不足」)は▲33と前回から1ポイント低下し、人手不足感がやや強まった。例年6月調査から9月調査にかけては人手不足感が強まる傾向が強いという季節性があるとはいえ、マイナス幅(人手不足感)は記録的な水準に留まっている。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)は前回から0.6ポイント低下し(▲22.0ポイント→▲22.6ポイント)、マイナス(不足超過)幅がやや拡大している。

なお、雇用人員判断D.I.の内訳を見ると、これまで同様、製造業(全規模で▲27)よりも、労働集約型産業が多い非製造業(全規模で▲38)で人手不足感が強い。また、企業規模別では、人材調達力や収益力・賃金水準の違いが反映されているとみられるが、中小企業が▲37と大企業の▲23を大きく下回っている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小企業において問題がますます深刻化している。

先行きの見通し(全規模全産業)は、設備判断D.I.(2ポイント低下)、雇用判断D.I.(4ポイント低下)とも低下が見込まれており、両者を反映した「短観加重平均D.I.」も低下する見込み。先行きにかけて、設備、人手の不足感は強まるとの見通しが示されている(図表9,10)。

上記の結果、需給ギャップの代理変数とされる「短観加重平均D.I.」(設備・雇用の各D.I. を加重平均して算出)は前回から0.6ポイント低下し(▲22.0ポイント→▲22.6ポイント)、マイナス(不足超過)幅がやや拡大している。

なお、雇用人員判断D.I.の内訳を見ると、これまで同様、製造業(全規模で▲27)よりも、労働集約型産業が多い非製造業(全規模で▲38)で人手不足感が強い。また、企業規模別では、人材調達力や収益力・賃金水準の違いが反映されているとみられるが、中小企業が▲37と大企業の▲23を大きく下回っている。

人手不足は製造業・非製造業や企業規模を問わず幅広く共有されているが、特に中小企業において問題がますます深刻化している。

先行きの見通し(全規模全産業)は、設備判断D.I.(2ポイント低下)、雇用判断D.I.(4ポイント低下)とも低下が見込まれており、両者を反映した「短観加重平均D.I.」も低下する見込み。先行きにかけて、設備、人手の不足感は強まるとの見通しが示されている(図表9,10)。

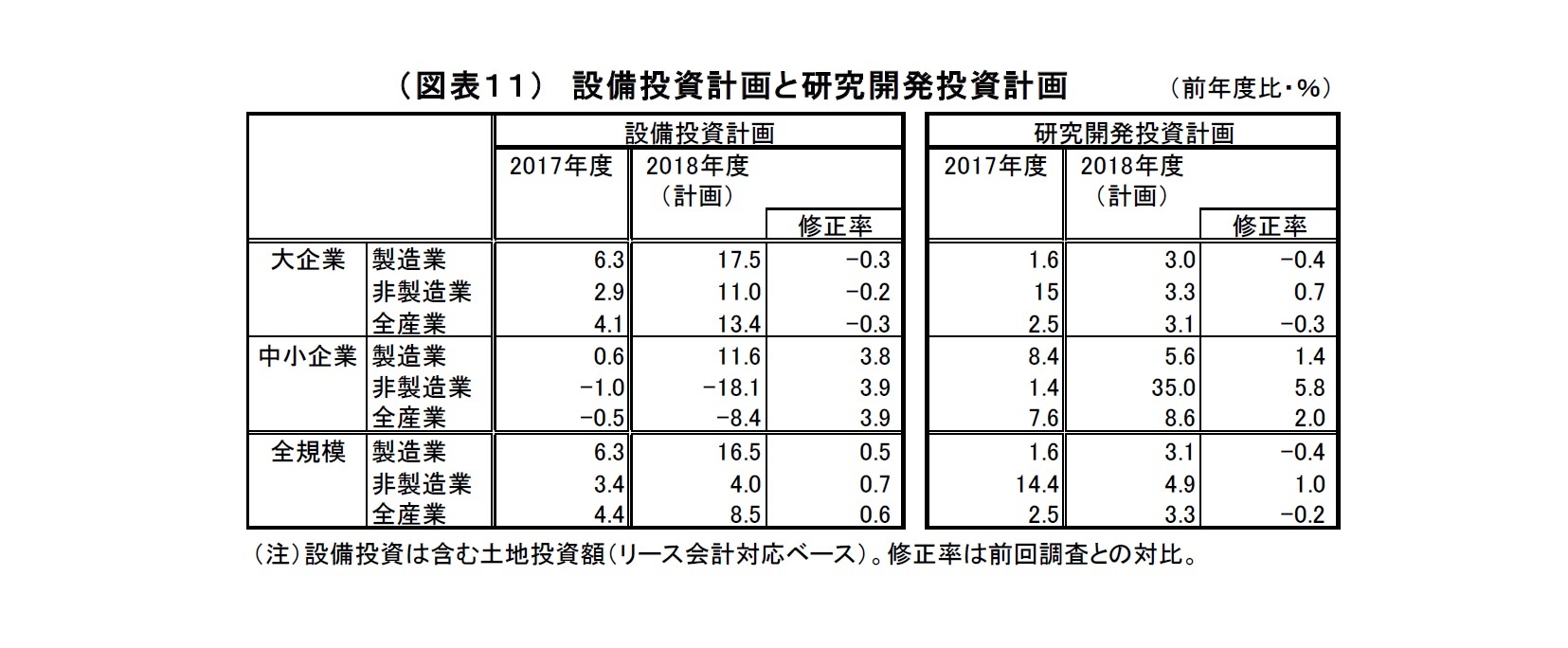

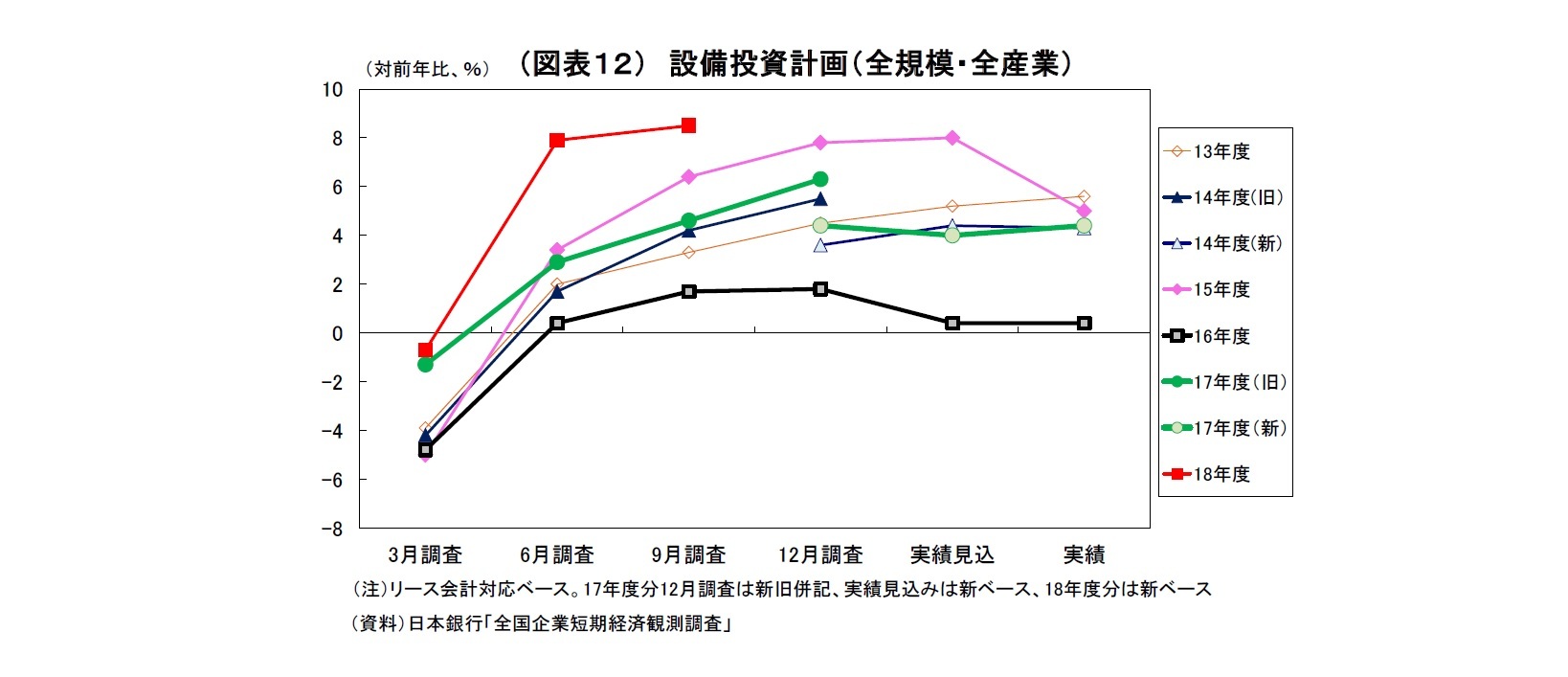

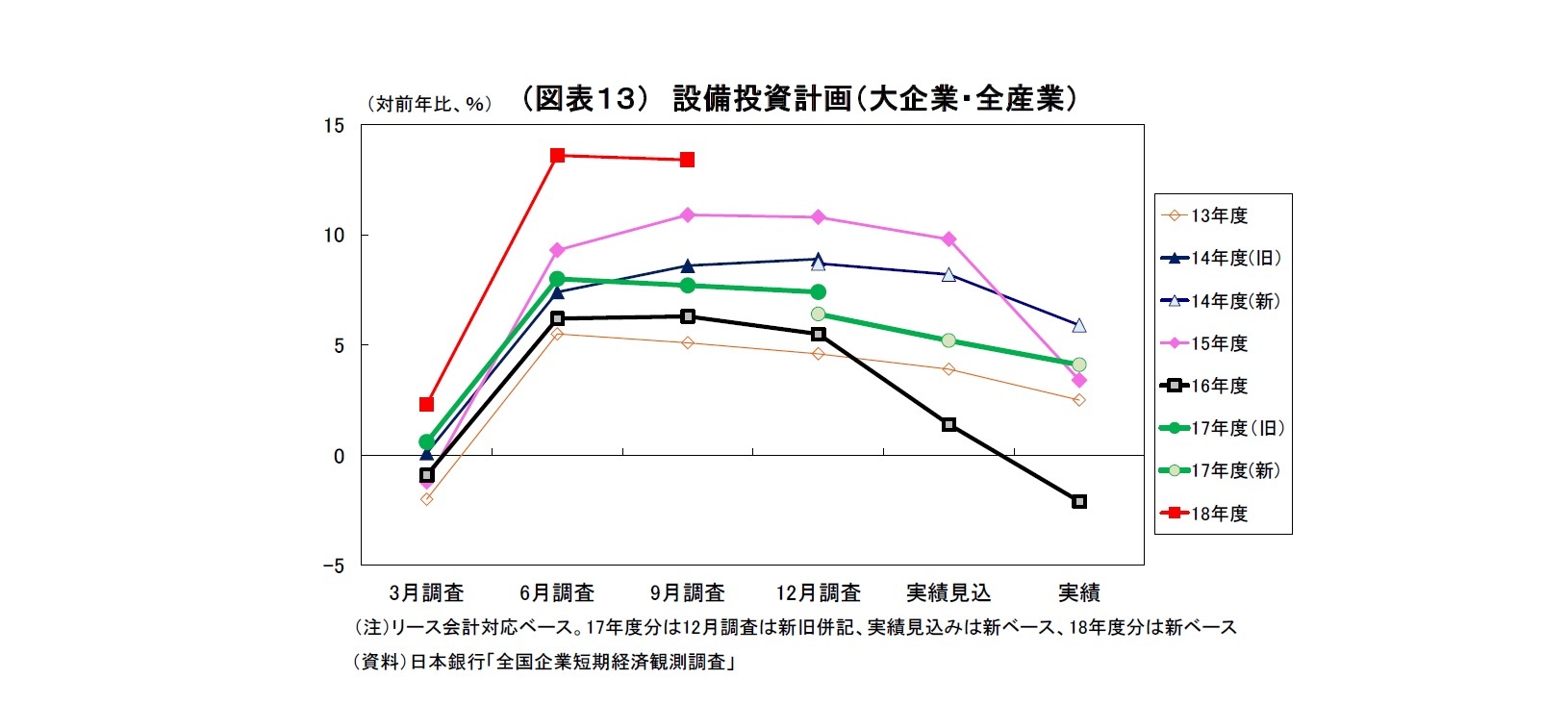

2018年度の設備投資計画(全規模全産業)は、前回6月調査の時点で大きく上方修正され、前年比7.9%増と6 月調査としては1983年度以降で最高の伸びとなっていたが、今回調査では前年比8.5%増とさらに上方修正された。この結果、伸び率は例年に比べて大幅に高い水準にある。この背景には良好な企業収益や省力化投資需要がある。

ただし、例年9月調査では、主に中小企業で計画が具体化してくることによって上方修正される傾向が極めて強いため、上方修正自体にあまり意味はない。今回の上方修正幅は0.6%に留まり、例年に比べて見劣りする(9月調査における上方修正幅は過去5年平均で2.0%)。単に6月調査段階での上方修正幅が大きかった反動が出たということも考えられるが、前回調査以降、米国・中国が追加関税を毎月発動するなど貿易摩擦は激化しており、一部企業で投資の様子見や先送りの動きが出ている可能性がある。

なお、18年度設備投資計画は事前の市場予想(QUICK 集計9.5%増、当社予想は10.5%増)を下回る結果であった。

ただし、例年9月調査では、主に中小企業で計画が具体化してくることによって上方修正される傾向が極めて強いため、上方修正自体にあまり意味はない。今回の上方修正幅は0.6%に留まり、例年に比べて見劣りする(9月調査における上方修正幅は過去5年平均で2.0%)。単に6月調査段階での上方修正幅が大きかった反動が出たということも考えられるが、前回調査以降、米国・中国が追加関税を毎月発動するなど貿易摩擦は激化しており、一部企業で投資の様子見や先送りの動きが出ている可能性がある。

なお、18年度設備投資計画は事前の市場予想(QUICK 集計9.5%増、当社予想は10.5%増)を下回る結果であった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

(2018年10月01日「Weekly エコノミスト・レター」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析- -

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問 -

2024年04月24日

人手不足とインフレ・賃上げを考える -

2024年04月24日

米国でのiPhone競争法訴訟-司法省等が違法な独占確保につき訴え -

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【日銀短観(9月調査)~大企業製造業の景況感は3四半期連続で悪化、設備投資計画の勢いは弱め】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)~大企業製造業の景況感は3四半期連続で悪化、設備投資計画の勢いは弱めのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!