- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- 欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-

中村 亮一

このレポートの関連カテゴリ

1―はじめに

2―標準式と使用された内部モデルとの差異の説明

リスクカテゴリ毎にポイントをまとめて説明している方式が一般的だが、Allianz とPrudentialは、さらに標準式と使用された内部モデルの対比表を作成している。

この章では、代表的な記載例について紹介する。

Allianzは、6社のうち、「E.4.標準式と使用された内部モデルの差異」に5ページと最もページ数を費やしている。その記述は、以下の通りとなっている。

(1) 内部モデルの範囲と使用法及び基礎となる方法論

Allianzの場合、まずは、「E.4.1内部モデルの範囲と使用法」を説明した後、「E.4.2内部モデルの基礎となる方法論」において、「部分内部リスク資本モデルは、モンテカルロ・シミュレーションを用いたバリューアットリスク(VaR)アプローチに基づいている。」こと、さらに「99.5%の信頼水準」でリスク資本が計算される、ことを説明している。

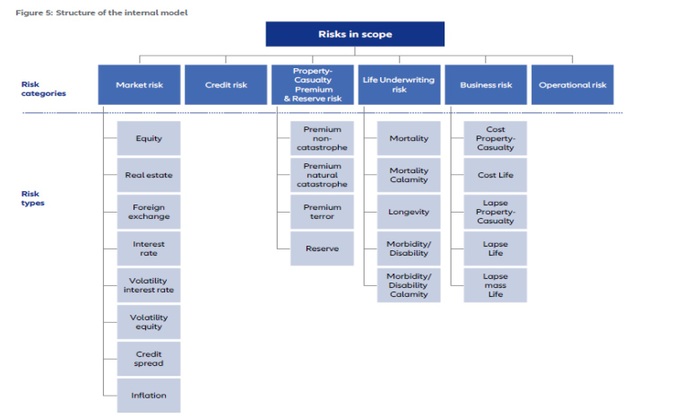

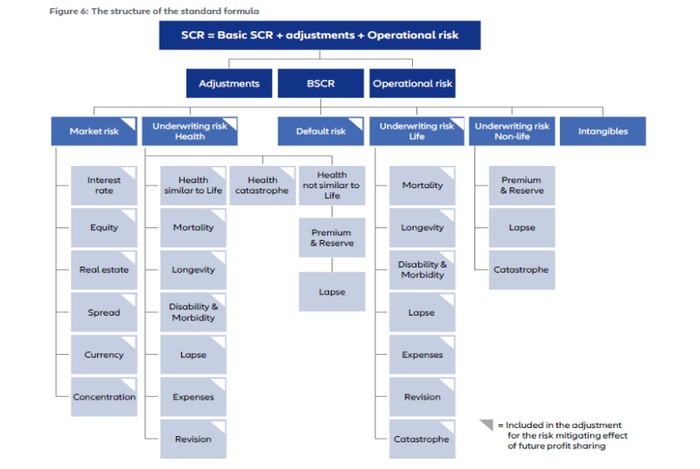

最後に、内部モデルと標準式によるリスクカテゴリの構造の差異を図表で示している。

この図表からわかるように、リスクカテゴリ自体も必ずしも標準式に準じているわけではない。

Allianzの内部モデルでは、市場、信用、生命引受け、損害保険料準備金、ビジネス、オペレーショナルの6つのリスクカテゴリに分類している。

E.4標準式と使用された内部モデルの差異

このセクションでは、内部モデルの範囲と使用法、その基礎となる方法論と集計手順を説明し、内部モデルと標準式の差異の概要を説明する。

E.4.1内部モデルの範囲と使用法

内部モデルとその説明の対象となるビジネスユニットについては、付録のQRT S.32.01.22を参照のこと。内部モデルによってカバーされるリスクカテゴリは、「C.リスクプロファイル」の章で提示され、説明されている。内部モデルの範囲はまた「B.3.4.2 定量化可能なリスクに対する内部リスク資本モデル」のセクションで説明されている。

内部モデルは、我々のリスク管理フレームワークの中心にある。それは、資本管理、特に、グループの配当政策、のような領域において我々の事業を操舵しAllianz グループの定量化可能なリスクを測定し、全ての事業活動に対するリスク資本上のリターンを測定するために使用される。

E.4.2内部モデルの基礎となる方法論

当社の部分内部リスク資本モデルは、モンテカルロ・シミュレーションを用いたバリューアットリスク(VaR)アプローチに基づいている。リスク計算は、市場価値のバランスシートから始まり、各資産と負債のポジションを関連するリスク要因及び関連するリスクカテゴリに帰属させる。例えば、債券の価格は、(とりわけ)それぞれのリスクフリーの金利曲線と信用スプレッド曲線に起因している。その結果、それは、金利、信用スプレッド又は通貨リスクならびに信用リスクカテゴリのようなそれぞれの市場リスクカテゴリでカバーされる。

リスク資本は、各リスク要素の基礎となる配賦仮定に基づいて、予想される期間にわたる資産及び負債の経済的正味公正価値の変動として定義される。より具体的には、当社は、特定の期間(「保有期間」、1年)及び発生確率(「信頼水準」、99.5%)内でのモデルの範囲における当社の事業ポートフォリオ価値の最大損失を決定する。リスク資本は、全ての資産と負債が、全てのリスク要素のシミュレートされた実現に基づいた各シナリオにおいて再評価される場合のシミュレートされた損益分布から計算される。

可能であれば、分布が、市場データ又は当社独自の内部的な過去データに対して、例えば保険数理上の前提を設定する上で較正される。加えて、保険業界、監督当局、アクチュアリー会からの提言を検討する。

内部モデルには、リスクタイプに細分化できる一連のリスクカテゴリが含まれる。これらの2つのレベルのそれぞれについて、内部モデルは、単独ベースで、即ち他のタイプ又はカテゴリへの分散化の前に、リスク数値を提供するが、分散化も考慮に入れて集計レベルで提供する(「E.4.3集計及び資本追加」と呼ばれる)。それぞれのリスクカテゴリの詳細な説明は、「C.リスクプロファイル」の章にある。

Allianzは定例及びアドホックベースで引き受けリスク及び(パラメトリックストレスとして知られる)市場リスクに対していくつかのストレステストを行っている。パラメトリックストレスは、単一又は複数のリスク要素とカテゴリに関する標準化されたショックである。これらのパラメトリックショックは我々の自己資本と我々のリスク資本の両方に影響がある。感応殿の例は、以下の通りである。

株式感応度:これらのストレステストは各市場指標に対するショックに関してのAllianzのエクスポージャーの感応度を取り扱う。(上場も非上場も)全ての株式の価格も、不動産市場を考慮することなく、それぞれp+30%又はまいなす30%変化する。

金利感応度:これらのストレステストは、金利が上下にパラレルなベーシスポイントのショックを与えた時のAllianzのポジションへの影響を測定する。ショックの規模は+-100bpsと+-50bpsである。このセクションで記述される金利ショックはまた一定の終局フォワードレートにアンカーリングする効果を考慮している。

結合感応度:これらの感応度は、複数の市場要素に対するショックを適用する影響を結合している。例えば、金利が-50bpsと株式-30%のショックを与える場合の金利と株式市場要素に関する結合ショック。

引き受けリスクに関するショックは、10年に1回の日市場リスク事象を特定化し、それらのAllianzグループへの対応する影響を算出することでシミュレートしている。

以下の2つの図は、内部モデルに含まれるリスクカテゴリと、比較のために、標準式の構造を示している。

リスクの集約については、ガウス型コピュラに基づく業界標準の手法を使用している。相関行列は、コピュラのリスク間の相互依存性を定義する。可能であれば、数年にわたる四半期観測を考慮して、過去の市場データの統計分析を通じて市場リスクの各ペアについて相関パラメータを導出している。

部分内部モデル内のリスクの集計後、追加の「内部モデル資本バッファー」がいくつかの理由により考慮される。

部分内部モデルの範囲に含まれない会社については、保険会社の場合、標準モデルに基づいている。米国子会社等は、第三国同等性原則に基づいて、それぞれの現地資本要件に基づいている。非保険会社は、銀行や資産運用会社などの個別セクターの資本要件が使用される。

さらに、分散効果についても説明している。

E.4.3集計および資本追加

リスクを集約するために、ガウス型コピュラに基づく業界標準アプローチを使用する。相関行列は、コピュラによってモデル化されたリスク間の相互依存性を定義する。可能であれば、10年超にわたる四半期観測を考慮して、過去の市場データを用いて、市場リスクの各ペアについて相関パラメータを導出する。歴史的市場データまたはその他のポートフォリオ固有の観察が不十分または利用できない場合、相関は明確なグループ全体のプロセスに従って設定される。これは、リスクとビジネスの専門家の専門知識を組み合わせた専用の社内委員会、相関設定委員会によって行われる。我々は、相関パラメータを、不利な状況下でのリスクの合同移動を代表するように定義する。

「C.リスクプロファイル」の章の分散化セクションで記述されているように、分散化は、異なるリスクはお互いに完全には従属しておらず、必ずしも全てのリスクが同時に実現するわけではないという事実によってもたらされる。これは、内部モデルの相関によって反映される。標準モデルがリスクカテゴリの内部や間を考慮しているのに対して、内部モデルはモデル化された全てのリスクドライバのペアの間の相関を考慮している。それゆえ、内部モデルの分散化効果は標準モデルよりも大きい。追加的な詳細は、以下のセクションで提供される。グループの分散化効果に関するさらなる情報については、「C.リスクプロファイル」を参照のこと。

分散化されたリスク資本を決定するために、先のセクションで説明した方法論を適用したリスクの同時実現に基づいて、200年間のイベントについて、経済価値の変化が計算される。

「内部モデル資本バッファー」と呼ばれる別の効果が、以下の異なる理由により考慮される。

-負債複製ポートフォリオの可能性のある不十分な質を補填し、リスクキャピタルが過小評価されないことを確実にするために

-保険契約者の配当によるリスク軽減効果が、将来の任意給付によって提供されるバッファーよりも高くなる可能性がある場合に(「バッファーの多重使用」 )。

さらなる資本要件が、内部モデルの範囲に含まれない会社について考慮される。保険会社の場合、これらの要件は標準モデルに基づいている。第三国同等性原則の下で考慮されている会社(主にAllianz Life US)については、それぞれの現地資本要件に基づいている。非保険会社は、銀行や資産運用会社などのそれぞれのセクターの資本要件で含まれる。内部モデルを適用しないこれらの追加的な資本要件は、ファクターベースアプローチに基づいて、グループのソルベンシーII資本要件に集計される。ファクターベースアプローチはグループに対する分散化効果が適切に考慮されることを確実にする。

Allianzグループは、グループとローカルのSCR算出の両方において、唯1つの内部モデルを適用している。ローカルのモデル構成要素が使用できる。しかしながら、ローカルのモデル構成要素とそれらの較正の責任はローカル会社にあり、構成要素はグループのレビューと確認の対象となる。

このレポートの関連カテゴリ

中村 亮一

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州保険会社が2017年のSFCR(ソルベンシー財務状況報告書)を公表(4)-SFCRからの具体的内容の抜粋報告(その3)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!